日前,昆仑万维发布公告称,公司股东、创始人周亚辉的前妻李琼减持不超过3586.86万股,即不超过公司总股本的3%,但为支持公司AGI和AIGC业务长期发展,将减持股份税后所得的50%以上金额出借给公司,借款利息为年利率2.5%。

若按照昆仑万维公告发布当天62.93元/股的收盘价来计算,李琼本次减持或可套现22亿元。若再按照11亿元2.5%的年利率计算,李琼可获得超8000万元的利息。

虽说减持套现在资本市场中属于常规操作,但套现减持,在转借的做法在行业内几乎很少见。因此,昆仑万维很快收到来自深交所的关注函,在关注函中,深交所要求昆仑万维说明李琼减持股份的计划及决策过程,李琼借款给公司是否构成承诺等。

昆仑万维对于深交所的关注函回复道,公司近期股价不存在异动情形,公司及相关人员不存在借助市场热点操纵股价、配合李琼减持的情形,亦不存在其他违规买卖公司股票的情形。此外,不存在利用内幕信息进行交易的情形。

同时,昆仑万维补充道:李琼向公司出借资金的承诺为不可撤销承诺,李琼与公司及其他利益相关方不存在其他协议或潜在安排;公司一季度持有货币资金13.05亿元,交易性金融资产12.53亿元,非流动金融资产76.80亿元;李琼未对上述借款资金的使用进行任何限制,公司使用上述借款资金亦不存在其他受限的情形等。

然而,投资者对于昆仑万维的这个解释并不买账。自6月20日以来,昆仑万维盘中股价一路下跌。以6月27日为例,昆仑万维收盘价为43.1元/股,这一股价若是和5月份最高点时的70.66元/股相比,已暴跌接近40%。

图源:雪球

图源:雪球

不仅如此,昆仑万维更是以一己之力带动二级市场上AI股股价的暴跌。

6月26日,彭博引述的一项最新追踪数据显示,AI 概念股开始下挫,中国上市的AI概念股票一周内共下跌4.7%,超20只个股现跌超10%;美国AI芯片股英特尔、AMD等巨头处于六连跌,AI概念股C3.AI等也开始逐步回调,一夜下跌3%以上。

事实上,李琼减持套现、再转借的背后,或许只是昆仑万维危机的开端。随着当前超级AI大模型拐点的到来,以及投资市场的改变,属于昆仑万维的危机也将接踵而至。

01.理性看待昆仑万维的天工大模型

对标ChatGPT,昆仑万维在今年4月10日宣布已联合奇点智源,共同研发了号称“*个真正实现智能涌现”的国产大语言模型——“天工”3.5。但需要指出的是,随着当前超级AI大模型的热度逐渐退散,后续天工3.5能否成为提高昆仑万维业绩的关键,这里仍值得商榷。

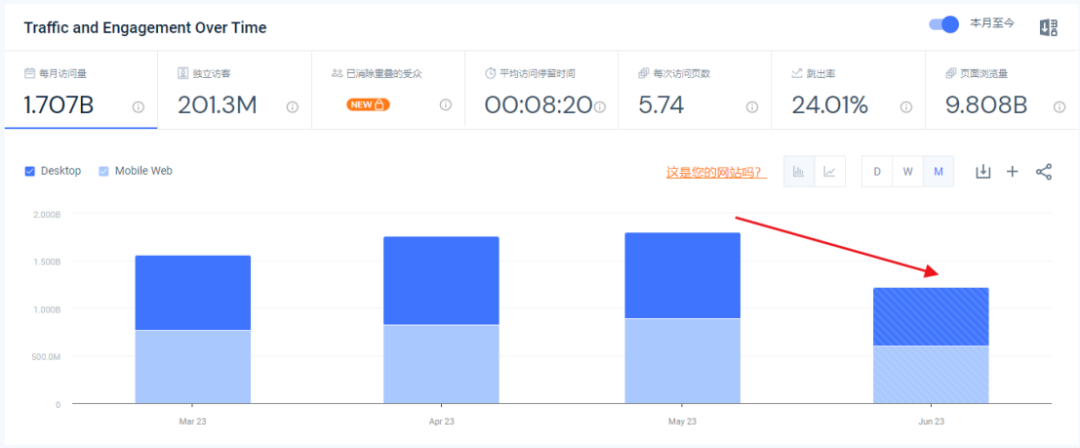

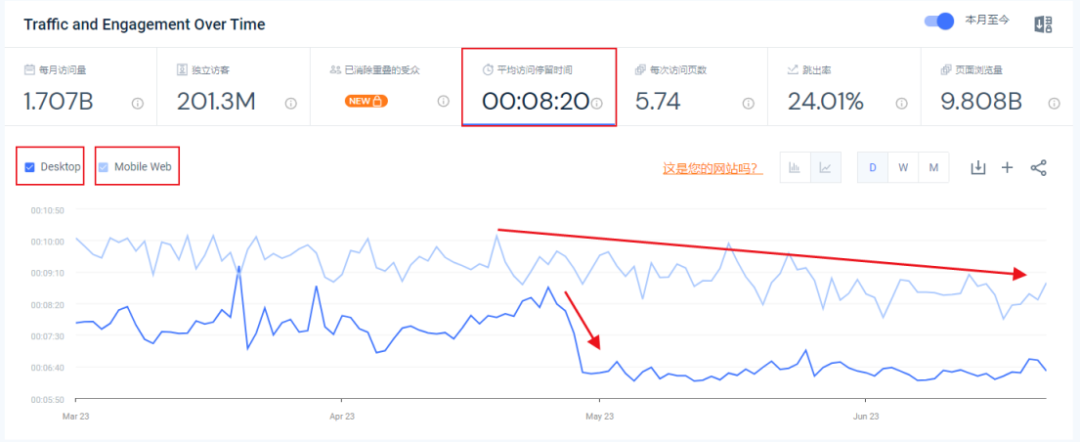

其一,对标Chat GPT来看,据Similar Web网站显示,进入到4月份以后,Chat GPT访问量仅环比增长12.6%,5月份这一数字更是暴跌到2.8%。若无意外,6月份很有可能会迎来负增长时代。而从用户停留时间来看,5月份PC端用户时间时长呈现断崖式暴跌,移动端用户使用时长则缓慢减少。

图源:Similar Web

图源:Similar Web

图源:Similar Web

图源:Similar Web

其二,虽说目前市场上仍有多篇报告仍在“鼓吹”超级AI大模型的发展前景,但目前包括投资人、学者、大模型从业者对未来超级AI大模型的发展普遍保持谨慎理性态度。

其中,美团联合创始人王慧文直接辞任董事、离开 AI 大模型公司光年之外创始人兼CEO岗位。金沙江创投主管合伙人朱啸虎则指出,Chat GPT对创业公司很不友好,未来两三年内请大家放弃融资幻想。

盛景嘉成董事总经理刘迪则认为,目前 AI 大模型底层主要是数据、算力、算法,核心技术难度较低——算力需要依靠英伟达显卡、算法则可使用开源,数据则有法规限制,所以投资人的兴趣降低了。简单来说,当大家的起点一致时,想要真正做出差距也就变得愈发困难。

智源研究院院长黄铁军教授则表示,今天的大模型都是技术迭代的一个中间产品,随着后续国内大模型行业的发展,未来能够存活的大模型生态合理数量为3个左右。嘉御资本董事长兼创始合伙人卫哲和黄铁军教授观点基本一致,他认为:这轮“百模大战”,国内 AI 大模型最终胜出的不超过2个——这意味着,剩下98%的国内大模型都会“死掉”,消失在竞争中。

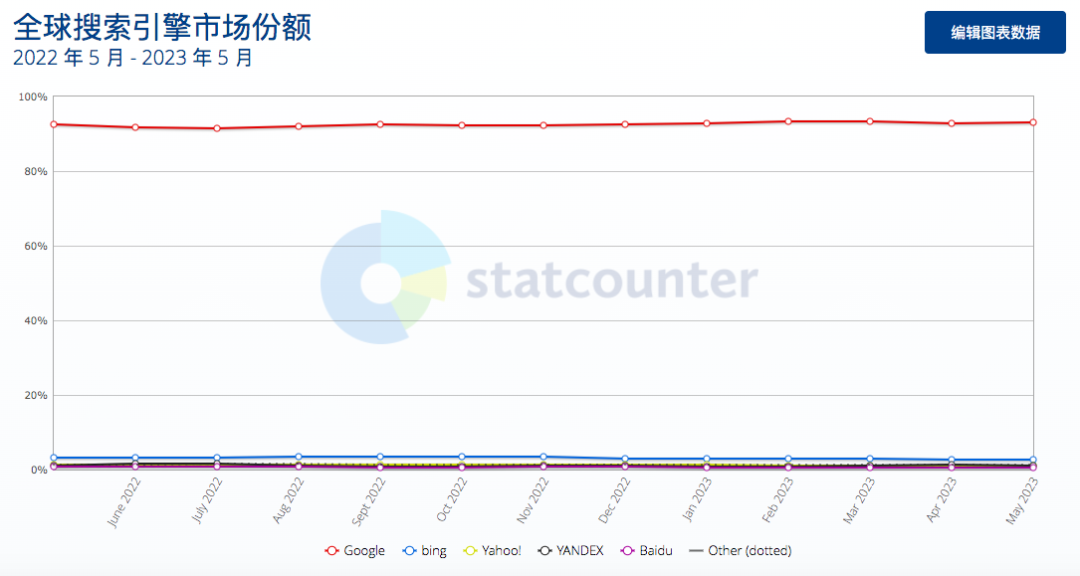

事实上,市场对各类AI大模型不看好的原因在于,未来AI大模型的商业化落地可能远远达不到预期。以浏览器市场为例,微软Bing在接入Chat GPT时,当时市场认为谷歌在搜索引擎的市场份额会受到冲击。

但从今年5月份的数据来看,微软Bing的市场份额在过去一年时间整体趋于稳定,对谷歌冲击有限。显然,Chat GPT连浏览器市场的竞争格局都难以撼动,这更别想未来想要冲击类似于AI+医疗,AI+电商等其他细分场景市场了。

图源:statcounter

图源:statcounter

其三,在过去几年,昆仑万维历经多次业务调整后,旗下业务包括浏览器Opera、移动游戏平台ArkGames、棋牌游戏平台“闲徕互娱”、社交娱乐平台StarX,以及科技股权投资机构“昆仑资本”。

图源:昆仑万维官网

图源:昆仑万维官网

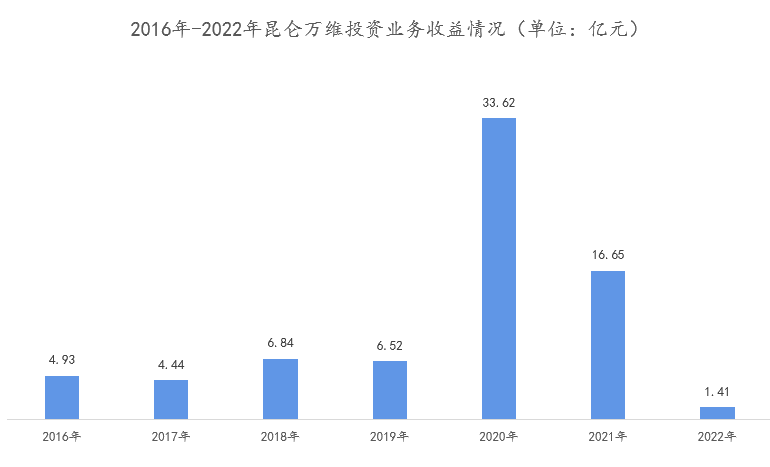

但从昆仑万维历年的财报来看,目前昆仑万维主要利润来源还是依靠对外的投资收益。

2020年,昆仑万维的投资收益为33.62亿元,公司净利润也直接暴涨到56.45亿元,但2022年昆仑万维的投资收益只有1.41亿元,而公司的利润则直接暴跌到12.34亿元。也就是说,如今的昆仑万维早已不是当年的游戏公司,更多的像是一家投资机构。

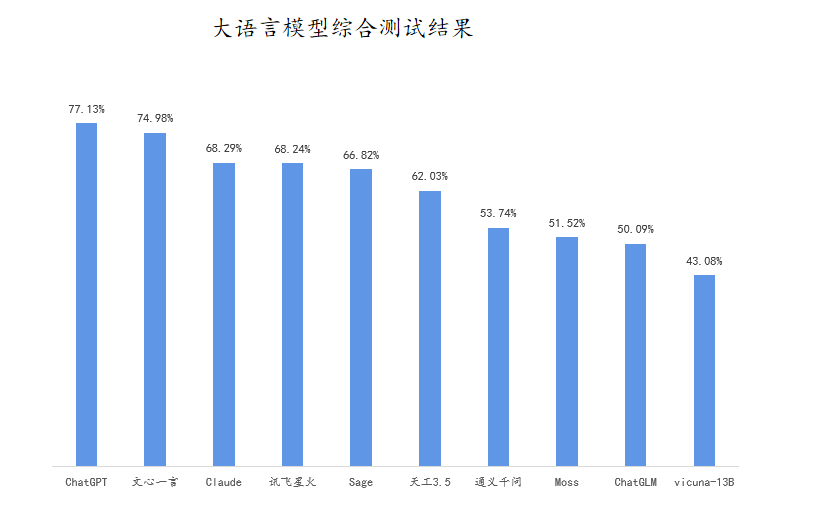

但因AI超级大模型本身就是考验厂商背后所积攒的数据、技术、算力等家底,专注投资业务的昆仑万维和阿里、百度等企业相比,本身家底就相对就薄,这就不能解释为何天工3.5在诸多能力上有所欠缺,排名相对较差的原因。

图源:《Info Q 大语言模型综合能力测评报告2023》

图源:《Info Q 大语言模型综合能力测评报告2023》

更大的问题在于,当昆仑万维高层习惯了依靠投资业务赚快钱时,未来又是否愿意投入更多的资金用以提高自身的大模型呢?毕竟如上文所述,AI大模型距离大规模商业化落地仍有很长时间。

02.踩在“风口”上的昆仑万维

事实上,外界对于昆仑万维入局超级AI大模型并不感到意外。因为复盘过去几年,昆仑万维的投资业务,可以说是什么细分赛道火,昆仑万维就投什么,元宇宙、储能、医疗、自动驾驶是过去三年一级市场中相对较为火热的赛道。

以储能为例,相关数据显示,过去三年储能行业总投资金额为405亿元,参与投资机构500多家,其中不乏红 杉中国、高 瓴创投等海外知名投资机构。

进入到2023年,一级市场对储能的投资更是呈现愈加火爆的发展态势。今年一季度对应的投融资额95.6亿元,已接近2021年全年的50%,同期所对应的57起融资事件,更是已接近2021年全年水平。四月份行业内更是频频发生单笔融资就超过10亿元的事件。

图源:36 氪创投平台

图源:36 氪创投平台

在这种背景下,昆仑万维迅速入局储能市场。去年12月4日昆仑万维发布公告称,在现有投资业务板块的基础上,增设新能源投资业务板块。而昆仑万维的*投资项目,就是以3亿元投资并购并控股绿钒新能源。

具体来看,昆仑万维全资控股子公司宁波点金和昆诺天勤分别以自有资金2.2亿元和8000万元出资,对绿钒新能源增资。此次出资将获得绿钒新能源60%的股权,绿钒新能源将纳入公司并表范围。

虽说这种“蹭热点”的投资方式也的确带动了昆仑万维商誉的增长。据昆仑万维财报显示,2016年至2022年,昆仑万维商誉分别为5.79亿元、15.35亿元、15.35亿元、15.35亿元、38.12亿元、37.81亿元和39.34亿元。

但需要指出的是,一级市场上有时过热的项目本就有“炒作嫌疑”,存在着极大的市场泡沫。以元宇宙赛道为例,固然市场上提出了不少元宇宙的落地场景。

借助元宇宙的数字孪生技术、区块链技术,完成农业的育种、农产品的可溯源追踪等等。但在当前国内农业分散化,小农经济仍占主导地位的今天,这些场景注定难以落地。因此从这一角度来看,昆仑万维的很多投资业务本质上就欠缺考虑。

同时,随着当前市场环境的改变,昆仑万维此前投资的一些项目能否持续获得高收益仍值得观察。以医疗赛道为例,目前昆仑资本投资的生物医药企业16家,但从已上市医疗赛道公司的表现来看,目前资本市场对该板块的估值处在历史低位。

导致这种情况出现的原因在于:因过去几年,医疗板块一二级市场股价出现严重倒挂,企业上市即破发,资本无法收到合理回报。

2021年,据新浪医药不完全统计,当年港股上市药企有超过50%企业出现首日破发的情况。北海康成-B、先瑞达医疗-B、心玮医疗-B等企业跌幅比例更是超20%。而从昆仑万维这两年不断下降的投资收益来看,这些问题已经开始显现。

图源:昆仑万维财报

图源:昆仑万维财报

03.投资市场环境改变,昆仑万维面对压力更大

昆仑万维面对2022年下滑的业绩曾解释道,公司对宏观环境研判后,主动采取更审慎的投资策略及财务核算方式导致投资相关收益同比有所减少,进而对利润规模造成一定影响。但从今年整个投资市场的环境来看,昆仑万维的这种情况不但难以得到改善,甚至还会不断恶化。

进入到2023年以来,在欧美银行危机、美联储加息、利率升高、全球经济下行、多国通胀仍处在高位等一系列因素影响下,投资机构普遍遭遇募集资金难、退出难、投资难的问题。“只看不投”成为当前众多投资机构的常态。

据毕马威2023年一季度风投报告显示,全球风投从2022年四季度9619笔,总额8600万美元,下降到今年Q1的6030笔交易、573亿美元,投资总额环比降幅达93%,同时也不到去年*季度的1/3(1776亿美元),无论是美洲、欧洲还是亚洲,每个地区的风险投资都跌至多年来的*水平。而且这还是在疫情全面放开的背景下,这种落差难免让市场感觉到更多寒意。

图源:毕马威

图源:毕马威

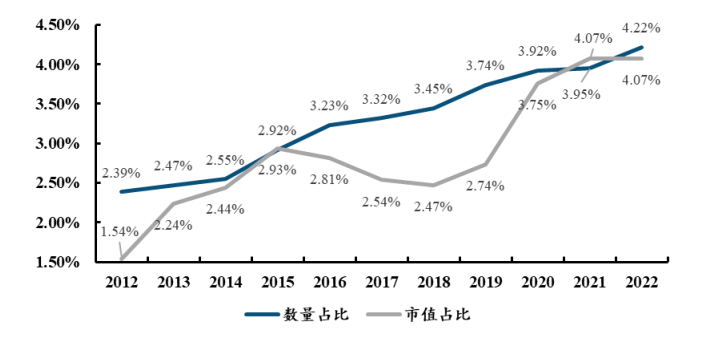

而对于市场上一些稀缺标的优质公司,自然也成了资本为之疯抢的对象。以军工赛道为例,虽然该赛道在2012年到2022年不管是上市公司数量占比,或者市值占比均有明显提高。

图源:wind(数据截止时间:2022年8月31日)

图源:wind(数据截止时间:2022年8月31日)

但若是和新能源个股动辄10-30倍的超额收益额对比来看的话,军工类在二级市场的投资收益率整体偏低。但在当前特殊的背景下,以及军工赛道的高毛利和高红利,不少投资人纷纷将目光投向这一赛道。

图源:wind

图源:wind

但国内投资机构的负责人胡川却告诉我们,军工类的投资太难了!一方面,军工赛道特殊的性质决定了该赛道具有很强的信息差,即使不少投资人通过多种方式来做足功课,但也很容易被骗。另一方面,军工现有赛道上的企业本身也不差钱。若想真正进入一些好的标的公司,其单笔投资都要高达几十亿元,普通投资机构很难进入这一赛道。

行业的寒意传递到昆仑万维身上,自然让昆仑万维的投资业务也会受到不同程度冲击。目前,昆仑万维投资硬科技企业为10家,但目前整个硬科技企业普遍遭遇融资难的问题。

研究机构Pitch Book报告显示,自2021年以来,有400多家独角兽公司(占所有独角兽公司的1/3)没有筹集到新一轮资金,约94%的科技独角兽公司没有盈利,美国约7.5%的独角兽风投融资是失败的。

这种背景下,昆仑万维若选择继续跟投此前投资的硬科技企业,但硬科技企业本身的重资金要求,也决定了这是一个无底洞投入才有可能把相关企业推到二级市场上市。

但问题是,昆仑万维是否有足够的耐心和资金来支撑呢?若选择退出,一旦这些企业因现金流短缺而关停的话,昆仑万维前期的投资也几乎很难收回。

再比如说,面对一些稀缺标的不断上涨的投资金额,昆仑万维相较于市面上的其他机构来说,又是否有足够的资金来进入呢?而且不同行业信息差的存在,这对昆仑万维投资团队风险把控能力也提出了更高的要求。

结语:

周亚辉曾说过,互联网公司一定要做大量投资,才能有敏锐的感觉。然而,当一家原本做游戏的公司过度依赖投资业务时,并且在当前整个市场环境不断改变的情况下,这种敏锐的感觉能否让昆仑万维延续此前投资的高收益,估计只有通过市场的层层检测,才能给出答案。但如何在逆境中自救,这才是昆仑万维面对的*难题。

【本文由投资界合作伙伴微信公众号:DoNews授权发布,本平台仅提供信息存储服务。】如有任何疑问,请联系(editor@zero2ipo.com.cn)投资界处理。