随着“投入*、动静最小”的618落下帷幕,各家品牌忙着从不同的平台战报里挑选*看的数据,向外界表示“我们还活得很好”。

薇诺娜就是其中之一。

6月21日,薇诺娜发布战报显示单品牌全渠道销售额为9亿,排名天猫护肤第九,是前十里唯二的国产品牌,另一个是排名第四的珀莱雅。不过薇诺娜并没有公布各个平台的具体销售额数字。

薇诺娜大促的大部分营收依赖天猫,此前大促也毫不避讳公布交易数据。比如在“史上最难”的2022年618,薇诺娜卖出了4.5个亿,有4个亿都是天猫平台贡献的。随后的双11,薇诺娜在天猫预售首日即破10亿,是*一个首日破10亿的国产美妆品牌。

根据第三方数据平台提供给36氪的数据,今年薇诺娜在天猫*波预售期间的GMV为2亿元。

假如战报发布的口径也是一种姿态,薇诺娜看上去正在逐步与天猫脱钩。巧合的是,随着阿里大换血,“回归淘宝”也成为阿里电商的未来方向。相比大品牌,中小商家将得到更多的战略倾斜,薇诺娜显然不属于此列。

今年3月,贝泰妮联合创始人之一、非独立董事董俊姿离职。据美妆行业媒体青眼报道,董俊姿称得上是贝泰妮的“二号员工”。从最开始为公司招揽人才,搭团队,到接手品牌市场业务和后来的电商业务,董俊姿一路走来见证了贝泰妮和薇诺娜品牌的成长。

01 当高度依赖和增长乏力相遇

这个618,贝泰妮过得并不平静。

公开报道显示,五月十五日,深交所围绕存货规模激增、委托加工模式、委托理财变动、供应商集中度高、预付账款大增等方面对贝泰妮展开质疑。关键的质疑之一是,要求贝泰妮说明“0.91亿可抵扣亏损”的形成原因。

贝泰妮在半个月之后的回复函里将此说明为“公司对于新业务模式、品牌和产品的前期运营、研发等投入较大,从而导致部分子公司形成暂时性的亏损。”

回复函里显示,九个子公司里,瑷科缦(AOXMED)、泊缇诗(Beauty Answers)和贝芙汀(Beforteen)三家新品牌业务的子公司在列,分别亏损4082.52万元、880.33万元和100.83万元。这三个品牌均是贝泰妮为了摆脱单一品牌的局面,内部孵化而成。

瑷科缦是贝泰妮2022年推出的高端护肤品牌,主打抗衰。SKU以面霜、精华为主,客单价在千元左右,目前线下有百货和医美两条销售渠道。坊间有传贝泰妮高价“挖角”修丽可的销售团队为瑷科缦发展铺路,在多篇媒体通稿中,贝泰妮也毫不避讳把修丽可当成瑷科缦的参照系。

目前看来三个新品牌尚未有盈利的迹象。当然新品牌的长成非一夕之间,相比期待遥遥无期的盈利,薇诺娜的增长乏力更引发关注。

从贝泰妮2022年财报来看,薇诺娜单品牌就卖了48.85亿,是当之无愧的顶梁柱。由于薇诺娜的收入增速不及预期,贝泰妮集团的营收增速已经出现了明显放缓趋势。

财报显示,2022年贝泰妮营收为50.14亿元,同比增长24.65%;净利润10.51亿元,同比增长21.82%。2021年,贝泰妮营收、净利润分别增长52.57%、58.77%。2020年,营收、净利润分别增长35.64%,31.94%。2019年,营收净利润分别增长56.69%、58.12%。

等于说,贝泰妮的增速已经从高位数的双增长直接砍半。

薇诺娜的增速放缓,一部分与之对大促节点的依赖程度有关,大促整体疲软会直接影响到品牌的销售表现。

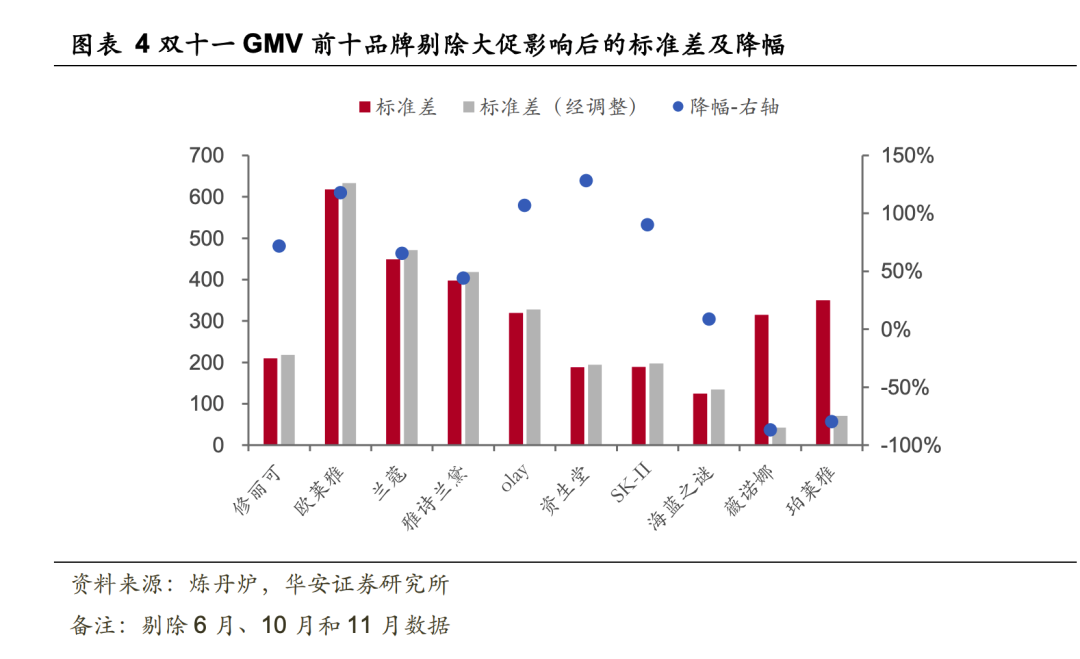

参照炼丹炉提供的天猫官旗2022年GMV数据,薇诺娜的大促GMV占比达到了70%。剔除大促所在的6、10和11月,薇诺娜的月度GMV标准差降幅达到了87%,相比之下,珀莱雅下滑80%、夸迪下滑82%。国产美妆品牌对大促依赖程度可见一斑,而薇诺娜的程度最为严重。

来源:华安证券研究所

来源:华安证券研究所

疫情影响下,薇诺娜在线下的拓展也不尽如人意。直营渠道层面,直到去年11月,薇诺娜才在上海开出首家薇诺娜零售精品店。

薇诺娜在赖以成名的OTC(非处方药)渠道也遇到了更多对手。

随着玉泽、雅漾,甚至新品牌冰溪、珀芙妍等功效护肤品牌,将医院皮肤科作为重要渠道,挤压薇诺娜份额,薇诺娜在皮肤科的客户和口碑都有所流失。

据FB未来迹援引医美行业业内人士的观察,随着竞争加剧以及医院的整体改革,薇诺娜在这一渠道的销售额很可能是下滑的,医院渠道在薇诺娜的整体渠道生态中,背书的意义可能远大于实际销售。财报显示2022年贝泰妮线上收入占比超过了80%,增速大于线下。

截至发稿,贝泰妮股价相比*时期蒸发了800亿元,没有谷底反弹的迹象。

02 看上去很美的“敏感肌”

“敏感肌专用”的品牌定位,初期的确给薇诺娜带来了一批非常稳定的用户和专业的口碑。贝泰妮初上市的高估值,很大程度也来自于讲了一个“国人敏感肌市场大有可为”的好故事。贝泰妮董事长不久前甚至为薇诺娜单品牌定下了150亿的营收目标。

150亿是什么概念?

欧莱雅旗下的理肤泉、适乐肤cerave的全球营收级别也各自只有10亿欧元。也就是说薇诺娜目标规模,约等于欧莱雅旗下*的两个皮肤学级护肤品牌的全球营收总和。

问题是,敏感肌市场能够支撑这样的增长吗?

敏感肌属于广义的皮肤学级市场范畴。据Euromonitor测算,2022年我国皮肤学级护肤品市场规模285.9亿,在社零和化妆品类零售整体低迷的背景下仍保持同比6.8%的逆势增长。“高增速+低渗透”是我国皮肤学级市场的特点。

但皮肤学级市场并不能完全与敏感肌市场划等号,后者充其量只是一个细分领域。目前市面上没有权威准确的敏感肌市场容量数据,但如果给皮肤学级市场的产品分类,敏感肌修复产品的溢价程度属于中下层次,约等于大众护肤市场里的保湿功效产品。高层次的功效包括淡化色素沉着、淡化细纹等,产品也通常以精华、面霜等方式呈现,露得清、修丽可、iS Clinical等皮肤学级护肤品牌都有上述功效的产品。

若想将功效*化,敏感肌修复产品的适用范围和频率非常小。

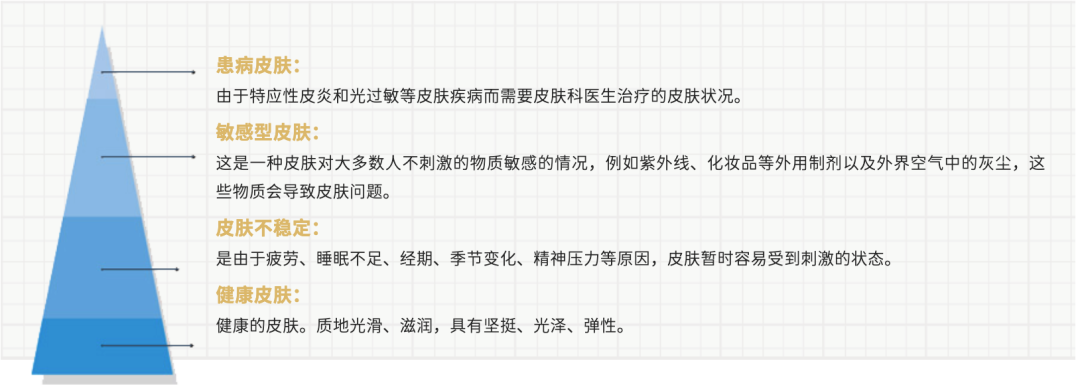

敏感肌定义非常微妙,它并非是一个严格的医学术语,更像是一个主观感受。比较广泛的描述是“一种感觉刺痛或灼痛,或皮肤感觉紧绷,但没有明显症状的皮肤状况”。敏感肌的皮肤状态大致介于患病皮肤与不稳定肌肤之间,日照、天气和过敏等等都是触发因素,也通常伴随着皮脂膜(也就是皮肤屏障)受损的现象。

可以理解为,敏感肌产品的功效主要在于修复皮肤屏障,产品具有短期、立竿见影的特点。

从消费者的决策角度,一旦敏感症状改善,消费者就不会保持每天使用的频率,这反而容易引发不良症状。但如果得不到缓解,消费者会果断寻求更有效的解决方案。轻微敏感症状可以通过睡眠、饮食改善和皮肤护理程序得到改善,更为严重的敏感症状则需要寻求专业的医疗诊治。

来源:NOV官网

来源:NOV官网

过度强调敏感肌专用,还会把品牌的竞争力“降维”至功效和成分,品牌与消费者只能建立理性层面的链接,因此消费者决策成本低,随时可以为更便宜、更有效的成分组合买单。

比如同为专业医生创立,但价格便宜一倍的“美系猛药”Obagi,一直都被认为是修丽可色修系列的“平替”。在成分党出现之后的很长时间里,OLAY小白瓶都被认为是同门“白富美”SK-II小灯泡的“入门版”。

再则,品牌如何将枯燥的科研数据和专业名词转化成消费者相对容易理解的词汇,以及使用什么样的传播方式,采用什么样传播频率等等问题,都没有现成的答案。

这也是为何今天,入局皮肤学级市场的美妆巨头会避免“看天吃饭”或者过分科普,转而为产品提供更多溢价空间。比方说与美容院、沙龙的消费场景结合,或者为功效产品添加更多奢侈因子。

欧莱雅在2022第四季度收购美容院线护肤品牌skinbetter,为修丽可开辟医美消费场景等措施都属于此列。赫莲娜更是成分+奢侈两手抓,在品牌120周年请王家卫为代言人王菲拍了一系列品牌TVC。

薇诺娜也试水溢价水平更高的美白和抗衰市场,但目前看来支撑集团营收的还是基础保湿修复功能的特护霜系列产品。

客观来说,美妆、个护产品和手机、汽车等产品不一样,并不是强研发驱动的产业。时至今日,国际美妆巨头们年度研发投入占比总营收平均也仅在3%的水平。功效护肤品要走的更远,绝非只靠研发驱动。

放眼未来,最终仍需要回归到品牌力建设,而讲故事一直以来都是高奢的国际美妆的拿手好戏。他们希望传达给用户的价值远远不止是成分、功效这些物理价值,更是想激发女性对美的理解和对自我价值的认同,实现灵魂和价值观上的共鸣。

不得不说,这方面国产品牌还需要补的课还有很多。对“卷研发”信手拈来的薇诺娜,需要讲一个比“敏感肌专研”更性感的故事,才能让150亿的承诺看上去不那么像空头支票。

【本文由投资界合作伙伴36氪授权发布,本平台仅提供信息存储服务。】如有任何疑问,请联系(editor@zero2ipo.com.cn)投资界处理。