相比最近越南房地产暴雷、赶超中国遥遥无期,印度可谓是占尽风光。

除了在政治上左右逢源,最近马斯克与印度总理的会谈,也让外界对于印度的情绪走向高潮。

在中国受到热烈欢迎后返美的马斯克,与访美受到隆重欢迎的印度总理莫迪,在美国碰头。

一贯热衷社交媒体的马斯克在各社交媒体也流出相当多的视频,让这次会谈几乎以视频的形式向全球网友直播。

在会谈中,马斯克不仅表示自己是莫迪的粉丝,还大方表示,特斯拉不仅会进入印度,并且还会尽快进入。

马斯克在会谈中称,印度在包括太阳能、固定电池包和电动汽车在内的可持续能源未来方面拥有巨大潜力。

尽管目前统计数据还未明晰,但是毫无疑问,印度已经成为超越中国的*大人口大国,这样的人口体量,不管在哪一方面,潜力都不容小觑。

但一直以来,印度都被成为“跨国公司坟场”,只要是在印度经营的跨国公司,路过都得被扒一层皮。

最近,小米就在印度被扣押了555.1亿卢比的资金,约合人民币48.2亿元。福特汽车去年也宣布退出印度市场,损失达到20亿美元。

尽管跨国公司在印度遭受重重阻碍,但是不少巨头仍旧前仆后继,电商零售巨头亚马逊和沃尔玛更是将在美国的战场再次搬到了印度,这均是看准了印度市场的巨大潜力。

作为全球网购人数第三大的国家,印度这样大的网购市场,能否像中国一样诞生一个类似于阿里巴巴的电商巨头呢?

01 高速增长,竞争激烈

2015年以前的电商1.0阶段,印度的电商消费仅仅局限于来自一线城市的高收入家庭。2015年到2020年,印度电商经历2.0阶段,随着智能手机的普及,电商消费者迅速增长,电商热潮蔓延到了二线乃至中小城市的中等收入者。

现在,印度正在经历疫情之后的高速增长3.0阶段。

贝恩公司与Flipkart联合编写的报告数据显示,印度电商市场的规模预计将实现25-30%的年增长率,到2027年达到1500-1700亿美元的规模。到2027年,印度的电商渗透率将从2021年的4.5%翻番至9-10%左右。

目前,印度有1.8-1.9亿网购用户,是世界上第三大电商消费者群,仅次于中国和美国。印度还极有可能在未来1-2年内超过美国,成为全球电商消费者第二多的市场。

如此庞大的市场注定拥有更为激烈的竞争。

印度的电商市场主要由Flipkart、Amazon、Paytm Mall等大型电商平台主导。

其中,Flipkart是印度*的在线购物平台,成立于2007年,2016年被沃尔玛收购,目前已经成为印度电子商务市场的*。Amazon于2013年进入印度市场。Paytm Mall在2016年成立,背后也有阿里的多次投资支持。

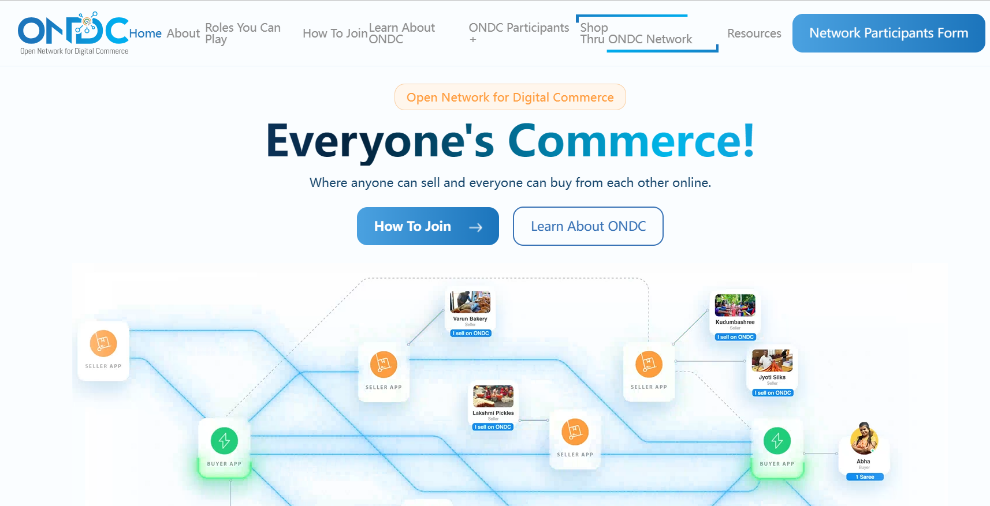

除了这些,印度官方还在积极地推广自己的ONDC计划,跟这些电商平台“抢”业务,这自然让电商市场竞争加剧。

因此完全的本土电商平台如Snapdeal、IndiaMart等,占据的市场份额一直相对低迷。

在整个电商市场,巨头吃肉,政府喝汤,而本土小企业,什么也捞不着。

02 对比中国,差得还远

其实对比中国电商的发展历程,可以明显看出,市场发展和环境有着相当大的关系。

中国的电子商务市场起步较早,自2003年阿里巴巴成立以来,经过多年的发展,已经成为全球*的电子商务市场。而印度,在诸多方面,都相对不足。

首先就是政策上,自从电商行业兴起以来,中国政府出台了一系列利好政策,比如免征增值税、免征营业税等,同时并未进行太多干涉。

而印度则正好相反,尽管印度政府出台了相当多政策想要促进电商发展。但是印度政府同样也在大刀阔斧地整顿市场,利用大量限制政策避免出现垄断巨头,同时还推出了官方电商平台,想要统一电商市场。

这样的操作让人不得不钦佩,等于是农场主按照标尺订一批收割标准,不管国内国外的企业,超过这个标准都得被割,农场主自己还在大棚里养蔬菜。

除了政府的“骚操作”,印度这块市场的“土壤”也并不良好。

中国电商市场迅速成长,得益于智能手机和数字支付两方面的发展。

2015年,中国的智能手机用户已经占到全国人口的38%。到2019年,中国有近一半的人口使用智能手机。

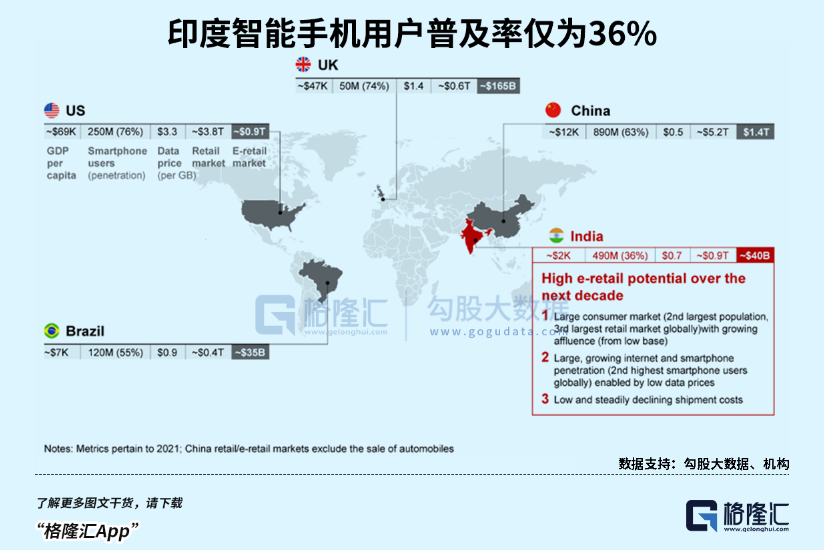

而印度智能手机用户尽管已经达到了4.9亿,但是时至今日普及率仅为36%,对比之下,中国目前已经达到了63%,美国为76%。

相比千禧年初盛行的电脑网站购物,现在越来越多的电商交易发生在手机上,智能手机的用户群决定了电商发展的上限。毕竟没有智能手机的人,更不可能拥有更为昂贵的电脑。

支持电商发展的另一技术——数字支付和数字货币,在印度的发展也仍旧薄弱。

一直以来,印度的支付方式十分局限,纸币支付一直占到主导地位。

2016年,印度政府突然宣布回收当时市面上面值*的500和1000面额的纸钞,这次回收的纸币规模达到当时流通货币总值的86%。虽说是为了打击洗钱等经济犯罪,但是这也是为了莫迪在2015年推出的“无现金印度”的计划。

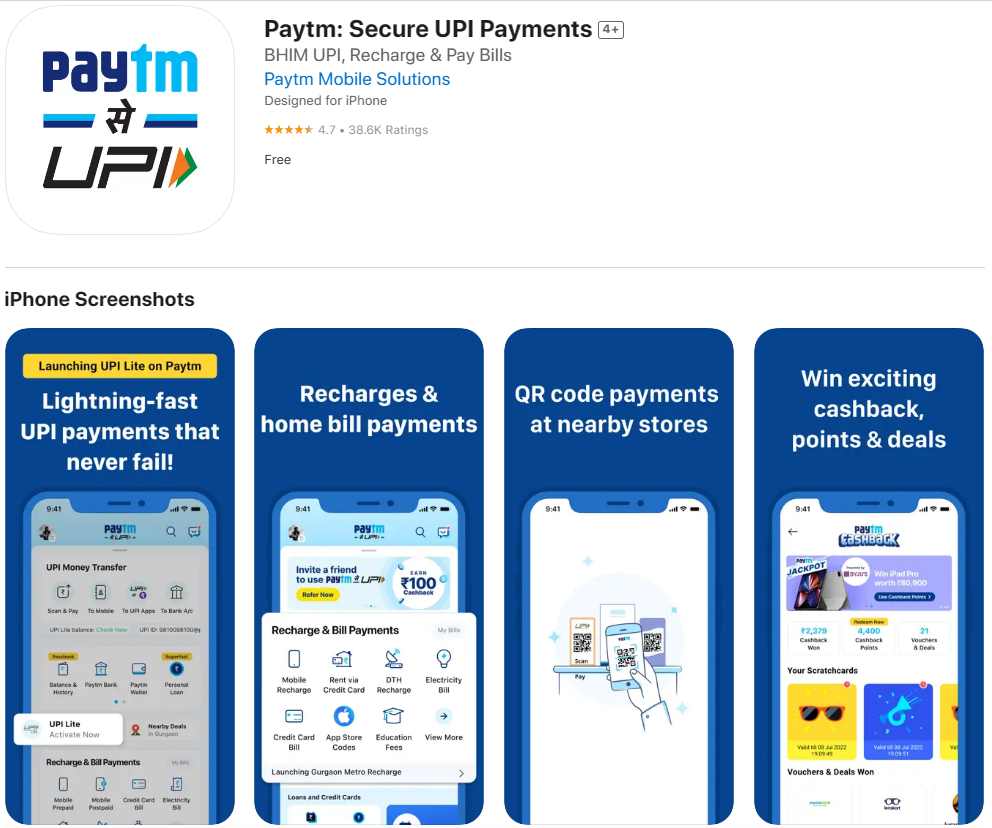

这一动作加速了数字支付在印度的发展进程,目前印度*的支付公司Paytm和印度官方推出的UPI也是在此时开始发展并在疫情期间壮大。预计到2026年,印度的数字支付市场将达到10万亿美元。

但看似蓬勃发展的数据背后,印度庞大的未被统计的人口使得这些数据仅仅停留在表面,更多人根本没有接触数字支付的条件。

印度缺乏必要的基础金融设施,底层民众文盲率高、生活高度依赖纸币交易。因此,尽管印度一再发布“废钞令”,推动无纸化支付,但是忽略现实,这些举动都只能是揠苗助长,部分推动数字支付发展后也将很快触及天花板。

同样停留在纸面上的数据还有印度的物流、配送等电商相关产业链的发展。

尽管规模在不断增长,但是由于印度的基础公路、铁路运输等基础设施建设不足,印度的物流、配送等产业发展对比中国,实在看不上眼。

仅从印度内部看,就可以发现,印度电商的迅速发展背后,是数以万亿没有成为数据的底层民众,这样的发展注定很快就会陷入停滞。

03 内外夹击,难成气候

近几年来,印度的独角兽公司迎来大型爆发。

仅2021年,印度就跑出44家独角兽,相当于此前10年的总和。2022年,印度更是几乎一两周就诞生一家独角兽。目前,印度独角兽总数已经在全球排名第三,仅次于美国和中国。

这让不少人对于印度企业抱有极大的信心。

稍微分析之后,或许会有不一样的结论。

因为,这些独角兽公司大多是随着印度政府于2015年推出“创业印度”和“数字印度”这两项倡议跟风而建,许多独角兽均是在复刻中国乃至海外的商业模式。已经被验证成功的模式固然很难失败,但同样难以搅动风云。

除了“印度版微信”ShareChat,印度还有“印度版拼多多”DealShare,以及“印度版支付宝+淘宝”Paytm。作为目前印度*的数字支付公司之一,Paytm上市时融资1830亿卢比,约合25亿美元,创下印度*IPO的记录。其创始人夏尔马就是因为在香港听到了关于淘宝和支付宝的演讲,才大受启发,创立了Paytm。

尽管Paytm看起来颇有成为下一个阿里巴巴的势头,但是从某种角度看,Paytm更像是阿里巴巴的衣钵传承。

因为按照Paytm的股权结构,其创始人夏尔马拥有Paytm母公司One97 14.61%的股份,而蚂蚁集团为*大股东,甚至阿里巴巴也间接持有股份。

因此,这个潜在的“印度版阿里巴巴”其实是在阿里巴巴的掌握之下。

这也是印度尽管独角兽频出,但是巨头寥寥的原因之一。在印度市场上,跨国巨头参与太多,不管是亲自入局,还是通过收购、投资参与当地市场,这些跨国巨头的参与使得印度市场变得风起云涌。

就比如Paytm曾经独占鳌头的数字支付市场,现在,由于入局UPI支付(印度统一数字支付系统)不需要申请预付工具(PPI)牌照,谷歌、沃尔玛、小米乃至Realme等公司都在印度推出了支付应用。

而在UPI领域,曾经专注于数字钱包的Paytm现在的发展远不如占据了几乎所有手机系统的谷歌和占据一半零售市场的沃尔玛。而印度官方研发推广的UPI支付,注定将逐渐淘汰Paytm曾经的数字钱包模式,一旦这样发展下去,Paytm或将成为被跨国巨头逼退的又一头猛兽。

因此,尽管印度对于跨国公司并不友好,但是在真正会限制这些公司发展的关键点上,印度政府参与不足。这些模式并不成熟、资金也不算充足的本土企业,在体系成熟资金雄厚的海外公司手下,毫无招架之力。

04 结语

未来几年,印度市场可以在未来五年内保持15%至25%的强劲两位数年增长率,这足以说明印度电子商务市场具有巨大的潜力和发展空间。

然而遗憾的是,在产业发展和企业培养上,印度电商市场实际已经被外国巨头瓜分得所剩无几,印度的电商市场已经没有诞生阿里巴巴的空间。不仅是电商,在许多仍有待发展的领域,跨国巨头都已经早早布局,几乎碾压。

不过,随着印度和美国关系拉近,印度市场必将进一步发挥潜力, “印度版阿里巴巴”也许很难,但是一家足够成功的印度互联网公司,或许已经在来的路上了。

【本文由投资界合作伙伴格隆汇APP授权发布,本平台仅提供信息存储服务。】如有任何疑问,请联系(editor@zero2ipo.com.cn)投资界处理。