国货美妆有多“卷”?

618落幕,各大电商平台公布了美妆销售数据。据统计,618期间天猫、京东、抖音、快手四大平台美妆销售总额超过610亿元。

近日,四家国货美妆企业,珀莱雅、华熙生物、贝泰妮、丸美股份分别公布了2023年一季报。

截至7月18日收盘,珀莱雅报收111.16元/股,对应市值441.2亿元;华熙生物报收90.07元/股,对应市值433.8亿元;贝泰妮报收89.26元/股,对应市值378.1亿元;丸美股份报收29.06元/股,对应市值116.5亿元。

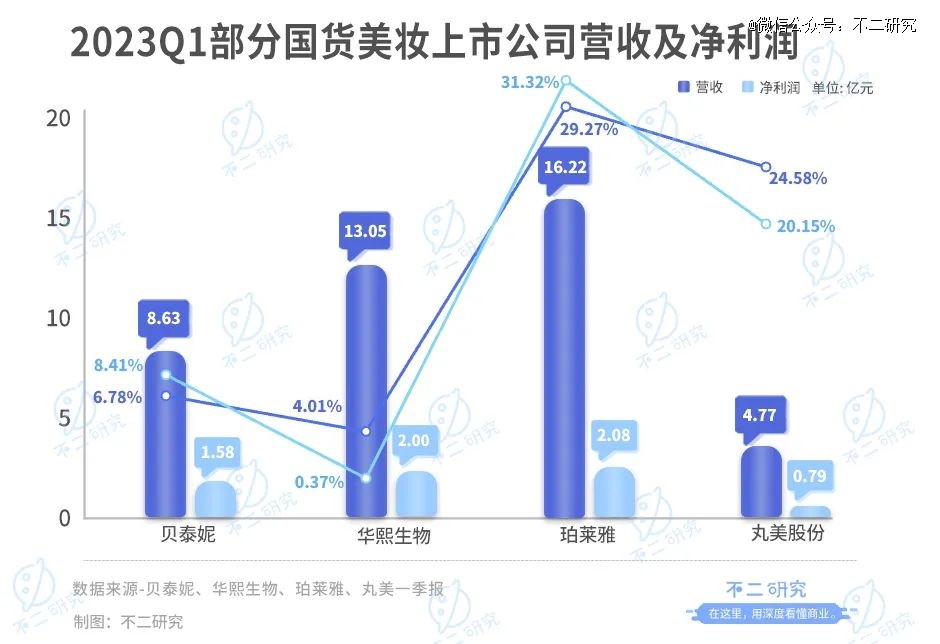

「不二研究」据四家美妆企业一季报发现:今年一季度,珀莱雅、华熙生物、贝泰妮、丸美股份的营收分别为16.22亿元、13.05亿元、8.63亿元、4.77亿元;同期的净利润分别为2.08亿元、2.00亿元、1.58亿元、0.78亿元。

珀莱雅、华熙生物、贝泰妮、丸美股份在一季度的营收增速分别为29.27%、4.01%、6.78%、24.58%;净利润增速分别为31.32%、0.37%、8.41%、20.15%。

从业绩增速看,四大家均实现不同程度的提升,珀莱雅营利增速最高;华熙生物则几近增长停滞。

从营销渠道上看,贝泰妮、华熙生物、珀莱雅、丸美股份仍在不断“内卷”。

据聚美丽数据显示,珀莱雅在天猫618国货美妆销售额排名第1,同比增长80%;贝泰妮主品牌薇诺娜天猫618美妆品牌排名第10,美妆行业排名第9;在天猫618美妆类目TOP10榜单中,丸美股份和华熙生物旗下无上榜品牌。

此前11月的一篇旧文中(),我们聚焦于国货美妆崛起。在新消费浪潮下,四大美妆企业中,贝泰妮、华熙生物、珀莱雅三家在业绩、品牌、渠道等各方面表现尚可,而丸美股份已经掉队。

时至今日,随着线上渠道红利见顶、流量变贵,四大国货美妆谁是真正的“卷王”?由此,「不二研究」更新了11月旧文的部分数据和图表,以下Enjoy:

2022年双11落幕之后,国货美妆崛起明显,但内卷加剧。这个内卷趋势,在今年618落幕之后正在加剧。

同样内卷的,还有各大美妆类上市公司的2022年报和2023一季报。

「不二研究」发现,百亿市值的美妆类上市公司,2022年业绩分化:珀莱雅表现稳定、营利增速双增;华熙生物和贝泰妮营利增速略逊一筹;丸美股份直接掉队。

受益于高额营销投入,百亿市值四大家2022年除丸美股份外,业绩不同程度上升。其在品牌方面均选择多元化布局;在渠道方面则重点布局线上、“内卷”严重。

随着线上渠道红利见顶、流量变贵,美妆行业的市场模式也发生变化,品牌力、产品质量等成为消费者关注重点。四大国货美妆谁是真正的“卷王”?

01 业绩:增长提速VS明显分化

2022年,美妆类上市公司业绩表现不一。

从营收角度看,珀莱雅、华熙生物、贝泰妮、丸美股份分别实现营业收入63.85亿元、63.59亿元、50.14亿元、17.31亿元;同比增长分别为37.82%、28.53%、24.65%、-3.10%。

从净利润角度看,四者分别实现净利润8.17亿元、9.71亿元、10.51亿元、1.74亿元;同比增长分别为41.88%、24.11%、21.82%、-29.74%。

结合净利润增速,四大家出现明显分化。

珀莱雅表现最为稳定,营收与净利润均实现大幅增长,得益于大单品及电商高速增长,但线下承压及美妆布局一定程度拖累盈利能力增长。

华熙生物的净利润增速落后于营收增速,主要原因在于其护肤品牌矩阵全渠道布局和不断推出新品,拉高研发及销售费用率,拖累盈利能力。

贝泰妮表现逊于前两者,尽管线上渠道均持续增长,主品牌薇诺娜表现持续强势。但其净利润增速呈现下降趋势,2022年的同比增速跌至近五年来的新低。

丸美股份则彻底掉队,净利润增速下降29.74%,主要在于其主要产品眼霜市场竞争激烈,渠道上线下承压,线上转型效果不佳,严重影响业绩。

从年报可看出,美妆头部上市企业分化明显。「不二研究」认为,美妆市场目前内卷加剧,未来必然继续分化,美妆企业能否在“颜值经济”快车道继续高速前进,取决于各自品牌布局和渠道的建设。

02 品牌:单一主品牌VS多品牌布局

在品牌布局上,四大百亿市值企业选择了不同的路,贝泰妮、珀莱雅、丸美股份分别以“薇诺娜”、“珀莱雅”、“丸美”为主品牌拓展多品牌矩阵;华熙生物直接选择多品牌布局。

贝泰妮几乎所有收入都来自与“薇诺娜”品牌,2017-2022年薇诺娜品牌收入占贝泰妮营收的比例均超97%。

贝泰妮以“薇诺娜”品牌布局功能性护肤品、医疗器械、彩妆,主要产品均以“薇诺娜”冠名。在“薇诺娜”主品牌成功后,贝泰妮在此基础上不断衍生,推出“Winona Baby”“AOXMED”“Beforteen”品牌。

华熙生物则主要发力与功能性护肤品和医疗终端行业。

其功能性护肤品构建了润百颜、夸迪、米蓓尔、BM肌活四大品牌;分别布局玻尿酸护肤产品、抗初老产品、敏感肌产品、活性成分功效产品,以此细分不同需求人群。

华熙生物四大品牌在2022年增速放缓,润百颜、夸迪、米蓓尔、BM肌活分别实现营收13.85亿元,13.68亿元,6.05亿元,8.98亿元,同比增长12.64%,39.73%,44.06%,106.40%。

珀莱雅则是四大企业中拥有品牌最多的企业,旗下拥有“珀莱雅”“彩棠”“ 悦芙媞”“优资莱”“韩雅”等品牌,产品覆盖护肤品、彩妆、清洁洗护、香薰等多个领域。

主品牌“珀莱雅”覆盖护肤品、彩妆、洗护等细分领域,2022年占其主营业务收入比例为82.74%,较2018年的88.77%下降6.03%;其他品牌中,“彩棠”为第二大品牌,主要布局高光粉底等彩妆产品;珀莱雅逐步走向多品牌布局。

丸美股份则拥有“丸美”“春纪”“恋火”三大品牌,分别定位眼部护理、大众化护肤、彩妆。

但其主要收入进来自于“丸美”品牌,2019-2022年“丸美”收入占比由92.17%下降至80.81%;2022年“恋火”品牌实现营收2.86亿元,同比增长331.91%。

百亿美妆上市企业在品牌布局上侧重不同,但都有往品牌多元化过度的趋势,华熙生物在进入行业之初便构建多品牌矩阵,贝泰妮以“薇诺娜”为主品牌不断衍生子品牌,珀莱雅多品牌过度初见成效,丸美股份三大品牌以“丸美”为主,多品牌矩阵畸形,存单一品牌依赖风险。

在「不二研究」看来,品牌多元化将会是未来美妆企业的趋势,单一品牌难以体现产品差异化,在细分市场拓展上易出现瓶颈,因此各企业纷纷向品牌多元化过度,未来品牌力的竞争将会成为美妆市场的关键。

03 渠道:线下承压VS线上内卷

自从疫情以来,美妆企业渠道建设的重点就转向了线上。

去年,四大百亿市值企业线下渠道大体承压,均出现不同程度的下滑。

贝泰妮2022年线下渠道实现销售额9.70亿元,同比减少37.01%,占营收比例为19.41%;同期,珀莱雅线下渠道营收同比下降17.62%,占比8.98%;同期,丸美股份2022年线下渠道营收同比下降30.49%,占比28.07%;华熙生物功能性护肤品销售主要为线上渠道,并未公布2022年相关业绩数据。

线上渠道才是各家美妆企业的主战场。

2022年,贝泰妮线上渠道收入占公司营收的80.59%;其中,线上自营和代销分别占公司营收的63.17%和17.42%。

除了在天猫、京东等主流平台加强营销外,贝泰妮还进一步加强微博、小红书等渠道种草,并在抖音、快手全面铺设直播带货,线上直播成绩优异。

2022年,华熙生物在深耕天猫等垂直平台的同时,还加强抖音等电商平台的布局,建立直播运营团队。其中,功能性护肤品业务的销售额在抖音平台占比约上升14%-31%。

珀莱雅2022年线上渠道增速为47.50%,收入占比为90.98%,其中直营渠道同比增长59.79%,占线上渠道收入的70.40%,分销渠道同比增长16.79%,占线上渠道收入的20.58%;珀莱雅的线上直营能力为四大家*秀。

丸美股份也在开启渠道转型,发力线上渠道,其主要收入来自于抖音、快手。2019-2022年,丸美股份线上渠道营收占比由45.00%上升至71.93%,2022年线上渠道收入增速为21.06%。

线上渠道“厮杀”激烈,除了贝泰妮、华熙生物、珀莱雅、丸美股份四家百亿级上市企业外,上海家化、水羊股份、鲁商发展等多家企业亦在激烈竞争中不断“内卷”。

渠道的铺设对美妆企业尤为重要,线上渠道已经成为主战场。

在「不二研究」看来,百亿市值上市公司中,贝泰妮、珀莱雅、华熙生物仍在不断“内卷”,丸美股份各方面表现均较弱,若无法做出转变,必然被竞争者们分食。

2022年,线上渠道依旧是美妆行业“攻占”的重点,今年,国货美妆行业已经转向成本相对较低的线下渠道,谁能在激烈的“厮杀”中生存下来?取决于渠道和品牌力的结合。

04 四大国货美妆,谁是真正的“卷王”?

2022年,受益于新消费浪潮和国货崛起,国产美妆品牌景气度高,但是竞争也愈发激烈。

百亿市值企业中的丸美股份掉队足以为所有美妆企业敲响警钟,贝泰妮、华熙生物、珀莱雅三家目前各方面表现尚可,但后方竞争者虎视眈眈,三者相对后方竞争者并无明显壁垒,随时有可能被超越。

四大企业布局拓展不同细分市场,采取多元化品牌矩阵,随着线上渠道红利见顶、流量变贵,四大国货美妆谁是真正的“卷王”?

本文部分参考资料:

1.《华熙生物:产品矩阵构筑壁垒,盈利模型有望优化》,民生证券

2.《珀莱雅:主品牌升级,新渠道助力,多品牌可期》,信达证券

3.《竞争加剧品牌分化,坚守品牌两大投资主线》,国金证券

5.《丸美股份线上增长乏力 “弹走鱼尾纹”的眼霜大单品不香了?》,中国科技网

6.《化妆品企业砸营销不灵了?》,潇湘晨报

7.《美妆消费难寻增长?行业龙头贝泰妮:跟随复苏远远不够,自身努力才是关键》,市值风云

7.《美华熙生物营收能否迈向80亿?其中抖音渠道卖了14亿》,化妆品观察

【本文由投资界合作伙伴微信公众号:不二研究授权发布,本平台仅提供信息存储服务。】如有任何疑问,请联系(editor@zero2ipo.com.cn)投资界处理。