沉寂20年,张华龙公司终于要迎来IPO了,从北大无线电专业毕业的他已等太久。

这背后也是一个两兄弟创业的故事。张华龙亲弟弟张志鹏毕业于清华大学工程力学,现任公司副总经理。不过,两人都已加入新加坡国籍。

在2021年缺芯潮中,两兄弟所在的深圳「芯邦科技」赚得盆满钵满。2020年,「芯邦科技」收入才9907万元,2021年增长近八成至1.75亿元,2022年更是达1.92亿元。

净利润 方面,对应为3972.57万元、3475.49万元及3817.98万元,三年净利润超过1.1亿元。

值得一提的是,这些业绩背后,「芯邦科技」员工数只增加了22名。从2020年的73名增加到2022年的91名。

此次科创板IPO,「芯邦科技」计划募集资金6.05亿元。

作为中低端芯片生意的参与者,「芯邦科技」一颗芯片售价在1-2元左右,其中起家最早的存储盘控制芯片平均售价在0.7元。

数据显示,2020年产品平均单价为0.71元,单位成本为0.32元,但产品销售额高达9801.91万元。2022年,产品的平均单价、成本都有所下降,分别为0.7元、0.3元,但与此同时,销售额翻了一倍,达1.9亿元。

来源招股书

智能家电控制芯片作为新增长曲线,「芯邦科技」平均售价更高。最近三年从1.41元/颗涨到1.75元/颗,对应平均成本也从1元涨到1.36元。

如今三年过去,「芯邦科技」的中低端芯片生意真的能撑起16亿估值吗?

不“性感”的中低端芯片生意

任何产品一旦出现供不应求,很快就会面对供过于求的尴尬局面。缺芯潮也一样,如何恰当的备货、去库存,都关系到企业耐以生存的经营现金流。

来源招股书

从表中可见,2020-2022年,「芯邦科技」的净利润虽都在3000万以上,但实际之间的经营现金流波动非常大,2020年净流出1764.85万元,2021年有所收窄,直至2022年才转正,净流入达2835.03万元。

对于2020年经营现金流量净额与净利润之间差额达5737.43万元的不佳表现,招股书解释,是因为当年「芯邦科技」锁定上游晶圆厂产能,预付采购款1778.83万元所致。

三年前,曾经造富了一大批人的“缺芯潮”事件,至今仍让人记忆犹新,其带来的大面积抢产能、囤货风波现在还时不时被讨论。

后面随着“缺芯潮”基本结束,砍单、去库存以及裁员的消息接踵而来,芯片市场新一轮的下行周期也随之开始。

很多终端市场的重大客户都在进行库存调整,台积电三大客户(苹果、AMD、英伟达)也都集体下调了订单,射频龙头Qorvo因削减订单,支付了高达1.1亿美元的违约金。

那段时间,“熬过芯片潮,死于库存”,成为很多芯片厂商的“噩梦”,「芯邦科技」也承担了连续两年经营现金流为负数的压力。

而嗅到财富味道的资本,也亲自下场参与这场“行业热闹”,这点结合「芯邦科技」的股东变化与财务数据,可窥探一二。

来源招股书

来源招股书

「芯邦科技」最近三年,有四次重要融资节点。

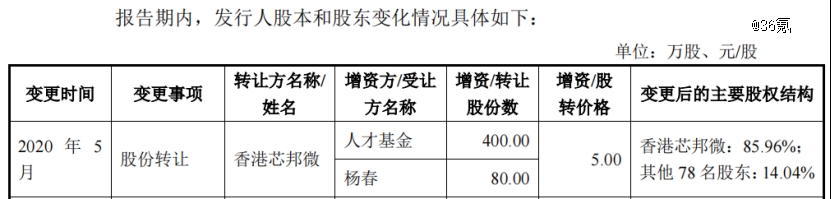

2020年5月,人才基金投资2000万元,拿到了3.2%的股权,因此当时估值为6亿元。每股成本5元。

2021年3月,中小担创投投资1540万元;力合创投、力合泓鑫分别投资2100万元、560万元,每股成本7元。

同年11月,中冠汇富投资1000万元;力合创投、力合泓鑫分别追加1000万元、700万元,每股成本10元。

此后一个月,中小担创投也投资了560万元,每股成本保持7元不变。

这里就能发现,看到暴富机会的机构越来越多,「芯邦科技」估值也涨了40%。经过一年业绩暴涨后,「芯邦科技」去年6月接受了最后一轮融资,深圳高新投和重投系列基金合计投资了近4000万元,对应估值为16亿元。每股成本13元,估值再次上涨86%。

也就是说,两年时间,「芯邦科技」估值从6亿元至16亿元,翻了将近两倍。但与此同时,其营收与利润却没有随估值翻同样的倍数。

来源招股书

2020-2022年,「芯邦科技」的营业收入从9907万元到1.92亿元,只增长了一倍,利润还在整体下滑。

因此可得出结论:「芯邦科技」的估值存在虚高。即使该公司的经营现金流并不能让资本满意,且伴随着存货风险,但芯片赛道的热度仍然让资本对这场中低端生意看好。

寻找第二增长曲线:智能家居芯片

数字化时代,芯片需求是无处不在的,但以什么类型的芯片切入半导体市场,似乎也是一个值得探讨的话题。

就现阶段来看,低成本+高销量的芯片已经成为行业主流组成部分。「芯邦科技」的主营业务也以低价、高销的打法推向市场,包括移动存储控制芯片、智能家电控制芯片及其它芯片三大类。

来源招股书

而移动存储控制芯片占比最高,达72.36%。主要应用于 USB 存储盘和 SD 存储卡。报告期内,移动存储控制芯片的销售收入分别为7545.64万元、6912.34万元和1.36亿元。

但近年来,存储芯片市场的处境一直较为艰难。据前瞻产业园分析,2022年,存储市场萎缩严重,存储芯片厂商的利润大降,全球前三大存储厂商三星电子、SK海力士和美光科技今年Q3营收额都大幅下滑,三星营收环比下降28.1%,SK海力士销售额下降超过26%,美光下降27%以上。

因此存储芯片产业链不得不面临两难局面:一边是业内降价预期高度一致,上游资源不断降价,售价越来越低;另一边,市场需求疲软,流速显著变慢,竞争杀价加重。

为了拓宽更多的产品线,「芯邦科技」早在10年前,就开始寻找企业的第二增长曲线:智能家居芯片。

目前。其智能家电控制芯片的销售收入分别为 2232.35 万元、1亿元和5009.12万元,占比分别为 22.77%、59.51%和 26.56%。

其中2021年,收入规模大幅增长,主要是由于下游家电品牌厂商为应对市场“缺芯潮”的影响,加大了采购力度,不断提升备货规模。

针对不同的家电应用,芯邦已有十多款芯片进入量产阶段,广泛应用于冰箱、洗衣机、油烟机等三十多类家电产品中。

在智能家居芯片领域长跑十年,「芯邦科技」收入来源从以往单一的移动存储控制芯片增加到大家电行业,客户包括美的、TCL、长虹美菱等国内外品牌。

“三顾”IPO,U盘*的20年曲折发家史

商业版图的成功,是时代红利与创始人DNA磨合的结果,「芯邦科技」成立20年,每一次的重大节点,似乎都与时代发展密切相关。

2000年,是集成电路设计企业爆发的一年,高风险、高投入的产业吸引了众多资本和半导体厂商。同年6月,国务院印发《鼓励软件产业和集成电路产业发展若干政策的通知》,为集成电路产业发展营造了良好的政策氛围。

此时,38岁的张华龙也被这一景象吸引,作为上世纪80年代被中科院公派到美国读工程管理硕士的“60后”,刚刚在美国设计完大规模集成电路的他开始考虑回国发展。

2003年2月,他带着浓烈“洋味”的核心技术以及同属“海归”的团队骨干成员在深圳创立了芯邦。

那年正好是计算机软驱走向没落、闪存盘兴起的年份。在张华龙创业一年后,提出笔记本电脑抛掉软驱倡议的英特尔发现了「芯邦科技」,于是在2005年7月,英特尔风险投资基金与联想共同出资250万美元向张华龙伸出“橄榄枝”。

在资本的推动下,「芯邦科技」实现了飞速发展。至2006年底,「芯邦科技」的*代USB闪存控制芯片出货量已经超过5000万片,全球市场占有率超过40%。同年,芯邦实现销售收入1.4亿元人民币。

乘着东风,「芯邦科技」在2007年*次启动了上市程序,此时虽只有40多名员工和700多平方米的办公室,但「芯邦科技」的年收入却高达2亿元、纯利约6000万元。而近500万元的人均产值也让芯邦成为“明星企业”,成为当年创业板开板前热门的芯片设计公司之一。

但很快,因张华龙在现金流充裕时采取了相对冒进的策略,对新项目投入过大、对老产品维护不足,再加上金融危机等多种原因收入下滑,公司发展基本处于停滞不前的状况,最终无缘创业板,只能主动撤回申请。

但“摔了个大跟头”的「芯邦科技」没有停下。

2012年,在佛山市顺德区的一个家电芯片展会上,一个知名品牌家电代工厂采购的美国头部厂商芯片因抗微波辐射干扰的能力不足,正在紧急寻找替代产品。

其相关负责人抱着试试看看的态度找到「芯邦科技」展位,测试后发现公司产品的抗微波能力达到刻度表满格,多项指标都符合标准。于是,「芯邦科技」就此从大品牌切入了大家电行业。

从为全球约三成U盘提供闪存控制芯片,到两大资本助跑,再到经历一脚踏空、人员流失、停滞不前的阶段,「芯邦科技」“三顾”IPO的创业路可谓曲折动荡。

那么这次,排队敲钟的「芯邦科技」还能与上市“再续前缘”吗?

【本文由投资界合作伙伴36氪授权发布,本平台仅提供信息存储服务。】如有任何疑问,请联系(editor@zero2ipo.com.cn)投资界处理。