尽管消费电子市场一直疲软,但并不妨碍苹果的创新高。2023年迄今苹果累计涨幅47.67%,显著优于纳指(33%)和标普500(17%)。

昨晚盘后,苹果公布财报,第三季度总营收实现818亿美元,略好于预期的817亿美元,同比去年下滑1.4%,这是苹果自2016年以来首次连续三个季度收入同比下滑;净利润为198.81亿美元,同增2.3%;每股摊薄收益为1.26美元,同增5%。

尽管服务收入还在持续突破新高,但系列硬件产品(iPhone\Mac\iPad\Apple Watch)收入全面下滑,让这份财报依旧有点暗淡无光,股价在盘后交易中下跌逾2%。

怎么深度看待苹果的这一份财报?

01

行业严冬,α难续

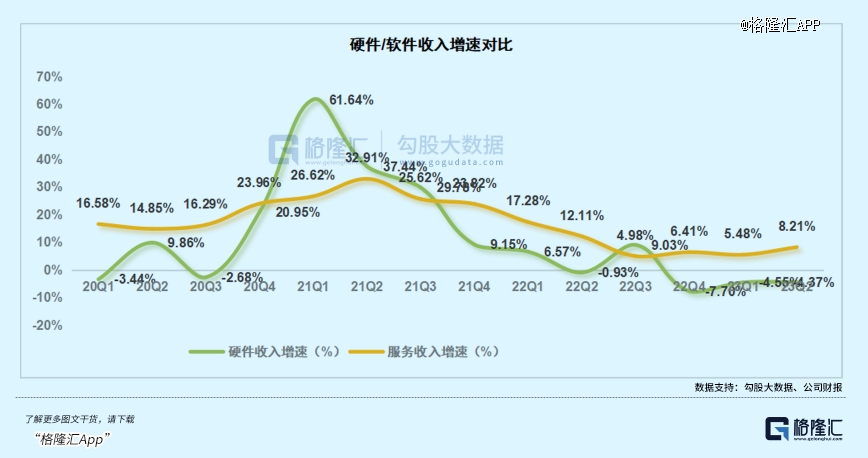

从硬件说起,Q2苹果硬件收入取得605.84亿美元,同比下降4.37%,降幅和上季度保持一致,主要硬件产品销售额基本全面下滑。

先看iPhone系列手机业务。今年二季度iPhone销售额达到396.7亿美元,同比跌2.5%,不及预期的399亿美元。分别从量和价的角度拆分,秋季发布iPhone 15的计划可能令消费者选择暂时观望,均价上升抵消了部分销量下滑影响,最终销售额还是有所下降。

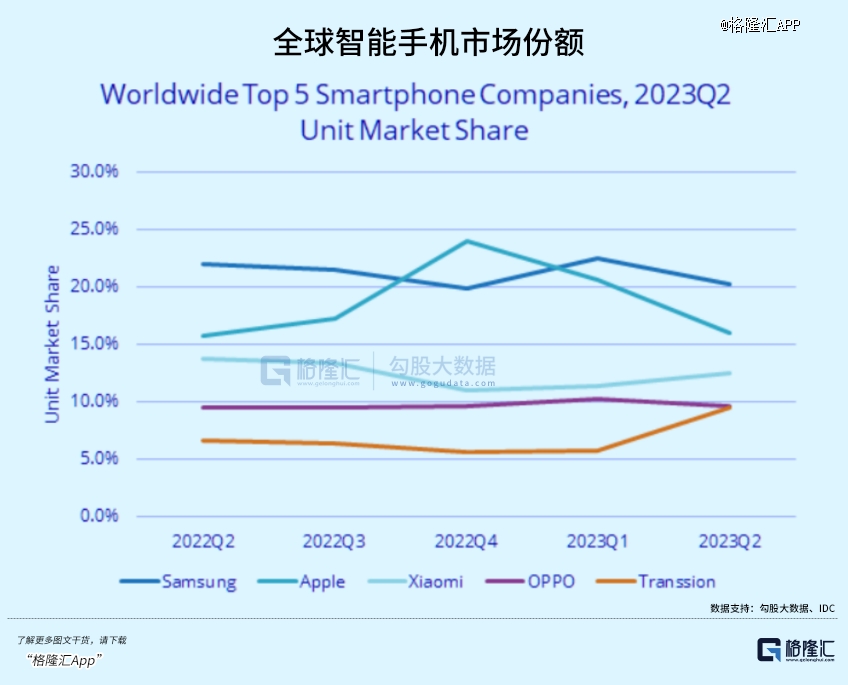

据IDC,2023年二季度全球智能手机出货量达到2.65亿部,同比下降7.8%,已经连续8个季度呈下滑趋势,只不过这个降幅相比一季度的14.2%有所收窄。

苹果二季度出货量同比下滑了6.3%,略微低于整体降幅,优于前五大主机厂三星、小米、OPPO。但跟一季度对比,优势并不那么明显了,由于传音的逆势崛起,苹果的手机份额环比掉了4.5%。但苹果在中国市场依旧逆风抗跌,在大盘同比下降2.1%的环境下,出货量增长了6.1%。

使用IDC统计的4250万部苹果手机测算单机价格,均价提升了2.35%,这可能来自定价更高的Pro机型销售比例上升。

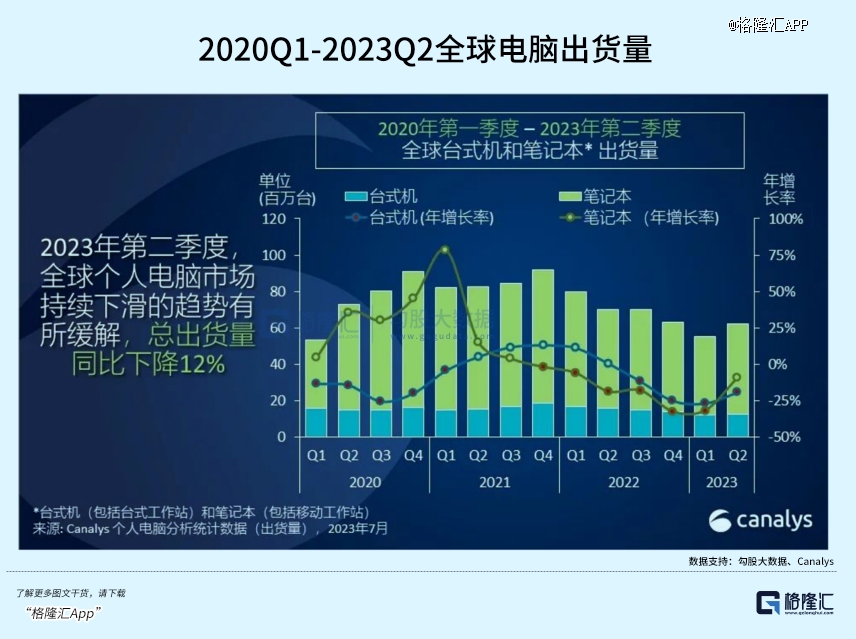

PC电脑方面,Mac业务收入取得68.4亿美元,同比下跌7.3%,好于预期的63亿。同比收窄的原因包括,出货量上去年供应链窘迫造成的低基数效应,以及二季度搭载M2芯片的新版15寸Macbook Air带来的新增需求。

由于返校季的配置需求,PC端需求同样出现边际改善。根据Canalys,全球PC市场二季度出货量下降了12%,比前两个季度超过30%的降幅要小得多。

而苹果销量要亮眼许多,Q2一共卖出了681.1万台电脑,在去年的基数下增加了一半销量,同比增长了50.9%,市占率由去年的6.4%提升至11%。

搭载M2的MacBook Air 和MacBook Pro带来高功率性能方面的进步,加强了品牌的忠诚度。二季度的爆发使得上半年销量仅仅下滑约10%,大幅超出市场平均水准。

相比Mac的惊艳,iPad在居家办公学习退潮后遭受了影响,对iPad的需求将逐渐恢复到平均水准,二季度业务收入同比下滑20%,比市场预期的11%更低。定位健康、安全便携的可穿戴设备,随着夏季旅游旺季的带来有回暖的表现,二季度该类硬件收入82.8亿美元,同比略增2.5%,同样低于市场预期。

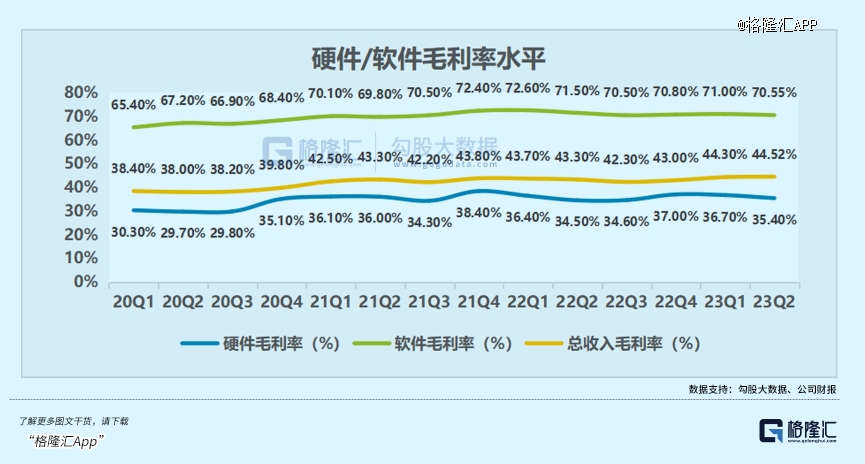

销量的停滞对毛利率有些影响,与营收保持一致,硬件端毛利率也连续三个季度呈现下滑态势,整体靠软件端苦苦支撑。

02

软件服务:三万亿的牛角

作为苹果近年来收入增长的引擎,苹果二季度服务收入取得212.1亿美元,同比增8.2%。毛利率高达70.55%,远高于硬件终端的35.4%。

相较已经连续下滑的硬件业务而言,服务收入依旧具有较强的韧性。收入占比继续突破新高达26%,比iPad、Mac加起来都要高。本季度增长主要来自iCloud订阅价格上涨,外汇汇率趋稳以及数字广告和游戏业务的改善。

从长期来看,苹果软件生态的价值是三万亿市值中相当重要的一部分。

虽然硬件产品通过成本转嫁、技术迭代,有令同行艳羡的溢价能力,但赚得依旧是差价,躲不过换机周期的拖累,而软件生态的规则掌握在机皇自己手上,代码复制的边际成本几乎为零,长期利润空间与全球移动应用人均支出增长挂钩。

公司软件生态的护城河建立在用户黏性和平台掌控能力上,操作系统是闭源的,从开发到下载维护都是封闭生态,开发者必须遵照苹果的要求来操作。

整个操作生态对于用户隐私保护更友好,没有过多的广告干扰,用户付费意愿也更强。独立的开发环境加上优质的用户付费能力,对开发者来说,根本没有足够好的替代选择。30%的抽成比例是苹果平台话语权很好的证明。

ARPU值的增长可以通过提升服务数量和单项服务价格来实现。苹果服务包括App Store应用商店支付抽成、音频与视频流媒体Apple Music和Apple TV+订阅、iCloud 存储空间订阅、AppleCare保修服务、与谷歌搜索引擎许可协议的广告收入、Apple Pay和其他产品的支付费用等。

支付抽成是服务收入的基本盘,而广告和订阅服务收入是提高货币化率的两项主要增长点。

在IDFA隐私政策更新后部分广告商的预算就从Facebook等转移到苹果自己的广告位上,与我们之前分析谷歌、Meta的广告业务一致,随着经济回暖广告主会逐渐增加预算,苹果这项业务预计也将逐渐恢复。

本季度苹果有超过10亿的付费订阅用户,主要来自App Store、Apple Care、Apple Music、iCloud、Apple TV+等订阅服务,几乎是2020年的两倍。不过苹果从没披露过服务收入组成,根据三年的收入拆分估算,Apple Care和Music应该订阅服务贡献主要营收,其次是iCloud的内容存储订阅。

近几年苹果源源不断地在Apple TV上堆砌内容生态,增加原创剧集,豪掷25亿美元取得体育赛事的直播版权,近期更是传出消息,要与迪士尼就扩大ESPN分销进行合作。虽然内容成本投入使得这项业务可能短期并没有太大实现盈利增长的期望,但是长期看当前订阅渗透率还有较大的增长空间。

机构对软件服务长期增长的前景一致颇为看好,因为基于苹果全球优质的用户质量,无论是平台抽成、授权许可费、广告费、还是订阅服务收入,赚的都是高毛利的容易钱。

但软硬件一体的商业模式既互相绑定,硬件需求下滑就会影响服务收入的增长前景,一来硬件端增长已经放缓,潜在新增用户空间有限,这导致服务收入增速从过去的两位数跌至个位数。其次在顽固通胀,经济下滑的背景之下,用户付费意愿也相对不那么强烈。

经济周期的影响只有耐心等待,但擅长把握下一代智能终端形态的苹果依旧可以继续复制软件生态,二季度推出的Vision Pro,的确令人看到了希望。

03

9月的iPhone 15,以及印度全面的机会

相比于二季度的财报,Q3苹果带来的新品要更让人兴奋。知名分析师郭明錤此前也表示,二季度是传统淡季,又是新旧品转换期,财报结果不会有太多吸睛之处。

Q2除了MacBook Air,苹果推出的*头显Vision Pro更多只是向顾客推销了一个在苹果产品宇宙里的“MR”概念,却并没有展现出一个令人信服的使用场景。

相当于在山顶插下了一面旗帜,这是苹果定义新一代智能终端形态的*步,可是对今年收入难以带来影响,更别提消费需求的收缩,率先尝鲜也只能先从一些狂热的科技迷身上慢慢扩散开。

出货量短期并不会引起质变,能不能讲好AR的故事,也许要用更完善的内容生态来证明这款头显具有成为下一代明星消费电子产品的潜质。

而手机销量的下滑,一定程度也可以归结于新品iPhone 15的观望效应。这款据称将于九月中旬前发布的新品参数基本已经被泄露完毕,而且网传Pro 和 Pro Max机型还会涨价。

更高端的Pro机型可能会采用更轻、也更昂贵的钛金属作为外壳,搭配更省电的OLED显示驱动芯片,以及采用苹果3nm工艺的A17芯片,但*的改变在于根据欧洲监管要求取消了Lightning端口,转而投入了USB-C端口的怀抱,这意味着未来相同的充电器可以用于苹果智能终端的大部分产品。

消息称,苹果考虑提高Pro系列售价,这么做可能一方面为了降低供应链转移,技术迭代增加的额外成本,另一方面智能手机市场一直不景气,苹果也有可能寻求调整产品售价以提高Pro的收入结构,以维持连续下滑的毛利率。

苹果收入地区结构里,新兴市场的崛起对冲了北美销量的萎靡。上季苹果在印度尼西亚、墨西哥、菲律宾、沙特阿拉伯、土耳其、阿联酋等国家的硬件收入纷纷突破前值,这还是在美元升值造成汇兑影响下实现的。

尤其在印度,苹果上半年在孟买和德里新设了首家线下零售店,并且计划延伸在印度的生产链条,由组装零部件升级为生产中间零件。

据Counterpoint数据,今年第二季度苹果在印度的销量同比增长56%,并在549美元以上的高端细分市场占据59%的份额,印度已经成为了苹果五大市场之一。

印度在经济发展进度上类似于10年前的中国,消费能力随着人均GDP增加而迅速提升,软件服务的ARPU相比其他地区要更低一些,对于苹果而言,这是全面的机会。

本季度是欧洲和中国市场是唯二保持增长的地区,虽然亚太区域不及上季度亮眼,但从苹果的口径中可以得知,今年加大投入的印度市场依旧延续上一季度表现,当地的iPhone销售收入创历史新高。

虽然苹果的业绩表现优于整体疲软的行业,但对于下季度的业绩指引,苹果依旧未给出好转的预期,收入可能会延续二季度的下降幅度。

细分产品里,结合PC库存去化,出货量降幅收窄的表现,本季度Mac的增量需求有望继续改善;但iPhone却不容乐观了,根据CFO表态,超过50%的iPhone是以打折的方式进行售卖的,三季度可能还会继续这种状态。

总的来说,从120到190块,苹果年初迄今的涨幅中包含着对产品表现远超整体市场的高预期,但下滑的压力并未真正从财报中被掩盖,在Q3 iPhone 15接受市场考验之前,苹果股价还是会面临一定的回调压力。

这份压力不仅来自个股业绩预期本身,也来自货币市场基金持续流入造成的流动性挤压,以及长端收益率上升带来的估值压制。

【本文由投资界合作伙伴格隆汇APP授权发布,本平台仅提供信息存储服务。】如有任何疑问,请联系(editor@zero2ipo.com.cn)投资界处理。