钛媒体App获悉,8月10日晚,中国两大晶圆代工龙头中芯国际(SMIC,688981.SH/00981.HK)、华虹半导体(688347.SH/01347.HK) 公布截至2023年6月30日止的第二季度业绩报告。

财报显示,中芯国际二季度营收为15.6亿美元,比去年同期19.03亿美元下降18%,环比增长6.7%,高于市场预期15.53亿美元;净利润4.64亿美元,环比提升73.8%,同比下降26.2%。

值得注意的是,二季度,中芯国际晶圆出货环比增长12.1%,产能利用率达78.3%,明显低于去年同期97.1%的水平;而因价格调整和产品组合变化,平均销售单价下降7%。叠加折旧上升等原因,本季公司毛利率20.3%,环比减少0.5个百分点、同比减少19.1个百分点。

而刚刚登陆科创板的华虹半导体也面临“量增价跌”状况,二季度营收6.31亿美元,同比增长1.7%,环比持平;归母净利润达7852万美元,同比下降6.4%,环比下降48.4%;晶圆出货环比增长7.3%,但本季公司毛利率环比下降4.4个百分点、同比下降5.9个百分点至27.7%。

这意味着,随着芯片市场持续低迷,消费电子需求低于预期,中芯国际、华虹半导体“晶圆代工双雄”均出现量增价跌、净利润大幅减少等情况,两家公司业绩持续承压、遭遇“寒冬”。

8月11日上午财报电话会上,中芯国际CEO赵海军表示,虽然中国和全世界的经济社会都已全面常态化运行,但对电子产品的需求低于预期,集成电路产品库存依然高起,市场信心不足,芯片公司压缩开销。

他认为,从整个市场来看,手机和消费电子领域仍处于创新瓶颈期,没有新的亮点,需求不增反降,换机周期变长,个人电脑、工业、新能源车等细分行业供需逐渐趋于平衡,行业下行已经触底,但依然面临包括去库存速度低于预期,需求增长缺乏动能,以及地缘政治影响在内的诸多挑战。

赵海军强调,产业链发生格局变化,资源重新整合分配可以预见未来的竞争会更激烈,但中芯国际对半导体行业抱有长远的信心。公司将继续做好技术研发平台开发工作,为下一轮的增长周期做好准备。

中芯国际:营收利润齐下降

预计三季度持续“量增价跌”

中芯国际二季度财报显示,公司营收为15.6亿美元,下降18.0%。

根据钛媒体App的统计,本季中芯国际营收基本相当于2021财年四季度收入水平,相比去年收入大幅下降。与此同时,本季净利润4.64亿美元,同比下降26.2%,出现了营收、利润齐下降情况。

同时,此次中芯国际还公布了上半年整体业绩。

2023财年上半年,中芯国际营收30.23亿美元,相比去年上半年37.45亿美元下降19%;应占利润为6.34亿美元,去年同期9.62亿美元,同比下降34%;运营利润为1.63亿美元,比去年10.75亿美元,同比下降84.8%;毛利率为20.6%,去年同期为40.1%,同比减少19.5个百分点。

具体来说,以应用分类来看,二季度,中芯国际晶圆收入中,智能手机收入占比恢复至26.8%,同比增长1.4个百分点,环比增长3.3个百分点;物联网产品收入占比为11.9%,同比下降6.2个百分点,环比下降4.7个百分点;消费电子收入占比为26.5%,同比下滑2.1个百分点;其他收入占比为34.8%,同比提升6.9个百分点,环比提升1.6个百分点。

对于手机业务收入增加,赵海军称,中芯国际受益于翻新机市场。通常,在市场上回收而来的“二手机”,会在将屏幕、电路等部分零部件进行换新后重新流入低端市场。他表示,今年市场上将约有1.4亿部翻新机出货,这块市场大部分被其中国客户把握,为公司带来一定订单。

以地区分类,二季度,中国区收入在中芯国际总收入占比为79.6%,同比增加4.1个百分点;美国区占比17.6%,同比减少2%;欧亚区占比为2.8%,同比减少2.1个百分点。

产能建设方面,第二季度中芯国际资本开支为17.32亿美元,一季度为12.59亿美元,有所增长。截至二季度末,中芯国际月产能由上季度末的73.2万片提升至75.4万片。除了此前已经满载的28nm和40nm产线,55nm产线也在二季度达到满载状态。

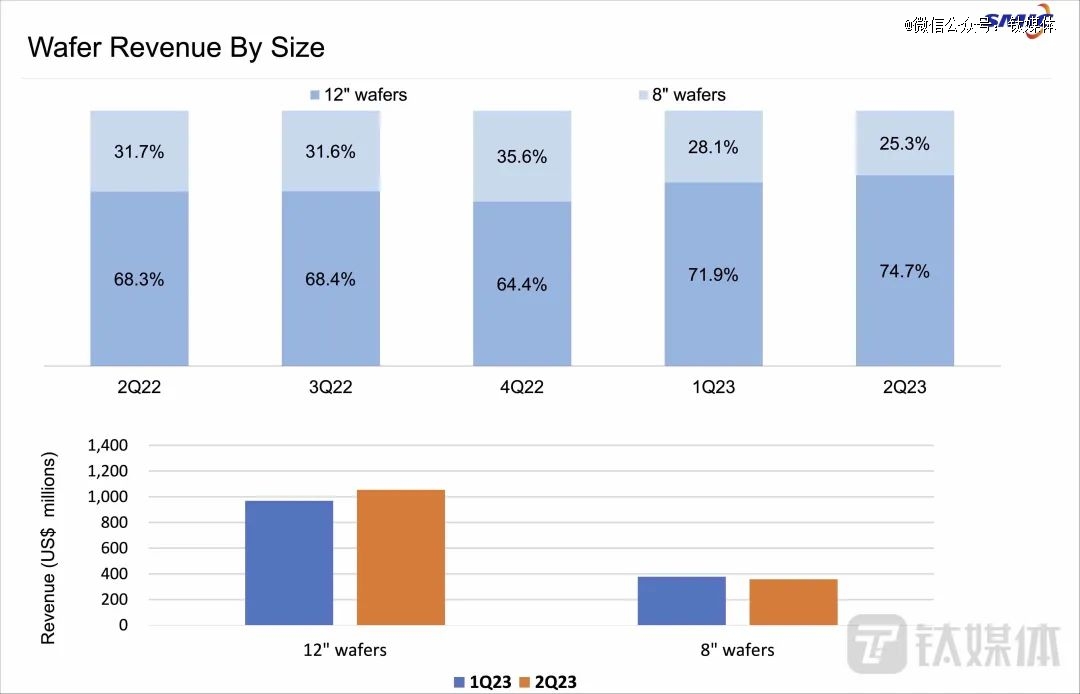

赵海军表示,12英寸产能需求相对饱满,8英寸客户需求疲弱,产能利用率低于12英寸,但仍好于业界平均水平。据悉,二季度,制造汽车电子、电源芯片、面板驱动芯片等所属的8英寸晶圆收入占比为25.3%,同比下降6.4个百分点。

赵海军提到,8英寸晶圆价格下降主要与模拟电源芯片制造有关。他表示,国际模拟 IDM公司(指的是TI)正回归市场,利用低价冲击模拟芯片设计公司市场份额。同时在驱动 IC(集成电路)领域,市场需求和销量疲软,价格降低。他预计今年下半年,随着产量的增加,价格可能进一步走高。

开支方面,二季度,中芯国际销售收入15.6亿美元,相较于*季的14.62亿美元增加6.7%,主要由于晶圆销售量增加所致;而“其他收入、净额”部分大幅增长,由一季度的1.93亿美元增长至二季度的4.16亿美元,环比增长115.9%,同比增长329.7%,支撑了当季利润主要部分,中芯国际解释称该业务收入变化主要由于其证券投资价值变动收益增加,以及联营企业股权变动引起的被动稀释收益所致。

赵海军称,公司长期扩产计划不变,但执行过程中会跟随市场调整,而非每年保持固定比例增幅。客户会在经济和行业周期中调整,可能削减此前主攻产品,也可能会提出原先没有规划的产品,这都要求中芯国际的产能和设备相应进行改变。公司今年产能主要满足客户对新产品的需求。

对于是否扩产造成产能过剩,赵海军称,未来发展看利用率、需求还在存在的,建立的新产线与客户有协商,客户有需求。此外,中芯国际现在份额只占全球晶圆代工行业的5%,如果加上IDM的value可能只占1%-2%,那么扩产不会对整个行业有太大的冲击。

关于资产负债,在二季度末,公司总资产为458亿美元,其中库存资金183亿美元,总负债为159亿美元。

值得一提的是,二季度期间中芯国际迎来重大人事变动。7月17日晚间,中芯国际发布公告称,委任刘训峰为董事长、执行董事及董事会提名委员会主席,自当日起生效。高永岗因工作调整,届时将辞任公司董事长、执行董事及董事会提名委员会主席职务。同日,中芯国际更新董事会名单,显示董事会规模缩减至8人。其中,执行董事仅剩下刘训峰一人,此外还有3名非执行董事和4名独立非执行董事。

展望第三季度,中芯国际预计收入将环比增长3%至5%,毛利率介于18%至20%。中芯国际表示,三季度出货量将继续上升,同时折旧也将持续增加。预计下半年公司销售收入好于上半年。

赵海军解释称,中国主要的芯片设计公司产品库存逐步下降,尤其部分新产品逐步建立库存,开始为下半年和明年终端产品出货做准备。三季度公司出货量预计将继续上升,而同时折旧也将持续增加。不过他也提到,8英寸产线还面临手机芯片库存较高、国际IDM厂商的模拟芯片降价等因素影响,预计平均单价将环比继续下降,意味着。三季度中芯国际仍将持续“量增价跌”情况。

截至8月11日收盘,中芯国际港股股价下跌2.06%(收市竞价),报18.10港元/股;A股股价跌3.2%,报46.92元/股。

华虹半导体:季度利润下降6.4%

部分内存芯片需求持续减弱

8月10日晚,刚刚完成科创板上市的华虹半导体,发布2023财年二季度财报。

财报显示,二季度华虹半导体销售收入6.31亿美元,同比增长1.7%,环比持平;归母净利润7852万美元,同比下降6.4%,环比下降48.4%;毛利率为27.7%,同比下降5.9个百分点,主要受折旧和动力成本上升以及平均销售价格下调的影响。

华虹半导体总裁兼执行董事唐均君表示,尽管半导体市场尚未走出下行周期,华虹半导体在2023年第二季度仍然迎难而上,截至第二季度末,公司折合8英寸月产能增加到了34.7万片,四条生产线保持满载运营。

具体来看,按技术分类计算,该季度嵌入式非易失性存储器、独立式非易失性存储器、分立器件、逻辑及射频、模拟与电源管理、其他六部分业务占总收入比重分别为33%、5.3%、39.8%、9.1%、12.7%、0.1%。

除了分立器件、嵌入式非易失性存储器和其他三块业务之外,其他类型收入均出现了同比下降,其中独立式非易失性存储器收入同比减少高达52.1%,主要由于NOR flash 产品的需求减少。

从地区看,本季度来自中国的销售收入为4.893亿美元,占销售收入总额的77.5%,同比增长8.6%;北美收入4850万美元,同比下降33.7%,主要由于其他电源管理及MCU产品的需求减少;其他亚洲地区收入4520万美元,同比下降22.0%,主要由于逻辑、通用MOSFET及其他电源管理产品的需求减少;欧洲的销售收入4,000 万美元,同比增长39.7%;日本地区收入840万美元,同比下降20.7%,主要由于MCU产品的需求减少。

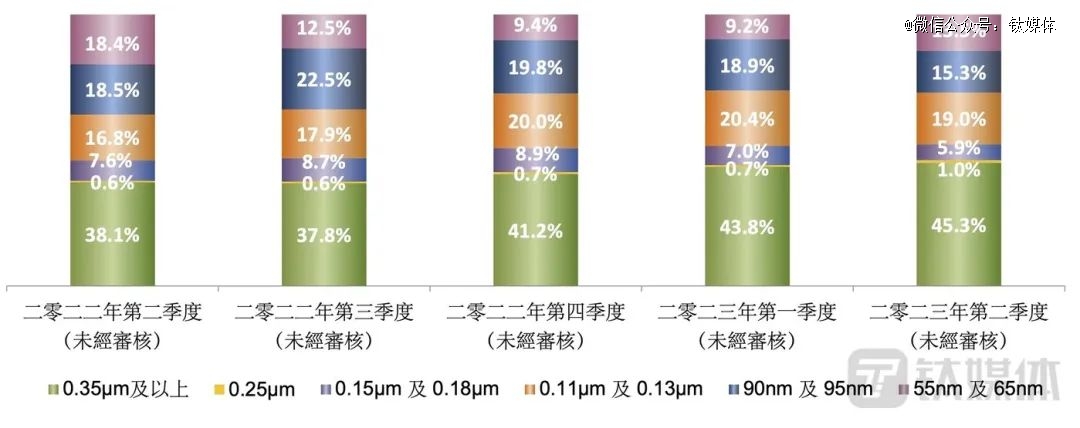

按制程工艺节点计算,本季度华虹55nm/65nm芯片销售收入8490万美元,同比下降25.7%,主要由于NOR闪存芯片、CIS及逻辑产品的需求减少;90nm/95nm收入9,670 万美元,同比下降15.7%,主要由于其他电源管理产品需求减少;0.11µm及0.13µm收入1.203亿美元,同比增长15.2%,主要得益于MCU产品的需求增加;0.15µm及0.18µm收入3,740 万美元,同比下降21.0%;0.25µm销售收入630 万美元,同比增长75.5%;0.35µm及以上销售收入2.858 亿美元,同比增长20.8%。

按终端产品划分,电子消费品是华虹的*大终端市场,本季度占总收入总额的55.1%,同比下降14.1%;工业及汽车产品销售收入1.952 亿美元,同比增长55.2%,主要得益于IGBT、智能卡芯片、MCU等产品需求增加;通讯产品收入6840 万美元,同比下降2.8%;计算机产品销售收入2000万美元,同比持平。

此前在招股书中,华虹半导体预计,2023年上半年营收约为85亿-87.2亿元,同比增长7.19%-9.96%;扣非归母净利润达11.5-16.5亿元,同比增长2.93%-47.69%,利润增长区间较泛。根据钛媒体App计算,华虹半导体上半年最终利润15.6亿元左右,同比增长四成左右。

展望第三季度,华虹半导体预计销售收入约在5.6亿美元至6.0亿美元,预计毛利率在16%至18%。

在8月10日晚财报会议上,华虹半导体CFO王鼎提到,目前嵌入式内存、NOR闪存芯片领域需求缓慢、收入减弱,正在经历一个修正阶段,预计会在年底前发生变化。据悉,二季度内存部分收入占华虹总收入近四成。

对于“量增价跌”现象,华虹半导体高管回应称,目前华虹持续释放12英寸晶圆产能,现在运行产能为每月7.5万片-8万片,目标是9.5万片,而随之而来带来巨大折旧成本,2023年大约3.8亿-3.9亿美元的折旧成本,预计明年折旧费用将达到约4.5亿美元。同时他也提到,整个ASP(客单价)未来几年下降3%-5%。

整体来看两份财报,无论是中芯国际,还是华虹半导体,均面临当前全球经济复苏减弱、消费电子、存储芯片需求疲软,汽车和工业领域的需求也出现不足,晶圆代工企业的业务随之承压。

不止是上述两家公司,早前联电、Microchip早前也表示,芯片产品库存消化的速度比预期要慢,市场比想象当中要弱,终端需求并未达到预期增长,甚至台积电面临AI服务器需求抵消不了行业下行状况。

二季度财报会议上,台积电总裁魏哲家预计,晶圆代工行业规模将在2023年同比下滑14%~16%。台积电则下调全年营收预期,由一个季度前的1%~6%下调至10%,预计2023年公司全年资本开支将至320亿美元左右。

【本文由投资界合作伙伴微信公众号:钛媒体授权发布,本平台仅提供信息存储服务。】如有任何疑问,请联系(editor@zero2ipo.com.cn)投资界处理。