8月22日,根据港交所披露,澜沧古茶提交上市申请表并更新招股书,继续向资本市场发起冲击。

近年来,我国多家传统茶企都曾有过IPO受挫的经历,“资本不爱喝茶”甚至成为了业内的一种调侃,在此背景下,澜沧古茶的IPO之路也一波三折。

公司曾在2020年向深交所递交上市申请,经过一整年的排队,2021年澜沧古茶宣布撤回申请材料。2022年,澜沧古茶“改道”港交所,如今已经是第三次在港交所递表。

这也是澜沧古茶继2022年5月首次披露招股说明书后,又一次重大动态更新,从更新后的招股书中,可以看到澜沧古茶在数据上的新变化。

01 位列行业第三,营收、净利“双降”

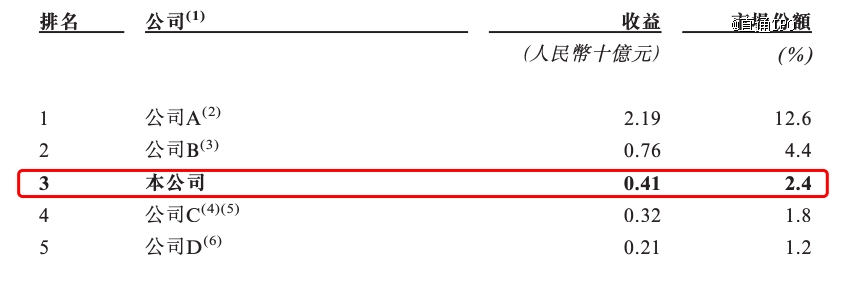

更新后的招股书显示,按2022年普洱茶产品产生的收益计算,澜沧古茶是中国第三大普洱茶公司,市占率为2.4%,排在市占率分别为12.6%及4.4%的两名业者之后。

而此前的招股书中,按2021年普洱茶产品产生的收益计算,澜沧古茶市场份额占比为2.8%,为中国第二大普洱茶公司。

也就是说,澜沧古茶从行业“老二”滑落至“老三”。

来源:招股书

相较于前一次的申报资料,此次申报IPO,澜沧古茶更新了一份下滑的2022年经营业绩。公司营收、毛利、净利均出现下降,其中净利润同比接近腰斩。

具体来看,2020-2022年,澜沧古茶营收分别为4.05亿、5.59亿、4.63亿;毛利为2.85亿、3.68亿、3.05亿;同期净利润分别为人民币1.23亿、1.29亿、0.705亿。

2022年,澜沧古茶营收同比下降约17%,净利润同比下降45%。对于2022年营收的下滑,澜沧古茶表示,2022年全国疫情反复,导致受影响地区的门店运营中断,进而影响了业绩。

尽管业绩出现下滑,但另一边,澜沧古茶依然在分红派息。招股书显示,报告期内,澜沧古茶分别向股东宣派股息1680万元、1680万元、2390万元。

此外,澜沧古茶的存货余额较高也值得关注。于2020年、2021年及2022年及2023年上半年,公司分别有存货4.7亿元、6.36亿元、7.84亿元及8.35亿元。

同期,公司的存货周转日数分别为1345日、1061日、1641日及1588日。根据弗若斯特沙利文报告,中国普洱茶制造商于往绩期间的存货周转日数一般介于800至1900日。

澜沧古茶业坦言,维持一定数量的存货也使公司面临存货损失的风险。此次谋求上市,澜沧古茶正是为了改善公司的贮存条件与扩张产能。

02 经销商减少,发力线上销售

招股书中提到,澜沧古茶建立了由直营网络及经销商销售网络组成的全国性销售网络。

其中,公司的经销商门店数量下降明显。2020年-2022年,公司分别有17家、26家、24家自营门店,以及566家、531家、508家经销商营运的门店。

澜沧古茶解释道,经销商营运的门店数下跌,主要由于公司提高了经销商筛选门槛,而若干经销商的往绩未能达到已提高的经销商筛选要求,故终止业务关系。

与中国茶叶市场类似,此前,中国普洱茶主要透过线下渠道销售。然而自2020年以来,主要受消费者生活方式改变的影响,许多茶公司积极拓展线上渠道以销售普洱茶产品。

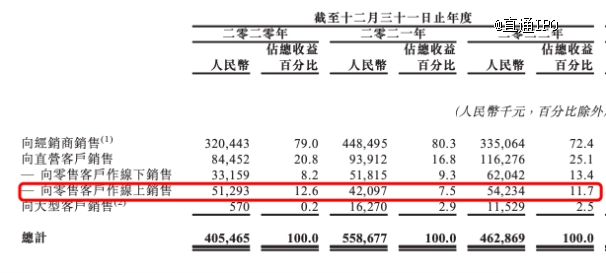

澜沧古茶在招股书中表示,公司积极向电子商务平台上的商店及其他在线销售渠道拓展。

公司2022年自营线上销售额达5423.4万元,较去年同期4209.7万元,增长了28.8%,营收占比由7.5%提升至11.7%。

来源:招股书

经过二十多年经营,澜沧古茶成为了公司的核心品牌,在此品牌旗下公司已开发并建设1966及茶妈妈两条产品线,并于2022年7月推出新产品线岩冷。

其中,1966专注于经典普洱茶叶产品的开发、生产和销售,是澜沧古茶的拳头产品。茶妈妈于2014年推出,涵盖其他类型的茶叶,如红茶、白茶和调味茶,并采用杯装茶及袋泡茶等产品形式。岩冷主要针对新中产消费者,包装设计较为时尚年轻。

一直以来,中国茶叶市场呈现出“大行业,小公司”的整体特点,这也导致了茶企上市的情况一直不是很乐观。若澜沧古茶如果能够在港成功上市,将是茶企资本化进程的重要里程碑,不仅会有利于自身发展,而且有利于资本重视整个行业。

【本文由投资界合作伙伴直通IPO授权发布,本平台仅提供信息存储服务。】如有任何疑问,请联系(editor@zero2ipo.com.cn)投资界处理。