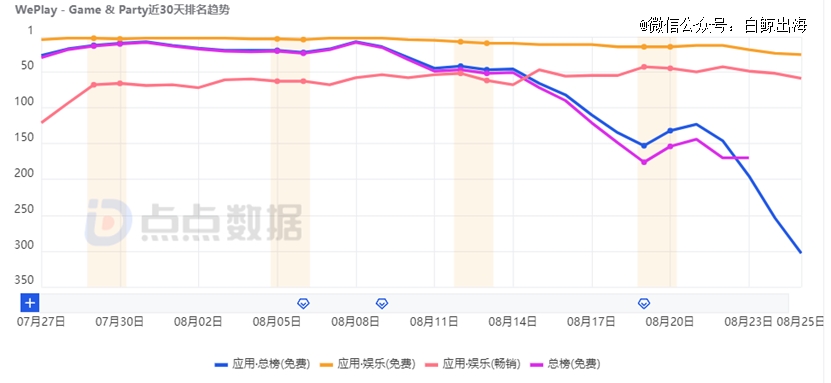

前段时间我们观察到,WePlay 在印尼市场完成了一次快速的用户增长,目前的 DAU 比高峰时略有下降,但是收入在这期间持续增长,位列印尼市场非游戏应用畅销榜 66,畅销总榜 142,近 30 天双端收入 2.8 万美金,虽然比不上高线市场,但是也算有点成果了。(可参阅我们之前发布的文章),时隔一个月,我们发现 WePlay 在美国市场开始快速冲榜,继续扩张之路。

在这一波冲榜中,WePlay 最高达到了美国 iOS 非游戏应用下载榜第 8,下载总榜第 9,可谓是非常扎眼了。

WePlay 美国 iOS 榜单成绩|图片来源:点点数据

之前观察 WePlay 在各高 ARPU 值市场的收入数据时,WePlay 在美国的营收只有 37 万美金,在全球市场的占比仅为 6%。而根据多年的观察,包括 Hago 在内,没有一款小游戏社交产品可以真正打入美国市场。WePlay 此次不信邪强攻美国市场,是盲目蛮干还是胸有成竹?在美国市场,小游戏社交到底是不是真实需求呢?

01 WePlay 再次证明,小游戏社交可能在美国跑不太通

根据点点数据,WePlay 的下载量在 7 月 23 日开始快速增长,从不到 4000 增长到最高单日 9.2W,单日下载 4w+ 大概维持了半个月的时间。与此同时,在下载量增长很快的情况下,DAU 的增长也不错,从 7 月 23 日的 4W 左右,增加到 7 月底的 20W 左右。然而在之后的半个月左右,虽然 WePlay 一直还在维持不错的单日新增下载,但 DAU 基本上就没变过了。如果不考虑用户进出的动态变化,之后的新增下载,几乎等同于没有任何转化效果。

单从这一小波的进攻结果来看,小游戏社交,强势如 WePlay,也很难打动美国用户。

由于无法测试到产品,参考应用商店的描述、版本更新信息和用户评论,结合在网络上关于美国WePlay 产品设计的信息。美国版 WePlay 在产品设计上没有做很大的改动。增长策略上,也与上一波在东南亚比较相似,“谁是卧底”和“嗨歌抢唱”是两个最主推的游戏,区别在于,广告素材中,美国市场真人出镜素材更少,以卡通形象展示的素材会更多一些,而且真人出镜的素材中有相当大比例是少数族裔,美国小游戏社交的用户画像,并不清晰。在投放渠道上,以 Meta 系为主、TikTok 做了一些尝试。

而在整个增长期间 WePlay 在美国收入数据没有任何明显增长。

与新兴市场不同,美国属于高 ARPU 值市场,用户的付费意愿与付费能力都比较强。按照 WePlay 在日韩沙特等其他高 ARPU 值市场的表现,DAU 大幅增长后,收入虽然不会随着 DAU 大幅增长,但通常是可以观察到比较缓慢的增长的,但是此次的美国市场只在 8 月 22-26 日观察到一小波增长,幅度也不是很大,其余时间收入几乎“没动”。整体来看,WePlay 在美国的变现做的是不太好的。

近 180 天 WePlay 美国市场

双端收入数据|图片来源:点点数据

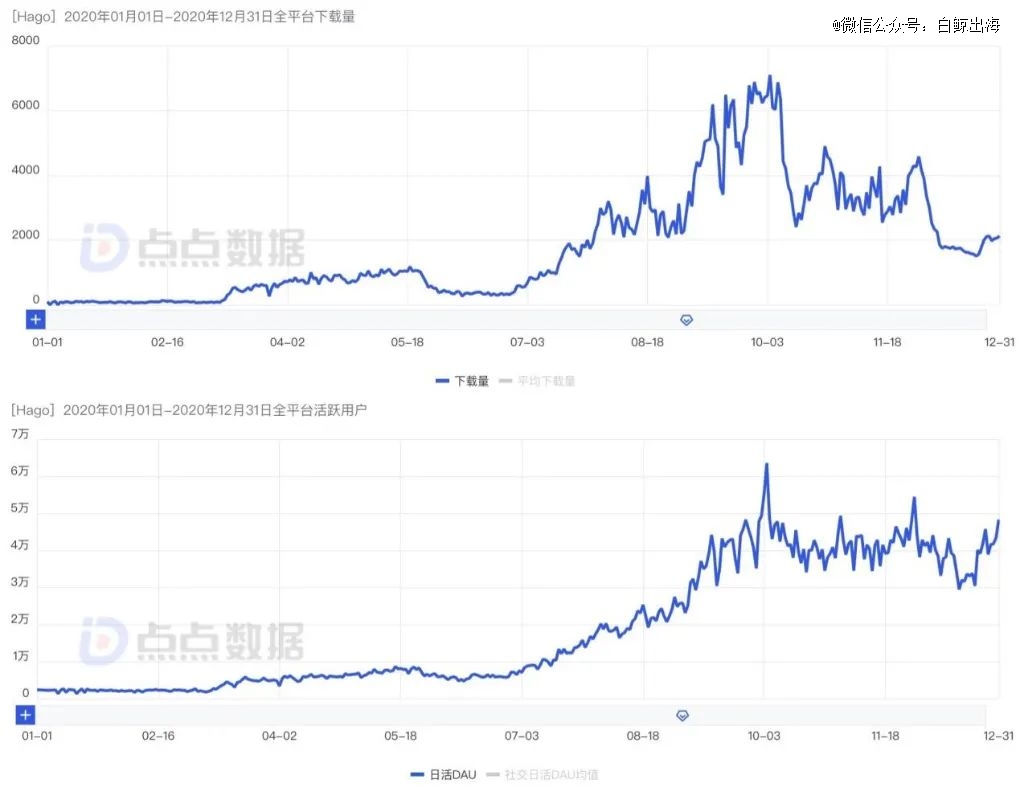

但是复盘同为小游戏社交产品的 Hago 出海美国的历史,发现 Hago 在变现方面同样做的不太好。Hago 作为中国小游戏社交出海的代表产品也曾在 2020 年尝试进入美国市场,下图是 2020 年 Hago 在美国市场双端的下载量数据,可以看到应用的下载量从 2020 年 7 月 3 日开始增长,高下载量基本持续了五个月左右。

Hago 2020.1.1-2020.12.31 美国市场双端

下载量和 DAU 数据|图片来源:点点数据

Hago 在 2020 年的 DAU 增长和下载量增长几乎同步,而且在下载量下降之后,DAU 可以较长时间维持在比较高的数量,并没有出现明显的下降,说明 Hago 当时的产品设计在某种程度上还是被美国用户所接受的。

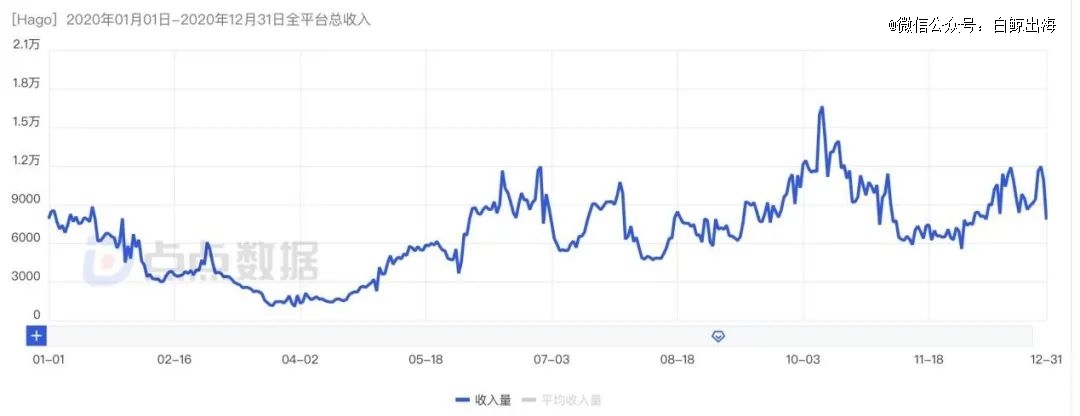

Hago 2020.1.1-2020.12.31 美国市场双端收入数据,

注:只统计应用商店收入|图片来源:点点数据

但是观察收入数据,和如今 WePlay 的情况基本相同。2020 下半年的努力增长,在收入上完全没有体现。推测当时变现乏力,也是导致在持续投入了几个月之后,Hago 减少投入的原因之一,而且至今也没有在美国再次进行大规模的投入。

我们可以看到,当年的 Hago 和如今的 WePlay 似乎在美国都走上了叫好不卖座的窘境,而且不论是 WePlay 这一小波的攻势,还是 Hago 在 2020 年下半年持续了 5 个月左右的投放,都有 DAU 在前期或者半路就停止增长的情况发生,小游戏社交在美国市场,和其他成熟市场相比,用户盘子也明显有限。

但作为 Discord *大市场的美国,真的对游戏与社交的结合,完全没有任何兴趣吗?

02 在美国,游戏+社交,只能顺势而为

为了和其他 App 进行区分,我们在这里将“游戏社交”定义为,应用必须同时有“游戏”和“社交”两方面元素,并不限定将两者结合的方式,但是游戏需要是应用的主要功能或主题,而应用也需要适应社交场景或具备社交功能。

本文观察的 App 列表

在各分类畅销榜 Top 100 中,我们选择了不同的“游戏+社交”应用形态作为观察对象,收集了 Party 游戏、开黑匹配与陪玩、小游戏社交几个产品形式的典型代表,*反应是都是熟悉的面孔,游戏社交产品,几乎没有什么创新。

其次,这些游戏社交 App 在美国的收入都不是很高,美国市场 iOS 畅销总榜 Top100 中,没有观察到任意一款类似产品。而 WePlay 也不例外,上榜了娱乐分类畅销榜,排在第 59 位。

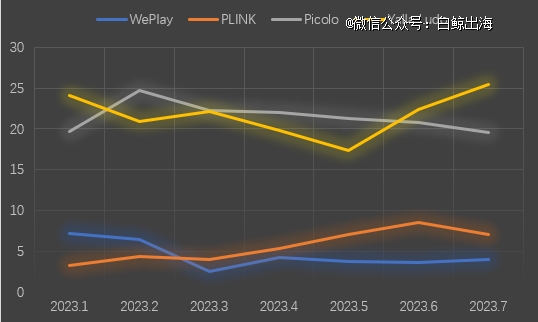

上表各 App 2023 年至今美国市场

30 天 RPD 数据|数据来源:点点数据

虽然整体变现能力不是很好,但是几种不同的产品形式仍有较大区别。我们以 RPD 为指标,对几个产品进行了对比,发现 Yalla Ludo 和 Picolo 的 RPD 数据远高于 PLINK 和 WePlay,也就是说,棋牌社交和 Party Game 的下载转化成收入的效率更高,商业模式更容易在美国跑通。相较之下,WePlay 的小游戏社交和开黑陪玩则逊色了不少,甚至 WePlay 的 RPD 随着这一波推广,下载量大了之后,已经降到 4 个产品中的*水平。

Yalla Ludo 和 WePlay 大家已经非常熟悉了,我们先简单介绍下其余两款 App。

说实在的,以 Picolo 为代表的 Party 游戏,甚至都不能算传统的游戏社交产品形态。因为它是设计给纯线下场景的,应用内没有添加好友或者其他线上交互的功能,和我们认知的基于线上的游戏社交模式并不相同。

但是鉴于 Party 游戏这个题材的主要目标是社交场景,且这类 App 在美国市场的数量很多,RPD 也相对较高,为了弄明白美国用户对游戏+社交的偏好,所以选出来进行分析。

以 Picolo 为例,这个应用的基本功能就是为酒桌或 Party 提供小游戏和小挑战,类似于“真心话大冒险”。落地页就是添加玩家,玩家数量没有上限。游戏提供 5 种模式,红框中的模式是免费的,属于最基本的模式,尺度比较小。其他的几种模式尺度会更大一些,需要订阅才能玩,分别适应不同类型的 Party,比如图中黄框中的挑战偏向男女之间,对应比较暧昧的聚会场景,而白框中的挑战偏向对抗性,用户分成两队,一人失败,全队受罚。

整体界面也非常简单,屏幕当中只有一句话,描述进行惩罚的条件。黄框中的按钮可以自定义惩罚的方式,比如喝一杯酒等。也可以在黄框中添加或删除玩家。

说实话,整体应用看起来非常简单,完全没有好友系统和语音房等线上交互功能,就是一个为熟人和半熟人线下聚会设计的面对面游戏,甚至有点偏工具。通过订阅模式解锁不同场景进行变现,每周 4.49 美元,每年 45.99 美元。综合这个应用相对简单的功能,这个价格是不便宜的。

这个 App 近一年美国地区的平均月流水都在 40W 美金左右,占全球收入的 40%,且 RPD 有 20 美金左右,算是非常高的。这个产品完全贴合的是美国的 Party 文化,为已经固化的一些线下社交场景打辅助。

而 Plink 则是我们之前一次做社交调研报告的时候,看到的一款产品,基本上的思路就是用 Tinder 的方式为游戏用户找开黑队友,同时提供一些相关的“社区型”服务。

为了保证匹配队友的真实性,在注册时就需要链接用户相应的游戏账号(如 Steam、Xbox 等等),在进入 App 落地页(上图左)用户需要选择想找队友一起玩的游戏,点击之后就进入了右图的页面,这也是 PLINK 的核心功能。

而这个匹配模式类似 Tinder 的 Swipe 方式,页面中推荐玩家的卡片中有对方的头像、年龄、语言、游戏数据、在线时间等基础信息,右划代表用户愿意进行组队,左划代表没有兴趣。互选的用户可以通过第二和第四个一级标签,“好友”和“信息”进行交互,可以进行文字聊天和语音开黑。

*个一级标签值得单拿出来说一下,这个标签类似于一个玩家社区。当前页面 News feed 是推荐的其他用户发送的帖文内容和一些直播推荐,Clips 是短视频功能(上图左图白框),右图展现的是按游戏划分的社区页面(Game Hub)。在按游戏划分的社区页面,提供帖文,公开频道和 Twitch 直播推荐 3 个小版块。

公开频道(右图红框)也值得拿出来说一下,所有用户都可以自由加入这个频道,平时可以进行文字聊天,频道中聊天的内容是所有用户都看见的,无论是已经频道内的用户,还是未来加入该频道的用户。频道内有其他用户也可以进行语音聊天。用户可以通过一级标签“信息”快速回到加入过的公开频道,这个设计和 Discord 很类似。

Plink 的付费模式为订阅付费,价格为 10 美元一周。订阅可以解锁无限次 Swipe,更详细的游戏统计数据,个性化匹配等功能。但说实话,这个 App 除了 Swipe 找队友这种比较具有“仪式感”的匹配功能,其余功能 Discord、Twitch 等以游戏发家的社区都有覆盖,且内容要丰富很多。整体上,比较鸡肋,可能也是该 App 上线几年了,但流水还很一般的原因。

我们看到 Party Game 和找队友陪玩 App 其实是两种非常不同的应用形态,但是他们将游戏和社交结合起来的思路都是以游戏为主。Picolo 是一群熟人或者半熟人一起玩游戏,找乐子,目的是在社交场景中 have fun,所以它没有包含任何社交功能,本质上是一款游戏。而 Plink 虽然形态上是社交 App,但是用户是基于对游戏的共同兴趣进行社交的,本质上是为更好的游戏体验付费。

美国用户玩同时含有“游戏”和“社交”2 个元素的产品时,往往是从游戏出发,社交也建立在对游戏共同兴趣上的基础上。这两款 App 中,美国用户其实都是在为游戏体验进行付费。

03 游戏社交,在美国重点不一样

看过上面两个案例,我们将 4 个案例的变现点进行了梳理。WePlay、Plink 的主要变现点在于社交、Picolo 在于游戏、而 Yalla Ludo 则是在社交和游戏 2 个层面都有付费点。结合 RPD 与流水,我们发现,为游戏体验付费,而非社交,是美国用户区别于其他游戏市场的一个显著差异。

Yalla Ludo 虽然也是设计了一些社交层面的变现点,但一是有 Ludo 作为出发点(在美国,棋牌游戏普遍拥有不错的变现能力,但是它们一般都是以游戏道具、皮肤、体力等作为付费点,大多与游戏本身相关)、二是 Yalla Ludo 的社交变现点主要围绕游戏体验。但 WePlay 则是“游戏引流+社交变现”,游戏在里面打辅助,对用户的吸引力不足,而当社交作为主目的的时候,与美国用户的主体需求就不太相符了,从两款小游戏社交产品的渗透来看,只能服务于小部分人群。

可以看到,美国作为线上社交*的市场,任何新的社交产品都会先在美国落地,以美国的社交畅销榜为例,美国用户为同性交友、严肃交友、有色人群交友、同宗教信仰的交友、Casual Dating、扩列交友、虚拟交友等等各类社交场景付费,后面还有各种想不到的付费场景。

WePlay 的这一次攻势,可能再一次印证了,通过游戏来交朋友,对于娱乐生活和交友渠道都很丰富的美国人来说,游戏社交并不是个好模式。

【本文由投资界合作伙伴微信公众号:白鲸出海授权发布,本平台仅提供信息存储服务。】如有任何疑问,请联系(editor@zero2ipo.com.cn)投资界处理。