新能源产业在今年迎来爆发式增长,中国企业凭借完善的新能源产业链与技术领 先优势,在全球市场中脱颖而说出。随着全球对清洁能源的需求不断增加,中国新能源品牌一路从技术代工到品牌出海在国际市场不断崛起,已然成为影响世界的新能源产业发展重要力量。

2023年一季度,我国以电动汽车、锂电池、太阳能电池为代表的三大新能源细分领域出口规模达到2646.9亿元,同比增长66%,这意味着我国外贸结构从过去的“老三样”(服装、家电、家具)向“外贸出海新三样”转型,其中锂电池出口规模达到1097.9亿元,同比增长94.3%。

随着国内企业技术进步和国内外竞争格局的变化,越来越多中资企业选择“走出去”。特别是在日益完善的资本市场的助力下,企业“出海”的形式也日渐多元化,从产品出口、海外上市,到在国外投资建厂,再到股权投资和并购,甚至直接在海外创业等,中国创业者和投资机构的身影已无处不在。

新能源作为2023年最热门的投资赛道之一,叠加“出海”的风口却没有想象中热闹。尽管投资人们表示平时看得多,但真正出手的却很少。

“中国新能源企业出海的机会与瓶颈都很明显。”有投资人简洁明了地解释了这样的现象。

新能源产业全球领 先

中国新能源产业宽泛地讲在全球范围都处于领 先地位,尤其是电池、光伏以及储能这三个领域。

中国光伏产业的逆袭故事可能大家都比较清楚,一路经历了政策补贴到逐渐市场化的变动。今天,中国拥有全球最完整的光伏产业供应链,几乎产业链里的每一个环节成本都比海外更低,也因此,主要生产环节的产能占比超过80%。

电池方面我们也已经有十多年的发展历史了,在2017、2018年时,中国新能源电池补贴成效显著,从这个时间点起,中国电池无论是品质、出货数量还是技术储备,都明显超越了其他国家,宁德时代和比亚迪就是典型的案例。

在储能层面,电化学储能最重要的三个基础是:需求、基础储备、市场环境,而中国拥有全球范围内需求量*的市场,也有相对应的领 先产品和使用场景,尤其是大储,也就是电源侧和电网侧储能,毋庸置疑是全球领 先。

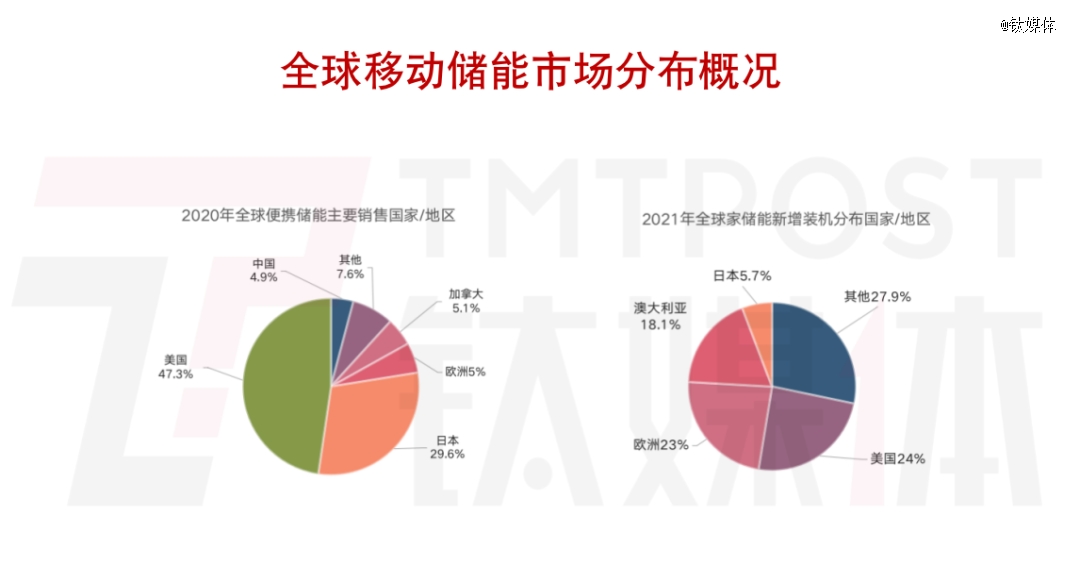

相反在工商业侧或者说企业端的储能领域感知上欧美会更强一些,这主要是由于国内需求少。有数据统计,90%以上的需求集中在海外市场。便携储能市场欧美占比超50%;家庭储能新增需求欧美占据约全球二分之一的市场 。

另外,新能源汽车也是2023年中国经济的重大亮点,在充满不确定性的全球宏观环境中,中国新能源车企抓住了全球汽车产业绿色发展、低碳转型的重要时机。国外新能源汽车大众化需求的空缺,使出海几乎成为车企们的头等大事。

整体地说,中国新能源产业的发展是一个慢慢争取成为世界*的过程。

海松资本执行董事赵文健提到:“新能源行业有一个非常的特点,就是有许多‘复杂的标准品’,而中国恰好是制造业大国,中国人也是最擅长制作‘复杂的标准品’的,同时还拥有全球*的产业链匹配,相比之下其他国家是没有竞争力的。”

当然,新能源领域还有例如可控核聚变等相关的新赛道,但前景距离我们目前较远,更多是专注于天使轮或种子轮的机构在关注。

新能源出海资本跟不上了?

近日,储能电池厂商楚能新能源董事长代德明公开表示,到今年底280Ah储能锂电池将以不超过0.5元/Wh的价格(不含税)销售,且该价格不受上游碳酸锂价格波动的影响。

这主要由于国内电池厂商不断扩张导致储能电池产能供应过剩,有储能产品销售表示,市场需求赶不上扩产速度,今年有新增产能的厂商压力都比较大。在此情况下,资本还在不断入驻,长城证券预计,今年储能一级市场的投融资金额将实现200%增长。

当下储能电池市场的竞争激烈,而类似楚能这样新入局的玩家只能通过降价来抢占市场,但这也意味着储能电池市场已迅速从产能紧缺切换到了产能过剩,且竞争比动力电池更加内卷,价格战正式拉开序幕。

实际上,储能发展到某种阶段,出现产能过剩的现象还与传统产业、夕阳产业的产能过剩在本质上有很大不同。随着市场的扩张,过剩的产能仍在能被消化的范围内,但出海仍是企业的一个必然选项,从近期几个海外的新能源展会也能看出中国企业出海的迫切和热情。

据高工储能不完全统计,宁德时代、比亚迪、天合光能、海辰储能、古瑞瓦特、固德威、兴储世纪、双一力储能、瑞浦兰钧、科陆电子、晶澳科技、三晶电气、亿纬储能等超70家中国光储领域企业亮相于去年9月份美国加州的美国国际太阳能展(Solar Power International)。

而今年储能出海的氛围更是有过之而无不及,包括宁德时代、华为、比亚迪、海辰储能、阳光电源、鹏辉能源、瑞浦兰钧、亿纬锂能沃太能源、天合储能、科华数能、兰钧新能源、科陆电子、新能安、采日能源、晶科能源、三晶电气、华宝、正浩、拓邦、首航新能源、古瑞瓦特、弘正储能、隆基绿能等上百家储能企业赶赴德国慕尼黑Intersolar Europe 2023。

“中国的新能源企业基本都在出海,但是你会发现中国的资本没有跟上,其实不是跟不上,而是不太想跟。”赵文健表示。

眼下海外新能源投资环境一般,主要是产业链不如国内完善。例如在中国建一个锂电产线,把土地、厂房、人员、设备等所有成本都算上差不多在1.7亿/Gwh元左右,但如果放在泰国,可能就是两倍的价格,放到欧洲或者中东甚至达到三倍的价格。

从投资回报的角度来说,机构往往会非常谨慎,但中国的新能源企业会相对积极,毕竟大家都不愿意天天在国内红海竞争挤得头破血流,价格战也不是长久之计。

因此,投资端对于新能源出海投资的迫切程度远远不及企业,但也不排除在未来两三年里VC会更关注新能源出海。

“原因也很简单,中国的投资圈也卷,而且卷的惨烈程度不比新能源行业低,中国本土投资机构和境外投资机构基本上把中国新能源起来来来回回头的差不多了,现在好的标的比较难寻。”一位新能源投资人表示。

不过话又说回来,国内新能源企业有出海意愿,但海外产业链不完善、对于资金不够雄厚的企业来说,是非常难拓展海外市场的,往往需要依靠出海目给到资金补贴或政策支持。

当然,海外国家或地区提供上述支持的不在少数,上周在一场投资人的聚会上就提到,现在海外有一些国家和地区也在做招商引资,例如中东政府就十分重视中国新能源汽车企业的落地,并给予相应地政策支持和补贴,中东本土资本也十分青睐新能源产业。

据统计显示,目前已经有比亚迪、吉利、奇瑞、长安等20余家中国车企进入中东市场。

“我感觉中东主权基金好像来中国进修过一样。”有投资人表示,自己与中东主权基金打交道时发现其招商引资的模式与国内几乎异曲同工,特别愿意拉企业去当地做产业落地。

初创企业出海机会在哪里?

纵观新能源行业出海的企业,似乎热度最高的总是各个细分领域的龙头企业,对于初创企业来说很难在出海时与大企业竞争,但是大企业已经过了需要融资的阶段,对投资机构而言,新能源出海投资的机会在哪里?

“这可能是看环节,因为大企业有更多资源,有更好的品牌运作能力和团队建设能力,也更容易被别人所接受,但是这并不是说小企业没有机会。”赵文健表示。

小企业除了打造技术壁垒和服务优势外,还可以从品牌渠道环节与消费者建立更贴切的关系,比如说从 c 端或接近 c 端的环节去切入。

赵文健举例,比较典型的例子就是光伏,一些大企业到海外去建设电池片的制造工厂,那初创企业是完全没有竞争力的,因为资本支出非常大,但电池片的下一个环节是组件,组件领域倒是有很多中国的初创企业,其中至少有 50 家在国外建立了自己的品牌。

这些初创企业专注于电池片的电池组件,购入国内龙头企业的电池片把它加工成组件,确保测试后没有瑕疵良率较高,然后包装得漂亮一点,就可以自己冠一个品牌出口了,海外的终端消费者实际上并不care电池片是谁家的。

小企业可以依靠自身的灵活这优势跟美国当地的分销渠道建立起关系,很快就能把品牌做起来,并形成较好的营业额。所以对于小企业来说,选择对的产业链环节出海是很重要的一件事。

此外,出海企业在某些领域也要与当地的本土企业产生竞争压力,特别是在投资项目和市场份额方面。

例如出海企业最容易在知识产权保护和环保和可持续发展两个方面面临问题。此前有专家表示,在新能源材料领域,知识产权保护是一个重要的问题。中国的一些新能源技术和材料可能面临知识产权侵权问题,而一些海外地区也可能会采取保护措施,以维护本国产业的权益。

另外,新能源领域的发展涉及环保和可持续发展议题,合作双方可能在环保标准、社会责任和可持续性方面存在一些分歧。

赵文健还提到,现在原材料的竞争态势已经出现端倪,尤其是核心的关键原材料竞争在未来新能源类跨国公司竞争中将扮演重要角色,如果某些国家有原材料优势的话,一定会充分地去利用,最直观的体现就是政策管制,会做一些出口限制或提高出口配额加以约束。

当然,原材料的供应受限也不全是地缘政治的原因,在竞争激烈的情况下,出海企业会面临更大的围堵和供应瓶颈的挑战,还包括国际贸易政策以及环境保护等多种因素的影响,任何一个行业都会出现类似的情况,哪怕是完全自由的竞争环境。企业应该意识到这一点,并且尽量提早去做布局。

无论如何,新能源企业出海都是一场硬仗,不管是基础产业链建设还是品牌的培育,都需要投入比本土企业更多的资金与更长的时间。未来,依托中国新能源产业的领 先优势配合投资机构的支持,新能源出海或许是打响全球化保卫战的关键战场。

【本文由投资界合作伙伴钛媒体授权发布,本平台仅提供信息存储服务。】如有任何疑问,请联系(editor@zero2ipo.com.cn)投资界处理。