随着中国新能源车企出海欧洲步步深入,欧盟终于还是挥起了“贸易大棒”。

9月13日,欧盟委员会主席冯德莱恩宣布即将对中国新能源汽车发起反补贴调查。

“全球市场充斥着平价的中国电动汽车,中国的巨额补贴人为压低了新能源汽车价格,这扭曲了我们的市场。”冯德莱恩说,“欧洲对电动车竞争持开放态度,但不接受‘向下竞争’。”

9月14日早盘,新能源汽车板块应声下挫,比亚迪跌超2%。美股市场上,新能源汽车中概股同样走低,13日收盘,蔚来跌超4%,小鹏汽车跌超3%。

对中国车企而言,欧洲可谓出口市场的一方沃土。

相较于美国27.5%的高额关税,欧盟对进口汽车征收的关税仅为10%。而在电动汽车补贴上,欧盟也将“一视同仁”贯彻到底,不仅对欧盟本土汽车提供补贴,进口汽车也能享受同样的待遇。

受惠于此,近年来,中国电动汽车企业加速进入欧洲市场,但如今看来,贸易保护之下,这种开放、宽松的贸易环境正在消退。

01 欧盟发难伤了谁?

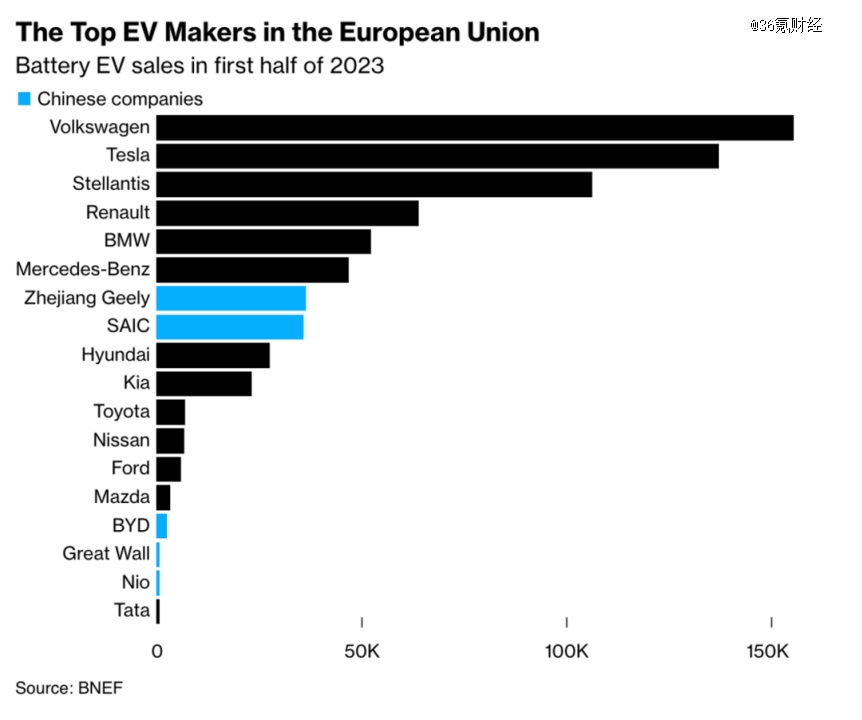

虽然欧盟的调查针对中国电动汽车出口发起,但要注意的是,中国出口的电动汽车并非全部为中资背景,且中资背景占比极少。

具体来看,中国出口欧盟的电动汽车制造商主要分为三类,包含具备欧资背景的中国车企、中国自主新能源车企以及特斯拉、宝马等在中国生产的外资车企。

其中,上汽名爵、东风易捷特、吉利领克、Smart这些带有欧资背景的品牌才是中国车企在欧洲的销售主力。

据东吴证券研报,2022年中国出口至欧洲的电动车总量约为33万辆,除近20万辆的特斯拉之外,上汽名爵7.2万辆、东风易捷特4.8万辆、吉利领克近2万辆,其余车企出口量均较小。

更重要的是,除上汽名爵外,其他品牌均具备欧洲本土产能,很难发起反补贴调查。

图片来源:彭博新能源财经

而中资品牌的出口车企,如比亚迪、长城、蔚来等,或是欧盟反补贴调查针对的主要对象,但中信建投证券数据显示,截止到今年4月,中资车企出口在欧洲的市占率仅为0.3%,因此反补贴调查造成的影响很小。

第三类由中国生产出口欧洲的外资车企中,特斯拉占据销量上的*优势。

去年,特斯拉中国出口汽车27.1万辆,其中多数都销往欧洲市场。同期,中国对欧盟新能源汽车出口量约为30万辆,这意味着,目前由中国出口到欧盟的新能源汽车主力,是在中国制造的特斯拉车型,特斯拉很可能在反补贴调查中“受伤”最重。

有市场消息称,特斯拉已有意将对欧出口的产能转移至美国工厂,或能避开反补贴调查造成的影响。

然而,不管特斯拉转移产业链与否,特斯拉在中国的产能都将受到影响,供应链上的中国企业难免被波及。

目前,特斯拉供应链包括宁德时代、旭升集团、三花智控等多家A股上市企业,其中不少都与特斯拉深度绑定。受反补贴反倾销调查消息影响,二级市场上,三花智控在13日及14日累计下跌超4%,旭升集团在两日累计下跌5%。

以主营汽车零部件的旭升集团为例,特斯拉在其营收的占比超过三分之一,是公司*客户。财报显示,今年一季度,特斯拉产销分别为44万辆及42.2万辆,同比增长44%及36%,是旭升业绩增长的主要动力。

除了针对中国汽配件企业,欧盟此次反补贴调查还可能存在的动机,是维护法国汽车工业——不仅欧洲市场上的中国电动汽车以及特斯拉将受到打击,作为强力竞争对手的德系车也会被削弱。

此前很长一段时间内,法系车在欧洲市场上都面临巨大压力。

以法系车代表雷诺为例,瑞银报告指出,雷诺约70%的销量来自欧洲,但在欧洲市场占有率仅占10%,是“在欧洲市场风险*的企业之一”。雷诺首席技术官曾公开表示,雷诺承受不起与特斯拉以及中国竞争车企打“价格战”。

汽车分析师Matthias Schmidt认为,法国车企高度依赖其本国市场,如果中国汽车品牌对此造成冲击,“那些法国汽车制造商将陷入巨大的麻烦,法国经济也是如此。”

去年,在巴黎车展前,法国总统马克龙曾对法国媒体称,欧洲需要一个强有力的政策来推动欧洲的再工业化。他表示,“目前的数据很残酷:超过80%的电动汽车都是进口的。” 马克龙提到,自己将目标设定为法国电动汽车行业实现100%的法国制造。

法国之所以能在推进欧盟对中国电动车调查上毫无顾忌,也是由于其在中国汽车市场上不存在太多利益纠葛。在中国,法系车已处于边缘化状态,在华市场份额不足0.5%,几乎可以忽略不计,不担心因欧盟反补贴调查可能招致的中国反制措施。

法国的另一竞争对手德国在此事上的境遇则与法国相反,中德汽车产业链紧密交织,中欧贸易摩擦一旦发生,德系车必然受到冲击。

一方面,中国是德国汽车工业*的海外市场,德国有30%至40%的汽车销往中国;另一方面,德国汽车生产对中国的依赖正在加深。德国经济研究所(IW)报告显示,今年上半年,德国进口的中国汽车和零部件增长了75%。

因此,一旦欧盟对中国电动汽车发起反补贴调查并提高贸易关税,德国将成为欧盟内部受中国反制措施影响*的国家,其汽车工业难以独善其身。

在《汽车商业评论》的报道中,一位汽车行业官员称:“这只是一种姿态,没人愿意和中国打一场针锋相对的贸易战,这将导致大众汽车破产。”

与此同时,也有市场观点指出,冯德莱恩之所以在没有达成内部一致的情况下就贸然宣布进行反补贴调查,是为了彰显自己欧盟利益捍卫者的形象,或与其想要争取在明年连任有关。

02 中国电动汽车刺痛欧盟

燃油车时代,欧洲曾是全球汽车工业无可争议的焦点,但伴随新能源汽车的崛起,原有汽车工业格局发生改变。欧盟发难中国电动汽车背后,是中国电动汽车在欧洲乃至全球影响力不断加强的现实。

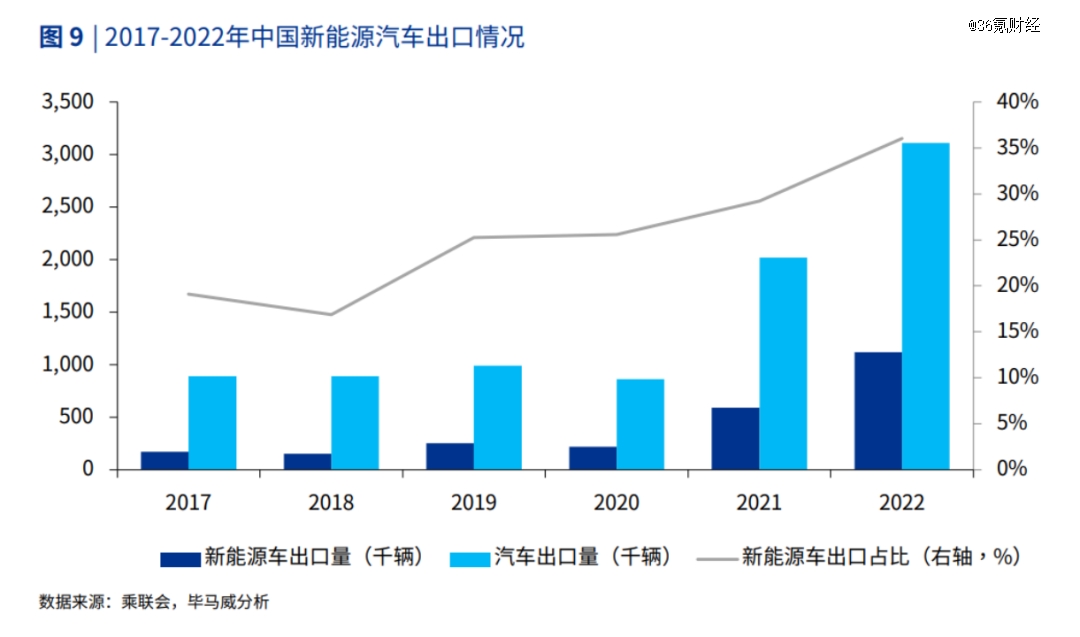

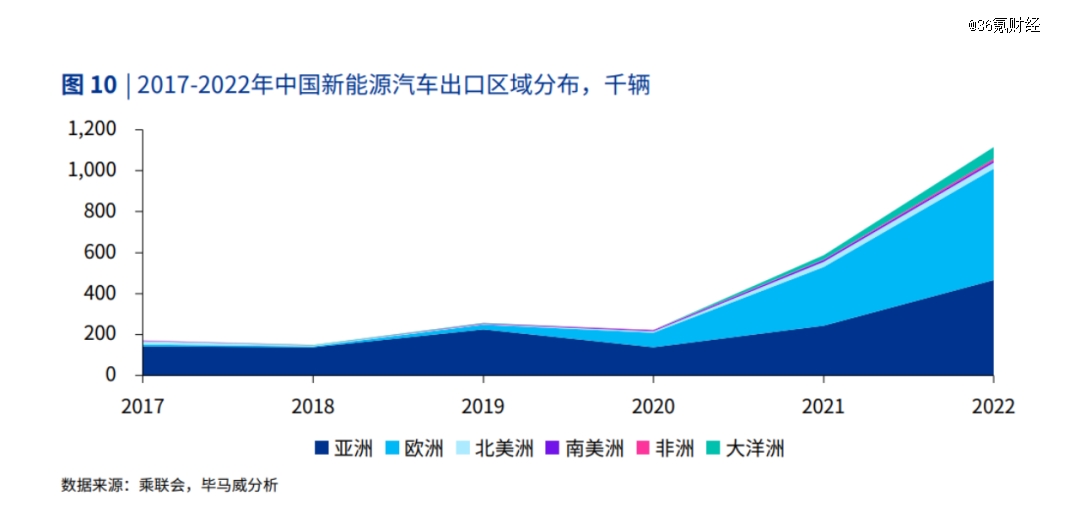

近年来,中国新能源汽车出口量激增。乘联会数据显示,2017年到2022年这五年间,中国新能源汽车的出口量从由17万辆增加到112万辆。

图片来源:毕马威报告

相应的,中国新能源汽车在欧洲市场地位持续提升。毕马威报告显示,2020年以前,中国新能源汽车对欧洲出口仅约为1万辆,2022年中国对欧洲出口量已超50万辆,占全部出口近一半。

中国电动汽车在欧洲市场一路狂飙时,欧洲汽车厂的日子却并不好过。

麦肯锡报告指出,从2019年以来,欧洲车企在欧洲和中国市场的份额都在不断缩减,其中,欧洲市场份额下降了6%,中国市场份额下降了5%。

*财经报道中,中国政法大学国际法学院副教授丁如认为,汽车行业对欧盟而言,属于战略性产业,需要保持其在国际层面的优势,市场保有率以及兼顾其在就业方面的考量。

作为欧洲经济的支柱,汽车工业几乎占该地区GDP的7%,关系着1400万人的就业问题,在过去十年,汽车出口每年为欧洲带来的是700亿至1100亿欧元的贸易顺差。

新能源汽车时代到来后,欧洲汽车工业中心的地位持续受到挑战,欧洲老牌车企们后知后觉,在渗透率、智能化、充电设施等方面与中国车企形成代差。

一位从事海外战略投资人士对36氪表示,欧洲传统车企在电动汽车方面起步比中国慢,部分主力车型还未上市。

在他看来,反补贴调查将成为空窗期内,欧洲可以制约中国车企的有效手段。欧盟启动反补贴调查并不会影响中国电动汽车的崛起,主要目的是为了延缓中国车企杀进欧洲,给本土企业留出追赶上来的时间。

但追赶并非易事,中国新能源汽车行业正处于发展加速期,并且在技术和价格上都保有*优势。

从技术层面来看,中国占据着全球76%的动力电池产能,占据*地位。形成对比的是,欧洲动力电池行业仍旧孱弱,单位产能投资额是中国动力电池企业的2倍以上。

除动力电池之外,中国新能源汽车在零部件国产化上也迅速突破。瑞银在对2022款比亚迪海豹拆解后发现,该车型有75%零部件是内部制造,自供零部件率达到全球汽车行业平均水平的两倍。

此外,从价格优势而言,中国电动汽车在欧价格比本土车型便宜约20%。

2015年以来,欧洲电动汽车的平均价格从4.9万欧元上涨至5.6万欧元,而中国电动汽车的平均价格则呈相反走势,由6.7万欧元下降至3.2万欧元。有欧盟官员表示,中国电动汽车给欧洲汽车制造商带来了生产低成本电动汽车的压力。

在政治气候和贸易政策不稳定的背景下,中国对欧汽车出口的强劲势头是否会因此放缓,成为市场关注的焦点。上述海外战略投资人士认为,未来的趋势,或许是中国车企到欧洲建厂,某种程度上,反补贴调查可能成为中国车企出海的加速器。

【本文由投资界合作伙伴36氪财经授权发布,本平台仅提供信息存储服务。】如有任何疑问,请联系(editor@zero2ipo.com.cn)投资界处理。