2023年上半年,全球半导体行业仍然呈现去库存特征,行业进入下行周期,进而对整个半导体市场需求造成负面影响。各半导体公司的盈利能力同样持续下滑,不过,就是在这样的背景下,仍有一些企业的毛利情况表现不俗。

下半年,哪些厂商和赛道值得关注?本文半导体产业纵横记者统计了51家来自中国半导体产业链不同环节的厂商在2023年上半年的营收情况,解析半导体行业各个赛道不同公司的盈利能力。

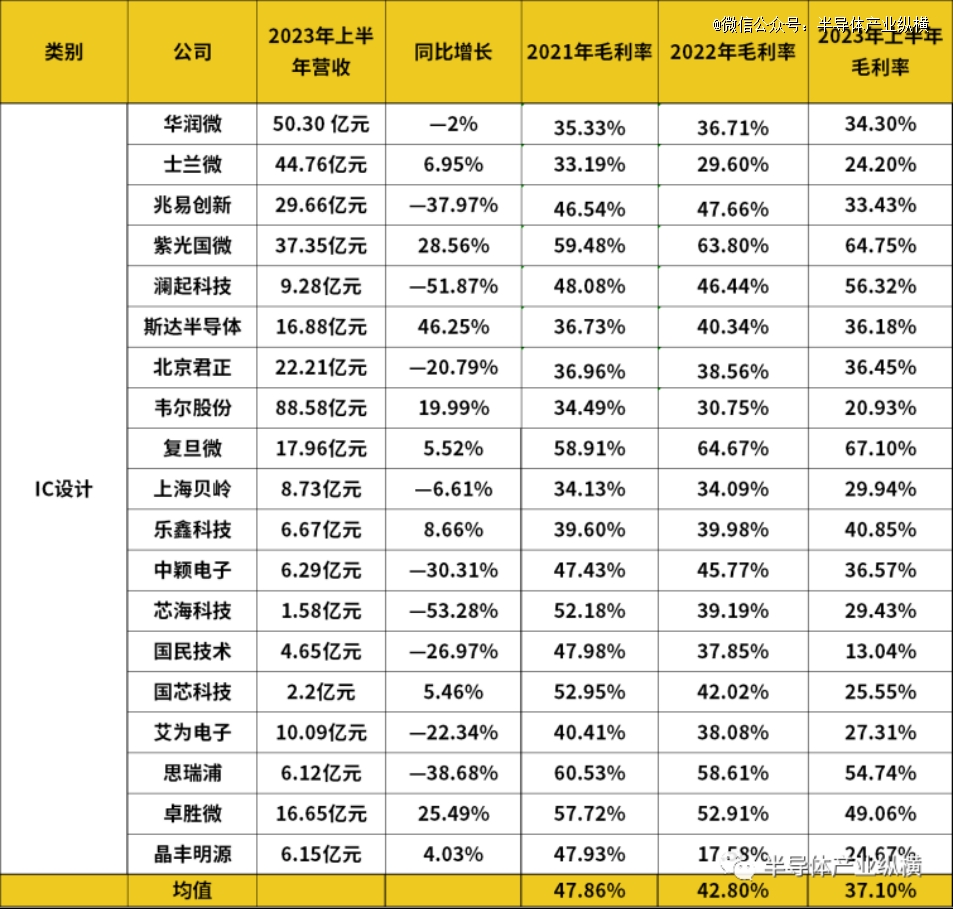

01 IC设计

首次看IC设计。IC设计是轻资产型企业,所以毛利率也是衡量公司能力的标准之一。

美国半导体行业协会(SIA)的测算数据显示,典型IC设计企业研发投入占销售额比例为20%、毛利率为50%。高通2023年第二财季报告显示,当季实现营收92.75亿美元,毛利率为55.2%;英伟达2023年第二季度报告显示,当季实现营收135.1亿美元,毛利率为70.1%。

然而,在市场低迷的当下,全球前十大IC设计公司中也有多家公司的数据难以达到这一标准。比如排名在前五位的AMD第二季度营业额达54亿美元,毛利率46%;联发科二季度营收为新台币981.35亿元,毛利率为47.5%。

即使是在繁荣发展的2021年,下表中统计的19家中国IC设计公司的平均毛利率也只有47.86%。

对于中国的IC设计行业来说,40%的毛利率其实就是一个分水岭。因为传统IC设计公司的利润多被晶圆代工和封测代工吃掉,即使高毛利情况出现,竞争对手和国产替代厂商就会涌进这个领域,进一步压缩利润空间。因此IC设计公司的毛利率普遍不高。

在统计的19家IC设计公司中,有8家的毛利率低于30%;有5家的毛利率介于30%—40%;有6家超过40%,其中紫光国微、澜起科技、复旦微和思瑞浦四家公司的毛利率均超过50%。

通过观察可以发现,在IC设计领域,可以保持高毛利的厂商主要具备两大特性。*个特性是着力于5G、人工智能、物联网等新兴热门领域的产品布局或拥有差异化竞争的优势。比如致力于云计算和人工智能领域的澜起科技;深耕 AIoT的乐鑫科技,或者特种集成电路业务盈利能力较强的紫光国微等。

第二个特性是公司所属赛道具有产品生命周期长,不追求先进工艺的特点。模拟芯片就是这样的一个代表。思瑞浦和卓胜微就是模拟芯片赛道的两大优秀企业。

对于半导体领域的其他行业来说,利用毛利率来衡量公司的整体实力并不完备,因为这些公司可能会受到设备资本投入、产品布局等多方面的影响,不过也可以通过毛利率获取一些企业的核心获利能力的信息。

02 半导体设备

今年上半年,绝大多数的半导体设备供应商在营收和利润方面都实现了较大的增长,设备行业的毛利率也在各细分行业中居于首位,这一数值达到47.8%,2021年这一数值更是达到了53.01%。整体来看半导体设备行业毛利率水平较高,在统计的10家公司中,有8家上半年毛利率超过40%。

从2023年上半年业绩表现看,北方华创的营收是业内*者,达84.27亿元,毛利率为42.37%。在这个赛道有诸多企业处于挑战者地位,其中华峰测控毛利率高达70%,长川科技55.4%,两者均是半导体测试设备行业佼佼者,从侧面来看该细分领域表现突出。此外,半导体清洗设备先锋盛美半导体的毛利率也超过了50%。

值得注意的是,最近三年华峰测控的毛利率一直在降低。华峰测控表示上半年毛利率下滑的主要原因是公司产品结构发生了变化。华峰测控表示当前由于公司混合测试设备、功率测试设备等新品的毛利率相比传统模拟测试设备的毛利率偏低,产品结构变化导致公司整体毛利率有所下滑。

整体来看,受益于半导体高景气度及国产化率提升,国内设备公司进入增长的快速车道,收入实现快速增长,毛利情况整体向好。相比2021年,以下10家半导体设备公司中,有7家的毛利率得以提升,剩下三家里,至纯科技基本持平,华峰测控与新益昌的毛利小幅下降。

与华峰测控的情况类似,新益昌表示主要系行业景气度下行,和2023年上半年确认收入的产品结构发生一定变化,综合毛利率较上年同期有所下降。

而毛利率得到显著改善的盛美半导体也正是得益于产品组合中高毛利产品占比的增加,公司毛利率得到显著提升。

国际的半导体设备公司主要有应用材料、ASML等。根据应用材料公司发布的2023财年第二季度业绩报告,应用材料公司实现营收66.3亿美元。基于GAAP(一般公认会计原则),公司毛利率为46.7%,营业利润为19.1亿美元。

根据ASML发布的2023年第二季度财报,期内ASML实现了净销售额69亿欧元,毛利率为51.3%,净利润达19亿欧元。

如此看来,中国的一些半导体设备公司的毛利率已经超过国际某些龙头,但是整体营收情况与国际龙头企业还差之过远。不过,半导体设备行业整体盈利水平的提升也意味着中国半导体设备公司已进入成长期,在国产化趋势的推动下,国产半导体设备公司的发展潜力极大。

03 晶圆代工

说到晶圆代工,无法绕过的便是台积电。对于芯片制造业,决定高毛利率的几个主要因素是:高技术含量、高产能、高产能利用率,以及较高的代工价格,这些条件台积电都拥有。

2023年Q2台积电合并营收约4808亿元新台币,同比下降约10%。看来,作为掌握全球最尖端的晶圆制造工艺以及拥有超过一半全球市占率的晶圆大厂也没有逃过市场的衰退,不过,其盈利能力依旧很强。今年Q2台积电的毛利率为54.1%,而今年Q1这一数值在59.6%。

要知道先进制程的芯片代工利润要比成熟制程芯片代工大得多。握有大量苹果处理器以及英伟达GPU芯片订单的台积电的营收都有所下滑,那么对于其他晶圆代工厂商来说,市况只会更加艰难。要知道台积电剩下的不足一半的市场中有着十几家晶圆代工厂去竞争。

中国的晶圆代工厂主要有三家:中芯国际、华虹半导体和晶合集成,这三家均属于成熟芯片代工范畴。以中芯国际为例,2023年上半年,中芯国际的毛利率为22.44%,整体毛利率和半导体周期类似,都处于相对低位。

产能利用率指标,不仅反映中芯国际季度经营情况,也从中能折射出整个晶圆制造行业的景气度趋势。晶圆制造行业景气度推升,带动中芯国际及同行多家厂商持续出现满产的现象。而今随着半导体出现下行迹象,下游厂商的订单调整将直接影响芯片制造厂的产能利用率。

2023年Q2,中芯国际的产能利用率78.3%,2023年Q1 这一数值为68.1%。Q2中芯国际的产能利用率开始回升。但基于下游客户库存过高,且行情依旧在调整阶段,目前各大代工厂也绷紧神经不敢放松,期望以降价、折扣争取更多订单。

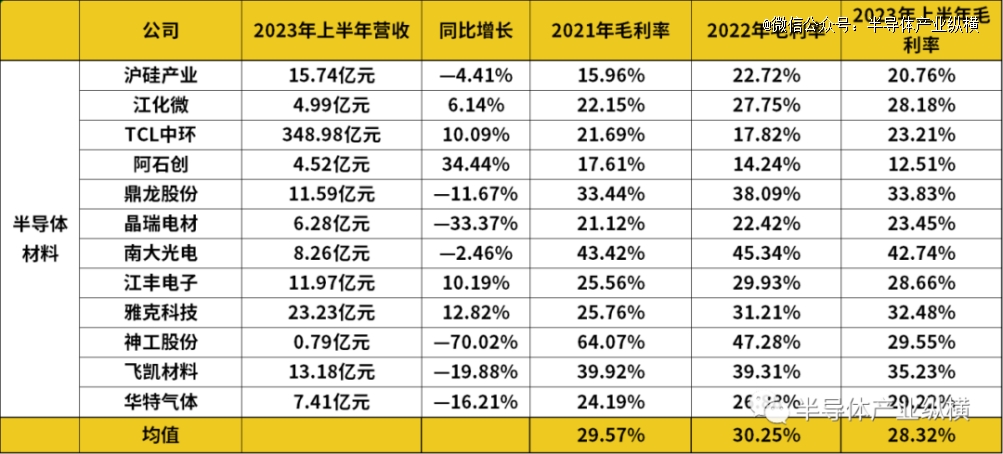

04 半导体材料

按照半导体材料细分领域,将国内部分半导体材料行业上市公司划分为硅片、光掩模、光刻胶、电子特气、湿化学品、CMP材料和靶材等细分领域。本文半导体产业纵横记者选取了12家上市公司进行研究。

根据统计结果显示,今年上半年,12家半导体材料公司中有5家公司毛利率有所改善,6家小幅下滑,只有一家下滑幅度较大,即神工股份。

神工股份的主营业务是大直径硅材料产品,原材料多晶硅价格大幅上涨及生产成本增加等因素影响,公司产品毛利率持续下滑。

在半导体材料领域,电子特气公司的平均毛利率处于较高水平。毛利超过40%的南大光电就是国内电子特种气体的龙头,其毛利率不但高而且相对稳定。

CMP材料也是毛利率较高的细分行业,毛利接近40%的鼎龙股份,就是国内为数不多的CMP抛光垫的*供应商。此外,湿电子化学品市场也是一个毛利率表现不错的赛道。相关厂商有飞凯材料以及表中未呈现的江化微等。

上半年,统计的12家半导体材料公司的平均毛利率为28.32%,这一数值距离40%的水平线还有很大的距离。整体来看,中国半导体材料行业也没有出现盈利能力很强的种子选手。

影响国产半导体材料行业毛利提升的因素主要包括两点,*点是中国半导体材料公司还处于发展初期,整体规模较小。目前,全球半导体材料市场集中度较高,从细分行业来看,全球90%以上的半导体硅片市场由前五大国际厂商掌握(信越化学、SUMCO环球晶圆、Siltronic、SkSiltron);全球约90%的光刻胶市场也由前五大国际厂商占据(JSR、东京应化、信越化学、陶氏化学、东进世美)。

第二点是市场需求的不振。结合2023年上半年的营收情况来看,有7家公司今年上半年的营收同比降低,这一数值已超半数,这也意味着,在市况愈下的上半年,半导体材料公司承担着很大的压力。

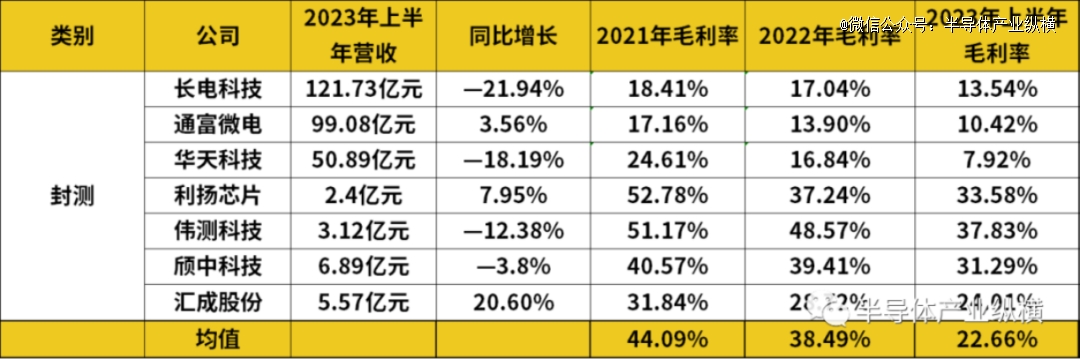

05 封测毛利落至谷底

封装行业上游是晶圆制造厂商,下游是IC设计企业,自身处于产业链中游,这导致行业内不少公司的毛利率偏低、话语权偏弱,最终净利润率高的公司也凤毛麟角。

在毛利率方面,专注测试业务的伟测科技、利扬芯片仍维持30%以上的毛利率,专注显示驱动芯片封测业务的颀中科技、汇成股份毛利率也高于20%,但从一线厂商来看,华天科技的毛利率已降至个位数,通富微电、长电科技毛利率也不及15%,比2021年上半年的半导体行业景气度谷底时期要差得多,封测代工行业似乎已经重回“微利时代”。

究其原因,封测厂商纷纷表示,终端市场产品需求下降,集成电路行业景气度下滑,订单不饱满,产能利用率不足。

此外,由于前几年行业景气度较高,全球半导体封测厂商纷纷宣布大幅扩产,截至目前,上述扩产产能仍在持续释放当中。与此同时,越来越多的Fabless厂商或产业链其他环节厂商开始涉足封测领域,仅A股市场上就有超过30家国内半导体企业宣布,在原有的Fabless模式上自建封测生产线,或是建设测试生产线。

在市场低迷与新增产能持续涌向市场的双重压力,国产封测厂商的毛利率一降再降。

06 毛利率高的半导体公司通常具有哪些特性?

毛利率高的半导体公司通常具有以下三大特性:

*,技术创新:高毛利率的公司通常拥有核心技术和知识产权,并且不断进行技术创新,以保持其竞争优势。

第二,高端市场定位:这些公司通常定位于高端市场,提供高质量、高性能的半导体产品,如处理器、存储器、传感器等,这些产品通常具有高附加值。

第三,规模经济效应:高毛利率的公司通常具有规模经济效应,即随着生产规模的扩大,单位成本会降低,这有助于提高毛利率。

以上是毛利率高的半导体公司普遍具有的一些特性,但并不是所有高毛利率的半导体公司都具备这些特性。在具体情况下,还应考虑其他因素如市场供需情况、竞争格局、公司战略等。

07 毛利率最高的半导体赛道是什么?

上文对比了不同赛道51家半导体公司的营收及毛利率,综合来看,如今毛利率最高的半导体赛道是什么?

首先,半导体设备是毛利率成绩最亮眼的赛道。在半导体设备方面,中国半导体设备公司在最近两年的营收大都呈现增长趋势,尤其在2022年,半导体设备行业业绩一枝独秀。未来在国家强烈支持半导体设备国产化的大背景下,半导体设备的舞台只会越来越大。

其次,模拟芯片稳健的特性也值得被关注。模拟芯片公司的毛利率水平较高,这主要归因于产品特征及商业模式。模拟芯片产品技术相对稳定,迭代比较慢,且产品成本和效率不断提升,重点是从晶圆尺寸的提升,从6英寸到8英寸到12英寸,其成本效率优势也发挥了较大。

最后,5G、物联网、数据中心芯片、AI芯片等高附加值的芯片赛道发展空间也很大。一方面,模拟芯片的优势在于稳定,而这一类芯片的差异化设计通常也会带来较高的切换成本,在一定程度上这类芯片也具有“稳定”的特性。另一方面,该领域的新进入者还不多,市场空间仍旧很大。

08 是什么拉低了中国半导体企业的毛利率?

一方面,技术创新是影响毛利率的关键因素之一。尽管中国的半导体产业取得了长足的进步,但在核心技术领域仍然存在一定的差距。

另一方面,市场竞争也是影响毛利率的重要原因之一。通常情况下,高毛利率的行业,利润空间比较大,因此,竞争对手也比较多,竞争加剧必然使毛利率向下修正。中国半导体市场竞争激烈,市场份额被多个企业争夺,这导致了价格战的出现。为了争夺市场份额,一些企业可能会主动压低产品价格,以吸引客户。这种价格竞争对于毛利率的提高并不利,因为降低价格会直接影响企业的利润空间。

半导体行业是一个高度竞争和风险投资的领域。中国半导体公司需要保持持续的创新和灵活性,不断适应市场的变化和技术的进步。

【本文由投资界合作伙伴微信公众号:半导体产业纵横授权发布,本平台仅提供信息存储服务。】如有任何疑问,请联系(editor@zero2ipo.com.cn)投资界处理。