2019年,全球乳制品行业发生了一件大事。

当年,全美*的乳业公司迪恩食品(Dean Foods)(下称迪恩)宣布申请破产保护。这家诞生于1925年的乳业巨头,度过了二战、滞胀与金融危机,却倒在了不经意的2019年。

申请破产之前,迪恩在全美29个州经营着60家乳品加工厂,是美国销量最高的牛奶公司,为餐厅、超市和学校供应着牛奶、冰淇淋与奶精等。

迪恩的破产引发了投资界对乳制品行业的重新评估,这个看似能够媲美可乐与烟草的消费长青行业,为何会有公司突然走不下去呢?

经过一番刨根问底,业界最后得出迪恩走向破产的两大原因:

其一,公司的战略失误。

2012年,在美国人均液态奶消费量急剧下滑之际,迪恩做了一个错误的战略选择——“专注奶业”,即剥离旗下生产植物基饮品的子公司“白波食品”(WhiteWave Foods),专注于液态奶、低温奶等白奶产品的生产与销售。

迪恩的初衷是加强对旗下“DairyPure”单一品牌的影响力,但它忽视了乳制品消费风向的变动。事实上,随着美国社会素食主义文化的流行,白奶产品开始频频被燕麦奶等在内的植物奶挤压。

美国农业部数据显示,1996年美国人均每年牛奶消耗约24加仑,到2018年下降到17加仑。与之对应的是,尼尔森数据显示:当时植物性乳制品替代品迎来了爆炸性增长。

这让选择固守单一白奶业务的迪恩走到了悬崖边上。

其二,弱势的产业链地位。

没能抓住乳制品消费偏好迁移的同时,迪恩还同时被上游奶源供应商与下游渠道零售商牢牢卡住了脖子。

上游奶源方面,美国奶农协会(DFA)法律规定生鲜奶的采购设有*收购价,这就使得乳企无法发挥规模优势。下游零售商方面,就在迪恩宣布破产前的一两年,公司高度依赖的分销商沃尔玛与美国杂货连锁店Food Lion相继宣布销售自有品牌奶制品及与其结束合作关系。

最终,在需求萎缩与合作伙伴倒戈的两把利刃下,迪恩再也没能站起来。

迪恩的落幕,给国内乳企许多警示,这包括进行多品类布局、加强对上下游产业链的话语权、以及顺应消费趋势的产品创新等。而这一进程,正在原奶供应过剩、液态奶增速放缓、婴幼儿奶粉市场容量萎缩的挑战下被加速。

01 液态奶的天花板已至?

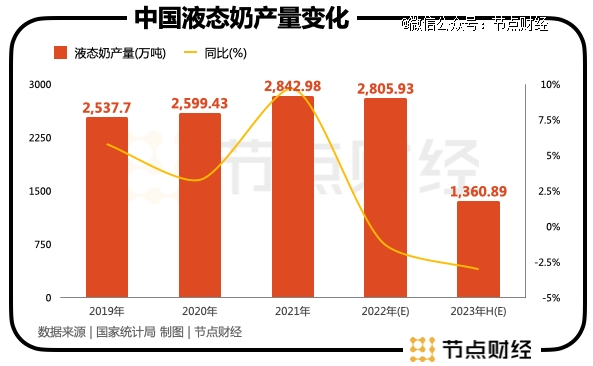

在今年7月份举办的《2023中国奶业发展战略高层论坛》上,中国农业大学教授李胜利提到“我们的消费出现了问题,液态奶去年负增长8.6%”。据悉这是自2014年以来8年来的首次下降。

而时间来到今年上半年,液态奶放缓的趋势并未被有效扭转。

上半年,我国人均乳品消费量为42公斤,比去年减少了0.6kg。公司层面,伊利上半年液态乳业务的收入为424.23 亿元,不及去年同期的428.92 亿元。同期,蒙牛液态奶业务的营收为422.13亿元,仅反弹4.77%。

要知道液态奶是上述两家龙头乳企的基本盘,上半年各占双方总营收的64.1%与80.8%。

尽管从人均消费水平看,当前我国42公斤/的人均乳品消费量不及亚洲平均的1/2,世界平均的1/3,看似还有很大的上升空间。但是社会潮流、消费风向改变的“X”因素会阻挠这一简单类推。

以零售行业为例,美国零售业态是从杂货店过渡到沃尔玛、好事多等大型超市,再过渡到亚马逊等电商平台,当前主要以超市为主。但我国零售业态的直接从夫妻店跃迁为电商平台与超市的共存阶段,现在电商平台的存在感更强。

这一“变异”现象放在乳制品行业中,就是当前液态奶的替代品太多了,除了植物奶等素食产品之外,现制咖啡与现制茶饮都对液态奶市场形成了一定的压制。

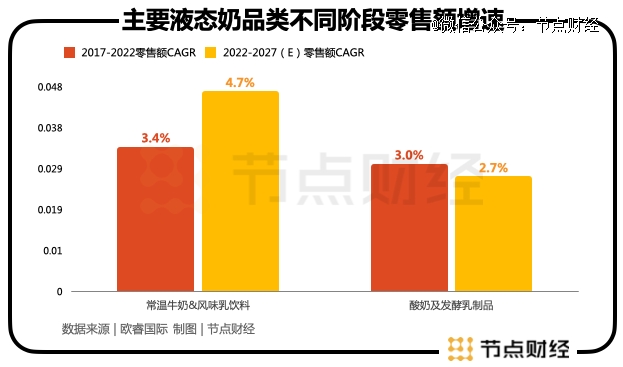

据欧睿国际统计数据,2019年-2022年,国内“常温牛奶与风味乳酸饮料”以及“酸奶及发酵乳制品”的市场规模(按零售额计算)复合增速分别为3.4%与3.0%,这与前10年(2009年-2019年)双方近10%的复合增速有明显回落。

欧睿国际预测:2022年-2027年,上述两大细分品类的市场规模复合增速分别为2.7%与4.7%。言外之意是“常温牛奶与风味乳酸饮料”增速还将进一步放缓,酸奶有小幅提升。

而上述两大品类占到国内乳制品行业的近半壁江山(47%)。

如此以来,液态奶市场增速的放缓几乎已成定局,除非像鲜奶这样的品类能异军突起,但考虑到冷链、价格以及利润微薄的制约,这样的机会十分渺茫。

02 谁是*的结构性机会?

纵然液态奶放缓的趋势十分明显,但乳制品行业不单单包括这一大板块。事实上,像冰淇淋、奶酪、奶粉(包括婴幼儿与成人)及其他品类占到了整个乳制品行业零售额的45%。

而且,尤为欣喜的是这里面还有不少结构性机会。欧睿国际统计显示:奶酪、冰淇淋过去2019年-2022年的市场规模复合增速分别为22.6%与5.4%,其预测双方2022年-2027年的复合增速分别为12.9%与6.5%。

算上液态奶中的鲜奶,其2019年-2022年的复合增速为13.2%,被预测2022年-2027年的复合增速为12.3%。在乳制品行业中,“奶酪、鲜奶、冰淇淋”三大最显见的结构性机会已经出现了。

节点财经认为:在整个行业大盘放缓的大趋势下,能否主抓这些高增长细分品类的机会,这将决定乳企未来的成长能力与体量天花板。

当前,我们已经能在头部乳企身上看到这种机构性机会带来的助推效应。如伊利的冷饮业务(主要是冰淇淋产品)营收从2016年的不到42亿元扩大至2022年的近96亿元。再比如,蒙牛收购妙可蓝多后,其奶酪业务上半年收入规模净增加了17.3亿元,占营收的3.3%。

考虑到乳制品是一个比较成熟的行业,海外发达市场的品类发展轨迹对国内乳企的战略选择是有一定的参考价值的。

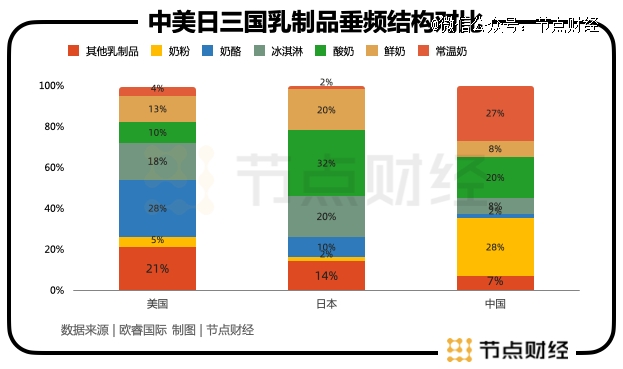

我们先看美国市场,其乳制品市场规模与中国体量相当,都在7000亿元左右。但是它的品类结构以奶酪与冰淇淋为主,两大品类2022年的零售额合计占比为46%,其中奶酪为28%,冰淇淋为18%。

值得一提的是奶酪在美国乳制品市场的零售额占比已经超过了“常温奶(4%)+鲜奶(13%)+酸奶(10%)”之和。考虑到美国西餐的消费习惯,以及人均GDP为我国6倍的巨大差距,短期内复制美国乳制品的消费结构对我们而言并不现实。

其次是邻国日本,由于同样对乳糖不耐受比例较高的黄种人、以及相似的饮食习惯、及相差3倍的GDP差距,日本市场的乳制品消费结构对我们而言更具有参考性。2022年,“酸奶(32%)、鲜奶(20%)、冰淇淋(20%)”为日本乳制品行业零售额*的三个品类。

而我国2022年排名最靠前的三大乳制品品类是“常温奶(27%)、婴幼儿奶粉(25%)、酸奶(20%)”

相较美日发达国家而言,我国的鲜奶还有5%-12%个零售额份额的提升空间,奶酪有8%-26%零售额份额的提升空间,冰淇淋有10%-12%零售额份额的提升空间。与之对应的是常温奶与婴幼儿奶粉未来有较大的下滑空间。

尽管,这一对比仅仅是一个参考,但是迪恩落败的教训不可谓不深刻。放在当前乳制品行业遭遇到诸多挑战的背景下,国内乳企有必要结合海外发达国家的发展轨迹,重新审视一下自己的战略重点。

03 龙头们的挖潜方向

我们在研究到底是什么因素导致一些企业能够在行业出现拐点时顺利穿越周期,而另外一些企业却倒下去时发现:成功的企业敢于正视自己的处境,并顺应消费者偏好推出一系列创新产品,在一座座新的山头上重新称王。

比如雀巢它最早涉猎的是婴幼儿奶粉,随后将业务延伸到冰淇淋、速溶咖啡、宠物食品、饮用水、营养品等多个品类,并在这些品类中取得领导地位。再比如华为,它起家于交换机业务,随后将业务触角延伸到通信网络、智能手机、云计算、车辆网等更广泛的数字化领域,持续打开了发展的天花板。

前文通过对比美日发达国家乳制品市场的垂频结构,以及欧睿国际给出的增速预测,我们大体上能够对国内乳制品的发展方向有一个地图。

简而言之:“鲜奶、奶酪、冰淇淋”三大品类的业务发展前景会更加明朗,相反常温奶(尤其是白奶),以及婴幼儿奶粉未来的走势可能并不可观。考虑到消费者饮食习惯的改变与国内新生人口的持续下滑,我们更没有理由去对抗趋势。

那么对于具备白马属性的头部乳企而言,他们对这些潜力品类的布局进度,以及对于衰落品类的营收倚重都可能会影响他们在接下来的业绩表现。

先说潜力品类的布局。鲜奶领域,欧睿国数据显示,2022年光明(19.9%)、蒙牛(10.7%)、新希望(8%)为市场份额三甲的品牌,光明的*优势明显。鉴于鲜奶保质期较短对上游奶源、冷链配送要求较高,地方性乳企,以及蒙牛这种对优质奶源布局广泛的乳企占据优势。

奶酪领域,2022年,妙可蓝多(30%)与百吉福(21%)已超过五成的零售额市占率瓜分市场,其中当年妙可蓝多的奶酪收入高达近39亿元,不过去年年底,蒙牛通过入主(持股35.28%)妙可蓝多,一举拿下奶酪市场*名。

冰淇淋领域,伊利则是国内*的龙头,2022年的市场份额高达21%,是第三名蒙牛(9.1%)的两倍多,当年伊利主要包括冰淇淋的冷饮业务营收接近96亿元,超过蒙牛冰淇淋与奶粉的收入总和。

再说,两大“衰退”业务——常温奶(尤其是白奶)与婴幼儿奶粉。这两大品类中伊利的合计体量要更大,收入占比也要高出蒙牛2个百分点,二者常温奶体量相当,主要得益于伊利奶粉营收体量几乎是蒙牛的6倍以上。

虽然我们将“常温奶(尤其是白奶)与婴幼儿奶粉”称为衰退业务,但是由于常温奶存在高端化升级的趋势,以及奶粉业务拥有最高的毛利润率,我们认为上述两大业务尽管收入增速有所放缓,但业绩拖累的幅度相对更小。

除了乳企龙头现在业务分布的影响之外,它们对消费者需求变化的捕捉,以及产品研发能力、渠道运营能力都是未来争夺竞争高地的杀手锏。

在上述几方面中,伊利显然是优势最明显的那一个。伊利更高的研发费用率与更低的销售费用率说明:公司重视研发且拥有巨大的品牌号召力与渠道运营力。

不过就未来高潜力业务的延伸能力而言,蒙牛的弹性*,其在奶酪、鲜奶两大领域的基础更好,而且奶粉体量较小也降低了衰退品类对它整体的拖累。光明、新乳业等地方性乳企,会在运输半径优势的支撑下,有机会继续在鲜奶品类上蒸蒸日上。

总之,只要正视自己的优势,乳企们继续向上的动力依然非常充足。

04 最后的话

尽管短期内面临着需求不振、原奶过剩、婴幼儿奶粉萎缩等诸多挑战,但国内乳制品行业的再进化势不可挡,而且相对于已破产的迪恩食品,我国乳企的品牌价值,强势的产业链地位都使得其拥有极为宽广的护城河。

挑战在于,他们的管理层能否跳出固有的思维框架,以一个发展的视角审视公司所处的位置及要选择的路线,从而避开迪恩当年的战略性失误。

【本文由投资界合作伙伴微信公众号:节点财经授权发布,本平台仅提供信息存储服务。】如有任何疑问,请联系(editor@zero2ipo.com.cn)投资界处理。