2013年,香江电器公司成立的仅第二年,IPO规划便已启动。彼时香江电器董事长潘允曾对媒体表示,公司从现在开始已经拟订上市路线图。

十年间,香江电器已经发展成为一家年入超14亿元的小家电制造企业,但其上市之路却一波三折。2017年,香江电器开始进行上市辅导,但直至五年后,香江电器才披露招股说明书。

两度更换上市辅导机构、*钱的业务是花园水管、自主品牌难有起色......以代工和外销为“命根子”的香江电器能否了却10年上市梦?

01 问题重重,上市路一波三折

香江电器曾先后与东莞证券和兴业证券签署辅导协议,但两次辅导分别在2020年10月和2021年3月宣告终止。直至2022年6月,国金证券成为其保荐机构后,香江电器才正式申报IPO。

针对同保荐机构两次“分手”的原因,香江电器均解释称“战略发展需要”。

一位金融行业从业人士猜测,香江电器两次更换辅导机构却仍未能顺利上市或是由于其产品技术含量不高,近两年,缺乏研发能力的代工类企业上市通过率较低。

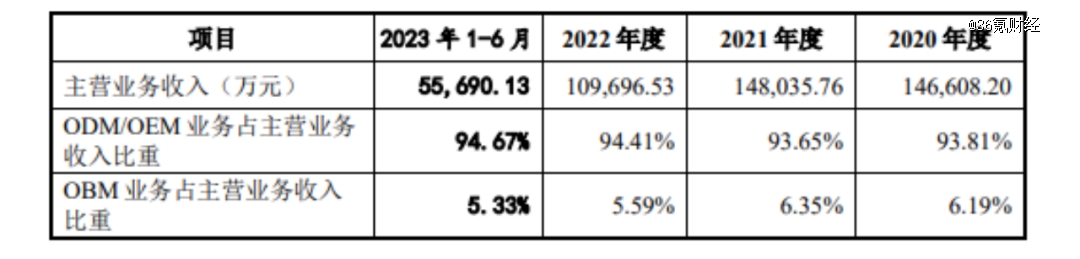

据香江电器招股书,2020年至2023年上半年,ODM/OEM业务收入在香江电器主营收入的占比分别为93.81%、93.65%、94.41%和94.67%,其中,ODM业务的占比分别为79.9%、85.5%、85.56%和87.58%。

图片来源:香江电器招股书

图片来源:香江电器招股书

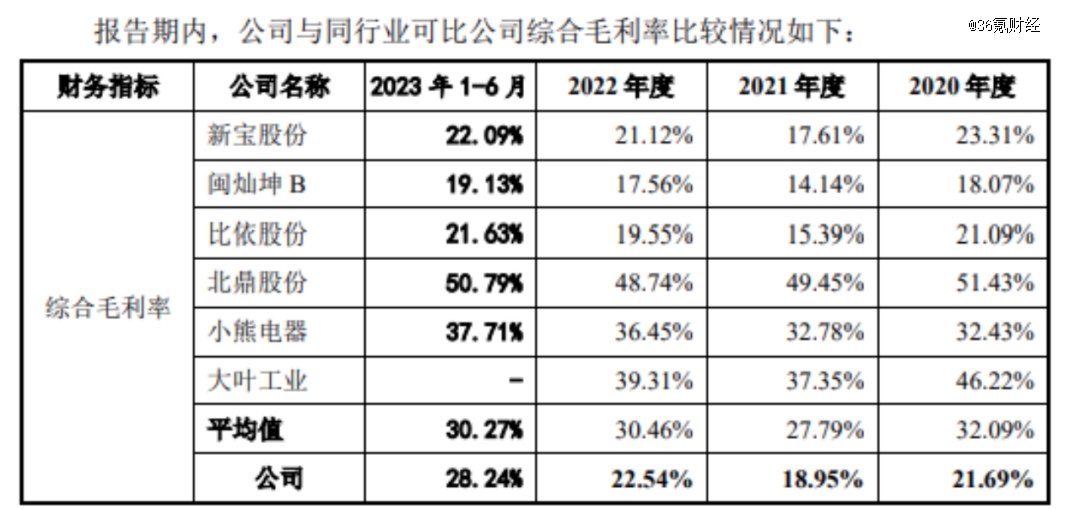

在业内人士看来,过度依赖代工业务已成为香江电器*的“硬伤”。36氪查阅香江电器招股书发现,2020年至2023年上半年,香江电器的综合毛利率分别为21.69%、18.95%、22.54%和28.24%,均低于可比同行均值。产业经济观察家梁振鹏告诉36氪,ODM/OEM业务模式下,企业只赚取末端组装环节的利润,没有品牌溢价,因此代工企业的利润都比较低。

图片来源:香江电器招股书

图片来源:香江电器招股书

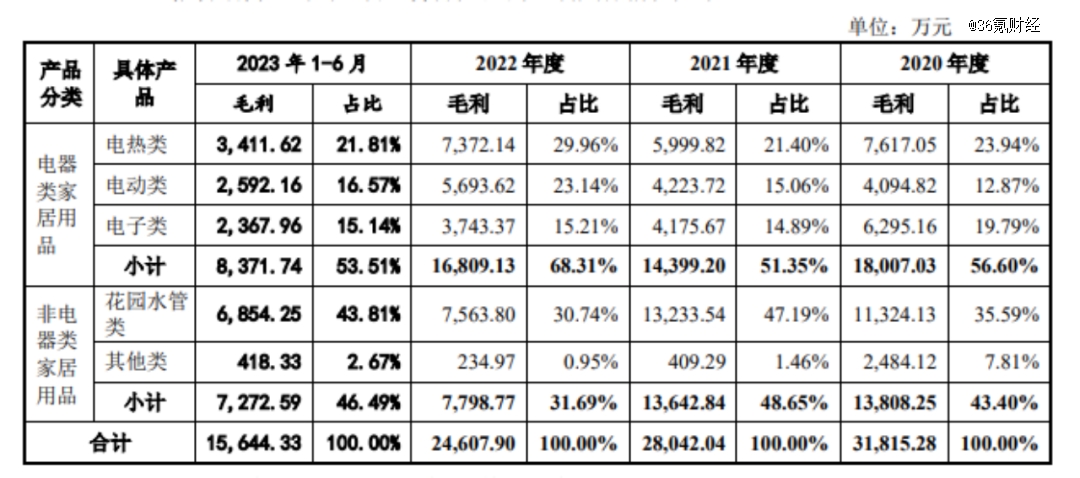

而按业务来看,尽管是一家电器公司,香江电器*钱的产品却是花园水管。

招股书显示,香江电器销售占比达约八成的电器类家居用品毛利率不足20%,而销售占比不足两成的花园水管产品的毛利率却稳定在40%以上,一度贡献近一半的毛利。

招股书还提到,今年上半年,香江电器销售收入大增,主要也是由于公司开发的新款花园水管销售量较上年同期大幅增长。

图片来源:香江电器招股书

图片来源:香江电器招股书

长期代工带来的另一个问题是研发能力的疲弱。代工业务对研发方面的要求普遍不高,因此,尽管是一家拟主板上市的企业,香江电器2020年至2023年上半年的研发费用仅为3302.2万元、3609.56万元、3198.14万元和1508.62万元,研发费用率为2.23%、2.42%、2.9%和2.7%,均低于同行业平均水平。

除了业务上存在的诸多问题,投资者们也对香江电器的上市意图顾虑重重。

2016年,香江电器实控人潘允父子曾通过将子公司益诺威、爱思杰、远特信、威麦丝转让给香江电器,获取现金分红超2亿元。此次IPO,实控人又透露出了套现意向。

潘允父子二人合计持有香江电器88.57%股权,拥有*的话语权。潘允父子在招股书中称,锁定期届满后的两年内存在适当减持公司股份的可能,若减持,每年减持的股份数量不超过上一年末所持股份总数的25%。

据证券之星计算,香江电器的发行价约为每股8.44元,以潘允父子目前直接和间接持有股份合计1.812亿股计算,二人当前持股市值或超过15亿元,这意味着单是上市头一年的减持上限就可能超过3.8亿元。

上述金融行业从业人士分析称,“锁定期届满后的两年内存在适当减持公司股份的可能”在招股书中是一种比较常规的说法。香江电器并非高成长、高稳定的商业模型,大股东有上市套现的想法,属意料之中。

“家电制造业这种传统行业在资本市场上本身就不受关注,也很难取得较高的市盈率,即便上市,股价也很难有一个很理想的状态。”梁振鹏告诉36氪。

在家电行业资深分析师刘步尘看来,香江电器能否上市还是一个未知数。“没有生存能力,资本市场肯定不看好这种企业,上市又有什么意义呢?”

02 背靠大树,却不好乘凉?

近三年,香江电器来自前五大客户的销售收入占比均超过六成。查阅招股书可知,香江电器的客户中不乏Telebrands、沃尔玛和Sensio等知名大客户,但背靠大树并不意味着“好乘凉”。

今年上半年,香江电器的营收为5.6亿元,同比减少4.3%。近三年,香江电器的营收复合增长率为-13.62%,大幅落后于可比同行平均4.02%的营收复合增长率。

香江电器在招股书中坦言,若未来公司与主要客户的业务合作关系发生重大不利变化或者主要客户对公司产品的采购需求下降较大,将会对公司业绩产生较大不利影响。

但香江电器也表示,基于ODM/OEM行业的特性,一旦生产企业通过合格供应商认证并开始建立合作,大客户出于替换成本考虑不会轻易更换供应商。而其与前五大客户的合作年限基本上超过十年,合作关系相对较稳定。

客户集中带来的另一重风险是减弱代工企业议价能力,品牌压价,更压缩了家电代工企业本就不多的利润空间。

刘步尘告诉36氪,小家电属于典型的双低产业:资金门槛低、技术门槛低。因此小家电行业基本没有壁垒,产品同质化严重,对品牌商而言,代工企业的可替代性很强。刚上市不久的德尔玛也面临着绑定大客户后的困扰。

2021年,小米成为德尔玛的*大客户。2020年至2022年间,米家ODM业务分别为德尔玛贡献营收2.71亿元、6.44亿元和6.08亿元,分别占德尔玛总营收的12.19%、21.23%和18.42%。而自有品牌“德尔玛”却一再萎缩,营收占比由2020年的42.73%下滑至2022年的28.43%。

由于米家品牌产品定位于性价比,且主要采用利润分成模式,并不能对德尔玛的盈利能力提升起到太大帮助。同期,米家ODM业务毛利率分别为16.49%、10.63%和11.17%,低于德尔玛自有品牌产品毛利率。

德尔玛也在招股书中承认,若未来公司米家ODM业务收入规模和占主营业务收入比例进一步提高,或者米家ODM业务毛利率进一步下降,将可能拉低公司整体毛利率,从而对公司的经营业绩产生一定程度的不利影响。

为了摆脱对大客户的依赖,不少厂商试图在自主品牌建设上寻求突破,香江电器也不例外。2013年起,香江电器相继创立了“Weighmax 威麦丝”“Accuteck”“Aigoli 艾格丽”等自主品牌,但目前都未成气候。

新宝股份或能为小家电代工企业的自主品牌发展路径提供一种借鉴。自主品牌难以攻坚的背景下,新宝将合作品牌“Morphy Richards(摩飞)”收为己用,通过并购的方式做大自主品牌。

2013年,新宝和摩飞建立合作关系,并在两年后成立了摩飞中国销售公司,负责摩飞产品在国内的生产及销售;2017年,新宝成功拿下摩飞在中国的*代理权。

最新消息是,今年9月,新宝已完成收购摩飞中国商标等资产。加之今年3月新宝通过收购摩飞消费电器100%股权,从而间接获得摩飞公司境外持有的国际知识产权,摩飞消费电器已成为新宝的全资子公司。通过此次交易,新宝取得了摩飞海外市场的直接运营机遇,出口业务将由OEM/ODM模式为主逐步转变为OEM/ODM出口+品牌运营多业态发展的模式,并借此实现海外市场销售规模的扩大。

反映在财务数据上,2022年年报显示,新宝自主品牌收入同比增长28.62%至28.81亿元,自主品牌营收占比从15.02%提升至21.04%。

03 贴牌小家电出海还是好出路吗?

养生壶、空气炸锅、洗鞋机等小家电都曾火爆一时,但随着“后疫情时代宅经济”热潮的消退,小家电市场开始降温。

“近年来小家电市场不温不火实的状态是前几年走势的延续,2020年时,小家电市场曾非常火爆,之后便进入了回调行情。”刘步尘告诉36氪。

以厨房小家电为例,奥维云网(AVC)今年上半年全渠道推总数据显示,厨房小家电整体零售额275.5亿元,同比下降8.5%;线上零售额212亿元,同比下降8.2%。

中国小家电行业增长空间正在触顶,越来越多的小家电企业加快了出海的步伐。

梁振鹏告诉36氪,这几年小家电出口总体而言表现不错,印度、非洲等地的小家电市场还未饱和,一些小家电企业正在利用海外市场打开局面,提升销售额,但小家电出口压力仍在。“家电行业已经非常成熟,市场极度饱和且竞争激烈,即使出口有增长,幅度也会偏低。”

据每日经济新闻报道,业内人士认为,家电行业外贸恢复不及预期,今年小家电出口的整体压力依然较大。不少企业表示,出口订单周期明显缩短。

一个相关标志性行业事件是,一个多月前,深圳老牌小家电生产企业新安电器突然宣布解散。这家成立了38年的企业,曾为飞利浦等外资品牌做过贴牌代工,最终还是因为订单持续减少而宣告终结。

与此同时,已上市小家电公司的业绩与股价也持续承压。

以外销为主的新宝股份,今年上半年实现收入63.55亿元,同比下降10.83%,归母净利润3.95亿元,同比下降18.81%。新宝股份表示,业绩的下滑主要是由于海外小家电总体需求仍然较弱,外销收入同比下滑14.42%所致。

反映在二级市场,新宝股份的股价自2021年1月22日站上历史最高位54.84元/股后,便开始持续下挫,近半年时间便“脚脖斩”至不足17元/股,截至今年10月9日,收于17.46元/股,累计跌幅近70%。

图片来源:Wind

图片来源:Wind

今年以来,人民币汇率呈现震荡下行走势。Wind数据显示,10月以来,随着美元继续走强,离岸人民币对美元汇率累计下跌近0.3%。

安信证券认为,长期从行业整体来看,如果人民币汇率持续下行,将有利于提升中国家电出口产品的价格竞争优势,带动家电企业出口订单平稳增长。

首先,家电出口企业订单收入多以美元计价,美元升值期间,企业出口订单兑换成人民币后的外销收入增加,而原材料成本多以人民币计价,外销业务毛利率将提升;其次,外币货币项目在期末和期初会折算成人民币,计入财务费用,人民币贬值会增加企业美元资产的价值。

但对依赖外销业务且利润较薄的小家电代工企业而言,汇率波动不见得是好事。

以新宝股份为例,受人民币兑美元汇率波动影响,上半年,新宝股份财务费用中的汇兑收益比上年同期减少0.43亿元,同时远期外汇合约/期权合约投资损失及公允价值变动损失合计同比增加0.62亿元,合计对业绩产生负面影响1.05亿元。

香江电器的招股书同样显示,外销业务在主营业务收入中占比已经超过99%,但毛利率却仅为20%左右,一旦汇率有所波动,业绩难免受到波及。

近年来,小家电市场面临整体降温,但小家电代工企业上市热度不减。比依电器、利仁科技、德尔玛、鸿智科技等纷纷上市,还有不少像香江电器这样的代工企业正在排队等待。

小家电代工企业欲上市“突围”无可厚非,但上市并非终点,更不能“包治百病”。如何借力资本市场补齐自身短板,实现从代工到自主品牌的转型仍是摆在代工企业面前亟待解决的问题。

【本文由投资界合作伙伴36氪财经授权发布,本平台仅提供信息存储服务。】如有任何疑问,请联系(editor@zero2ipo.com.cn)投资界处理。