才过两年,美妆行业“上市热”就结束了?

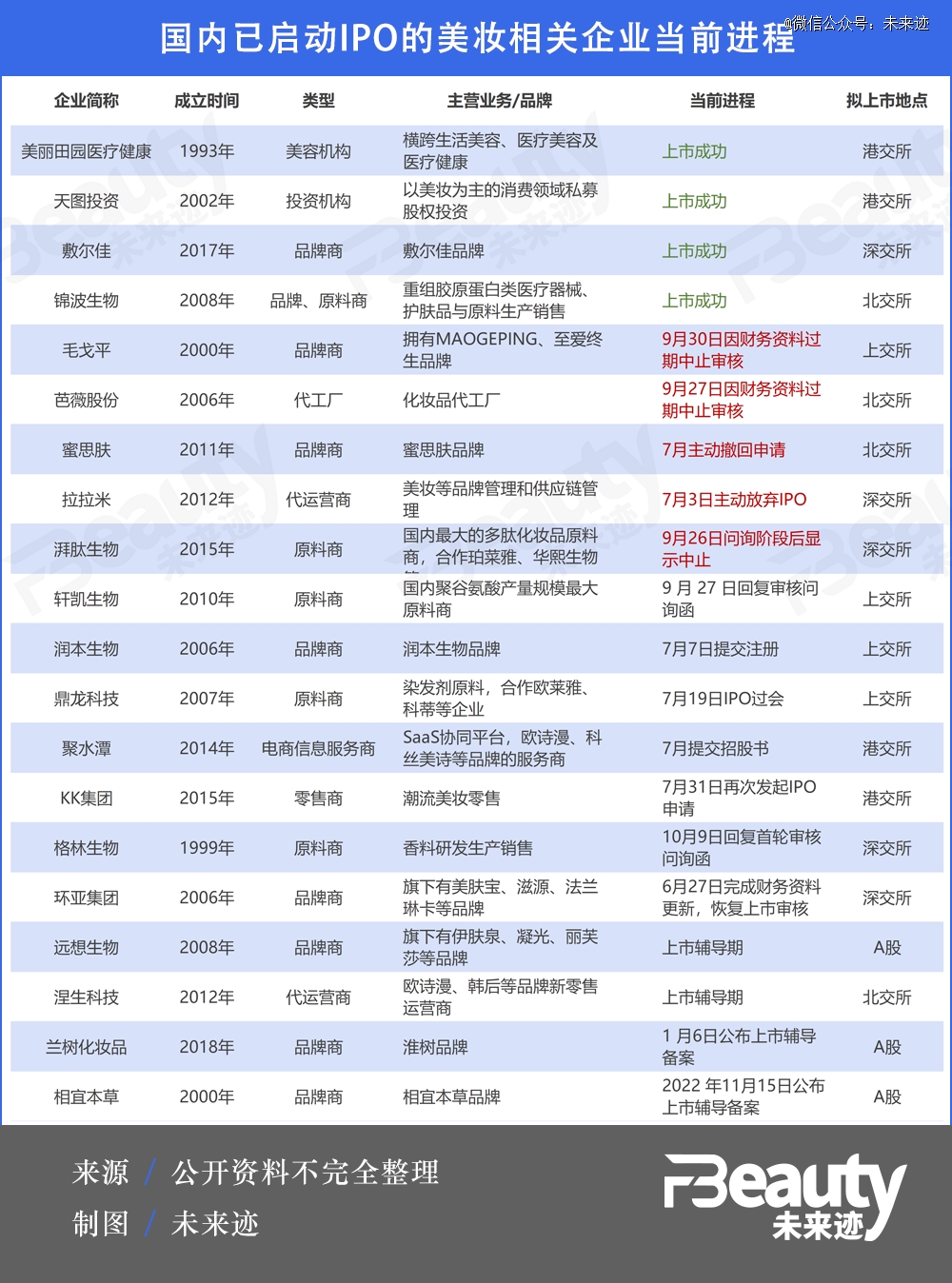

《FBeaty 未来迹》不完全整理发现,截至今年10月,已经有5家美妆相关企业IPO进程呈现中止/终止状态,而放眼整个美妆行业,共有接近20家美妆企业走在上市路上。

这是否意味着,美妆行业“上市难”已经来临?

1、5家企业IPO中止/终止,遭遇了什么难题?

在这5家企业中,毛戈平、芭薇股份、湃肽生物是因财务资料过期等原因中止审核,而拉拉米和蜜思肤是主动撤回或放弃IPO申请。

这个数量放在往年是比较少见的,这些企业到底是“被卡”,还是主动放弃IPO呢?

从IPO“钉子户”毛戈平身上能窥见一些原因。毛戈平公司的前身成立于2000年7月,主要从事彩妆、护肤品产品研发、生产、销售和化妆技巧培训等业务,是化妆师毛戈平成立的彩妆企业。

毛戈平算是在美妆行业中较早开始推动上市计划的彩妆企业,但最终却被调侃为“起了个五更,赶了个晚集”。同期在2016年递表的珀莱雅,次年便成功上市;历经5年IPO之路的丸美股份也于2019年登陆A股;*日记母公司逸仙电商2016年成立,2020年便在纽交所上市。

回顾毛戈平的IPO之路,岂止“坎坷”二字。

2016年12月23日,毛戈平首次披露招股书;2017年9月,毛戈平IPO材料状态为预披露更新,但之后未显示更新;2021年10月,毛戈平首发上市申请在2021年第113次发审委会议上获得通过,但过会后,公司上市也未有进展;今年3月初,毛戈平再次披露招股书,拟登陆上海证券交易所主板;直到现在,9月30日毛戈平因财务资料过期被中止审核。

此次毛戈平IPO中止的主要原因是公司发行上市申请文件中记载的财务资料已过有效期,需要补充提交。

但从业绩看,其实毛戈平的品牌规模增速和盈利能力都非常不错。招股书显示,2020年到2022年,毛戈平的营业收入分别为8.82亿元、14.3亿元和16.82亿元,净利润为1.98亿元、3.27亿元和3.49亿元。营收和利润均呈连年上升趋势。更值得一提的是净利率表现,三年均稳定在20%以上,在化妆品行业中,这已经是一个相当高的数字。

对于毛戈平IPO受阻的原因,外界认为毛戈平的投资方九鼎投资“暴雷”是一大外部原因。

据了解,九鼎投资2015年出资600万元拿下毛戈平10%的股权,成为毛戈平*的外部股东。2021年,九鼎集团时任董事长吴刚因涉嫌违规被立案调查。尽管吴刚此后卸任了在九鼎集团的全部职位,但九鼎投资旗下IPO项目均不同程度受到影响。

此外,毛戈平还被质疑过度依赖主品牌、研发投入低于同行等问题。招股书显示,从2020年到2022年,主品牌MAOGEPING的收入占比从87.57%增至95.24%;研发费用占营收比例分别为1.21%、0.96%和0.87%,低于同行水平。

但也有相关知情人士在采访中透露,毛戈平此次IPO中止其实是材料申报的空档期所致,属正常情况,目前毛戈平IPO仍在进行中,具体进程要看证监会和交易所的政策和实际审核进度。

另一家停止IPO进程的美妆公司拉拉米于7月3日主动放弃上市。

据了解,拉拉米是一家面向外资化妆品品牌的电商综合服务商,旗下拥有Naris(娜丽丝)、Byphasse(蓓昂丝)、Ziaja(齐叶雅)、Gifrer(肌肤蕾)、Casmara(卡蔓)等外资品牌。

拉拉米曾于2022年6月20日向证监会递交公司首次公开发行股票相关材料,2022年11月18日,证监会公布反馈意见提出29个问题,主要涉及品牌销售集中度过高、部分品牌销售收入下滑、销售费用率高等内容。全面注册制实施后,拉拉米IPO申报于2023年3月2日被深主板平移受理,且深交所于23日即发出首轮问询函,截至撤回时,并未公布相关回复。

对于拉拉米主动放弃IPO申请,多数业内人士认为,拉拉米是被问询难住了。

问询“难倒”拉拉米主要集中在两个焦点:一方面,拉拉米近九成的收入依赖旗下五大品牌,合作稳定性曾被质疑;另一方面,拉拉米投入高额推广费,2019年至2022年上半年,拉拉米通过小红书、微博等渠道的推广费为9283.39 万元、10512.48 万元、12584.15 万元及8845.30 万元,占营业收入的比重逐年上升至最新的20.86%。

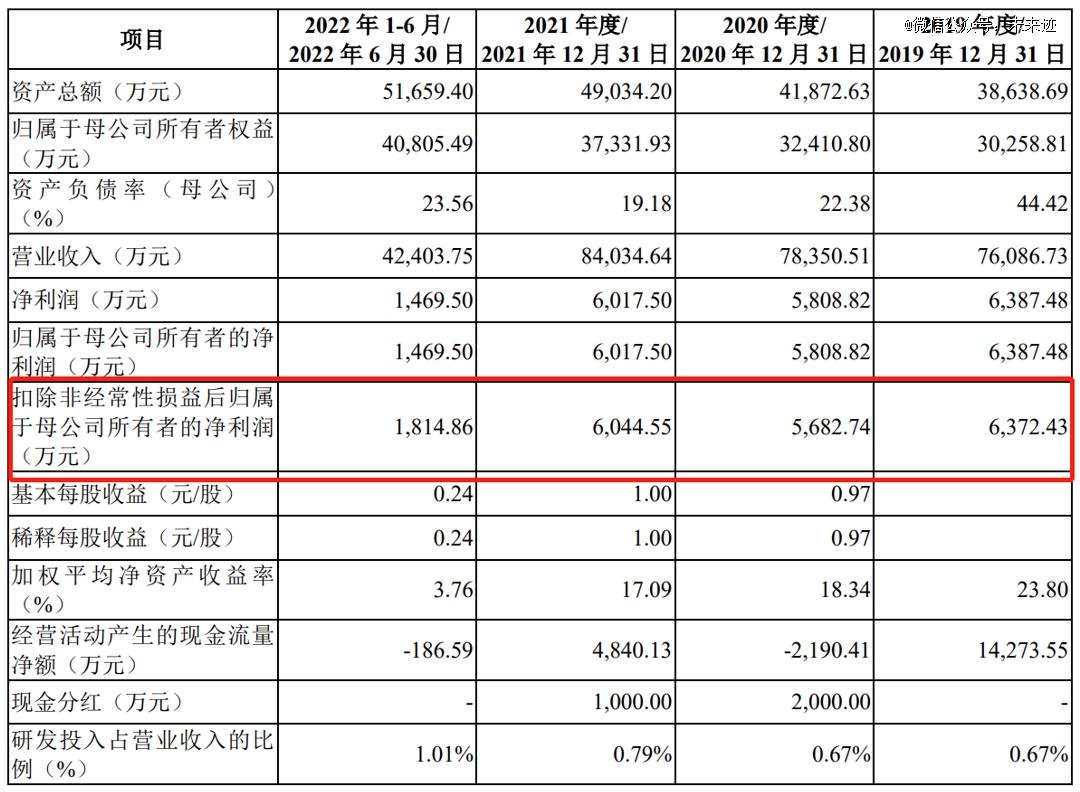

同时,拉拉米的净利润踩线满足上市标准。该选择的上市标准为:最近三年净利润均为正,且最近三年净利润累计不低于1.5亿元,最近一年净利润不低于6000万元,最近三年经营活动产生的现金流量净额累计不低于1亿元或者营业收入累计不低于10亿元。就此来看,拉拉米2021年6044.55万元的净利润刚刚踩线。

截图自拉拉米招股书

由此可见,拉拉米主动放弃IPO申请,主要原因还是经营模式受质疑,及不满足上市标准。

另一家企业蜜思肤在递交上市申报材料9天后,也主动结束了北交所IPO之旅。7月4日,蜜思肤发布《关于撤回向不特定合格投资者公开发行股票并在北京证券交易所上市申请文件的公告》称,考虑企业自身发展和当前行业监管政策等因素,撤回向不特定合格投资者公开发行股票并在北京证券交易所上市申请文件。

这5家企业IPO受阻的背后,都离不开一个市场大背景——行业监管趋严、IPO相关标准不断提升。

2、上市时机“不对”?

跳出美妆行业,放眼整个全球市场的IPO活动都处于放缓、降温的趋势。6月29日,安永发布了《中国内地和香港1PO市场》报告,报告显示,全球上半年IPO活动持续放缓,共有615家企业在全球上市,筹资609亿美元。与2022年同期相比,IPO数量和筹资额分别下降5%和36%。

尽管中国内地仍是全球IPO活动的重要地区,IPO数量和筹资额分别占全球的28%和50%。

且自从中国股市改革以来,A股IPO市场一直处于活跃的状态。但这种趋势却2023年上半年呈现出“双降”现象。据统计,IPO上会企业数量减少了1/5,同时,上半年IPO上会数和过会率都出现下降。尤其是在科创板,过会率更是低于其他板块。

此外,相关政策也在收紧。今年(2023年)8月27日,中国证券监督管理委员会宣布,充分考虑当前市场形势,完善一二级市场逆周期调节机制,围绕合理把握IPO、再融资节奏,进一步规范股份减持行文等做出一系列安排。

其中明确指出,根据近期市场情况,阶段性收紧IPO节奏,促进投融资两端的动态平衡;严格要求上市公司募集资金应当投向主营业务,严限多元化投资。

截图自中国证券监督管理委员会官网

这一切都反映出证监会对IPO审批的门槛正在提升。也就是说,只有真正具备上市条件的企业,才能够通过IPO审批,这也将对整个市场的质量提升起到重要作用。对于投资者而言,这也意味着他们所投资的每一家公司都是经过严格审查,具有较高质量的。这某种程度上也是市场成熟的表现。

客观背景如此,但美妆企业所面临的上市难题,也具有一定程度的共性。

《FBeauty 未来迹》整理发现,在2023年中,已启动IPO的20家中国美妆相关企业里,有4家成功闯关,5家IPO受阻处于中止或终止状态,另外11家均在辅导备案或招股书审核的过程中。可见,当前化妆品企业的上市热情非常足。

回顾许多美妆企业的IPO之路,除开财务资料过期等问题,很多企业都像拉拉米一样被卡在了问询阶段。

问询阶段就像“灵魂拷问”一般,往往能直击企业的痛点。例如今年成功上市的敷尔佳和锦波生物都曾经历过两轮询问,且锦波生物在历经两轮问询后一度中止IPO,美妆代工企业伊斯佳也止步于北交所的三轮问询,湃肽生物也是问询阶段之后进程显示中止。

总结美妆相关企业接收到的证监部门问询,问题主要聚焦在四个方面:

*,生产经营合规性问题。例如化妆品、医美产品、械字号产品等的生产经营许可,及产品功效宣称、按规进行产品构成划分等;第二,企业的长期发展和盈利能力问题,包括核心竞争力和创新性,具体到营收、毛利率、研发投入比和销售费用占比等;第三,销售结构、价格体系问题,如线上线下分销、代销体系等;第四,主要合作方的基本情况等相关问题。

除此之外,还会问到企业的一些难点,例如,在对锦波生物的问询中,北交所就曾要求其说明线下直销模式和贴牌模式经销情况,对“化妆品”“功能性护肤品”的释义进行核对,说明重组Ⅲ型胶原蛋白主要工艺技术等。

一位金融行业资深业内人士认为,被卡在问询阶段的企业,其实也暴露出一些自身的问题,例如大股东一家独大、公司治理结构等等,不能满足上市企业的标准。尤其是在当前市场普遍比较缺钱、缺信心的情况下,资本会更倾向于将有限的钱投入给一些急需发展的硬科技,因此会故意放大想上市企业的一些问题,例如研发投入不足等等。

所以,对于当前想上市企业而言,现在的确是一个门槛提升、难度加大的节点。

3、美妆“上市难”,不会成为新常态

美妆企业IPO上市最早追溯到2001年上海家化登录上交所,但此后十年美妆行业上市企业寥寥无几,直至2017年开始,美妆行业IPO又焕发活力,2020年更是迎来美妆全产业链上市潮。

“化妆品行业的上市黄金期应该是在2020年、2021年左右。”一位资深金融人士表示,贝泰妮、逸仙电商等现在发展十分不错的企业,都是在这个阶段上市的。

据不完全统计,单就2020年,有13家美妆相关企业相继敲钟上市,其中包括A股防晒*股科思股份、A股*美妆代运营商丽人丽妆等。

而这离不开当时飞速发展的行业大背景,随着消费升级,我国化妆品行业2000年步入成长期,2004年至2019年我国化妆品行业复合增速9.92%,2019年我国化妆品行业市场规模达到4225亿元。同时,当时的市场环境也相对宽松,企业上市相对更容易。

而如今,随着美妆行业的发展更迭,不仅行业内部步入存量竞争阶段,资本对于美妆行业的态度也开始趋于冷静。

上述资深金融人士表示:“就我观察到现在已经上市的几家规模较大的美妆企业,有部分企业业绩已经开始下滑了。”他认为,相较于品牌,现在资本可能会更加看重某个原料、品类的赛道,例如做水乳的,客单量及利润可能天生就比不过精华。所以,这类企业本身的规模如何做大就是一个问题。

他还认为,现在美妆行业十分内卷,在抖音等电商渠道都在卷价格的情况下,美妆企业的挣钱能力可能更不被资本市场看好了。

不过他认为,美妆企业当前的“上市难”问题,并不会成为常态。

“毕竟这是一个面向大众、规模较大的行业,目前的‘冷’大概率只是阶段性问题,主要受到整个经济市场环境及美妆行业所处阶段的影响。在市场环境变好、美妆行业自身实现突破性发展之后,依旧有可能迎来另一波上市热潮。”

那么,化妆品企业该如何面对阶段性的“上市难”时期?

一位资深业内人士表示,换交易所或许是一种选择。例如相比其他板块,北交所的上市条件更为灵活,为中小企业提供了更多的机会,今年成功上市的锦波就是在北交所,目前还有芭薇股份、涅生科技在北交所寻求上市。而上市之路最为坎坷的毛戈平所在的上交所,近几年对于IPO上市审核都在持续趋严。

此外,盈利能力、研发生产能力、营销费用占比等也是资本市场关注的重点,企业在上市前就需要了解相关上市标准及规则,尤其针对目前自身存在的一些“雷点”,要提前做好准备。

另一位金融行业资深业内人士则认为,长远来看,关键还是要提高研发实力。如何找到自己的核心成分和科研技术,并实现产业化、规模化生产,是当前一些美妆企业需要攻克的主要难题。目前例如欧莱雅等国际美妆巨头,都拥有自己的核心成分,国内企业想要对标巨头,就是得一步一步来。

也就是说,在当前各方面条件可能还不能满足上市标准的企业,沉淀研发内功或许反倒是一条“捷径”,倘若只为一时上市的目标,而没有从自己实力及未来的规划考虑,上市或许并不能为企业带来实际价值。

总体来看,在经济发展放缓,管理层阶段性收紧IPO节奏的当下,当下上市环境对美妆及相关企业而言并不那么友好,这也与市场需求一起指向对企业硬实力的要求。

【本文由投资界合作伙伴微信公众号:未来迹授权发布,本平台仅提供信息存储服务。】如有任何疑问,请联系(editor@zero2ipo.com.cn)投资界处理。