11月3日晚,金斯瑞生物科技发布公告:传奇生物全资子公司传奇爱尔兰与诺华就靶向DLL3 CAR-T疗法签订了*全球许可协议,诺华获得自体CAR-T细胞疗法候选药物LB2102的全球*权利,同时可以将其TCharge平台应用于以上候选药物的生产;而传奇生物将获得1亿美元的预付款、潜在高达10.1亿美元的里程碑付款及分级特许权使用费。

LB2102早在2022年11月底就获得美国FDA批准临床,目前处于临床1期;对于临床1期的药物,传奇生物此次License out的1亿美金首付款体量可以排到国产早期临床药物出海前三。

不过对于传奇生物11月13日当晚的走势而言,呈现出高开低走的行情走势,似乎市场投资者对该笔交易并不买账。

就传奇生物在美股超850亿人民币的市值,这样一个总价不超过12美金的交易,的确对公司的影响幅度有限,但也可以从市场走势和舆论中看到:对于传奇生物将DLL3 CAR-T对外授权的时机,投资者们存在分歧。

01 DLL3靶点的价值

Delta样配体3(DLL3)是一种Notch抑制性配体。DLL3在正常生理条件下在多个组织中的表达量较低。然而,在某些肿瘤类型(如小细胞肺癌)中,DLL3被发现高度表达,这使得DLL3成为研究和开发针对肿瘤的治疗靶点的关注点之一。

尽管DLL3本身的功能尚不明确,但在SCLC中, DLL3与Notch1受体结合,将抑制Notch信号活化,导致靶基因HES1、HEY1的表达下调,解除对肿瘤的抑制作用,促进小细胞肺癌(SCLC)的发生发展。同时,DLL3的过表达,不仅可以增强SCLC肿瘤细胞耐药性,还与部分其他肿瘤的恶化和较差的生存结果相关。

值得注意的是,仅仅小细胞肺癌这个适应症,便能让DLL3靶向治疗药物迸发出巨大的价值。

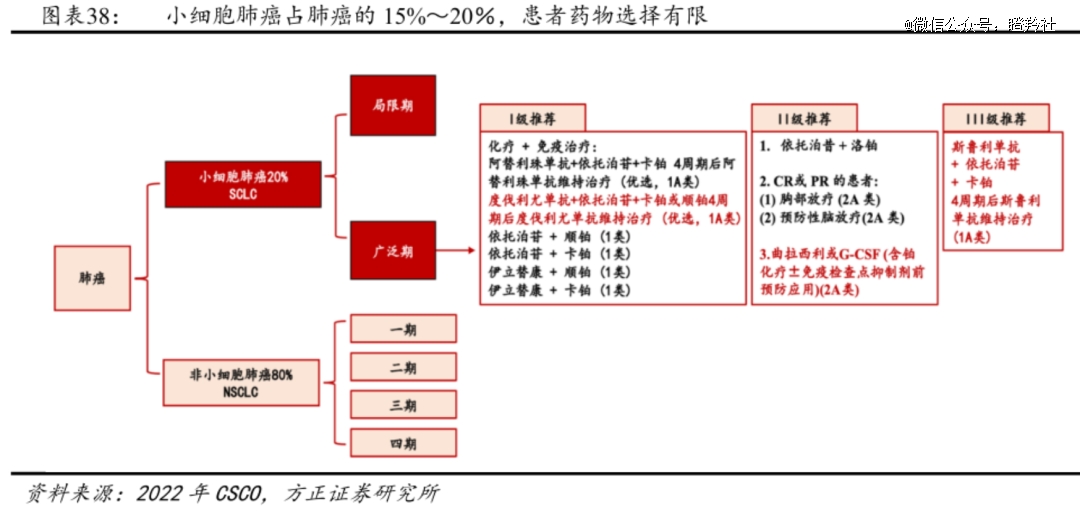

小细胞肺癌尽管仅占全部肺癌类型的15%-20%,但却是侵袭性高、预后最差的类型之一,大约70%患者确诊时已进展为广泛期小细胞肺癌(ES-SCLC),失去了手术机会。卡铂、顺铂等铂类药物联合依托泊苷的化疗方案是既往ES-SCLC标准治疗方案,但化疗的中位总生存期始终未突破1年。

近年来,PD-1等免疫治疗药物的迭代,使得广泛期小细胞肺癌的中位总生存提升至15.8个月,但仍需更优的创新药物提升患者的总生存期获益。

DLL3靶点与小细胞肺癌之间千丝万缕的联系及后续的开发价值,也能从不同的角度来窥见。

2016年4月,艾伯维曾经以102亿美元(58亿美元首付款+40亿美元的里程碑付款)收购Stemcentrx公司,其核心资产为一款靶向DLL3的ADC药物Rova-T(当时处于临床三期、重点适应症为小细胞肺癌),以期Rova-T在上市后能够给公司带来数十亿美元的销售额;可惜的是,Rova-T多项临床上的应答率和治疗效果令人失望,最终临床以失败告终。

目前,全球已经有多款靶向DLL3的创新药物进入临床阶段,药物形式多样,包括双抗、CAR-T、CAR-NK、三抗等。其中,进展最快的还要属安进的DLL3/CD3双抗AMG757,已经进入临床三期。

另外,已获批广泛期小细胞肺癌(ES-SCLC)适应症的上市药物也展现出极大的商业化韧性。如阿斯利康的PD-1德瓦鲁单抗在K药、O药等强劲对手的挤压下,凭借着在肺癌领域的大放异彩,近年实现了连续高速的同比增长,公司重点提到得益于小细胞肺癌适应症的快速放量。

02 BCMA CAR-T后,传奇最备受瞩目的管线

传奇生物作为国产CAR-T出海的领头羊,在海外顺利获批放量后,投资者自然把眼光放在了公司在研的管线上,以期待公司产品矩阵的更加丰富。

但以CAR-T目前的能力圈,很难在血液瘤领域找到多发性骨髓瘤这样的的大适应症,同时也不具备多年以前的良好竞争格局和先发优势;所以,投资者更关注公司在实体瘤上的突破。

另一方面,市场投资者也从传奇生物的管线临床中瞧见端倪,公司在自体疗法领域除了BCMA CAR-T外还布局了GPC3、CLDN18.2、DLL3,同种异体疗法领域则布局了BCMA、CLL1/CD33等靶点;不过,从临床申报层面,目前只有靶向CLDN18.2、DLL3的自体CAR-T疗法有海外临床布局,其余均为国内申报,这也展现出传奇生物对在研管线的有所侧重。

从全球进展来看,自体CLDN18.2 CAR-T疗法传奇生物并不具备*优势,更早申报的国内企业还有科济药业、易慕峰等,同时还有一众ADC管线走在前面;而自体DLL3 CAR-T疗法,传奇生物的LB2102可能仅次于安进的竞品,竞争格局更为良好。

传奇生物的实体瘤自体CAR-T,为什么能获得诺华的青睐?

除了针对DLL3靶点的开发潜力和管线*优势外,LB2102使用了VHH抗体技术和克服肿瘤微环境抑制因素的“武装”CAR-T技术。它携带着两个识别DLL3的VHH抗体片段,和一个能被肿瘤微环境中信号激活的跨膜蛋白。

这些改造,可能也成为LB2102对外授权的关键。

传奇生物的VHH抗体技术被投资者熟知,其采用羊驼类动物产生只含重链的纳米抗体(只包含了纳米抗体的可变区片段),不仅可以结合传统抗体无法靶向的创新表位,同时还可以多个VHH连接起来靶向不同抗原。

众所周知,之所以CAR-T技术迟迟未在实体瘤领域取得突破性进展,实体瘤的肿瘤微环境(TME)起到了重要的作用。据传奇生物管理层介绍,TME存在多种抑制T细胞活性的免疫抑制细胞和细胞因子,找到肿瘤特异性表达的抗原并不容易,所以,传奇生物重点开发了“武装技术”,不仅在T细胞表达靶向肿瘤抗原的嵌合抗原受体(CAR),同时还表达其它的蛋白或者受体来对抗肿瘤微环境中的抑制因子,以达到抗干扰且保持细胞疗法的增殖能力。

综上而言,LB2102作为传奇生物在实体瘤自体CAR-T竞争格局*、进度*的管线,无疑拥有巨大的价值,但这也是投资者的*分歧点所在。若是传奇生物继续推进该管线到临床后期,顺利完全有可能造就一个比BCMA CAR-T更大的授权交易;而公司则选择了在早期临床阶段授权给了诺华,在锁定收益的同时转嫁了未来的风险。

03 不同的战略考量?

有人提到,这可能是传奇生物All in已商业化重磅产品的战略考量;也有人提到,传奇生物同时推进多个海外临床,此举是面临比较大的资金压力所做出的取舍。

两大观点均有一定道理。

从国内Biotech的现金储备分析,传奇生物最新的现金储备达到了12.33亿美元,可以排到前三之列;即便是考虑剔除掉总负债的净现金指标,净现金近52亿元,排名依旧在前三甲(数据截至2023H1)。

值得注意的是,从传奇生物BCMA CAR-T的销售趋势分析,今年产品销售额有望达到5亿美元,并有望短时间内冲击10亿美金的销售额。而海外市场,强生和传奇生物是55分成,随着销售额的增长,传奇生物的资金焦虑大概率能得到较好的缓解。

以传奇生物近几年的财报来看,公司最主要的成本支出主要是研发费用、行政费用的快速增长。有强生这种MNC的强劲商业化支持,丝毫不需要担心销售费用增长和效率问题。

尽管亏损缩减是可以见到的,但每年超4亿美金的亏损依旧让现金储备充足的传奇生物有点“吃不消”,尤其在2023H1有着扩大的迹象(上半年净亏损超过3亿美金),这同时也能从公司募资动作频繁可察觉出。

另外,对于传奇生物来说,公司的BCMA CAR-T已经正式成为多发性骨髓瘤(MM)末线治疗销售额最高的药物。当前,传奇生物BCMA CAR-T针对MM前线治疗正开展多项临床,随着后续多个临床兑现,有望将该产品的销售峰值爬坡至管理层所给出的50亿美金目标;若真能如愿,届时传奇生物的现金储备预计将相当丰厚,亦有能力持续开发新一代的CAR-T技术。

不过,也不排除传奇生物将较为成熟的自体CAR-T平台进行变现和风险转嫁,同时将更多的投入押注到更新的技术平台,目前我们看到公司已经布局了同种异体CAR-NK技术平台、γδ T细胞疗法平台,公司正在显然为下一代的技术平台在做准备。

结语:尽管投资者对过早的卖掉DLL3 CAR-T有着遗憾之情,我们且看传奇生物在下怎样的一盘棋,公司市值的重头戏还是在BCMA CAR-T爬坡。

【本文由投资界合作伙伴微信公众号:瞪羚社授权发布,本平台仅提供信息存储服务。】如有任何疑问,请联系(editor@zero2ipo.com.cn)投资界处理。