11月24日,国泰航空(00293.HK)召开了分析员简介会。会上,国泰航空管理层表示,公司重建之路进展良好,截至2023年年底乘客数目已经恢复至疫情前95%的水平。同时,公司预计将于2024年增加集团员工人数5000人,继续重建公司航空网络。

2020年以来,国泰航空就陷入了长达三年的至暗时刻。在疫情冲击的影响下,国泰航空在过去三年亏掉了344亿港元的息税前利润。但这并非公司一家的情况,而是整个行业的普遍现象。随着2023年全球逐渐摆脱疫情,航空业的利润在2023年迎来了拐点,国泰航空也在2023年中期实现扭亏为盈。

利润底的确立无疑是估值向好的信号,2023年6-7月,国泰航空的估值已有一波上涨行情,基本抹去了年初以来的股价下行。随着公司的扩张计划公布,国泰航空以及航空行业是否会在24年迎来第二波估值修复的大周期?

01 需求回升,利润迎拐点

先简单复盘一下国泰航空当前的业绩。2023年上半年,国泰集团实现营收435.93亿港元,同比2022年增加135%;其中国泰航空贡献利润为392.73亿港元,同比增长136%。报告期内,国泰航空客运收益增加1009.5%,而货运业务小幅下降11.6%,回升的收入主要来自客运服务。

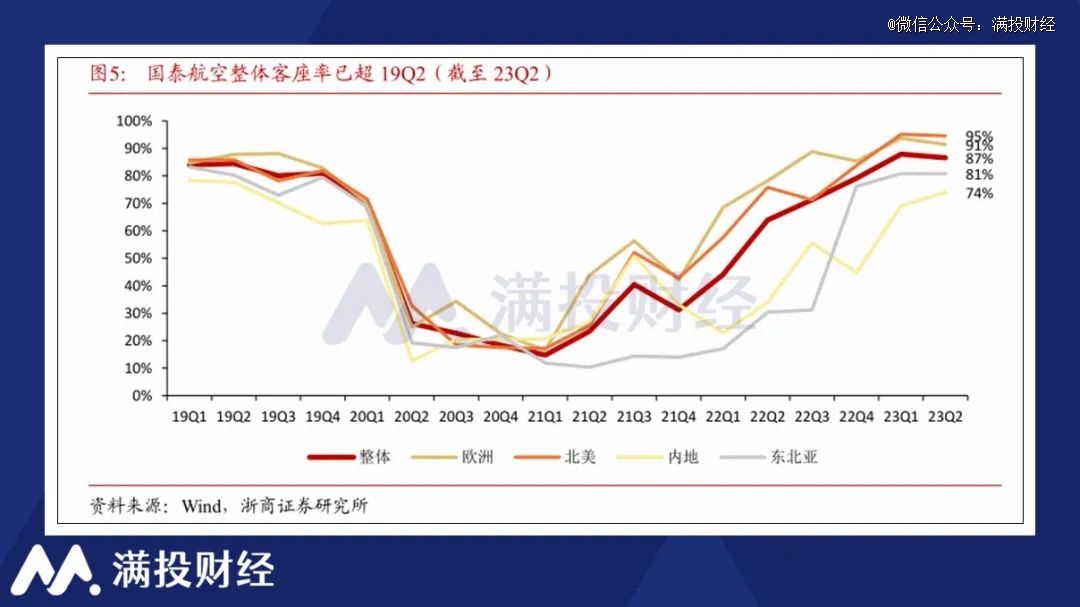

2023年10月,国泰航空载客人数为168.47万人,较去年同期增长3.2倍,乘客运载率达到84.7%;2023年1-10月,公司载客人次较去年同期增长8.87倍,可用座位千米上升4.62倍,收入乘客千米数提升6.08倍。根据管理层描述,当前运力大约达到2019年客运运力的70%,预计在2024年能够恢复至100%。

随着运输任务的增加,2023年上半年,国泰集团的燃油成本大幅增加3.04倍至106.35亿元,非燃油成本也因为航线的恢复而增长53.5%至246.39亿元。

值得一提的是,国泰航空于今年10月24日宣布新增购买32架空中巴士A321/A320-200neo型飞机,基本价格约为46.60亿美元(约363.48亿港元),公司将分8期支付,12个月内或产生约7500万美元(约5.90亿港元)资金影响。

截至2023年6月30日,集团在手流动资金为以及现金等价物为240.99亿港元,可动用的无限制用途流动资金余额为289亿元。尽管存在短期付息以及购机飞机支出,但集团基本不存在流动性压力。同时,截至2023年6月,公司经营产生的现金流为190.21亿港元,较去年同期的56.36亿港元大幅增长,结合投资、融资项来看,全年整体维持正向现金流。

02 供需天秤倾斜,航空业开启“补库存”模式

2020年以来,疫情的冲击使得全球的出行需求骤减,对旅游以及航空运输业的打击最为直接,且由于疫情结束的时间难以预料,在开源无望的情况下,多数航空公司会选择节流来减少亏损,这也是国泰航空于2020年6月重组时的基本方针。

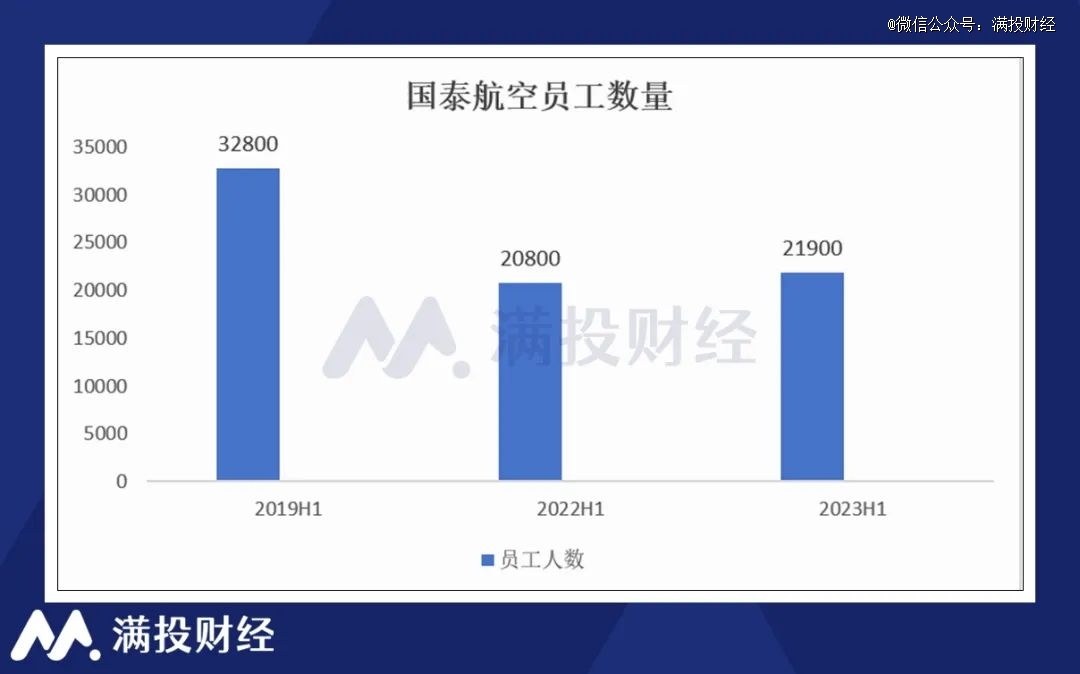

在2020年四季度,国泰航空宣布裁员8500个职位,停运了全资子公司港龙,削减了出海航线。在实现节流的同时,国泰航空的客运运力也大幅下降。截至2023年上半年,国泰航空的员工总数为2.19万人,较2019年时期降幅明显。而根据公司管理层的发言,截至2022年末,公司的客运运力也只达到了2019年的1/3。

随着2023年国内疫情监管政策的转向,叠加疫情影响的逐渐消退,国内航空业复苏趋势明显。以国内国庆假期数据为例,十一国内航线假期内平均客旅量较2019年增长16.4%,平均票价较2019年上涨20.6%;跨境航线虽复苏不及预期,但诸如英国、意大利等国家的票务恢复数据均超过100%。随着时间的拉长,航空业的需求有望进一步受益于国际线恢复带来的航线结构优化,景气向好。

而市场较为担忧的海外航线问题,在2023年四季度也有不少利好消息。一方面,中 美关系于日前出现了进一步的缓和,双方就推动中 美进一步大幅增加航班,加强两国民航领域合作交换了意见,中 美间定期直飞客运航班将从每周48班增至每周70班。

另一方面,中国在近日宣布了对法、德、意等6国的单方面免签政策。而在此之前,2023年已有多个国家解除了中国游客的疫情检查政策,并有类似泰国、马来西亚等国家宣布了对中国的免签政策。在政策推动下,2024年的国际航线有望加速复苏。

若将2020年的疫情视作行业的下行周期起点,那么目前国泰航空已经进入到主动扩张产能(主动补库存)阶段,一边花钱购买新的飞机,一边扩招新的员工。随着公司的业绩修复推进,公司在估值上也有望迎来新的修复需求。

03 估值中枢24年或迎来抬升

截至2023年9月,港股与A股的上市航空公司大多都实现了盈利改善。以三大航为首的多家航空上市公司在三季度实现了利润回正,而近乎所有的民航企业都在经营现金流方面实现了大幅度的回暖,随着市场需求的恢复,航空公司经营困难的局面已经迎来了全面的反转,业绩修复也有望从利润表向资产负债表传递。

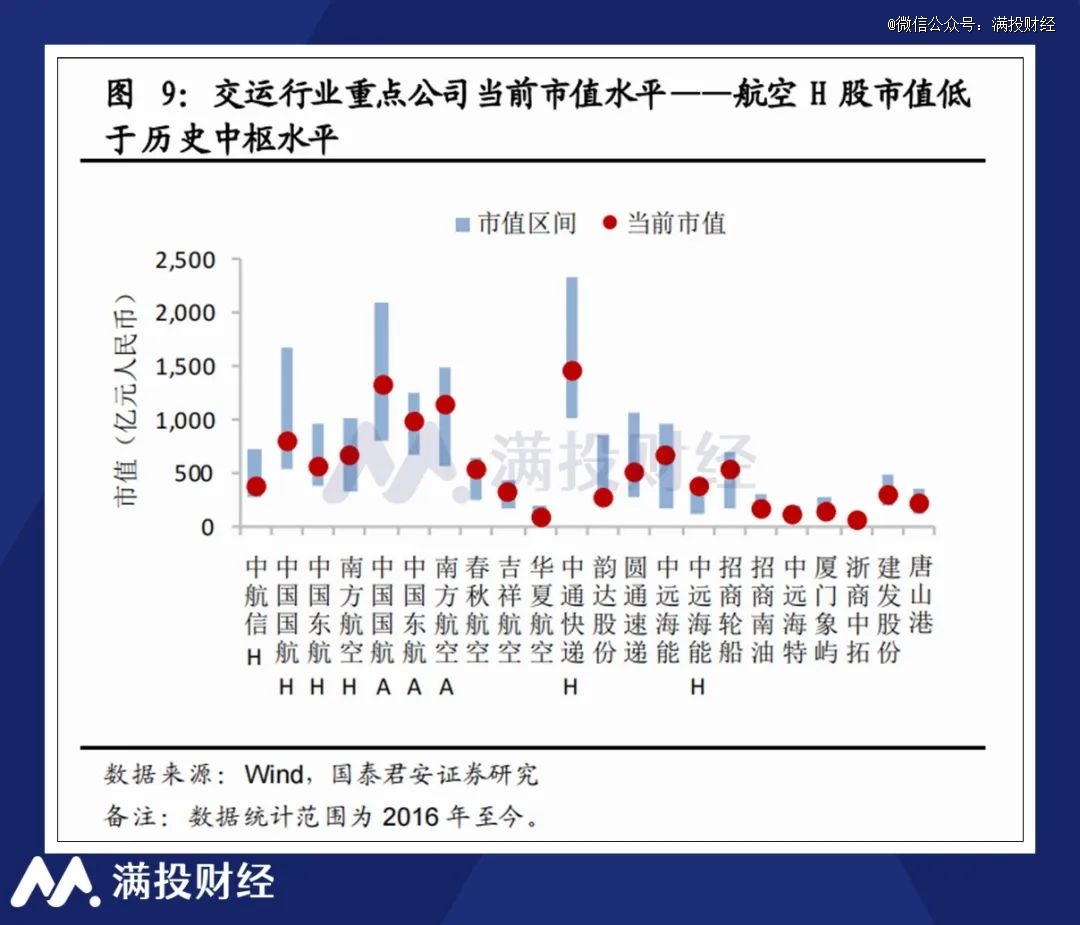

但从业绩表现来看,2023年的航空机场板块整体是呈现下行趋势的。尽管五一、暑期和国庆三个旺季都短暂出现过阶段性的行情,但整体上市场受困与悲观的复苏预期,国际航线的爬升缓慢等影响,估值走势不甚理想。从估值角度来看,A股航空板块在经历2022年的估值修复后,当前估值区间处于中位数,但对应的港股航空股市值均低于历史中枢水平。

参考美国航空股走势,根据光大证券统计,2022年起美国航空公司的盈利能力开始逐步修复,但股价同样呈现出下跌趋势,主要原因是美国通胀上行引发的加息预期叠加乌俄冲突带动的油价上涨影响;但在2023年,随着航空公司的盈利能力逐渐修复,相关个股又开始出现明显的上涨行情。而A股当前正处于盈利修复阶段的起点,24年或能够复刻美股航空股的走势。

无论是处于疫后供需波动带来的盈利错配,还是中国航空长期周期上的逻辑,未来两年对于航空公司而言都有望迎来业绩修复+估值修复的机遇,基本面与市场预期的博弈或将得出结论,盈利修复*的企业或有望迎来较大的超额收益。

【本文由投资界合作伙伴微信公众号:满投财经授权发布,本平台仅提供信息存储服务。】如有任何疑问,请联系(editor@zero2ipo.com.cn)投资界处理。