2023年,休闲零食行业混战愈演愈烈。

最直观的变化大家多少都看的见:量贩零食店遍布大街小巷、商品折扣则只有更低没有*。

天眼查显示,成立于2019年的零食量贩品牌“零食有鸣”已完成6轮融资;零食折扣店品牌“好特卖”自2020年成立以来获得了5轮投资;成立于2021年的品牌集合折扣店“嗨特购”、硬折扣连锁品牌“奥特乐”均已完成4轮融资。

量贩零食的火热,倒逼着良品铺子、三只松鼠等传统零食巨头们降价迎战。近期,良品铺子旗下300款产品平均降价22%,最高降幅达45%,涉及坚果、肉脯等多个品类。

新老混战,休闲零食行业的终局在哪?

01 狂飙

折扣店并不算什么新鲜玩意,早在几年前中国人就已买爆奥特莱斯。

今年,国内奥特莱斯再次进入高光时刻,全国销售额超1300亿元,半年就完成去年全年62%的业绩。

“多、快、好、省”的消费趋势下,给行业带来了规模机会,量贩零食则作为一个新渠道给行业带来了更多机会。

根据中华全国商业信息中心的数据,2022年中国休闲零食市场规模达到了1.5万亿元,同比增长11.6%。其中,零食集合店占据了约10%的市场份额,达到了1500亿元。预计2023年,零食集合店的市场规模将超过2000亿元。

迎合了大环境下的量贩零食,也拿到了资本的热钱。从2022年至今,零食赛道投融资事件频发。

根据烯牛数据,2022年休闲零食赛道共发生11宗投融资,2023年截至5月份,已有6家零食品牌拿到融资或IPO。

在消费降级的趋势下,零食折扣店满足了消费者对零食物美价廉的需求,迅速在下沉市场中跑马圈地,在今年迎来了爆发。

以下两组数据更是印证了量贩零食店的火热。

华泰研究数据显示,全国量贩零食店数量2021年至2022年均有超100%的增长速度。截至2023年上半年,全国量贩零食店数量或已超过1.6万家。仅今年上半年,零食很忙新增门店数超1000家,平均每天新开6家门店。

目前赵一鸣零食门店数已超过2300家,并以每月200+的速度扩店,零食有鸣更是曾在官网表示,平均每月新增超过200家店,并计划于2026年达到1.6万余家门店;好特卖的门店规模在2022年已超500家,还喊出了“未来3年开出5000家门店”的口号。

在今年的2月宣布完成了1.5亿元A轮融资,良品铺子作为跟投方出资4500万元,拿到赵一鸣零食3%的股权,半年后卖出直接获利约6000万,这赚钱效率比其主业可是要强悍得多。

值得注意的是,物美价廉讲的是“好货卖好价”,而要实现这一点,零食量贩店必须对大品牌有较强的议价能力,否则利润过低,极有可能出现增收不增利的情况。

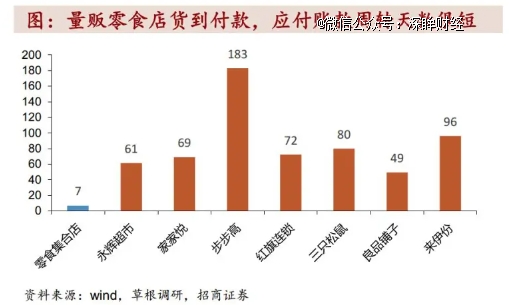

相比便利店和夫妻商,量贩零食店压缩了拿货环节,跳过了一批商、二批商直接从厂家拿货。而量贩零食店之所以拿到更低的价格不止如此,不压供应商账款,无进场费、广告费等“苛捐杂税”进一步压缩了成本。

由于零食行业门槛较低,品类及品牌间有替代效应,消费者尝鲜心理较强,因此行业度集中较低。2022年,休闲零食行业CR5为14.7%,CR10为23.3%,低集中度下行业缺乏强势品牌,渠道相对拥有更高议价权。

量贩零食则是以规模和品牌优势,获取更高的议价权,来跟供应商谈判,这也是为何量贩零食店扩张如此之快的原因之一。

在行业狂飙的另一面,休闲零食其实已离存量市场不远。

艾媒咨询发布的一则研报指出,休闲零食由快速增量市场转向微增市场。从2010年到2022年,中国休闲食品行业市场规模已经从4100亿元增长至11654亿元,预计到2027年将达12378亿元。

02 混战

资本热钱涌入过后,行业混战便拉开序幕。

不光是量贩零食店之间混战,如今的线下零食店不光有零食很忙、赵一鸣零食等新连锁品牌入局,三只松鼠、来伊份等几大头部品牌企业也在继续深耕线下。

新兴量贩零食品牌忙着在下沉市场中跑马圈地,而传统休闲零食巨头则两手抓,一面降价凹平民人设,另一面紧急布局量贩零食店。

继万辰集团、良品铺子布局量贩零食后,家家悦推出零食连锁品牌“悦记·好零食”,中百集团试点“小百零食铺”折扣店,三只松鼠则通过“国民零食店”切入赛道。

量贩零食品牌和咖啡、新茶饮的路子相同,拿出低价杀手锏+规模效应。

在门店扩张上,量贩零食品牌选择“农村包围城市”战略。据零食很忙公开数据,公司仅乡镇一级门店就超过800家。

长沙作为零食很忙的发家之地,是量贩零食竞争最为激烈区域。除零食很忙之外,叫得上名字的,还有爱零食、恰货铺子、零食优选、戴永红等。

价格战方面,大家都在争抢“全网*价”,其价格战的力度丝毫不比库迪和瑞幸,只要友商折扣比我低,那我就马上降。比如赵一鸣打出了5.9折,零食很忙看到了,连夜做新海报宣布5.8折,而后赵一鸣接着打出5.5折。

随着行业价格混战的深入,量贩零食的供应链*开始撑不住。

行业选手普遍面临增收不增利的情况,相比2022年上半年,赵一鸣零食的净利润率已从本就不高的3.16%跌至2.74%;万辰集团归母净利润则从H1的-557.3万元,进一步下跌至Q3的-5656万元。

“平价”周期下,规模化成了量贩零食店加强竞争力的主要途径,而加盟制是快速做大规模的秘密。

相比良品铺子、三只松鼠以直营店为主,加盟店不仅能转嫁风险,还能较快扩张。

蜜雪冰城把店铺开在了各大县城、学校周边等价格敏感性消费者的周边,通过密集的门店、便宜的价格快速抢占下沉市场,量贩零食店则走进社区,以“好、快、省”的方式抢占心智。

但蜜雪冰城强大的供应链,量贩零食品牌遥不可及,价格战的压迫下,加盟商的利润一再稀释,有部分加盟商还没有撑过今年。

量贩零食本身就是一个低利润的生意,牺牲利润换市场并非长久之计。按照招商证券发布的一份报告,量贩零食店一般单店日销1.2万左右,毛利18%~22%,扣除租金3万到4万之后,单店单月盈利2万-3万左右,净利润约为5%~7%。

为了应对友商的扩张速度,愈发密集的门店,加盟商的利润进一步被压缩。

在零食集合店密集的省份,一条街出现几家量贩零食店不足为奇。以湖南长沙为例,在高德地图搜索关键词零食,附近一公里零食集合店就有十家。

过于密集的门店,对于加盟商来说并非好事。社交平台上,不少加盟商表示量贩零食店,毛利率仅20%左右,在密集的门店和价格战的影响下,回本周期更长了。

价格战之下,行业开始整合,门店数位列行业*和第三的“零食很忙”与“赵一鸣零食”宣布战略合并,这也意味着行业“价格战”已经到了头部企业也扛不住的地步。

当门店数量够多,价格战横行时行业马上会进入到一轮洗牌,接下来就是一场存量大战。

03 大鱼吃小鱼

卷价格只是表面,量贩零食真正的比拼还是在供应链和运营能力上。

短期来看,对量贩零食来看最重要莫过于现金流,也就是资本的助力。只有量跑起来了,商业模型受到了资本与市场认可,即便前期亏损也无伤大雅。

在这场零食大混战中,无非就是大鱼吃小鱼,发展较快的企业通过收购、兼并快速扩张。

华南地区的零食舱战略整合广东连锁零食么么,合并后的门店数突破600家;湖南零食品牌爱零食,收购陕西零食品牌零食泡泡、贵州的胡卫红、四川的恐龙和泰迪。

量贩零食价格战其实还未全面打响,多家券商分析师认为,零食量贩赛道仍处快速扩张期,未达到饱和期。在这期间谁能搭建好供应链,做好现金流管理,才能取得优势。

信达证券在研报中提到,零售的生意核心在于成本(低进货价格/低出货价)、效率(低运营成本)、体验(精细化运营能力)。

回到成本上,*的性价比不仅需要上游的议价权,还有物流的高效率,以及门店的高流转,这样才能建立品牌壁垒。

长期来看,量贩零食店其实还是个社区生意,如社区团购一样,如果没有在区域内形成一定的密度,否则辐射范围有限,无法形成品牌效应,建立护城河。

密集的门店规模就对供应链和运营能力提出了更高的要求。

量贩零食店主要有三类产品结构:国内外知名品牌,经销商品牌、工厂直供产品,自贴牌产品。

后两者的产品才是量贩零食店主要的利润来源,但产品让利给消费者的时候,他们为什么会选择某品牌,这就对品牌的运营能力做出了要求。

对于连锁品牌来说,供应链虽然在企业短期的较量中作用不显著,但在长期发展中却是品牌的护城河。

可口可乐作为一家跨国饮料企业,从进入中国以来几乎很少涨价,利润基本上都来自供应链和生产规模化的成本控制。自1990年以来,产品售价并未出现明显的上涨,1990年-2019年间,可口可乐产品单价的复合增速仅为0.42%。

价格战打得了一时,打不了一世,自有的产品运营重要,但产品的更新迭代与研发能力也要兼备。

狂飙、混战、兼并,在这一年间,量贩零食店们都争着做那条大鱼,想吞下所有小鱼。

在内卷周期过后,行业即将进入洗牌期,彼时行业巨头将尘埃落定,说不定能有一个品牌可以复制蜜雪冰城的奇迹。

【本文由投资界合作伙伴微信公众号:深眸财经授权发布,本平台仅提供信息存储服务。】如有任何疑问,请联系(editor@zero2ipo.com.cn)投资界处理。