在腾讯音乐旗下MOO音乐官宣停运的同一天,QQ音乐的绿钻豪华版取消了促销价,11.4元/月恢复至15元/月。

上线于2018年11月的MOO音乐,共享腾讯音乐版权曲库,曾靠着“听歌送VIP”的免费策略在版权大战里杀出一条血路。

免费App下架、会员费取消促销,一退一进,音乐平台们正在悄然转向。“企业本身在主动优化社交娱乐业务布局,回归围绕音乐的用户服务,加强会员业务的变现能力。”易观分析高级分析师王媛娅表示。

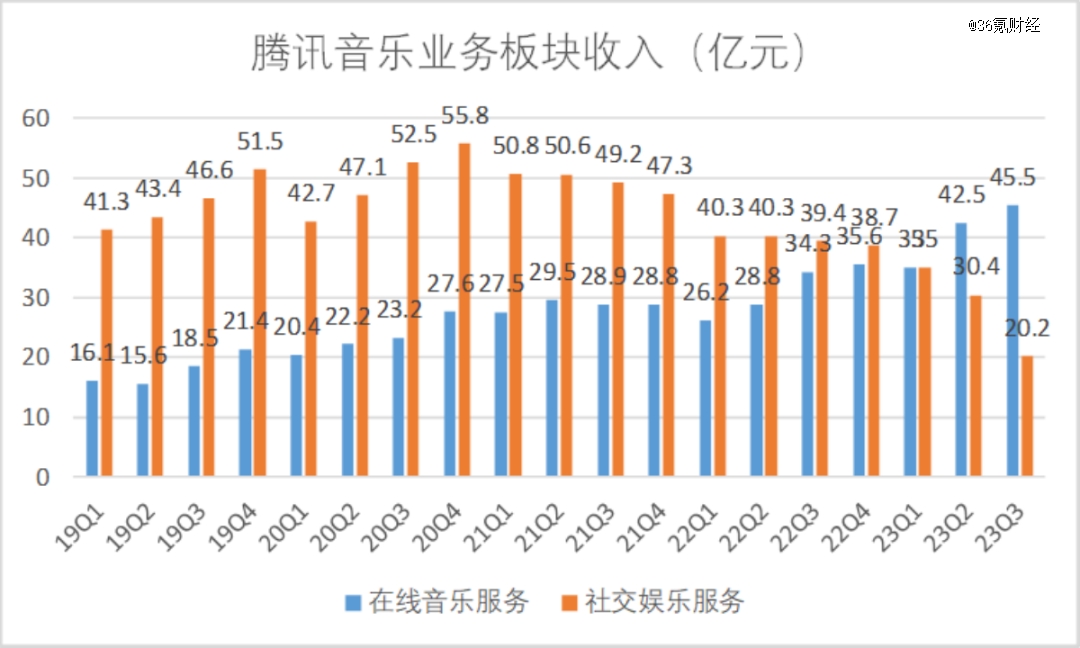

很长一段时间里,社交娱乐服务业务都是音乐平台的“现金牛”。但近年来,音乐平台纷纷转移业务重心,社交娱乐服务业务数据也开始在财报中逐渐隐退。据腾讯音乐财报,其社交娱乐服务收入营收规模在今年第二季度开始不敌在线音乐服务板块。上半年,网易云音乐的社交娱乐服务收入也出现了上市后的首次负增长。

数据来源:腾讯音乐财报

以腾讯音乐社交娱乐服务板块的全民K歌业务为例,36氪查阅2019年以来财报发现,在2021年一季度之前,腾讯音乐几乎次次提及全民K歌对社交娱乐服务业务收入的推动作用,但在最新一季财报中,K歌业务仅仅出现在公司简介当中。在二季度财报中,腾讯音乐明确表示,受在二季度后期开始采取的多项服务提升和风控管理措施影响,社交娱乐服务在今年下半年将持续承压,并对集团今年总收入产生一定影响。

今年第三季度,腾讯音乐来自于社交娱乐服务及其他业务的营收同比下滑48.8%至20.2亿元,受此影响,三季度总收入同比下降10.8%至65.7亿元。

另一行业巨头网易云音乐也面临着相似的处境。网易云音乐最新公布的财报显示,三季度,其净收入为19.73亿元,同比下滑16.3%,而这一数据在一季度和上半年分别为5.2%、8.2%。

音乐平台们都在有意识地弱化娱乐业务。究其原因,一方面,国内对社交尤其是直播的监管趋严,平台在主动进行风控管理。另一方面,直播行业头部效应明显,抖音、快手等短视频平台在流量和场景上都对音乐平台的娱乐业务造成冲击。

曾经,国内音乐平台主要面临的诟病是“无法靠音乐赚钱”,但娱乐业务真实地推动着业绩增长,如今,国内音乐平台终于“靠音乐赚钱”,却又要面临和营收全面下滑之间的矛盾。

01 会员付费能否支撑增长?

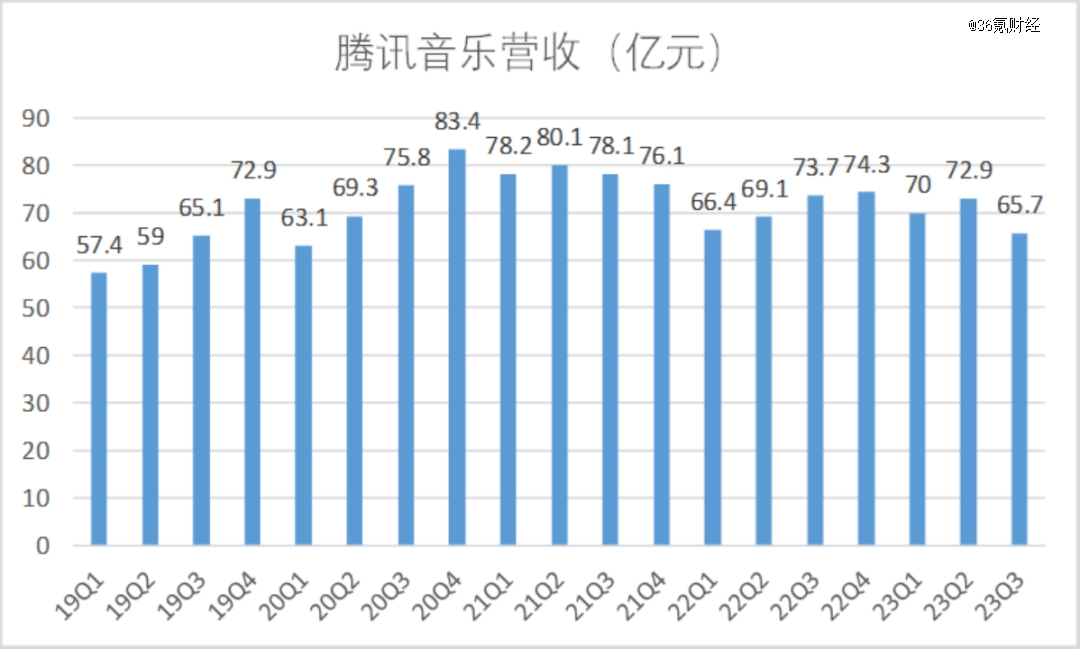

从财报来看,腾讯音乐在线音乐业务收入今年连续三个季度创新高,但整体收入仍旧下滑尚不能完全对冲社交业务的塌方式下跌。问题的关键在于,两类业务本就不在一个重量级上。

从体量来看,《中国数字音乐产业报告(2022)》显示,2022年,我国在线音乐市场规模约为180.2亿元,而音乐直播和在线K歌市场规模却有964.4亿元,是在线音乐市场的5.35倍。

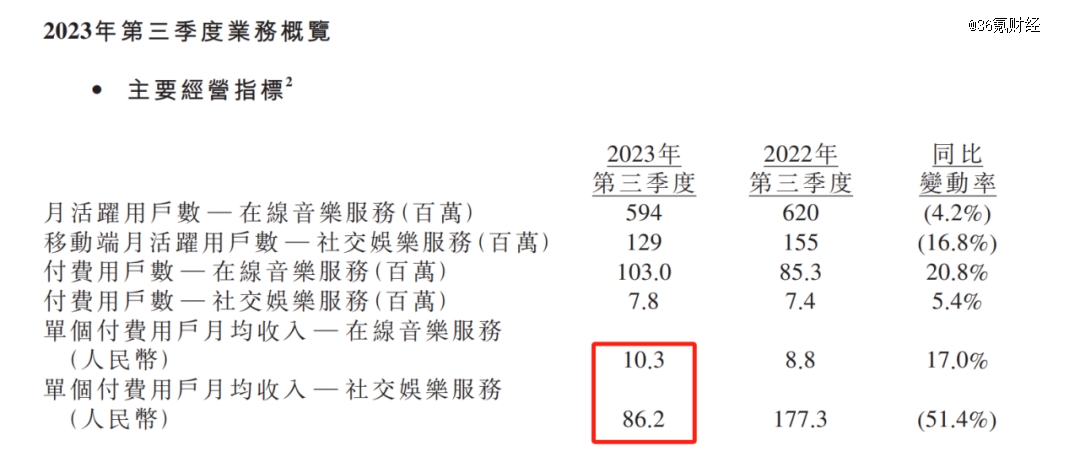

从付费意愿上看,用户们更愿意为了社交而花钱。2023年三季度,腾讯音乐社交付费用户人均付费是在线音乐用户人均付费的8.37倍。

图片来源:腾讯音乐财报

不论何种平台,会员收入的提升,都无非两条路径:会员数增长和会费增长,在线音乐服务同样如此。

先从会员数来看,当下获取流量并不轻松。尽管在第三季度,腾讯音乐的在线音乐付费用户数量达到1.03亿,同比增长20.8%,但其在线音乐的月活跃用户与去年同期相比流失了1770万,已经连续八个季度同比下滑。

三季度财报电话会上,腾讯音乐的高管表示,2024年的音乐包月会员业务仍然会保持增长,但是增长率相比今年会有所放缓。

影响用户增长和留存的因素有很多,*版权时代结束和数字专辑打榜被取缔,首当其冲。

一个行业共识是,在线付费音乐的竞争其实是版权之争,而版权之争的实质是用户之争。音乐平台的会员体量与平台版权尤其是头部音乐人版权挂钩,*版权数量的多少直接影响着平台在线音乐服务板块的收入。

在线音乐的拓荒年代,财大气粗的腾讯音乐通过大举收购,实现了超过80%的*曲库资源市占率,凭借版权优势在音乐平台行业实现垄断。

2021年7月,这一局面被国家市场监管总局的处罚终结,腾讯音乐被责令在限期内解除网络音乐*版权。

*版权放开后,99%的音乐版权资源通过相互授权的方式,为各大音乐平台共享,仅剩的1%*版权资源则成为吸引和留住用户的关键筹码。“周杰伦是让我不卸载QQ音乐的*支撑。”一位QQ音乐用户告诉36氪。

同年,《关于进一步加强“饭圈”乱象治理的通知》发布,各大音乐平台随后纷纷取消数专辑打榜,一个粉丝动辄购买几百上千张数专支持偶像的现象成过去式。

一位QQ音乐内部人士向36氪表示,粉丝经济是公司很重要的收入来源之一。以肖战2020年发表的《光点》专辑为例,此前QQ音乐专辑榜显示,该专辑销量已近五千万张,而榜首粉丝单人购买数就达十万余张。

反映到财报上,2021年也成为了腾讯音乐营收的拐点。自2021年第三季度开始,腾讯音乐的营收开始下滑,至当年的第四季度,腾讯音乐首次出现营收的同比下跌,同时其股价也开启震荡。

数据来源:腾讯音乐财报

图片来源:Wind

新竞争者入局,则是打破两巨头局面的另一突发因素。36氪此前曾报道,知情人士透露,今年上半年,汽水音乐DAU(日活跃用户数量)内部口径已经从去年年底的约500万增长至已在800万左右。

而短视频平台如抖音、快手等的兴起,也让音乐消费的模式发生了微妙的转变:用户更倾向于在即兴、多元的短视频平台上发现和消费音乐。短视频平台的即时满足和高度互动性质进一步分散了用户的注意力。“外部竞争导致了用户分流,QQ音乐和网易云毕竟是以音乐为核心的内容平台,社交娱乐业务难以与短视频、社交平台这些抗衡。"王媛娅指出。

这样的背景下,平台开始向涨价要增长。

02 涨价是*出路?

QQ音乐在今年六月已经调价过一次。此次促销价格恢复后,QQ音乐绿钻豪华版会员的自动续费价格将在明年1月全部恢复至15元/月。

涨价是仰仗会员收费的平台必须选择的道路。12月8日,Apple Music调整国区订阅价格:学生订阅价格为6元/月,上涨1元;个人订阅价格为11元/月,上涨1元;家庭订阅价格为17元/月,上涨2元。今年10月,苹果已经上涨了海外相关服务的价格。

全球*的付费音乐流媒体Spotify也在第二季度业绩公布前不久,调整其大部分主要运营市场的订阅定价,这也是Spotify规模*的一次涨价。

王媛娅认为,涨价从短期看能够提振平台营收,也是长期的平台定价趋势。

调价的效果立竿见影。三季度,腾讯音乐的月度ARPPU(每付费用户平均收益)增长至10.3元,首次突破10元。Spotify的订阅用户增长转化为第三季度的订阅收入也高达29.1亿欧元,按固定汇率计算,同比增长16%。

但基于国内音乐平台的版权仍有短板的背景下,一味靠涨价支持增长的行为,也可能带来会员的大规模流失,无异于杀鸡取卵。

“如果用户认为价格上涨不合理或者觉得其他平台更具性价比,他们可能会取消续费或者转用其他平台。这将导致平台的用户减少,进而影响平台的盈利能力和市场份额。”资深产业经济观察家梁振鹏表示。

就用户反应看,QQ音乐宣布促销结束后,不少用户表达了不满情绪。“立即关闭自动续费”“已卸载”之类的言论在社交媒体上比比皆是。

“会员价格水平和涨价行为确实会影响用户的平台选择和平台口碑,但同时也要看平台提供的音乐服务优质程度、头部IP的版权量等方面是否能够支撑起对应的价格。”王媛娅告诉36氪。

会员数和会费两方面面临挑战,导致投行机构也在重新审视国内音乐平台的价值。自今年开始,汇丰、大和、美银、大摩等相继宣布下调腾讯音乐目标价,花旗、小摩也下调了对腾讯音乐的评级。12月6日,穆迪将腾讯音乐的评级展望从“稳定”调至“负面”。

比较来看,同是涨价,Spotify的用户敏感度更低。MBW报道,在更早前试点提价时,在瑞典、巴西和挪威,除了流媒体订阅收入大幅增长,甚至带动当地音乐产业增长出现新高之外,涨价没有产生其他负面影响。

甚至,Spotify还在以惊人的速度扩张。今年第三季度,Spotify的月活用户数量同比增长26%,达到5.74亿,与二季度相比,净增2300万。付费用户规模则同比增长3%至2.26亿,环比增长率达到16%。

不少人将Spotify与QQ音乐和网易云对比。“以前在国内一直用QQ音乐,直到打开Spotify,随手点开的歌单内容质量让我震惊。”“最近刚入了Spotify的季卡,之前一直用网易云,但现在太多歌曲没有版权。”

靠版权优势,Spotify吸引了一批又一批拥趸,从最新财报数据看,Spotify的付费率达到39.4%(月活跃用户5.74亿,付费用户2.26亿)。腾讯音乐和网易云音乐的付费率则分别为17.3%(月活跃用户5.94亿,付费用户1.03亿)和20.2%(月活跃用户2.07亿,付费用户4175.1万)。

一位投资者告诉36氪,Spotify的壁垒主要在两方面,一是极高的付费率,二是极低的churn(客户流失率),这两者允许Spotify持续提价,并保持庞大的用户群稳定。

能构成这两点壁垒,在于Spotify对会员和非会员极为明显的区别服务。在Spotify上,非会员只能随机播放艺人歌曲,无法精准点播,播放过程中还有广告,无法享受基本的音乐服务——显然这在国内音乐平台是无法实现的。

也就是说,在无法通过会员服务打出明显差异化的背景下,腾讯音乐和网易云音乐的竞争,依旧要在版权层面“卷”。虽然*版权被取缔,但平台总能找到缝隙进行差异化竞争。

比如版权争夺已从“*”转向“*首发”。按照监管要求,相关平台与独立音乐人的*合作期限不得超过三年,与新歌首发的*合作期限不得超过三十日。以时代峰峻和SM公司为例,虽然与两大平台都签订合作,但新歌*首发30天的权益只给到腾讯音乐。

过去,社交娱乐业务是音乐生意的遮羞布,如今这块布被扯下,音乐生意的尴尬暴露无遗。如今,即使是Spotify也在靠播客新业务谋出路,腾讯音乐和网易云失去K歌和直播后,出路又在哪里?

【本文由投资界合作伙伴36氪财经授权发布,本平台仅提供信息存储服务。】如有任何疑问,请联系(editor@zero2ipo.com.cn)投资界处理。