年底,VC全员搞退出

“年初全员募资,年底全员退出。”一句原本玩笑话却让人皱紧了眉头。

吴宇就职于北京一家双币VC,旗下一支基金在2016年左右设立,如今已逼近退出清算期。今年,老大召集全员开了个会,议题就是让大家列一列手上portfolio,依据不同资产退出的紧迫性分类讨论,最后决定——

“全员负责,应退尽退”。

他分享了内部的整体策略:头部项目先挺着,继续等IPO;中腰部的要积极看机会,转让、出售、并购等等;尾部资产,则进行清算,尽可能变现给LP返钱。”目前中腰部项目最多,自然成了团队的工作重点。

这并非个例。交流一圈下来,今年以来,投资机构不约而同把退出提到了关乎机构生存的重要位置,甚至专门成立了退出工作小组。尤其临近年底,投资人又要给LP交代,退出一幕更为焦灼。

VC成立一个新部门

退出组

“每天不是在忙着看项目,就是在寻找退出机会,给项目提炼亮点,逢人就问有个不错的资产打折你要不要看看。”吴宇聊起了最近的境况。

现实情况不容乐观。吴宇遇上最多的,往往是同样被退出端“折磨”着的投资人。各地东奔西走的投资经理们渐渐发现,以前见面大家聊的是背着多少募资任务,现在都在苦于背着几个退出任务。

经历一个基金周期,当LP真金白银要回报的诉求切实摆在眼前,GP们终于也意识到,建立一套完整的退出体系有多么必要。

一位硬科技VC合伙人正言道:“实际上退出是比投资更重要的决策,应该是个完整生态,今天退一下明天退一点的做法以前可能还混的过去,放在现在成绩就会比较难看了。”

今年以来,投资界悄悄发现退出俨然成为各家机构头等大事——

有的GP成立了专门“退出决策委员会”,通常由机构的合伙人负责,或投后负责人配合;也有GP抽调团队人员,组建了退出专门工作组……总而言之,越来越多的基金开始搭建专业的退出执行团队,人员、理念、制度、内外部资源、甚至是奖励制度都一点点开始完善。

Zoe便是今年被抽调进到自家机构的“退出工作组”。她任职于华东一家知名美元基金,以前主投消费科技,从去年底开始,Zoe主导的一个项目就多次沟通准备出售老股,对方咬咬牙准备8折转让。

但没想到,一切想得还是太简单了。今年以来,原本要接手的VC坦言募资出了点问题,需要等待资金到位,结果一等就是大半年。直到最近,项目磕磕碰碰终于上到投决会,却LP否了——理由是今年不要投亏损的项目。“折腾了快一年,最后也没退出去,真是忙了个寂寞。”

在她组内,受挫已经不是什么新鲜话题。“退不出,大家都在排队等着。”不少一级市场从业者在交流中发出这样的感慨。

而眼下IPO退出明显受阻,有些GP甚至招人专门做并购退出,“会按照退出金额来分carry。”创投圈一位猎头透露。甚至还有投资人说:“基金最痛苦的一定是退出期,如果有的选,我宁愿钱趴在账上投不出去,也比收不回来强。”

警惕一级市场“堰塞湖”

何以造成当下退出之困?

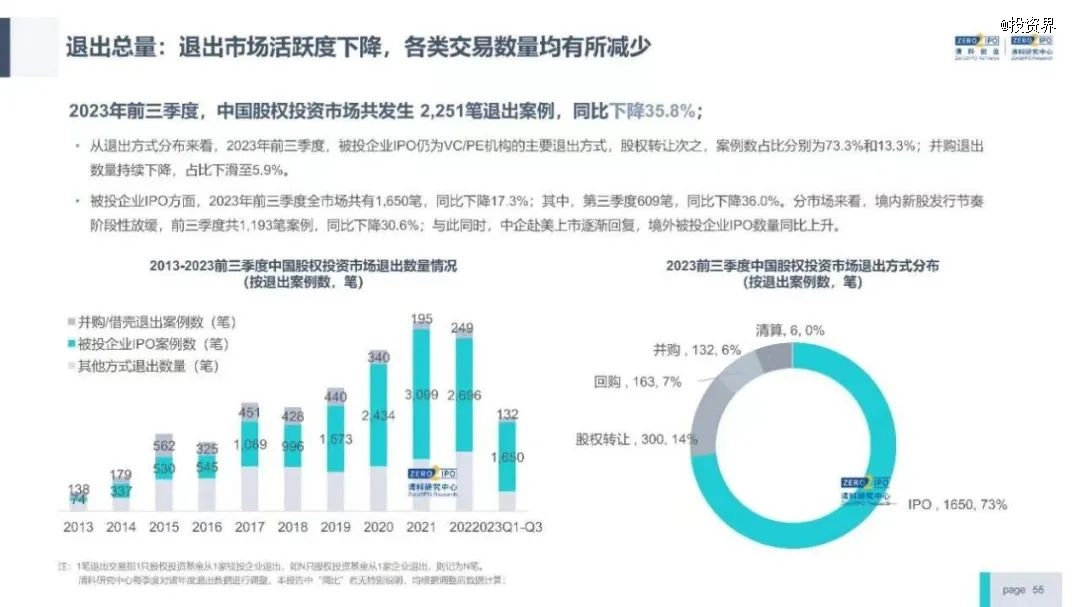

清科研究中心发布的《中国VC/PE市场最新全景图》显示,退出方面,2023年前三季度,中国股权投资市场共发生2251笔退出,同比下降35.8%。而在沪深两市新股发行阶段性放缓背景下,被投企业IPO案例数相应减少,前三季度全市场共有1650笔,同比下降17.3%。

真实的情况让VC/PE皱起眉头。今年前三季度,境内外上市中企共322家,同比下降8.5%,而即便能够上得去IPO,融资规模也充满了不确定性——可以看到首发融资额约3436.94亿元,同比下降35.5%。

更近一步看,被投企业IPO仍然是VC/PE机构的主要退出方式,股权转让次之,案例数占比分别为73.3%和13.3%,并购退出数量持续下降,占比下滑至5.9%——并购退出似乎迟迟不见真正爆发。

今年以来,受国内外环境及政策影响,IPO节奏进一步放缓,内外退出管道变窄,上市退出十分受限,并购由于交易难度高、回报方差大也尚未成为主流,一级市场基金的资产退出正面临罕见的“堰塞湖”。

IPO赚大钱的时代也一去不返。“一二级市场套利的这个事已经没有了,上市轻松挣钱的事也没有了,更多的考验是投资人提前预判还有项目的真正价值的挖掘和培养。”国中资本首席合伙人、董事长施安平曾谈到。

在天平的另一端,退出的急迫性还有着历史原因。目前市场主流的一大批基金,在2015年左右批量募集设立,近几年到了这批基金集中需要退出的时刻,卖方非常多,导致退出路径拥挤。太多GP手里抱着一堆退不了的项目,甚至有些四顾茫然。

于是,整个行业面临着相似的困境——一边是退出渠道的不通畅,一边是LP焦急地等着落袋为安。退出带来的压力不断向GP端和LP端传导,引发一场关乎全行业的信任危机和博弈。

“当前创投圈面临的问题是什么?LP日益增长的DPI需求与GP项目退出放缓之间的矛盾。LP天天想着赶紧分钱和回钱,GP天天拿着‘鞭子’让企业上市退出。”一位创投大佬如是感叹。

与此同时,创投生态正发生巨大转变。华南一位政府引导金公司负责人直言,“以前退出相对简单,例如一支基金投了10个项目,有2-3个项目上市退出,赚了很多钱,那么这支基金就算交代了。”

现在则不然——LP往往要求基金存续期一到,就要整体退出,赚钱的项目要退,没赚钱的项目也要退,一个都不能落下。末了,他语重心长留下一句:“没办法,大家都得适应这个变化。”

应退尽退,调整姿态

有人今年实现退出百亿级

越是低谷,生存本领就越会被激发。

在不久前的一场论坛上,红杉中国合伙人周逵如是说:“在今天高流动性压力的市场环境下,我们作为投资人先要管理好自己的心态。自律谦虚和有理想同样重要,有梦想但不沉浸于梦想,尊重规律和面对现实,抓住和创造退出机会。”

而在交流中,不少投资人都表达了一个观点——最完美的退出机会稍纵即逝。基于此,每一家GP都应该有“以终为始”的视角,有退出管理意识,一出手时就规划好退出路径,而且对于盘子里的项目都要想好:谁去IPO、谁能隔轮退、谁该等着并购……正如君联资本总裁李家庆透露,2023年内部退出规模在百亿左右。

长久以来,国内创投市场退出渠道相对单一,绝大多数投资机构都依赖IPO退出。清科研究的数据显示,在退出方式上,IPO占退出的比例越来越高——今年上半年IPO占到78%。

那么,还有别的出路吗?一家双币VC基金董事总经理聊起:“现在项目的退出越来越有打折性,如果熬不到IPO或者被并购,能够打折找到合适的S基金也不错。”

随着资本市场演变与分化,退出方式正变得越来越多元化。这半年多来,你可能经常听到如下故事:

某家独角兽公司拿到新一轮融资,新入局的投资方以30%的折扣接手了一些老股资产,让之前的VC顺利退出;长三角一家VC刚刚退了一个项目,赚了30倍,退出方法是时下流行的隔轮退;东南亚一家独角兽走上所谓“上市最短的路”De-SPAC,背后投资方大赚一笔;一家消费公司被产业巨头大手笔收购,几年前投资的VC/PE退出有门;

更有甚者,通过股票实物分配进行退出;一家科技基金去年退了好几个亿,但一半都是靠自己募的新基金接盘,左手倒右手;某老牌基金退了好几个亿,据说手段相当丰富,包括但不限于催回购、雇专业存款团队、甚至对簿公堂……

五花八门搞退出,几乎成了今年创投圈一道无法忽视的风景线。

上述VC董事总经理提到,“现在考验之大前所未有,对于一些短期内可能上不了市的项目会加快各种退出路径,尽快让资金回笼。”但也有投资人不甘心,想等一等,“万一赌个大的呢?”

目睹眼下的退出境况,某人民币VC基金投委会主任透露,他们考虑加快投资速度,“目前新设的基金,要把投资期尽可能都压缩在三年以内,留出时间给退出期。”

语言间,大家都在不同程度地调整着生存姿态。

(文中吴宇、Zoe为化名)

本文来源投资界,作者:杨继云,原文:https://news.pedaily.cn/202312/527388.shtml

看了这篇文章的用户还看了

投资机构如何做好退出管理?

2023/12/18$tags$并购会成为VC退出的解药吗

2023/12/18$tags$清科创业2023年中国最佳退出私募股权投资机构

2023/12/15$tags$清科创业2023年中国最佳退出创业投资机构

2023/12/15$tags$投资界24h | 传阿维塔科技2025年赴港上市;傅红岩:我遇到第 一个VC/PE寒冬;今年VC忙退出

2023/12/15$tags$今年VC忙退出

2023/12/14$tags$

旗下微信矩阵:

旗下微信矩阵: