丸美股份(SH:603983)成立于2002年。

前身是广州升旺和日本史威共同出资设立的中外合资企业,2007年公司推出*代弹力蛋白眼霜。

经典广告词“弹弹弹,弹奏鱼尾纹”一出,在当时的中国美妆市场,翻遍眼部护理品类,都很难找到能与其匹敌的产品。

2010年,现任CEO孙庆怀受让全部出资额,丸美变更为内资企业。2013年获得LVMH集团旗下基金战略投资,并于2019年成功在A股IPO。

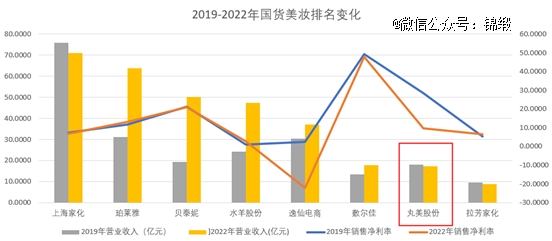

上市后首份财报(2019年)营收18亿,28.5%的净利率的成绩,将前辈上海家化(7.33%)、同期生珀莱雅(11.73%)、后辈贝泰妮(21.25%)都甩在身后。

图:2019-2022年国货美妆排名变化,来源:上市公司财报

当国货美妆的风吹到下半场,情况却发生了极大的变化:老大哥上海家化基本守住了规模(70亿营收)和盈利空间(6%-7%净利率);后辈无论珀莱雅还是贝泰妮都在规模上翻了倍,重新排资论辈后,丸美却留在了过去。

根据最新财报显示,2023年Q3丸美营收15.36亿元,收入原地踏步的同时,净利率跌至11.39%。如今其市值也从上市初的350亿元跌至102亿元,蒸发掉三分之二都不止。

丸美的坠落故事有哪些启示?

01 失守护城河

1)市场情况

当一个消费产品投入市场的时候,市场对其态度可以从成交量、平均客单价、复购率等指标中直观的反映出来,这三个指标的持续增加,都从某一个角度表示品牌具有强劲的生命力。

在成分党论论调只增不减的基础下,各化妆品牌都致力于围绕单一成分走大单品策略,包括我们在中,也指出过有大单品的品牌无论是营收增速还是定价和利润空间都高于均值。

因此,化妆品牌的单品热度可以在一定程度上代表企业的成长性。

图:2022年化妆品企业毛利情况,来源:choice金融终端

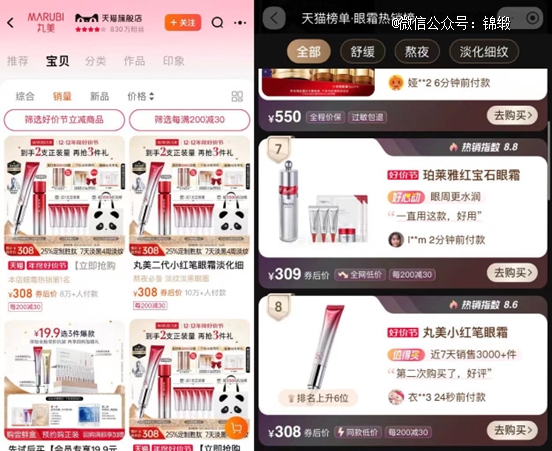

从平台数据来看,目前天猫平台丸美店铺销量最高的单品为丸美小红笔眼霜,核心成分为胜肽。

目前小红笔在天猫眼霜热销榜中排名第八,近七天(包括双12)销售3000+件;而热榜*的雅诗兰黛小棕瓶销量则超出丸美2倍,为8000+件。

除此以外,排在丸美前面还有珀莱雅、兰蔻、优时颜等品牌产品,总体看来,丸美似乎正在失守眼霜赛道。

图:丸美小红笔眼霜销量情况,来源:电商平台

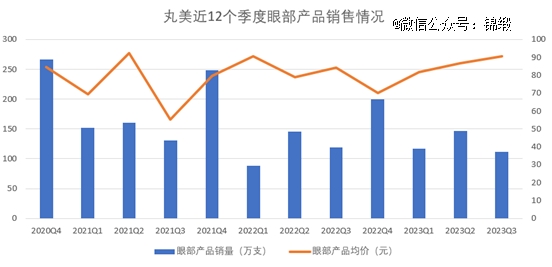

这一点,在更长的时间线中表现更加明显:其眼部产品因618、双11购物节等降价活动会在二、四季度有小幅上涨,因而呈现一定季度性,但总体看来,近12个季度销量情况一直处于同比下滑的颓势。

图:丸美股份眼部护肤类近五年收入(亿元),来源:丸美财报

再看复购情况,一般消费者复购可以反映品牌消费者粘性,高复购率的产品倾向于形成拉新-购买-再购买的正循环,从而获得比同行更高的投入产出效率。

图:天猫眼霜复购榜,来源:电商平台

根据电商平台数据,丸美小红笔在整体榜单中排名13,年度回购人次为4744,与榜首雅诗兰黛小棕瓶(4.7w)差了一个量级。

现在,丸美官网上挂着一句宣传语,是市场对其印象的高度概括:“A股主板上市,中国眼霜*股。”但从产品销量、平台榜单和复购率三项指标看来,丸美在眼部护理赛道的关注度正处于衰退阶段。

2)运营情况

收入端:近五年来,丸美股份营收规模仅在2019年迎来较大改善,尤其是2020年、2021年及2022年其营收增速大幅收窄甚至降为负值。除了前面提到的丸美大单品市场关注的不理想外,还因为丸美2020年因线下渠道占比较高(45.53%)受到疫情影响较严重。

图:丸美股份营收情况,来源:丸美财报

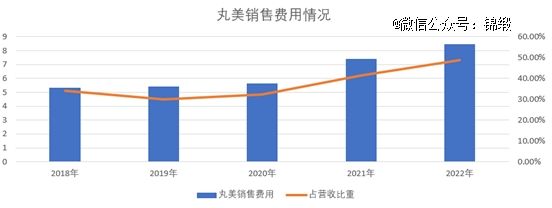

成本端:丸美成本主要在营销费用上,近五年呈现上升趋势,2022年销售费用占据营收比重近五成,这是挤压净利率的主要原因。

图:丸美销售费用情况(亿元),来源:丸美财报

02 踏步十年前

2007年丸美所打出的“弹弹弹(弹力蛋白),弹走鱼尾纹”广告语,是当时国货美妆中最成功的营销案例,*现在的营销内卷和成分党十余年。丸美因此早早的在眼部护理赛道站住了脚跟,也因此在2013年获得了*奢侈品牌LVMH旗下基金的投资。

然而,正是这次投资,令丸美的发展开始以营销、扩张、资本化为主旋律,并错过了最早的成分红利。

丸美招股书显示,2013年,丸美以10%的股份拿到了LVMH旗下基金L Capital的3亿元融资,并签署了对赌协议,内容是要求投资完成后60个月内,丸美需完成上市。或许是受此压力,此后的丸美在发展便将发展重心转移到了回报短平快的营销与扩张上。

当然,LVMH集团倾注给了丸美一部分资源:包括公关管理上倾注LVMH集团媒体公关总监;渠道扩张上开放丝芙兰和DFS等渠道 ;时尚杂志资源如《VOGUE》、《ELLE》、《芭莎》等。

为了承继这些资源,丸美几乎将所有精力都用在了在当时更具确定性的线下渠道上。

根据招股书,2019年丸美签约的经销商数量为186家,登陆在册的终端网点数量超过1.6万个,在行业遥遥*。在此期间,丸美的创造性似乎被按下了暂停键,2013年-2019年间,丸美几乎再也没有推出过令市场眼前一亮的产品或成分。

辗转多年,固守CS渠道和传统媒介的丸美在2019年终于拥有了好看的成绩单,并登陆A股。次年,LVMH集团减持累计套现近18亿美元离场,对LVMH来说,这是一个*的投资故事,但对丸美来说却十分不*。

一方面,固守CS渠道,令丸美在2020年受到疫情极大冲击;再者,在社交媒体的渗透与教育下,消费者选择产品逐渐呈现出成分大于品类的趋势,坚守传统营销媒介的丸美在消费市场的口碑则困在了“只知品类、不知成分”的囧境里。

03 蓝海早已翻红

目前来看,丸美的大单品矩阵主要围绕两块,一个是承继早期延续下的眼霜品类,成分主要是胜肽;另一个是押注的围绕抗衰成分—重组胶原蛋白展开的精华、面霜等产品。

首先是小红笔眼霜,核心成分为胜肽,其中最重的是六胜肽,具体为乙酰基六肽-1。

这一成分最早为2002年国际成分研发机构Lipotec推出,至今已有20余年,作为抗衰的热门成分,无论是国际大牌,还是国货美妆都已获得广泛的应用,目前含有这一成分的热度较高的产品为雅诗兰黛精华、薇诺娜眼霜、OLAY面霜等。

值得注意的是,随着原料端的内卷和创新,六胜肽的成分也随之进行了迭代,2019年Lipotec创始人推出六胜肽的六胜肽Pro版本(乙酰基六肽-8),其功效比前者强3-4倍,目前少数品牌采用了第二代的六胜肽产品,包括珀莱雅、夸迪、可丽金等。

不过,无论是六胜肽还是六胜肽Pro,随着需求端品牌的普及和推广,胜肽原料包括研发和生产的供给问题已经逐渐跟上,目前这一成分并不存在稀缺性以支撑溢价能力。

尤其是,丸美的原料系向德国巴斯夫、法国SEPPIC、韩国BIOLAND等国际知名原料生产商采购而来,因此其原料尤其是胜肽主要还是跟着市场热度走。

其次是重组胶原蛋白小金针瓷抛精华和补充双胶原奶油霜等,核心成分为重组胶原蛋白,是目前丸美重点押注的领域。其中,丸美具有重组双胶原蛋白的发明专利,2022年这一成分为公司贡献的营收为2.05亿元,占总营收的11.84%。

根据我国对化妆品原料的相关监管,目前胶原蛋白主要分为三类:动物源性胶原蛋白、重组胶原蛋白和人源性胶原蛋白。

· 动物源胶原蛋白即从猪源、牛源等提取,通过加工合成,由于生产过程简单且成本可控而被广泛应用,国内代表企业包括华熙生物、台湾双美、创尔生物。不过由于一定致菌隐患,目前正处于市场出清阶段;

· 承接动物源胶原蛋白市场的是重组胶原蛋白,其主要运用大肠杆菌等菌种发酵而成,具有高可加工性、易运输型和低病性的优点,丸美的重组胶原蛋白就在此列,专注这一赛道的还有巨子生物和锦波生物等,这二者分别因为大单品(胶原蛋白面膜)和专注蛋白质原料而积累极大的消费者心智。

· 全人源胶原蛋白,从人体组织(如皮肤、软骨)中提取制成,由于生产成本较高,主要应用于注射的械字号医美产品中,目前拿证的有双美生物(肤丽美、肤力原、肤柔美)、长春博泰(弗缦)、锦波生物(薇旖美)、荷兰汉福生物(爱贝芙)。

与巨子生物的23.64亿营收和锦波生物2008年就开始研发积累相比,丸美在重组胶原蛋白领域才刚刚出发。

根据丸美的产品规划,计划在2026年推出重组胶原蛋白水光针三类医疗器械产品,2028年推出重组胶原蛋白填充类三类医疗器械产品,而锦波生物在今年就已完成这一“长远规划”。

更重要的是,随着国货美妆原料内卷,胶原蛋白赛道会越来越拥挤,从A醇开始、到玻色因、到胜肽,再到重组胶原蛋白,现有薇诺娜、资生堂先后布局,未来的竞争者还会更多——此消彼长之下,如何破解“被卷出牌桌”这个命题,留给丸美的思考时间已然不多了。

【本文由投资界合作伙伴微信公众号:锦缎授权发布,本平台仅提供信息存储服务。】如有任何疑问,请联系(editor@zero2ipo.com.cn)投资界处理。