半导体市场复苏趋势会在什么时候?

2024年,是全球半导体市场有望全面复苏的一年。

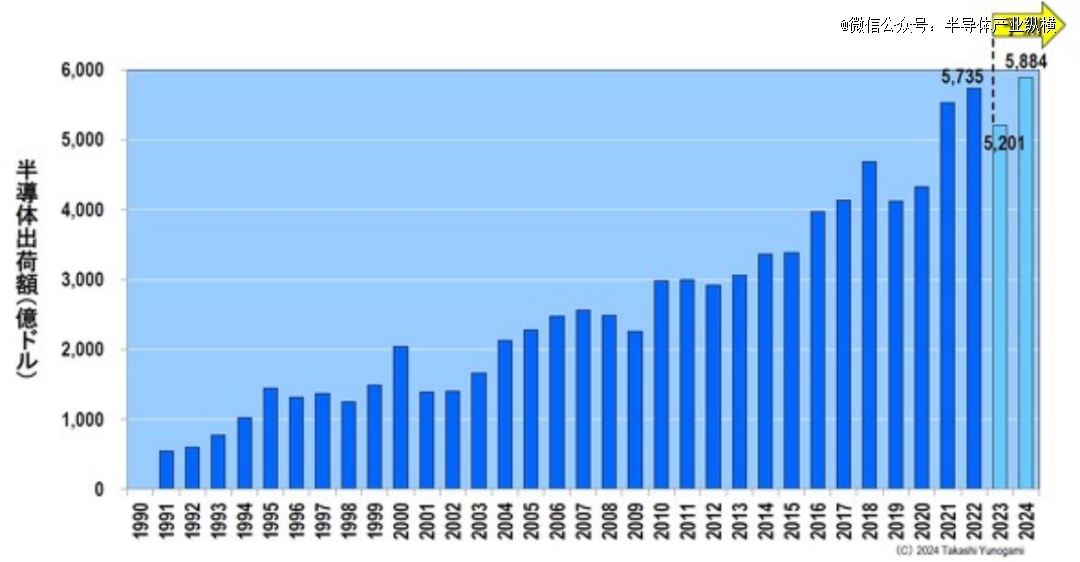

根据世界半导体市场统计(WSTS)的数据,2022年新冠特殊需求发生时,市场规模达到历史新高5732亿美元,但2023年特殊需求结束时则跌至5201亿美元。然而,预计2024年将再次超过2022年,达到历史最高水平5884亿美元。

图1 全球半导体市场趋势(2023年起预测)来源:作者根据WSTS数据制作

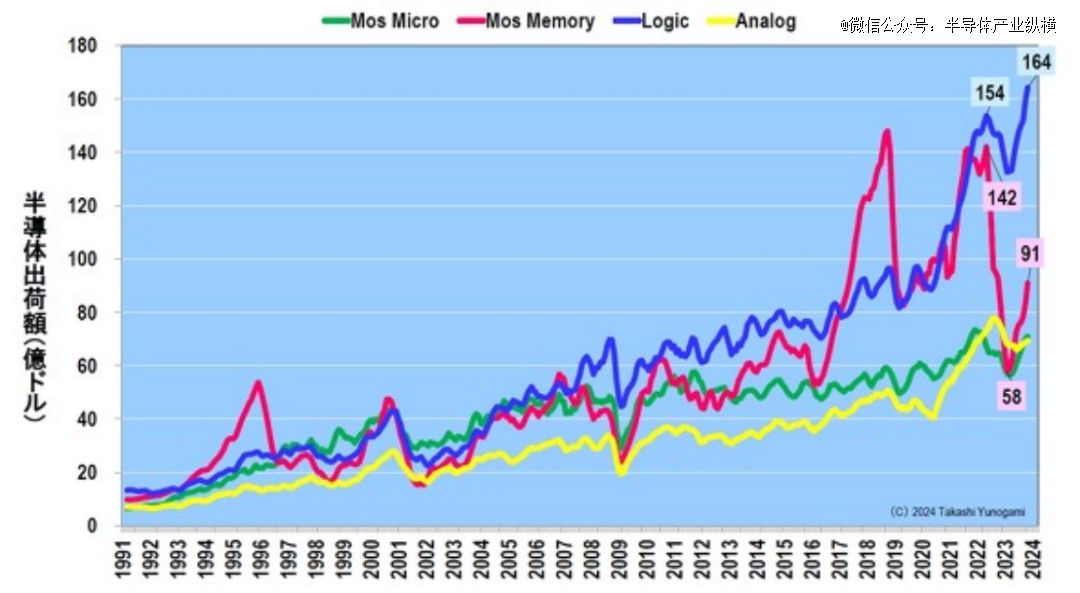

我们来看看Mos Micro、Mos Memory、Logic和Analog截至2023年11月的三个月移动平均出货值趋势。Logic 已超过 2022 年 5 月的峰值(154 亿美元),并于 2023 年 11 月创下 164 亿美元的历史新高。而且,Mos Micro和Analog在2023年的跌幅不会太严重,所以用不了多久它们就会创下历史新高。

图2 各类型半导体三个月移动平均出货值(截至2023年11月)来源:作者根据WSTS数据制作

问题在于Mos Memory,自从疫情特殊需求结束以来,它已经大幅下跌。Mos Memory在2022年5月创下了142亿美元的纪录,但此后大幅下滑,于2023年2月跌至58亿美元,约为峰值的40%。尽管此后一直走上复苏之路,但到 2023 年 11 月仍保持在 91 亿美元,仅为峰值的 64%。只有当2022年MoS Memory的出货量恢复到峰值水平时,才能说全球半导体市场已经全面复苏。

那么什么时候会发生呢?

在本文中,我们将Mos Memory分为DRAM和NAND闪存,并尝试从各公司的价格趋势和销售(份额)趋势来预测全球市场何时完全复苏。在这个过程中,笔者想表明在存储器制造商之间,可以看到明显的盛衰。也许,内存厂商的重组或下调可能会发生。

01. DRAM和NAND季度出货量趋势

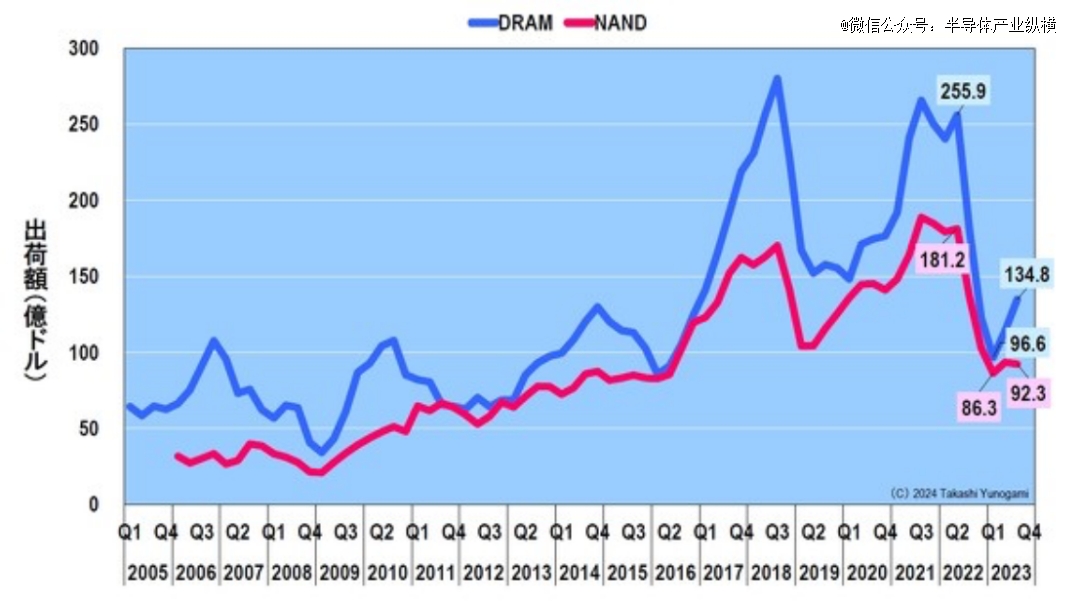

图 3中显示了DRAM和NAND到2023年第三季度(Q3)的季度出货量的变化。从图中可以清楚地看出,2023 年*季度之后 DRAM 和 NAND 的行为将显著不同。

图3 DRAM与NAND季度出货量(~2023年第三季度) 来源:作者根据TrendForce Data Track数据制作

一方面,DRAM在2022年第二季度创下255.9亿美元的纪录后,出货量大幅下降。到2023年*季度降至96.6亿美元,约为峰值的38%。但随后开始复苏,同年第三季度增至 134.8 亿美元,约为峰值的 53%。

另一方面,NAND在2022年第二季度创下181.2亿美元的纪录后,与DRAM一样急剧下降,到2023年*季度跌至86.3亿美元,约为峰值的48%。尽管DRAM开始复苏,但NAND几乎持平,在第三季度保持在92.3亿美元。

为什么 DRAM 和 NAND 恢复程度不同?存储器的出货量由存储器价格和每个公司的生产量决定。让我们首先看看存储价格的变化。

02. DRAM 和 NAND 价格波动预测

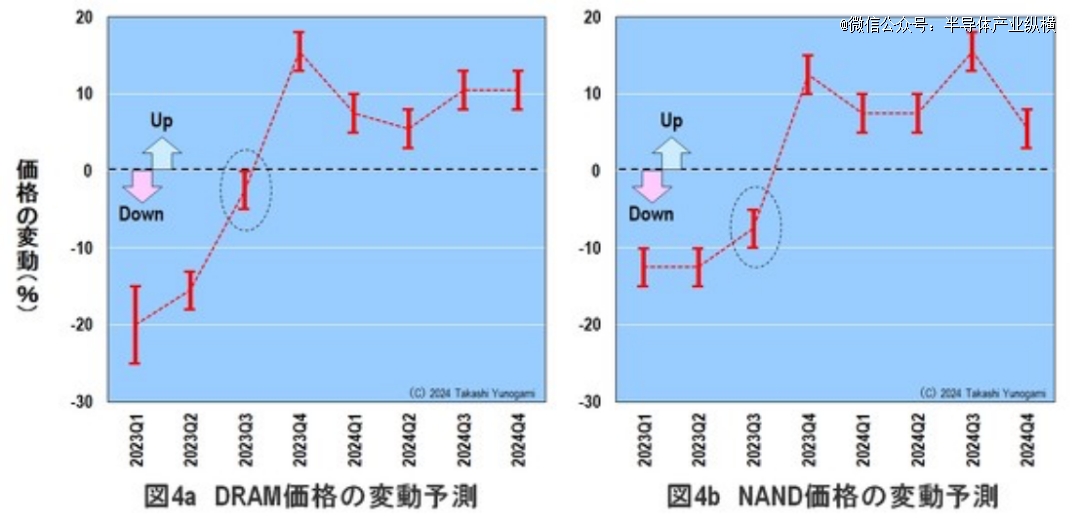

图4是根据TrendForce高级分析师经理Ken Kuo在中国台湾研究公司TrendForce于2023年12月14日举办的研讨会“行业焦点信息”上提供的数据创建的图表。

图4 DRAM和NAND价格波动预测 来源:Ken Kuo(TrendForce),数据来自《从全球内存市场分析预测明年的AI未来》

从这个图可以看出,2023年*季度到第三季度,DRAM价格和NAND价格都将低于上一季度。不过,如果仔细观察2023年第三季度的价格波动,DRAM降了0%-5%,而NAND降了5%-10%。

换句话说,2023年第三季度DRAM和NAND的价格都在下降,但DRAM的下降幅度小于NAND。这可能是DRAM在2023年Q1至Q3期间复苏而NAND保持持平的原因之一。

但是,我认为仅凭这一点,证据就很薄弱。我觉得还有别的原因在藏着。因此,我们将分别研究DRAM和NAND的季度销售额。

另外,预计从2023年Q4到2024年Q4,DRAM和NAND的价格变动都将呈正趋势。如果这种情况持续下去,预计Mos记忆体将在2024年大幅恢复。

03. DRAM按公司分列的季度销售额

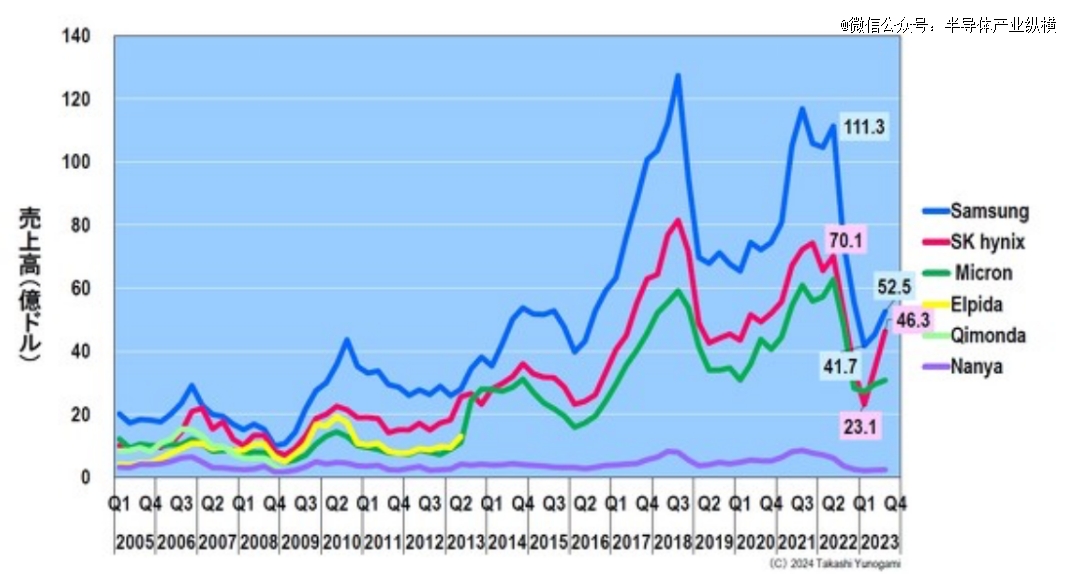

图 5显示了各公司的 DRAM 季度销售额,感觉谜团已经解开了。SK海力士在2022年第三季度的出货量为70.1亿美元,随后在2023年*季度大幅下降至23.1亿美元,但到同年第三季度几乎翻了一番,达到46.3亿美元。

图5 各公司DRAM季度销售额(~2023年第三季度)来源:作者根据TrendForce Data Track数据制作

销售额*的三星电子(以下简称“三星”)销售额也从2022年第二季度的111.3亿美元大幅下滑至2023年*季度的41.7亿美元,随后在第三季度恢复至52.5亿美元同年的。然而,这还远远不及SK海力士的急剧上升。此外,美光科技自2023年Q1以来基本持平。

SK海力士的DRAM销量为何突然回升?这是因为自 2022 年 11 月 Open AI 发布“ChatGPT”以来,生成式 AI 在全球范围内爆发式传播,而 NVIDIA 的 GPU 也成为其中使用的备受追捧的 AI 半导体。SK海力士是GPU中使用的HBM(高带宽内存)占有率*的厂商。由于HBM效应,SK海力士的DRAM销售额急剧增长。

从DRAM的季度销售份额来看,我们可以看到SK海力士正在大踏步前进(图6)。2023年第三季度,*的三星市场份额为38.9%,排名第二的SK海力士市场份额为34.3%,差距仅为4.6%。如果SK海力士继续以HBM作为增加销量的武器,我认为它超越三星也不是不可能。

图6 各公司DRAM季度销售份额(~2023年第三季度)来源:作者根据TrendForce Data Track数据制作

说到这里,我想岔开话题,但我想解释一下 HBM 的前景。

04. 掌握DRAM制造商浮沉的关键的HBM

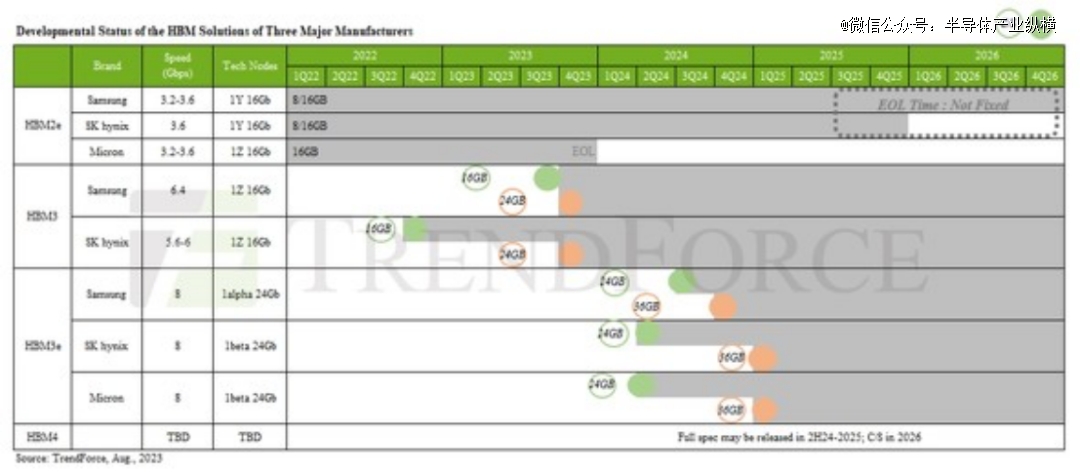

图 7显示了 HBM 标准以及正在开发该标准的 DRAM 制造商的路线图。目前,NVIDIA的GPU“A100”和“A800”中搭载的是HBM2e。

图7 DRAM厂商围绕HBM的开发战 来源:TrendForce新闻稿

此后,SK海力士和三星计划于2023年第四季度开始量产HBM3。两家公司计划于 2024 年*季度出货 HBM3e 样品,SK 海力士于第二季度开始量产,三星于第三季度开始量产。

美光计划跳过 HBM3,在 2024 年第二季度开始量产下一代 HBM3e,以赶上 SK 海力士(跳过几代是典型的美光策略)。

HBM3e堆叠了8颗DDR5 DRAM,容量为24Gb,计划安装在NIVIDIA计划于2025年发布的GB200中。DRAM制造商加速HBM开发的原因在于其高昂的价格。据说HBM的比特单价是PC用DRAM的10倍以上,即使成品率在50%以下,DRAM制造商也能获得充分的利润。

据知情人士透露,2023年7月HBM的全球月产能为2.5万片,预计到2024年中期将增至每月20万片以上。细分来看,SK海力士和三星每月各生产10万颗,美光每月生产约1万颗。

然而,HBM 工艺非常复杂,除了 SK 海力士之外,其他公司都可能面临良率低下的问题。尽管如此,鉴于 HBM 的每比特成本较高,DRAM 制造商无法退出开发竞争。能否生产出多少优质HBM,是未来DRAM厂商兴衰的关键。

其中,从2013年开始研发生产HBM的SK海力士任重而道远。。如果SK海力士垄断HBM,它可能会取代长期保持*地位的三星。我们回到主题吧,接下来,我们来看看NAND各公司的季度销售额。

05. NAND按公司分列的季度销售额

图 8显示了各公司的 NAND 季度销售额。从2022年第二季度开始,所有NAND制造商的销售额都将大幅下降。而很多NAND厂商已经在2023年*季度触底反弹。尽管如此,铠侠是*一家销售额持续下降的公司。

图8 各公司NAND季度销售额(~2023年第三季度)来源:作者根据TrendForce Data Track数据制作

从2023年Q1到Q3,销售额*的三星持平。另外,收购美国英特尔大连工厂的第二大SK集团也在NAND上实现销售额增长。此外,美国WD(西部数据)销量也略有增长,排名第三。然而,销量持续下滑的铠侠跌至第四位,被SK集团和西部数据双双超越。美光的销售额也没有增加太多,但如果美光增加,铠侠的排名将进一步下降。

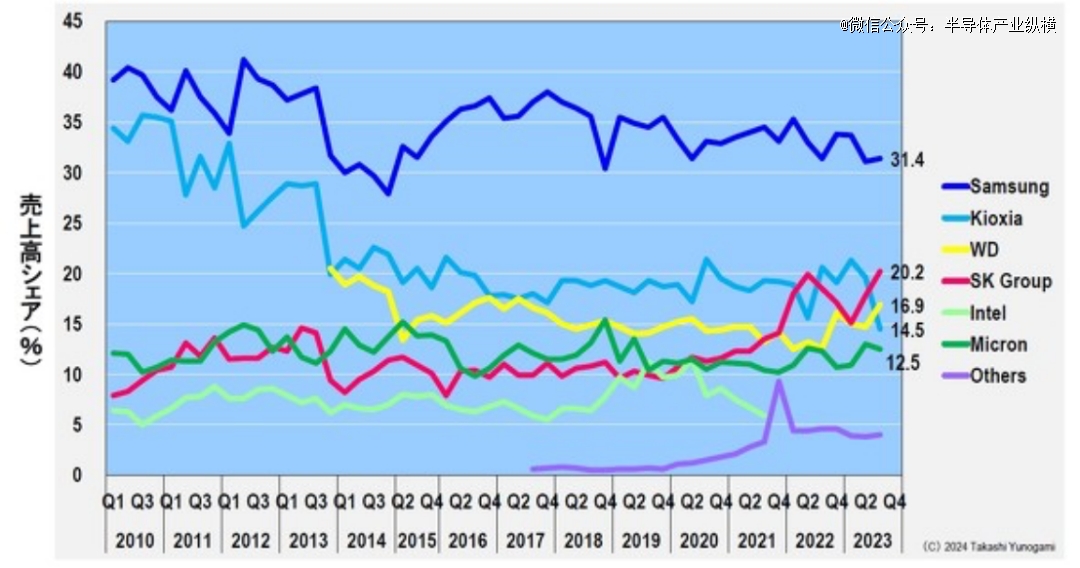

如图9 所示,从NAND的销售额份额来看,铠侠困境显而易见。从2023年第三季度的最高份额来看,*名是三星(31.4%),第二名是SK集团(20.2%),第三名是西部数据(16.9%),第四名是铠侠(14.5%),第五名是美光( 12.5%)。

图9 各公司NAND季度销售份额(~2023年第三季度)来源:作者根据TrendForce Data Track数据制作

铠侠的市场份额为14.5%,是历史*水平,未来能否恢复市场份额尚不清楚。这是因为铠侠因与西部数据的业务整合失败而导致财务状况恶化。

06.DRAM和NAND市场何时复苏?

全球半导体市场在2023年陷入低迷,预计将在2024年复苏,创下历史最高出货量。关键在于包括DRAM和NAND在内的内存市场的复苏。

自2022年Q2以来,DRAM和NAND的出货量都大幅减少。这一下降在2023年*季度触底,但NAND持平,尽管DRAM开始复苏到同年第三季度。分析原因后,得出了以下结论。

首先,从2023年第三季度的价格来看,两者都比上一季度下降,但下降幅度比NAND小。也就是说,2023年Q3的价格下降幅度比较小。其次,NVIDIA对GPU的需求急剧扩大,GPU上搭载的HBM市场份额*的制造商SK海力士的DRAM销售额急剧扩大。从销售份额来看,仅接近*的三星,仅为4.6%。

换句话说,除了DRAM的价格没有像NAND那样下跌,以及SK海力士HBM的销量增加之外,可以说DRAM的整体出货值从2023年*季度到第三季度有所扩大。

在NAND方面,从2023年Q1到Q3,SK集团的销售额有所增加,而三星持平,铠侠的销售额持续下滑,且跌幅不减。总而言之,NAND的价格跌幅大于DRAM,而且铠侠的销售额下降拖累了NAND整体的出货量。

07. 今后展望

那么,2022年DRAM和NAND的出货量何时才能恢复到峰值附近呢?预计 DRAM 和 NAND 的价格从 2023 年第四季度开始将出现正向波动。另外,在DRAM中,位单价较高的HBM产量将快速扩大。因此,DRAM可能在2024年初到中期恢复到2022年的峰值附近。

另一方面,NAND没有像HBM那样昂贵的芯片,要到很晚的时候才能在2022年恢复到峰值,我认为会在2024年中下旬左右。

此外,根据HBM产量,SK海力士有可能在DRAM市场超越三星。另一方面,NAND销售额持续下滑的铠侠处境危急,可能会发生某种重组。

【本文由投资界合作伙伴微信公众号:半导体产业纵横授权发布,本平台仅提供信息存储服务。】如有任何疑问,请联系(editor@zero2ipo.com.cn)投资界处理。