1月16日,百果园上市整整满一年了。这原本是个值得庆贺的日子,可惜资本市场一点都不给面子:16日港股开盘后百果园股价直线跳水,单日最高跌幅达34.83%,收报4.18港元,跌破5.6港元的发行价。

股价有波动,是可以预期的。根据港交所规定,企业上市满12个月后股权将解禁,可以在市场自由交易沽出。官方资料显示,百果园股东名单中有天图投资、中金资本等风投机构,很有可能在解禁后快速抛售获利离场。百果园也在1月10日提前宣布将回购不超过1.18亿股股份,意图稳定人心。

然而,资本的抛售力度和悲观程度,显然超出了百果园的预期。即便官方大手笔回购且*时间称公司经营一切正常,也无法拯救暴跌的股价。

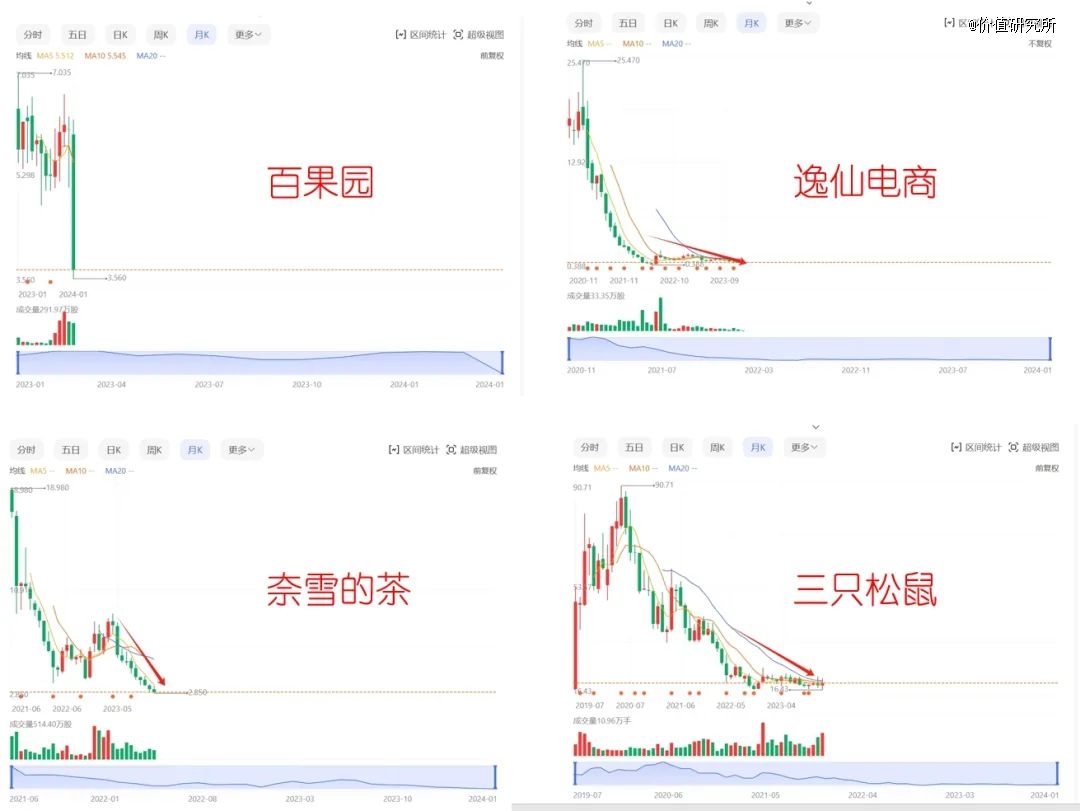

百果园的股价崩溃,只是新消费品牌在过去一年全面溃败的缩影:

已上市的品牌如百果园、奈雪的茶、三只松鼠、逸仙电商,股价持续低迷;

待上市的品牌如蜜雪冰城、蕉下,IPO之路困难重重,一波三折;

昔日明星“新消费”公司,如钟薛高、虎头局渣打饼行等发展遇阻,摇摇欲坠……

估值泡沫早已出清,资本和消费者都变得谨慎起来。熬过艰难的2023后,等待新消费品牌的是绝望后的曙光,还是更灰暗的深渊?

01.证伪:从餐饮、水果到美妆

新消费败走2023

新消费品牌的溃败,从股价、市值的全面崩溃开始。

百果园的“贵价”水果卖不动了。上市新消费品牌奈雪的茶,情况也没有好到哪去。2023年全年奈雪股价累计跌57.9%,上市以来连续三年收跌,截止发稿时股价较历史高点跌去近八成。

除此之外,美妆赛道的逸仙电商(*日记母公司)、零食行业的三只松鼠等新消费品牌,这一年也是命途多舛。前者股价全年累计下跌49.86%,当前股价徘徊在1美元生死线下方,面临被强制摘牌的风险;三只松鼠则累计跌44.78%,年内*跌至16.7元,比历史*纪录仅差了不到0.2元。

千辛万苦挤过独木桥,成功扣响交易所大门的“新消费”上市企业日子不好过,排队等待上市的品牌命运变得更加飘忽不定。

去年4月,防晒用品品牌蕉下招股书第二次失效。虽然2023年蕉下进行了大量的广告投放来营造新概念造势,但资本市场并不买账,“防晒茅”的上市梦再度受挫。招股书显示,蕉下报告期内连续亏损,毛利率虽有所改善,恐怕仍难达到港交所上市的标准。尤其是2021年巨亏54.7亿元,很大程度上拖慢了蕉下的扭亏为盈节奏。

同样屡次冲击IPO而不得的,还有新茶饮的下沉市场*蜜雪冰城。在寻求A股上市未果后,蜜雪冰城于今年1月向港交所递交IPO申请,再续上市梦,但前景仍不确定。

除了股权过于集中这个老问题外,在经营上“雪王”面临新考验:价格战趋于白热化叠加原材料成本上涨和门店淘汰率加快,毛利率日渐承压。招股书显示,截止去年三季度末,蜜雪冰城的商品销售毛利率为29%,较2021年低了超过1个百分点。

奈雪的茶和蜜雪冰城的境遇互为镜像,组成新消费行业的新时代围城:这“市”上或不上,日子好像都不会太好过。值得一提的是,在百果园暴跌当天,和府捞面、遇见小面两家新消费品牌同时传出赴港上市的消息。看到这些前辈的遭遇,不知道这两个品牌心里作何感想?

当然,更深层次的危机存在二级市场之外:销量下滑、门店收缩已成为常态,新消费品牌靠病毒式营销、网红种草、海量投放堆砌起来的光环或许可以“一夜爆红”,却很难保持“常红”。当更善于营销、更受年轻人青睐的新消费品牌出现时,老网红新消费品牌就会瞬间过气,成为传统消费品牌。

新中式点心双子星虎头局渣打饼行和墨茉点心局,两年前携手扩张在北上广深等一线城市攻城略地,去年也默契地收缩战线,关闭大量门店。

墨茉点心局还算机灵,看到势头不对果断主动撤出北京、武汉、杭州等地门店退守湖南大本营。其创始人王瑜霄在后来接受采访时表示,墨茉点心局现在没有重启扩张的计划,要集中精力打磨单店模式,只有把模式跑通才能活下去。

对比之下,*期单店估值一度超过3亿元的虎头局飞得更高跌得也更痛,目前仅剩武汉的数家门店仍在运营。在败退武汉之前,创始人胡亭四处奔走寻求融资不得,更传出欠薪、拖欠供应商货款等诸多丑闻,处境岌岌可危。

同样走到欠薪、欠款这一步的,还有前几年风光无限也争议多多的“雪糕刺客”钟薛高。公开消息显示,钟薛高旗下多家公司近期遭遇股权冻结事件,负责搬运装卸和仓储业务的子公司钟茂(上海)食品科技有限公司因为卖家合同纠纷被列为执行人,此外还面临中通快递等合作企业的诉讼。

种种迹象表明,新消费这一年实在是太难了。

02.逃离:消费者不爱了

资本不看新消费赛道了

客观地说,上面这些新消费品牌过去一年不是毫无亮点,至少部分品牌的业绩并不糟糕。

比如股价暴跌的百果园,2023年中期业绩报告显示,其上半年总营收为62.94亿元,同比增长6.4%,表现尚算中规中矩。净利润同比增长34.1%至2.61亿元,净利润率从3.1%提升至4%,则多少令人有些惊喜。其他诸如门店数量、GMV等数据,也录得不俗增速。

同样的情况,也发生在奈雪的茶身上。财报显示,奈雪去年上半年营收同比增长26.8%至26亿元,门店经营利润则暴涨141.6%至4.73亿元,实现难得的营收、利润双增长。其中,三线及以下城市门店的经营利润率达到21.7%,开放加盟的策略收到了一定效果。

但是之后的故事大家都很清楚了。业绩改善带来的利好,并没有传导至资本市场,百果园、奈雪的茶还是不受资本市场待见。出现这样的反差,根本原因是投资者的信心崩塌。他们对新消费行业的未来缺乏信心,也不相信百果园、奈雪们能够把良好的表现延续下去,只想及早套现离场。

更糟糕的是,随着时间推移,悲观情绪不断堆积继而传导至一级融资市场,新品牌上市受阻之余,融资也变得更加困难,资金链愈发紧张。

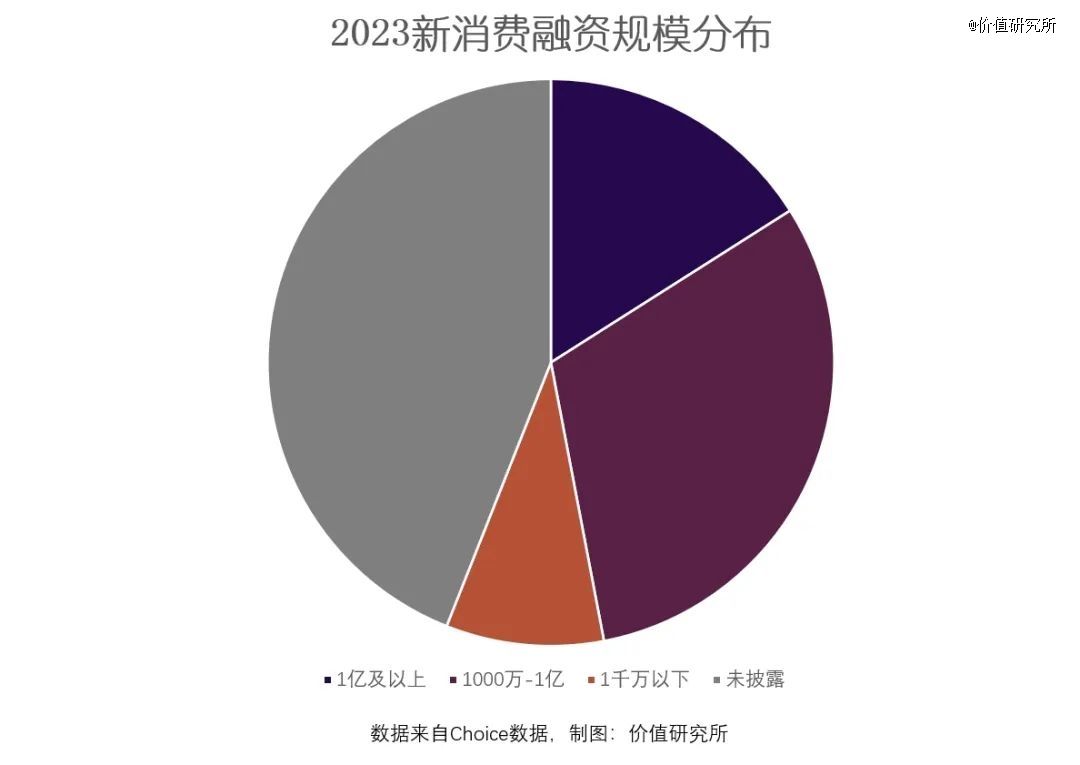

东方财富旗下金融数据平台Choice的统计显示,2023年新消费领域完成了657起公开融资,撇除公开募股总融资金额为353.9亿元。对比之下,2022年这两项数据分别为871起和604.3亿元,2023年的同比跌幅分别达到24.6%和41.4%。

从细分数据来看,有两个趋势不得不引起重视:新锐品牌融资量/融资额减少,大额投资减少。统计显示,超过1亿元大额融资占比不足10%,31%的融资事件规模在1000万-1亿之间。这两个趋势表明,资本变得越来越谨慎,即便掏钱也只肯投给成熟项目。

而有幸拿到大额融资的品牌,都有几个特点:头部品牌、热门赛道、晚期融资。比如咖啡赛道,过去一年完成了近40起投融资事件,在新消费行业里遥遥*,这自然要得益于瑞幸、库迪等品牌掀起的咖啡热潮。久而久之,行业马太效应会愈发明显,很多小品牌将失去生存空间。

新消费品牌是如何失去资本欢心的?

追根溯源,一切还要从消费者的逃离说起。

2023年用户的消费理念变化很大。理性消费、消费降级成了社交媒体上活跃一整年的关键词,甚至延伸出了“蹭老式消费”、“假想式消费”、“3星餐厅打卡队”等概念。在豆瓣,“丧心病狂攒钱小组”成员数已经超过62万,并在此基础上发展出“穷人版丧心病狂攒钱小组”,所有人都在想在怎么省钱、攒钱——从618、双11大促促不动,拼多多“百亿补贴”真香也能看出,消费者的省钱欲越来越强。

这时候,普遍靠高端定位走红,定价高于传统品牌一截的新消费品牌,自然成为消费者抛弃的对象。

奈雪、喜茶高攀不起,造就了蜜雪冰城的辉煌,但消费者仍在继续降级,回到到瓶装饮料时代,为康师傅的涨价黯然神伤。百果园太贵,街边小贩质量没有保障,还好有拼多多这个避风港满足当代打工人对水果的渴望。钟薛高这样的“雪糕爱马仕”,更是只有极少数拥趸才会持续购买。当消费降级了,消费者发现,昂贵的蕉下防晒帽,防晒效果也不一定比几元钱的草帽好多少,能省则省吧。

爹不亲娘不爱,用来形容当下的新消费品牌显得尤为贴切。

03.求变:头部品牌忙自救

亲民化成*出路?

资本弃船而逃了,漂流在茫茫大海中,仍看不到上岸机会的新消费品牌却没处可逃,只能想办法自救。

针对新消费品牌的诸多争议中,重营销、轻研发、产品同质化、性价比低、过度营销是出镜率最高的批评。新消费品牌要自救,也选择从这些问题着手——降价,是挽回人心的、最简单粗暴的方法。

以奈雪、喜茶为首的高端新式茶饮品牌,将降价行动延续了整整一年,通过开放加盟、降低高单价产品占比等方式融入消费降级的大潮。曾经以高端定位为荣,被不少媒体、消费者揶揄为“零食界爱马仕”的三只松鼠,也在去年下半年开启了轰轰烈烈的“高端性价比”运动。

降价,一方面是降到消费者能接受的水平,另一方面也是降到常识水准。消费是易耗品,而不是耐用品,奢侈品的故事更适合包包、汽车、家具、珠宝这样的可满足虚荣心的品类。卖雪糕卖水果卖草帽非要营造爱马仕的奢侈感,既不现实也无必要。

新消费品牌的“降价运动”是有效的。

财报显示,2020年上半年奈雪每单均价达到43元,2022年压缩至34.3元。2023年主推的新品,如金色山脉系列、霸气系列,均价大多在15-25元之间。除此之外,奈雪的标志性欧包也已悄然下线,取而代之的是分量更少、价格也更实惠的吐司、贝果系列。

但光是降价,就够了吗?

有效,但降得依然不够。因为当前新消费产品的价格不足以让新消费品牌获得比竞争对手、传统品牌高出一层的性价比,最多只是拉近彼此的距离。

百果园的水果价格不可能比路边摊和拼多多等电商渠道更低,奈雪、喜茶也不可能向蜜雪冰城看齐。在有限的降幅内,消费者的感知必然是迟钝且有滞后性的,很难真正撬动对手的核心客户群。更不用说,品牌要在降价之余维持本就微薄的利润率。

降价的核心要义,其实是对过往经营模式的颠覆:剔除掉不必要的营销、运营支出,重视产品研发和差异化,在生产端利用新技术降低成本,缩短供应链中的不必要环节……降本增效,更要创造新价值。只有整个经营模式配合做出改变,降价才能发挥效果,才能支撑价格体系、产品研发体系的长期调整,才能守住利润。

奈雪、喜茶在降价之余,对门店业态也进行了大幅度的调整,不再追随星巴克的“第三空间”概念,改为以小店模式扩张。

三只松鼠、*日记、百果园则不约而同将目光投向供应链,砍掉中间环节并加强品控,在有限的空间内继续挤压成本。

百果园在海南、广东等地拥有多家供应链管理服务子公司,且还在继续加大投入。

逸仙电商斥资6亿、花了近两年时间修建的首座自建工厂,也在去年8月正式建成投产。

新消费品牌都在求变,构建长期竞争力。

初代新消费品牌的兴起,建立在国民经济腾飞、消费升级概念风靡全国、移动互联网流量大爆发、电商和社交媒体崛起的基础上,是天时地利人和共同造就的结果。但现在,大环境不一样了,靠营销、种草出圈很难了,贩卖消费升级概念也行不通了,新消费品牌只能换一条路走。

说到底,2023年新消费这一概念已被市场彻底证伪。“新消费”本就是媒体、企业以及资本市场共同炒作起来的一个伪概念,真正实现持续增长的品牌全都不是“新消费”品牌,而是海底捞、瑞幸咖啡、哈根达斯、欧莱雅这样的经典品牌,它们不是最新的,却拥有久经市场与时间验证的核心竞争力,比如研发,比如渠道,比如服务、比如品牌。如果网红品牌不能构建核心竞争力,再“新”都只是花活儿。

新消费品牌的*出路,就是回归传统消费品牌的路,尊重商业规律与常识,回归用户,只要能得到消费者的持续认可,消费新不新也就无所谓了。

【本文由投资界合作伙伴价值研究所授权发布,本平台仅提供信息存储服务。】如有任何疑问,请联系(editor@zero2ipo.com.cn)投资界处理。