2021年初,一位叫季占柱的基金投资者,出现在了各大媒体的头条。

根据富国天惠精选成长的基金年报,季占柱自从2008年买入183.74万份富国天惠后,一直持有至2020年末。如果以wind数据来计算,在考虑基金分红等因素后,季先生所持有的基金份额在这12年里,上涨了784.81%。简单点说,他用200万的本金,赚走了1400万的收益。

从那之后,「择一只基金,买入并持有」的故事,就印刻在了许多初入市场的年轻人心中。一时间,连往日一向是文青哭穷自留地的豆瓣上,都聚集着各种各样的财富故事——在「我朋友妈妈一个基金8.5w变139w」的帖子下面,无数豆友排队留言要「吸吸欧气」。

故事往往都是在这样的时刻开始急转直下。

在随后一年剧烈的市场下跌中,帖子里的基金从高点回撤了超过30%,评论区的画风也发生了180度的转变——「想起来了我就是看了这帖子给我妈买了这基金……然后现在差点要去讨饭」。

对于许多年轻的投资者来说,2021年到2023年是一场大型的投资者教育。红极一时的「炒股不如买基」成为一种主流叙事,人们试图复制那些网络上流传的财富故事,希望在「睡后收入」里实现提前退休的生活。

那些故事里的叔叔或者阿姨,常常不是什么高不可攀的投资天才,他们距离每个人的生活是如此接近,以至于让年轻人的这种「希望」看上去并不遥远。

只是,这种期盼连同耐心一起,在市场的拉锯中消散。人们逐渐接受自己并不是投资世界里的「幸运儿」——那些令人眼红耳热的致富故事,是因为足够稀缺才成为了流量焦点。而在平凡生活里,这种小概率的胜利,宛如彩票公式里的分子,把大多数人埋葬在了分母端。

精准地选对一个基金,从来都不比选对一个股票更简单。当牛市之中批量生产的财富故事,堆砌出了一种集体性的幻觉,很多人忘记了一个简单的常识:放眼全球,千千万万的职业投资人里,成为巴菲特的,也只有巴菲特一个人而已。

实际上,对于普通人来说,个人投资的制胜之道,也并不在于成为巴菲特,更不在于把所有的希望下注在一个只是可能成为巴菲特的基金经理身上。

何况在今天这个充满了波动和不确定性的时代,我们需要的或许不是更多的巴菲特,而是更多的大卫·史文森。

重塑一种观念

大卫·史文森是个让许多人感到陌生的名字,以至于在很多大众场合提到他时,甚至要用他的徒弟来做开场白,比如「他是高瓴资本创始人张磊的耶鲁导师」。

即便在美国,他也不是一个令人耳熟能详的名字。前摩根士丹利首席战略官、《对冲基金风云录》作者巴顿·比格斯,也需要用参照物来衬托史文森在业内举足轻重的地位:「世界上只有两位真正伟大的投资者,他们是史文森和巴菲特」。

与巴菲特优雅地在中石油上5年大赚7倍,这种只用数字就能砸出人们肾上腺素的故事不同,大卫·史文森几乎没有留下任何具有这种传奇色彩的投资个案,也很少在媒体上发表犀利的市场观点。

大多数时间里,他只是往返于耶鲁商学院的课堂与耶鲁大学捐赠基金的办公室之间,日复一日地讲授着让耶鲁基金成为全美标杆的枯燥原理——资产配置。

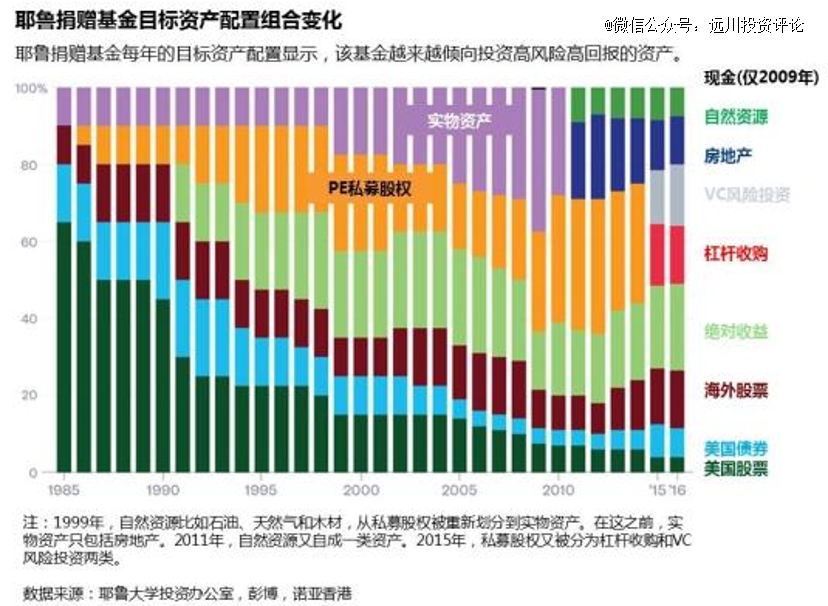

在他自愿降薪80%成为耶鲁捐赠基金首席投资官之前,80年代美国大学基金的投资组合主要由低风险低收益的股票和债券组成,配比通常也都是参照统一的公式:60%的股票+40%的债券。而史文森则在执掌耶鲁基金后,进行了一场深远影响的改革:

比如,为了分散单一市场的风险,他在投资组合中引入了大宗商品、以及包括新兴市场在内的海外股票等类别;

比如,为了获得一定的超额收益,他把部分不太需要考虑流动性的资金,配置在锁定期更长但预期收益率更高的风投基金上,并创新地将部分资金配置在另类资产上。

要知道,美国大学基金的一个非常重要的作用,是用每年的投资收益来覆盖一定比例的校园开支。这就意味着,首席投资官们常常会选择非常保守的投资组合,用牺牲超额收益的方式来换取每个财年*收益的稳定。

彼时,马科维茨的资产配置理论只存在于诺贝尔奖级别的学术研究里。极其优雅的数学表达并不能安抚刚刚趟过石油危机的恐惧,没有人愿意赌上自己的职业生涯来验证「资产配置多元化的确是投资里*的免费午餐。」

30岁出头的史文森是少数敢于用实践来检验真知的人。2000年初,依靠合理的资产配置,在科技股泡沫的破裂中依然保持着正收益的耶鲁基金全身而退,并以任期期间超过15%的年化收益率,让「耶鲁模式」成为业内教科书级别的存在。

此后,资产配置在机构投资者之间蔚然成风。当2007年中国国家主权基金中投公司刚刚成立时,每个员工也都买了史文森的著作《机构投资的创新之路》作为必读书。

从1985年接手到2021年离世,史文森治下的耶鲁基金从13亿美元增长到312亿美元,这还没算上每年划出去支付奖学金、教授薪酬、科研投入和校园运营等总计超过300亿美元的「分红」。

而史文森的贡献也绝不局限在机构投资者领域。

2005年,史文森又面向个人投资者出版了 Unconventional Success(国内翻译成《不落俗套的成功》或《非凡的成功》),朴实无华地向每个人讲述了取得理财成功的核心:

尽可能使你的组合分散化(债券、股票、商品、房地产、现金),在大类资产已经做了分散的基础上,再进行偏重股权部分投资;与此同时,不要浪费太多精力在证券选择和择时交易上,因为在投资收益率的变动中,大约90%是源于资产配置,只有约10%是由择时交易和证券选择决定的。

在史文森看来,「理性的投资者不会随波逐流,而是以严谨的态度独立行事。这种严谨表现为:开始时,认真制定合理的投资组合目标,接着严格买卖选定的投资组合。若忠实于资产配置目标,投资者就可能经常买进已经过时的投资产品,并卖掉正在流行的投资产品。」

而如今,这个来自二三十年前的警世通言,正在越来越多的中国个人投资者那里得到回响。

一个人要像一支队伍

如果说2020年到2021年新入场的基民们,在试图长期持有人生*只股票基金的*个三年里,曾经期待的是找到一个属于自己的巴菲特,那么,在这一轮周期的凌厉捶打下,2023年后的人们,则开始寻找一条成为大卫·史文森的道路。

对于个人投资者而言,像大卫·史文森管理耶鲁基金一样,科学地进行资产配置,乍听上去似乎是一件有些遥远的事情。可实际上,一个普通人的理财,与大学基金的运作有着一个高度相似的原则:没有不可挽回的损失,比追逐稀缺的极高收益率更重要。

一个典型的大学基金既需要承担学校每年的运营成本、人员工资和科研投入等年度支出,又需要通过再投资来对对抗通货膨胀和保持永续发展。与之相似的是,一个人的全部财富,也面临着「三笔钱」的分配——应对当下日常开支的「攒一笔」、预留未来教育和养老规划的「留一笔」,以及用余下希望保值增值的闲钱来「投一笔」。

平衡这三笔钱的一切精髓就在于「配置」这个词。

正如球场上,既需要有人冲锋,也需要中场的传控、后卫的防守,还需要底线上的守门员一样,但一个前锋可以心无旁骛地前提是,永远都是后场有人。ALL-IN时代的问题是,很多人只看到了「长期持有」的奇迹,却忽视了「资产配置」的前提。

但此刻的中国资产管理行业,正在发生改变。

一方面,主流机构越发强调资产配置,比如中金财富、中信银行、广发证券、好买财富等财富管理机构,以季度为单位提供专业的大类资产配置建议。

另一方面,机构也在想法设法为投资者提供更多元的资产类别及其配置工具,比如券商开发相关指数来直观地体现资产配置在平抑波动上的作用,比如公募逐渐弱化明星单品,并拓展买方投顾业务,用更多的工具引导投资者用配置的思路进行投资。

部分全球化资产配置工具,中金财富(数据来源:wind,截止日期:2023年11月21日)

SMARTCHINA是申万宏源金工部门发布的一个优选境内股债商品的资产配置指数,申万宏源,数据区间:2023.1.2-2023.12.2

另一方面,在市场血淋淋的风险教育面前,越来越的个人投资者也开始成为自己的「FOF基金经理」。

人们开始考虑胜率,更加在乎稳定,也力争有效分散,相信一个包含了保险、固收、股票、房产等不同类型资产的多元化组合,能够降低短期波动,从而让自己更坚持长期投资,获得更好的长期回报。

根据蚂蚁财富平台的统计,2023年有超2000万用户开始通过三笔钱工具进行资产配置,求稳成为了大多数用户的*步——每个用户在余额宝等方便灵活取用的产品里「攒一笔」的金额,平均占到整体金额的44%。

而到了「投一笔」这里,超4成用户在用来「投资增值」的钱上面,选择了股票基金和债券基金的均衡配置,既不单押一个人,也不单押一类资产。这种均衡的配置选择,不仅让他们在2023年的收益率上比未均衡配置的用户提升了1.5%,还让整体的*回撤降低了5%。

而配置了进阶资产的蚂蚁理财金选用户,则在偏股资产的布局上做了更进一步的细分配置——他们中超过 50% 选择行业指数作为卫星配置,以免遭受集中在一个行业的巨大波动。

在这种层层递进的配置思路下,一个好的投资者,不再追随简单的历史收益率数字或者明星基金经理的个人故事,而是就像清华大学副教授刘瑜早年写过的文章一样:「一个人就像一支队伍,对着自己的头脑和心灵招兵买马。」

当人们完成从唯收益率论到资产配置的投资进化,来面对金融世界里永不停歇的波动时,这种改变一旦发生,趋势就不可阻挡。

尾声:让好事发生

在金融行业里,周期永远是投资者*的老师。

当市场从权益明星的狂热里逐渐清醒过来之后,每一个付出学费的人,都收获了宝贵的经验。人们不再简单的相信明星,也不再简单的押注持有。

从这种反思里重新出发,理性就成为这个行业真正重要的基石。

普通人们终于明白,投资世界没有童话故事,只有永远的资产配置,于是开始向内理解自己真实的理财需求,向外寻找更合适自己的解决方案。

财富管理机构也在眼花缭乱的增长戛然而止之后,不得不去寻找自己的进化路径,真正能让更多人受益的「资产配置」理念,也由此成为了机构未来战略的*公约数。

当然,每个人都成为自己的大卫·史文森,或许永远只是一种抽象的理想。但当这个行业里,每一方参与者都试图更理性地接受一个平凡的自己,更耐心地坚持资产配置,一点一滴的推动与改变,都会让好事得以发生。

【本文由投资界合作伙伴微信公众号:远川投资评论授权发布,本平台仅提供信息存储服务。】如有任何疑问,请联系(editor@zero2ipo.com.cn)投资界处理。