2024开年,消费领域的两场淘汰赛,似乎都出现了阶段性的胜者。

在新能源领域,一边是准备“血海”竞争的何小鹏,失眠的高合丁磊,推迟年终奖的哪吒......

另一边,却是交出史上*财务表现的理想。

而在新茶饮领域,漫长的存量博弈后,*批赢家似乎也正出现:

1月2日下午,古茗和蜜雪冰城双双递表;2月14日,沪上阿姨也递交了招股书。

再往前追溯,去年8月,茶百道就已递交了招股书。

在不少人眼中,成功上市意味着阶段性,甚至是决定性的胜利。

但这或许只是个过于理想化的想法,因为香港资本市场也许并非应许之地,而新茶饮间的战线,拉得比想象中要长得多。

这是一场消耗战

新茶饮们,都很缺钱。

这听上去有些不可思议,因为无论是逼近甚至超过30%的毛利率,还是账面上普遍2.0甚至3.0以上的流动比率,怎么看都是经营向好,流动性充裕的表现。

但如果站在更长期的,企业生死,优胜劣汰的角度,进入存量博弈阶段的新茶饮企业们,需要的子弹,远比预想的要多。

从他们的招股书来看,至少有两个地方需要烧钱:

自建完备的供应链体系;

创新产品。

高度同质化的竞争,意味着一场消耗战,而能否获得充足的粮草储备,就是未来竞争的胜负手。

1)供应链体系是未来竞争的胜负手

先来看一组数据:2022年,沪上阿姨、古茗、蜜雪冰城的存货周转天数分别为28.5天、64.5天和52.4天,茶百道最短,15-30天内。

根据招股书,它们的存货主要包括水果等原材料、芋圆等制成品和饮料杯等“配件”,而所谓存货周转天数,就是企业从采购、加工到销售的时间。

其他原材料都好说,水果的价格短期波动较为剧烈不说,长期涨势也相当明显。

而为了平抑价格波动,常见的方式有两种。

一种是做多或做空该水果的期货对冲,这对成功率有不低的要求。

也就是说,平时你路过的奶茶店,其实都是隐藏的绝世金融高手。

听上去过于硬核,现实是它们绝大多数的金融资产,都是结构性存款等常见理财产品。

所以,更符合常理的解决方式,就是在水果价格的相对低位大量采购,囤起来再说。

但水果讲究一个新鲜,这就对茶饮企业们的仓储、物流等供应链管控能力提出了相当高的要求。

从目前来看,它们在这方面都明显有所欠缺。

早在2022年初,武汉一家古茗就被市场监管局查出使用过期原料、店员偷换原料有效期等一系列问题,被处以10万元罚款;

浓眉大眼的蜜雪冰城,也于2021年5月被查出篡改保质期等问题;

去年7月,沪上阿姨北京两门店,也被曝出使用过期原材料;

茶百道,也曾被曝出过期珍珠改下保质期接着用的离谱操作。

食安问题只是一方面,供应链体系的完善程度,直接决定了下沉市场的份额。

在招股书中,几乎所有茶企都将抢占二、三线城市以下的市场作为主要发力方向,而自营为辅,加盟为主的分销策略,又让毛利率变得极为重要。

因为较高的毛利率,就是最直接也最有说服力的有钱同赚宣言,而吸引更多加盟商,就意味着更大的市场份额。

这一般通过提高价格,或者降低成本来实现。

当奶茶对大多数人而言都不算必需品的时候,喜茶的主动降价,蜜雪冰城的大受欢迎至少能够说明,提价空间相当有限,且可能需要面临销量下滑的风险。

所以,降低成本才是亟需布局的发展之道。

而降低成本归根结底,也需要在供应链上下功夫。

目前,已递表的茶饮间的赚钱能力已经出现分化。2022年,毛利率*的沪上阿姨(26.7%)和最高的茶百道(34.4%)之间的差距,已有近8个百分点。

2)奶茶店,像极了苹果

这当然是指在产品创新层面。

难有行业层面的,颠覆性的革新,只能在口味、外形、品类、体验上修修补补。

20世纪80年代,国内*的是以奶茶粉兑水冲泡而成的奶茶。

直到2012年,奶茶才开始强调水果、牛乳、茶叶等货真价实的原材料。

而到了2020年,奶茶产品和8年前差别不大,此时创新的焦点在品牌和文化层面,品牌知名度成为各家茶饮竞争的焦点。

一边是产品创新迟迟无法实现,另一边是品牌上的新花样层出不穷。

产品上的创新,需要资本和时间的浇灌,两者都是老牌茶饮们的命门。

因为身后总有茶饮新锐们竞相涌现,穷追不舍。

茶颜悦色的爆火,让茶理宜世、霸王茶姬等国潮茶饮竞相涌现,这边厢刚喝完幽兰拿铁,那边厢又下单完一杯伯牙绝弦,就是例证。

上市保平安

霸王茶姬,无疑是追赶者中的佼佼者。

2017年,当喜茶成为上海来福士广场最耀眼的新星,从星巴克手中抢下千万白领的下午茶份额时,霸王茶姬才在昆明开下*家门店。

这个看上去毫不起眼的云南茶饮品牌,却将在接下来的6年里成为同行们最为忌惮的黑马。

在同行增速放缓的当下,霸王茶姬的开店速度堪称坐上了磁悬浮:现有门店3785家,其中2000家都是在过去1年里开出来的,光是在过去90天里,它的门店数就猛增了881家。

几乎是以每天新开9.8家的速度攻城略地。

当霸王茶姬把门店开到北京朝阳合生汇时,它得到了昔日喜茶的待遇:排队5小时、杯数超3000,热度甚至蔓延了1个多月。

这可是2024年啊,离喜茶诞生整整过去了12年,离奈雪上市都过去了3年,新茶饮早已没有新故事,年轻人们对茶饮品牌,也早已不再像从前那样趋之若鹜。

逆势爆火的霸王茶姬手里,其实真就两把刷子。

一把是大单品战略。它的CEO张俊杰曾表示:人人都知道水果茶赛道好,但在这个赛道,我打不过也耗不起。

于是轻乳茶这一相对保守的产品,成了霸王茶姬的发力方向,一杯只含茶汤、牛乳和糖浆的伯牙绝弦,极简的原材料带来了极简的供应链管理,让霸王茶姬打遍天下*手。

另一把是简单直接的品牌营销。

比如提着霸王茶姬的袋子,莫名其妙就会有种“人上人”的感觉。

它还相当紧跟潮流,毕竟“黑红也是红”。

就是这样的策略,让霸王茶姬在虎狼遍地的一线城市硬生生撕开一个口子。目前它在一线、新一线城市的门店占比已经超过35%,在商场和写字楼的门店占比高达73%。

这样的策略,不高深,但有效。

更关键的是,它基本无门槛,所以能被复制。

2022年中国新茶饮品牌数量已经超过160家,谁能保证这里面不会突然蹦出来第二个霸王茶姬?

面对如此格局,茶百道等老牌茶企们,睡得着么?

何以解忧?唯有上市!

如果说始终未能获得净利盈利的奈雪,是被一众急于变现的投资人抬进了港交所。

那么已递表的四家茶企,就是在一众茶企的追赶下,寻求庇护所。

别管上市后是不是会像奈雪那样破发,敲钟瞬间获得的上市公司头衔,起码能算是护城河了。

之后还能突破发展瓶颈,与竞争对手们进一步拉开差距,获得扎扎实实的安全感。

但仓促之间进军资本市场,真的想清楚了吗?

去港交所?太亏!

上市的目的地,成了*的问题。

无论是在云南、四川,还是河南、浙江,新茶饮企业都不约而同地选择了香港,仿佛那里是能使它们获得进化的应许之地。

乍看之下,确实很美。

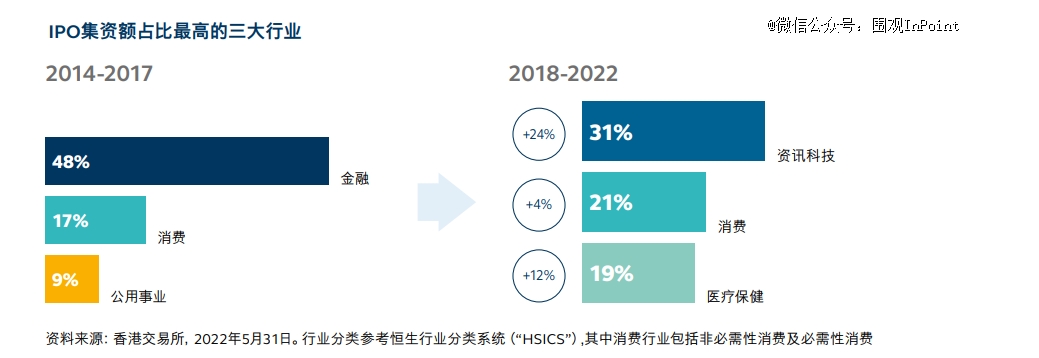

因为不管港交所IPO前三大板块如何变换,消费始终位居榜眼。

因为这些企业大多都存在夫妻持股、家族之间相互关联的情况,加上新茶饮的故事在内地不算动人,而香港资本市场要开放许多。

因为奈雪的茶珠玉在前,进军港交所至少有成功案例可以参考。

但,现实也许要让它们失望。

首先,港交所近些年的融资能力不比当年。

2021年,港交所的募集总额为7732亿港元,其中IPO募集3313亿;

2022年,募集总额断崖式下跌至2518亿,其中IPO募集1046亿;2023年更是分别降至1507亿和463亿。

尤其是在IPO募集金额方面,2023年仅为2021年的14%不到!

其次,港交所已经有新茶饮品牌了,奈雪当年“填补港交所空白”这一buff,今天所有的茶饮企业都不适用,相当于变相提高上市难度。

花大力气找到高盛、瑞银等投行,付出昂贵的辅导费用,哼哧哼哧准备材料,过五关斩六将,不划算啊。

也许是为了登陆资本市场后包括配售(定增)、供股等在内的便宜且多样的融资渠道?

以定增为例,一般而言,国内资本市场的定增费率约为0.5~2%,具体要看上市公司的议价能力,谈判高手诸如长沙银行,面对中信证券的强大气场,能将发行费率压低至0.04%。

注意,这是在国内,香港完全职业化的发行机制,加上更加专业化的投行,整体发行费用可能更贵。

对处于激烈竞争中的新茶饮企业而言,拿到便宜资金算是刚需。毕竟有了钱,才能锻造更完整的供应链,挖出更深的护城河,把一众对手遥遥甩在身后。

问题是,如果已经有了相当便宜的融资渠道,再费大力气上市香港,就有些不值当了。

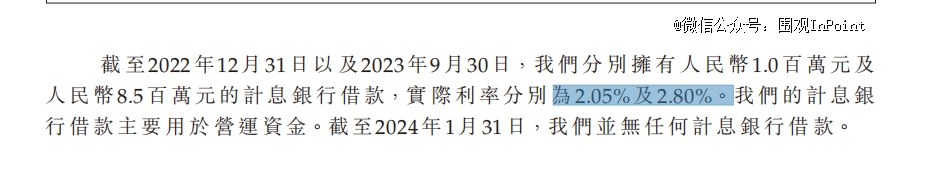

比如沪上阿姨,1年期流动资金贷款,纯信用,利率能低至2.05%和2.80%。

在银行,餐饮本就不算特别优先支持的行业,加上没有增信手段,即便财务表现再优秀,一般也得4.0%以上。

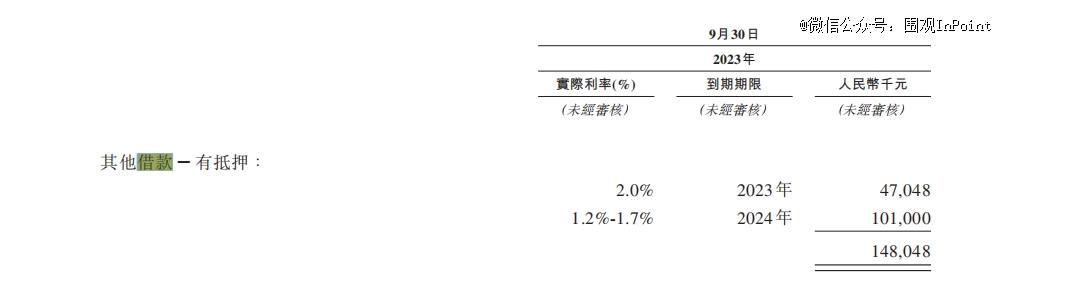

这还只是前菜,古茗的财务成本,能让你惊掉下巴。

以受限资金为抵押的流动资金贷款,实际利率最高才2.0%。

这是什么概念?要知道不管是股份行还是国有行,即便是对所谓*质客户的报价,也会一定程度上受限于FTP(内部资金转移定价),而FTP常年在3.0%上下浮动。

FTP相当于银行资金成本,排除银行做慈善的可能性,贷款利率至少要高于这个水平才不亏。

综合上述,一边是一个融资能力不比当年的资本市场,另一边是已经掌握了便宜融资渠道的新茶饮公司,我实在看不出扎堆去香港上市的必要性。

真就只是为了个上市公司的头衔?

别无选择?

有分析人士认为,除了赴港上市,新茶饮别无选择。

它们并非没有尝试过A股。

2022年9月,蜜雪冰城递交招股书,计划在深交所上市,彼时即将成为A股奶茶上市*股的“雪王”,赚足了眼球。

但之后却是无疾而终,备受瞩目的新茶饮上市,就这样不了了之。

也许是“老大哥”在A股的折戟,让一众新茶企产生了畏难情绪。

但如果思路打开,全球资本市场其实都存在机会。

诚然,奶茶对老外来说是个新奇玩意,虽然也有Chinese Bubble Milk Tea(中式珍珠奶茶)的忠实粉丝,但就像你不喜欢吃鲱鱼罐头,喜欢珍珠奶茶的老外也是极少数。

但纳斯达克上市审查委员会的成员们不会对奶茶产生共鸣,不代表他们对赚钱没有兴趣,毕竟资本语言,全球通用,只要翻译一下招股书,文化天堑也能变通途。

霸王茶姬就成了*个吃螃蟹的,它正与美国银行和花旗集团合作,共商在美上市大计。

缺乏想象力,是进入存量博弈时代的新茶饮们的共性问题。

产品、发展方向和战略的同质化,反映的是新茶饮们相较早期的快速发展,正在变得束手束脚。

对它们来说,在港上市是最容易的一条路。

但究竟是不是最正确的选择,也许只有当淘汰赛进入尾声,我们才能知道答案。

【本文由投资界合作伙伴智谷趋势授权发布,本平台仅提供信息存储服务。】如有任何疑问,请联系(editor@zero2ipo.com.cn)投资界处理。