疫苗赛道流年不利。

2月23日疫苗公司康希诺发布2023年业绩快报:公司实现营收3.57亿元(同比下降65.49%),归母净利润亏损14.47亿元(上年同期净亏损9.1亿元)。

2月19日,云顶新耀宣布与加拿大mRNA疫苗公司Providence订立终止协议,不仅之前的首付款打水漂,并且需要支付解约金。更早的时候,上海斯微生物也因无新冠疫苗生产需求暂停旗下工厂试运行,北京科兴则是在1月因新冠疫苗停产登上热搜。

疫苗行业的“寒意”不局限于国内,放眼海外,MNC巨头强生近日关闭位于加州布里斯班的一个占地近20万平方英尺的研发基地,该基地从开业至今不到18个月。

据报道指出,该基地的重点研究领域之一是传染病和疫苗的研究,不过就在强生迁入该基地后就传出公司几个月内将分别暂停乙型肝炎和丁型肝炎治疗工作,并逐步结束新冠和HIV疫苗的工作。

疫苗这个昔日的明星行业,到底遭遇了什么?

01

疫苗产能的“泡沫”

在新冠疫苗领域而言,宇宙新冠疫苗大厂莫德纳(Moderna)的业绩显然具有代表性。

2月22日,莫德纳发布2023年业绩:全年实现产品净销售额67亿美元(其中新冠疫苗销售额为61亿美元,还有6亿美元是全球疫苗免疫联盟合作确认的递延收入),净利润为2.17亿美元。

2022年莫德纳全年实现184亿美元收入,净利润为14.65亿美元,2023年分别同比下降了64%、85.2%。

这种*的业绩下滑也体现在公司股价上。从2023年初到现在,莫德纳美股股价下跌超过47%,一年出头的时间实现了腰斩。

尽管在年报业绩公布当天,公司预计2024年全年产品销售额仍可能有40亿美元的体量超出了市场预期,但大概率无法避免股价的进一步下探。

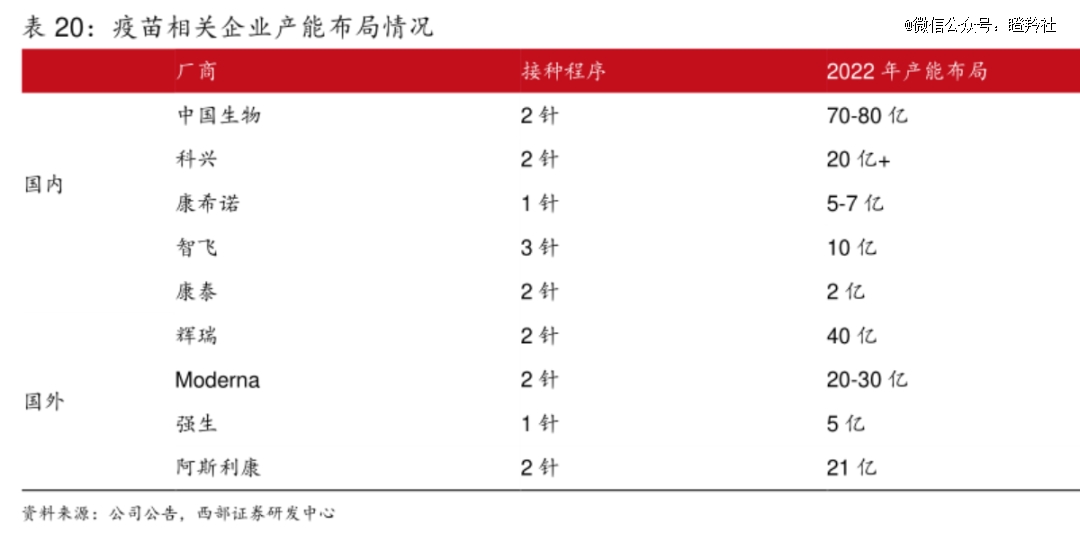

更值得关注的是,在新冠疫苗从爆发性需求转为季节性需求之后,莫德纳的产能如何处置。据更早的消息指出,莫德纳在2022年的*产能(自有和合作工厂的投资)预计达到14亿剂,而在上海闵行的工厂更是在2023年11月开工膀胱内,首期投资额高达36亿人民币。

据莫德纳年报显示,公司在2023年三季度启动了一项成本优化战略,包括缩减产能和第三方CMO合作、重新评估原材料库存等,使其在当年产生了9.03亿美元库存减值计提、5.13亿合作取消费用。

一地鸡毛的不仅是海外厂商,部分激进扩产的国内厂商更是惨不忍睹。

以刚发布完业绩的康希诺为例,2021年公司新冠疫苗产能扩大至5亿剂,而上药康希诺从事重组新型冠状病毒疫苗(5型腺病毒载体)克威莎生产的主体之一。随着康希诺不再对其并表,经营状况也浮出水面,2022-2023年,上药康希诺实现营收分别为1.58亿元和3394.68万元,净利润分别为-8252.10万元和-9.56亿元,还一度上演了停产的“闹剧”。

另一个典型案例是斯微生物,其mRNA疫苗生产线项目天慈生产基地2021年陆续投产,完全建成后年产能将达4-5亿剂。公司连产品都未面市,工厂已经建成,随后空置,最后工厂停止运营成为掀开企业没落的最后一块遮羞布。

除了国药、科兴这样巨头在过去几年获益外,回头一看,大部分其他的新冠疫苗入局者似乎都如今都在为过剩的产能在发愁或买单。

02

国内十大疫苗与海外十大疫苗

疫苗赛道的内卷,可从新冠疫苗能窥见冰山一角。

对比海内外疫苗大品种的竞争格局和市场空间,国内疫苗行业短期不振的原因,大概率是受到技术创新迭代受限、单一赛道研发过分内卷扎堆及支付环境等因素影响。

2023H1全球TOP15疫苗榜单中,相比2022年并未出现太大变化。不过,从增长幅度分析,HPV疫苗、重组带状疱疹疫苗成为了增速最高的两个品种,尤其是后者,从2021年的全球第5名爬到了2023H1的第三名。

值得注意的是,RSV疫苗成为了时下巨头追逐的最热细分品种风口,去年获批上市Arexvy、Abrysvo分别给GSK、辉瑞带来了约15.45亿美元、8.9亿美元收入,合计24.35亿美元的市场规模;RSV疫苗的放量之快,让市场投资者惊叹。

(图源:贝壳社)

反观国内市场,尽管前几名的品种相近,但前十大产值的疫苗排名和类别上仍然和全球有着较大的差异。

例如HPV疫苗,在进口9价疫苗供应链提升、4价疫苗进攻下沉市场的激烈竞争下,两家2价HPV疫苗龙头万泰生物、沃森生物的业绩纷纷不及预期。

再如流感疫苗、狂犬疫苗,虽然产值高,但单位价格和报废率较高,也影响了其在实际销售峰值榜单上的地位。

对于国内厂商而言,主要的竞争策略是瞄准几个大单品死命卷,然后市场出现多个批件后实施价格战,所以从资本市场来看,往往先发者能够获得一定的市场估值溢价,但时间窗口仅仅只有2-3年。

另外,从新技术探索的角度,mRNA疫苗的发展也能说明问题,从一窝蜂的资本涌入,到如今的一地鸡毛,个中原因引人深思。

03

疫苗赛道的机会在哪里?

我们粗浅的认为,国内疫苗品种研发的机会由近及远有三个方向,分别是带状疱疹疫苗、RSV疫苗和肿瘤疫苗,对应短、中、长。

带状疱疹疫苗是国内继HPV疫苗之后增长最快的疫苗细分品种,GSK的Shingrix在2020年进入中国,2021年其国内销售金额为6亿元,2022年销售额已然超过了12亿。而另一位国内玩家百克生物的竞品加入也加速了整体国内带状疱疹疫苗市场规模增长,百克生物2023年净利润因此而同比大增175.98%。

据沙利文资料显示,中国带状疱疹疫苗市场预计2025年将达到108亿元,2021-2025年复合增速为103.8%,2030年有望攀升至281亿元。

这个赛道处于规模加速阶段,短期内智飞生物、百克生物双龙头能够享受到红利。

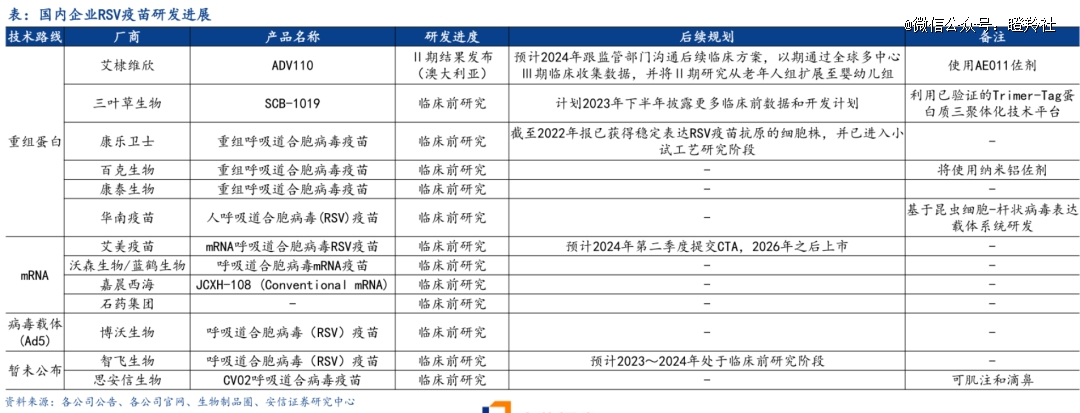

RSV被誉为三大呼吸道疾病之一,数据显示:每年全球有约6400万人被感染RSV病毒,每年导致约16万人死亡。由此,RSV疫苗的市场潜力也逐渐被市场熟知,随着GSK、辉瑞产品的大卖和莫德纳准备入局,其有望成为全球疫苗TOP3的重磅炸弹。

国内目前大量的疫苗管线还处于临床前阶段,唯二处于临床阶段的是艾棣维欣的ADV110和GSK的Arexvy(智飞优先权),同时近期爱科百发针对RSV的治疗性药物齐瑞索韦上市申请被拒,国内RSV药物疫苗市场的打开仍需要一定时间。

肿瘤治疗性疫苗,大概率是解开疫苗适应症互相内卷的终局答案。

目前,全球已经有多款肿瘤疫苗进入临床阶段并有初步积极结果,包括莫德纳/默沙东的黑色素瘤疫苗V940、BioNTech的针对肾上腺癌的mRNA疫苗、Transgene针对卵巢癌的病毒载体疫苗等待。

不同于一般的传染病预防性疫苗,治疗性肿瘤显然面世后价格会更高、更具备使用的迫切性;据Nature Reviews的相关综述,仅mRNA疫苗在肿瘤治疗和预防领域总市场空间就约230亿-300亿美元。

结语:疫苗还是一个好行业,但所有行业内卷的根源还是大家都想去摘低垂的果实,而不是去探索技术创新的无人区。

【本文由投资界合作伙伴微信公众号:瞪羚社授权发布,本平台仅提供信息存储服务。】如有任何疑问,请联系(editor@zero2ipo.com.cn)投资界处理。