四年之前,mRNA是资本市场中最有发展前景的赛道,凡是涉足mRNA技术的公司,都能获得市场的极高定价。沃森生物就凭借这一概念,市值一度突破1500亿元大关,成为疫苗一哥候选人之一。

在mRNA最为火热的时候,艾美疫苗高调涉足这一赛道。2021年5月,艾美疫苗以“现金+股权”的方式收购丽凡达生物50.15%股权,成功获得mRNA平台研发能力。依靠mRNA的助力,艾美疫苗在2022年10月如愿登陆资本市场。

可谁也没有想到,这样一个热门概念会在四年之后迅速退潮,当初高调布局的艾美疫苗也因mRNA而损失惨重。3月4日,艾美疫苗发布盈警公告,公司预计2023年净亏损高达18.1-19.9亿元,较2022年同期2.3亿元显著放大。导致如此巨额亏损的原因,正是因为对丽凡达生物无形资产及商誉的计提,损失金额高达16.5-18亿元。

不可否认,mRNA技术很有潜力,艾美疫苗敢于在*时间切入战局也颇有勇气。但背离基本面的过热预期,还是让这个潜力无限的赛道最终只能惨淡收场。

01

困在红海的疫苗老兵

艾美疫苗布局mRNA技术的原因很简单,就是希望能够为公司增添几分想象空间。

尽管艾美疫苗被称为“中国*民营疫苗公司”,业绩也颇为稳定,但公司却始终并未获得资本市场的肯定。

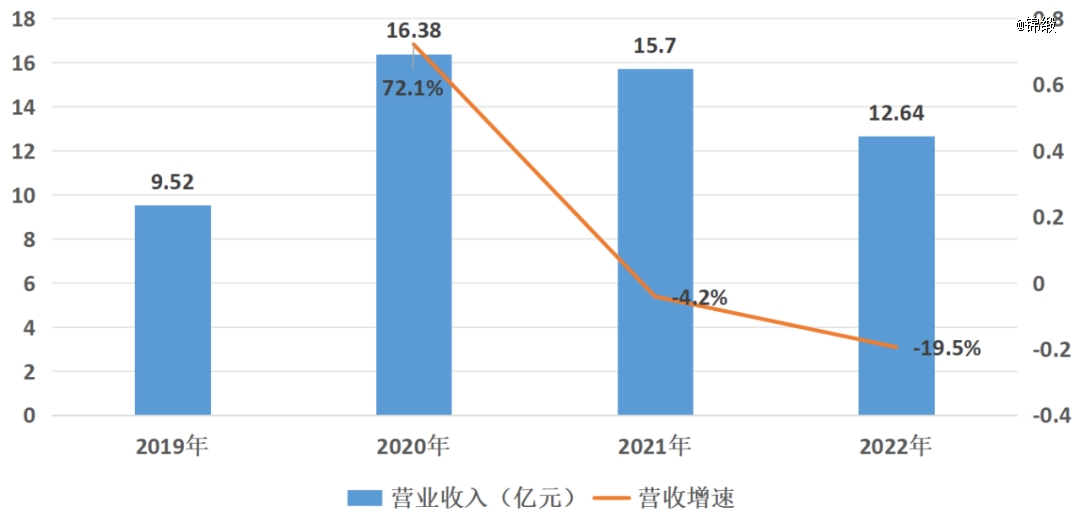

早年间,艾美疫苗基本面颇为靓丽:2019年、2020年实现营业收入9.52亿元、16.38亿元,归母净利润为1.17亿元、3.79亿元,营业利润率从16.47%上升至29.66%,在规模端和利润端均取得高速增长。

艾美疫苗原本想借助业绩放量,实现科创板上市。在2020年12月,其与中信建投签订上市前辅导协议,但可惜的是最终这次上市无疾而终。迫于无奈,艾美疫苗只得转战港股市场。经历两次上市失败后,艾美疫苗最终在2022年9月通过聆讯,并于次月上市。

之所以艾美疫苗上市之路如此坎坷,与公司业绩“变脸”不无关系,从2021年开始公司业绩逐渐滑坡。

2021年和2022年艾美疫苗分别实现营业收入15.7亿元、12.64亿元,分别同比下滑4.2%和19.5%;营收下滑的同时,公司更是开始大幅亏损,亏损额度分别为6.93亿元和3.2亿元。这种亏损趋势在2023年因mRNA资产减值而被进一步放大。

图:艾美疫苗营收及增速,来源:锦缎研究院

造成艾美疫苗业绩不稳定的原因,除了受新冠疫情影响以外,自身产品收入结构不平衡也是影响业绩的重要因素。

截至目前,艾美疫苗共有8款疫苗产品上市,涵盖6大疾病领域,但公司大部分营收却主要由乙型肝炎疫苗和人用狂犬病疫苗贡献。2021年至2023年上半年,这两款核心疫苗产品的销售收入占公司总收入的比重分别高达90.2%、93%、96.1%、93.33%,几乎贡献了全部营收。

当核心产品占公司总收入比重过高,就会导致公司对市场波动的敏感度过高,从而增加了经营风险。这也正是艾美疫苗业绩不稳定的主因。

纵观艾美疫苗的这两款核心疫苗产品,实则都是竞争激烈的红海产品。尽管目前公司仍在市场中占据强势地位,但后续增长空间相当有限。

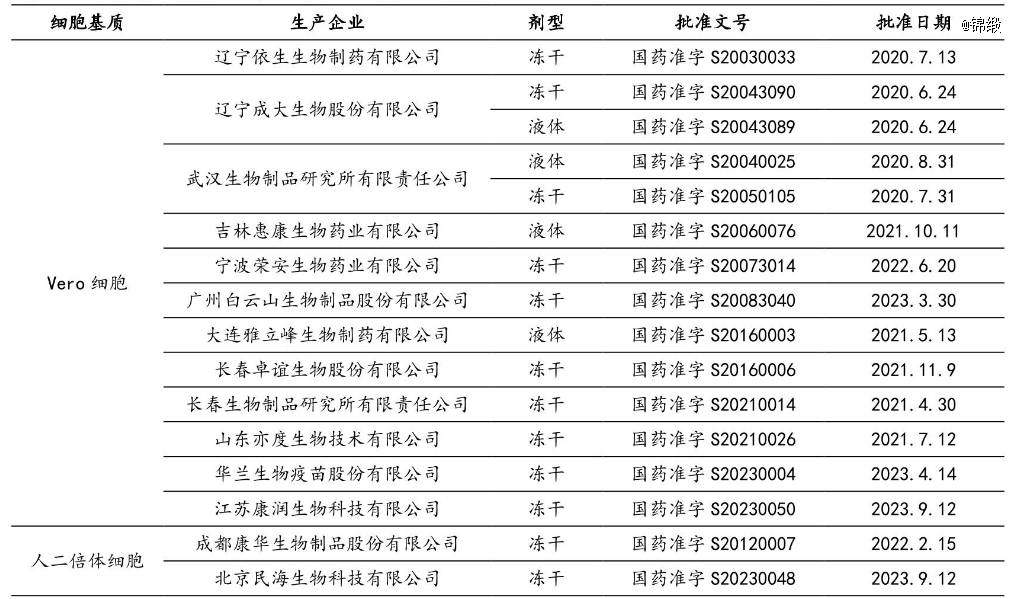

乙肝疫苗作为一类疫苗,本身利润率并不够,其营收与新生儿数量和市场竞争度密切相关,在新生儿数量减少的趋势下,需求下滑是很正常的事情。狂犬疫苗虽是二类疫苗,但却遭遇人二倍体狂苗的猛烈冲击,同时市场竞争日益加剧已经有20款不同技术路径的狂犬病疫苗获批上市,在研品种更是不计其数。

图:近年获批狂犬疫苗一览,来源:国投证券

核心产品遇阻的情况下,艾美疫苗破局的*方式就在于后续新产品研发,这也成为投资者衡量艾美疫苗投资价值的关键。迫于压力,艾美疫苗只得全力聚焦创新,一方面广泛铺设更多研发管线;另一方面全力推进mRAN疫苗管线进度。

如何走出红海?艾美疫苗希望用“创新”两个字给做出回答。

02

梦想如何兑现?

ALL IN创新后,艾美疫苗铺设了一个储备丰富的研发管线矩阵,只要将这个预想中的管线矩阵兑现,艾美疫苗就能够解决成长的烦恼。可问题的关键就在于,这样的梦想应该如何兑现?

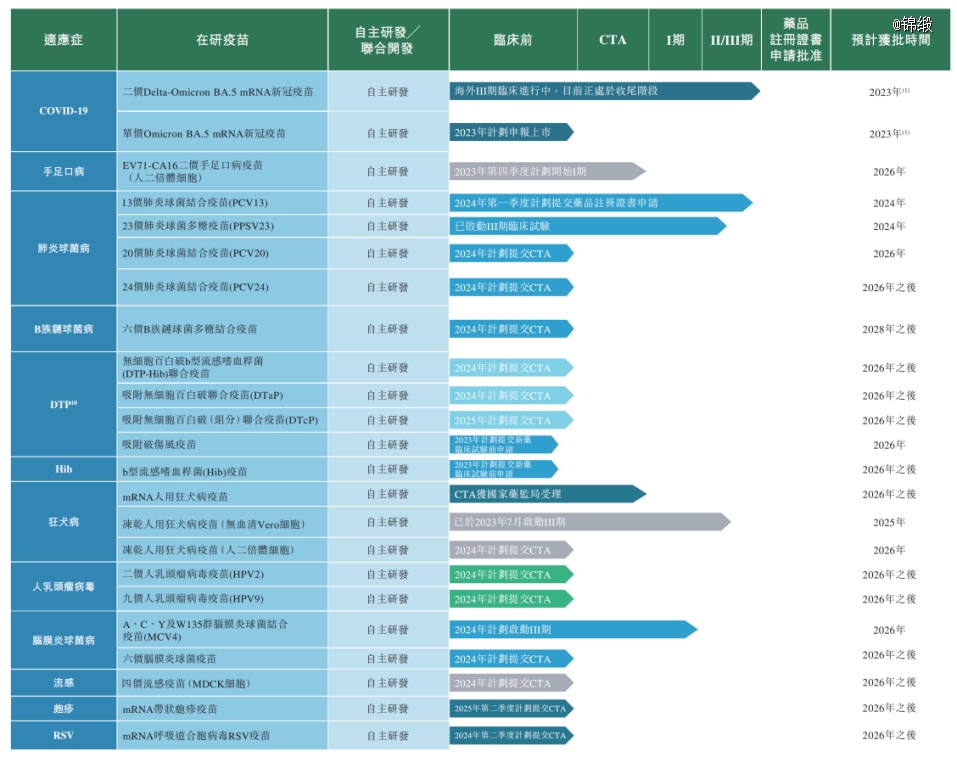

截至目前,艾美疫苗布局了23款在研疫苗产品,管线覆盖全球前十大疫苗品种,针对14个疾病领域,其中已有9个品种取得14个临床批件。如此丰富的程度,足以媲美创新药龙头企业的管线布局。可要想成为真正的疫苗行业龙头,光有研发态度是不够的,还必须展现出高瞻远瞩的战略布局和极强的执行力。

图:艾美疫苗在研产品管线,来源:2023年半年报

进一步深入分析,目前艾美疫苗有4款疫苗产品已处于III期临床阶段,包括二价 mRNA新冠疫苗、23价肺炎球菌多糖疫苗(PPSV23)、13价肺炎球菌结合疫苗(PCV13)和冻干人用狂犬病疫苗(无血清Vreo疫苗)。剔除无法再贡献业绩的新冠疫苗后,短期内真正可以销售的只有3款产品,预计2025年前后获批上市。

可实际上,这几款新增疫苗品类的竞争格局也颇为激烈。以PPSV23为例,国内已经有6家公司产品获批;即使PCV13疫苗竞争略小,但国内也有辉瑞、沃森生物和康泰生物三款竞品上市,康希诺的产品上市申请已经获得受理。换句话说,艾美疫苗即将上市的新产品也将面临红海竞争。

除A、C、Y及W135群脑膜炎球菌结合疫苗(MCV4)已经启动II期临床外,艾美疫苗的其他大多数疫苗产品仍处于临床早期阶段,如果全部推进研发,后续必定要保持高额的费用支出。

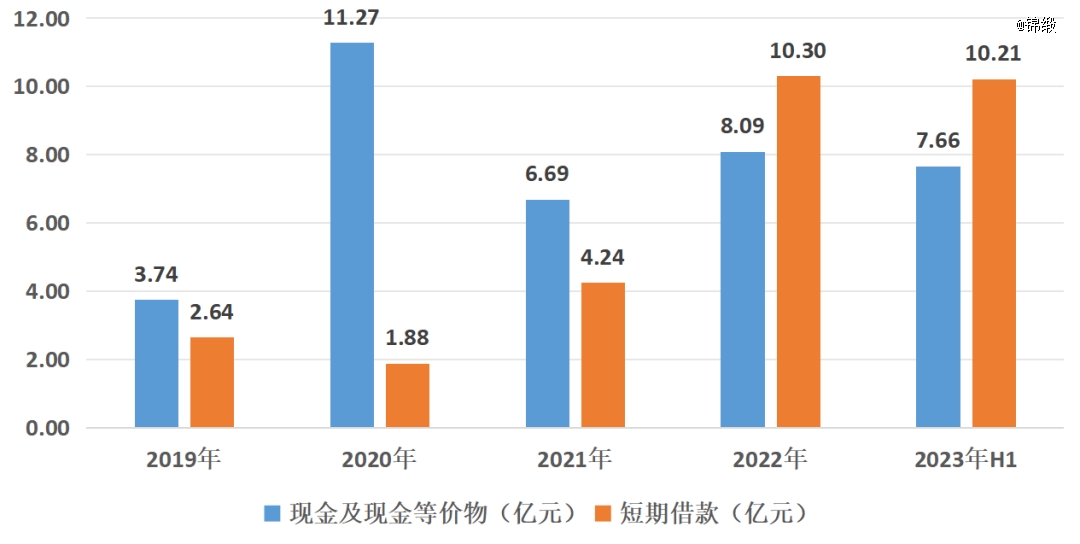

更为现实的情况是,艾美疫苗不仅成长性存在隐忧,现金流和财务状况也不容乐观。截至2023年上半年,艾美疫苗的总现金已剩余不足8亿元,短期负债却已经超过10亿元,现金流呈现高压态势。

图:艾美疫苗资产结构,来源:锦缎研究院

艾美疫苗的在研管线固然丰富,但想要转化为获批产品却并不是一件容易得事,想要打造真正能独当一面的爆款产品,更是难上加难。

管线布局十分宏大,可这份蓝图究竟该如何落地,实则就是艾美疫苗所必须解决的最核心问题。凭心而论,艾美疫苗的临床执行能力是不及其战略规划的,复盘艾美疫苗发展史,投资者也能发现自研并非它的长项,其更善于进行资产并购。

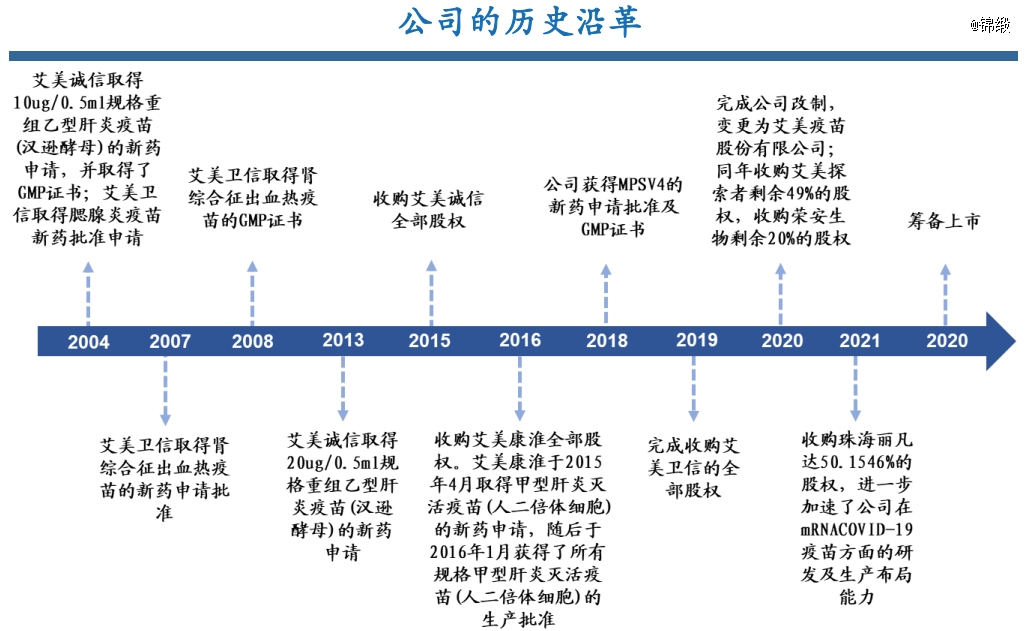

2015年,收购艾美诚信全部股权,获得乙型肝炎疫苗*权益;2016年,收购艾美康淮,获得甲型肝炎灭活疫苗;2019年,收购艾美卫信,获得肾综合征出血热疫苗、腮腺炎疫苗和人用狂犬病疫苗;2021年,收购丽凡达生物,获得进军mRNA的门票。

尽管收购可以迅速扩展产品线和市场份额,但同时也给后续协同整合带来了难度,如果进展不顺很容易遇到资源浪费、市场竞争力下降等问题。

通过丰富的管线打造,进而成为全产业链疫苗龙头,这或许是一条可行的发展之路,但如何落地考验的就是另外一项能力了。在战略规划层面,艾美疫苗依然展现出强大的野心,目前需要证明的就是它有兑现这份蓝图的能力与决心。

03

关键指标:现金流

对于站在红海中央的艾美疫苗而言,其现在最缺的就是一款能够改变投资者认知的爆款产品。

尽管即将上市的几款产品并不能达到爆款程度,但却依然能够让艾美疫苗“回血”。毕竟疫苗一直都被认为是*的医药投资黄金赛道。产品迭代周期长,企业现金流充沛,这些特征都使得疫苗拥有更高的投资确定性。

例如默克的23价肺炎球菌多糖疫苗,它是一款早在1983年就获批上市的疫苗产品,但时至今日依然是这一赛道的主流产品,每年仍能在全球收获数亿美元的营收。在国内市场,默克23价肺炎于1996年获批后就全面垄断中国市场,直至2006年成都所23价肺炎获批才实现国产化,而默克的产品依然*竞争力。

尤其在港股融资能力大幅下降的情况下,这些由产品带来的现金流就显得格外重要。只有获得源源不断的现金流,艾美疫苗才有去寻找爆款产品的可能。

当然,艾美疫苗并没有将全部未来都赌在新产品上,其依然希望能够回归A股上市,毕竟A股融资能力是要明显强于港股的。只不过随着科创板第五套上市标准收紧,艾美疫苗回归A股的难度在持续增加。

回过头看,艾美疫苗也曾满怀理想,敢于在mRNA这项新技术上投入十余亿元,它的魄力是值得称赞的,它也曾有机会跻身中国疫苗*梯队。只可惜,mRNA的价值被疫情大幅放大,当需求降低后,这项技术并没有达到最终的高度,而艾美疫苗也在为自己曾经的冲动买单。

【本文由投资界合作伙伴锦缎授权发布,本平台仅提供信息存储服务。】如有任何疑问,请联系(editor@zero2ipo.com.cn)投资界处理。