财报季总是有人欢喜有人忧,扒拉 B 站的新财报更是心情复杂——乐观的数字寥寥,悲观的情绪先在美股盘前砸跌了 7%。

3 月 7 日港股盘后,B 站向市场递上 2023Q4 及全年未经审计的财务报告。财报显示,2023 全年 B 站总营收 225.3 亿元,净亏损 48 亿元,调整后净亏损同比收窄49%;2023Q4 营收 63.5 亿元,经营亏损 13 亿元,亏损率 20.5%,环比减亏效果反而变差。

积极面在于,B 站通过持续减亏于 2023Q4 实现正向经营现金流 6.4 亿元,使得 2023 全年经营现金流转正,算是稳住了核心业务基础盈利能力,好歹让陈睿缓了一口气。

悲观面在于,即便 B 站连续 6 个季度毛利率持续提升(B 站 2023Q4 毛利率达 26.1%,为近两年最高值);但眼下市场逻辑已经从过去看重粗放式增长转而关注平台盈利能力,这一根本性变化逼得爱奇艺、快手一再“瘦身”才勉强盈利稳住市场预期,反观 B 站迟迟未能实现盈利,不得不在本次财报电话会上给出明确盈利时间线(预计 2024Q3 实现调整后盈利)。

要知道,整个 2023 年 B 站勒紧裤腰带省省省,减亏成头等大事,以 B 站 2023Q4 季度财报数据为例:

营业成本为 47 亿元,同比减少 4%;

销售及营销开支 11 亿元,同比减少 11%;

一般及行政开支 5.1 亿元,同比减少37%;

研发开支 13 亿元,同比减少 11%,研发人员股权激励支出环比下降 25%。

不难看出,B 站已经很努力从方方面面“节流”;可纵使如此,2023 年仍未扼住烧钱的惯性——逼得陈睿在本次财报电话会上表态,2024 年 B 站最重要的工作就两个:

一是实现盈利目标。“B 站将会持续加强商业化能力,提升经营效率,进一步优化毛利率,合理地管理开支,有信心在 2024Q3 实现调整后运营利润转正”。

二是,B 站将在保证盈利的基础上,推动内容生态健康发展。“确保在高质量内容方面的口碑和心智,聚焦优质 UP 主的发掘和活跃度提升”。

游戏趴窝,广告负重前行

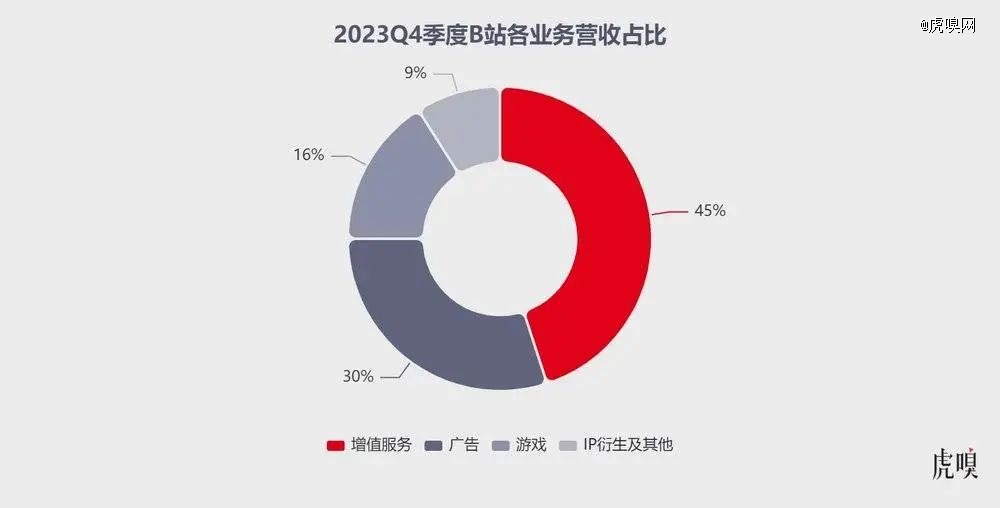

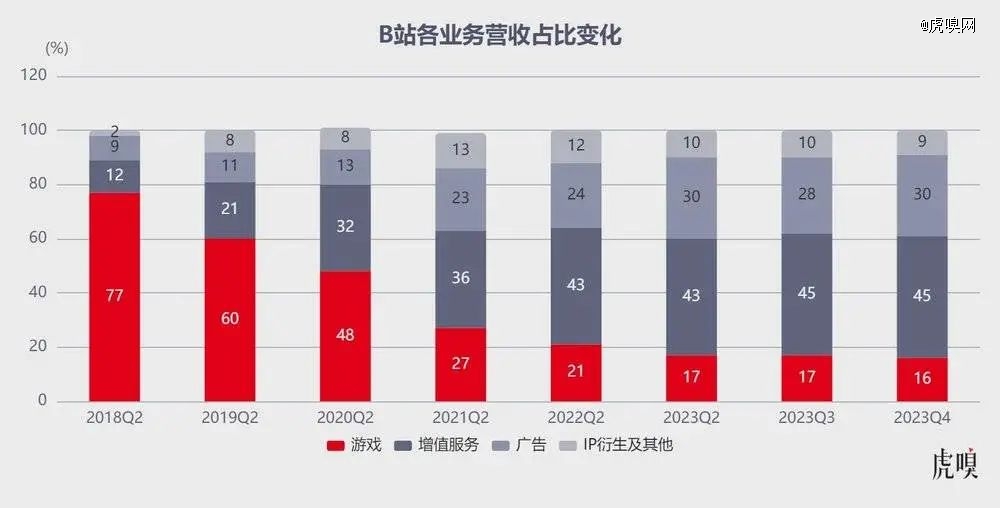

缓缓铺开 B 站 2023 全年财报,各业务表现依旧延续着过去的惯性——增值服务、广告业务稳中有增,游戏、IP 衍生及其他继续疲软,拖累 B 站 2023 全年营收增速放缓。

首先,增值服务(包含直播、大会员)依旧是核心泵血业务,全年收入达 99.1 亿,同比增加 14%,占 B 站总营收的 44%;2023Q4 该业务板块收入 28.6 亿元,同比增长 22%,占 B 站季度营收的45%。

这部分主要由直播(2023 年 B 站通过直播与视频生态一体化运营,推动更多 UP 主成为主播,丰富直播内容生态)和内容生态拉动。财报显示,2023 全年共有超 300 万 UP 主在 B 站获得收入,其中超 180 万 UP 主通过直播获得收入——说明 B 站直播在 B 端匹配效率和 C 端渗透率方面取得了良好的增长。

其实自 2023 下半年开始, B 站便持续提升直播带货的优先级——6 月,新成立交易生态中心,带货项目组并入该一级部门;9 月推出“超新星计划”(UP 主带货孵化计划);11 月,客服系统、实时数据大屏等直播带货“基建”进一步完善。

得益于上述举措,2023 年双11 期间 B 站上头部电商平台广告流水同比增长超 80%,带货 GMV 同比增长 251%;其中,B 站 UP主@Mr 迷瞪更在双 11 期间全渠道直播带货 GMV 累计超 16.8 亿。

其次,2023Q4 季度 B 站广告收入 19.3 亿元,同比增长 28%,占整体营收比重提升至 30%,进一步带动公司毛利润提升;即便跨度拉长至 2023 全年,广告也是 B 站“表现最靓的仔”——全年营收 64 亿元,同比增长 27%。

这主要得益于两个方面:

一是 B 站基建工程初显成效,例如升级花火平台(商单平台)、力推星火计划(B 站与淘宝联盟打通后可直接跳转淘系店铺);且在 2024 AD TALK 营销伙伴大会上,B 站发布一系列商业产品、技术提效计划,提出“发新品、年轻化、交易转化、大节点”的四大场景营销解决方案;

二是 2023 年电商平台竞争加剧,品牌投流及主播带货的买量需求推动广告加载率提高。

当然,广告的陡峭增长曲线是在 B 站广告基数小、广告加载率相比抖音、快手等(以上市的快手为例,B 站/快手 DAU 约 1:4;B 站/快手的广告收入约 1:8)平台仍然不算高的前提下达成的——等于说,B 站与抖音、快手等平台相比,商业化短板明显。

值得注意的是,在提升广告收入方面 B 站做了很多探索和努力,包括调整商业化组织架构、改进基建和广告匹配效率、升级花火商单平台、推出视频和直播带货功能等等——不过,单从近两年表现来看,暂且不提抖快万亿的狂奔速度,微信视频号 2023 年也做到了超 3000 亿 GMV,B 站折腾了两年多未见明显的 GMV 攀升趋势——不同之处在于,B 站不做闭环电商,而是向外。

所以,B 站需要持续寻求与电商平台的合作,例如星火计划与京东、淘宝、拼多多等平台的合作,提升商业化能力;但将视线拉回品牌广告,品牌方的诉求是看到站内人群资产递增和转化,但 B 站的商业化推广存在问题,例如分发逻辑不合理、流量成本高、资源位有限等,导致品牌广告 ROI 不尽如人意。

至于游戏业务,2023 全年收入 40 亿元,同比减少 20%——尤其 2023Q4 游戏收入仅 10 亿,同比下滑 12%,比市场预期还要糟糕。对此,B 站给出的解释是,由于新游戏数量减少,以及部分游戏营业额减少导致——但不可否认的是,游戏业务之于 B 站营收占比正逐渐减小。

点点数据,B 站三款游戏 2023Q4 在 APP Store 单日下载表现

时间拉回 2022 年 11 月,B 站游戏架构大调整——B 站游戏业务汇报线由高级副总裁张峰调整至 CEO 陈睿,并将游戏发行事业部更名为游戏发行中心;彼时,陈睿亲手接管游戏时定下的战略是:自研精品 + 全球发行,集中精力做超级头部和垂类头部,做精品游戏和能长线运营的游戏。

最新一次陈睿主导的游戏业务变阵发生在 2024 年 3 月 5 日——B 站内部全员邮件称,“为了推动游戏自研业务的发展”成立“自研游戏发行部(一级部门)”,由陈彤蓬负责,向 CEO 陈睿汇报;同时,B 站原“游戏发行中心”的自研运营一部、广州分部、北京分部将整合进自研游戏发行部,向陈彤蓬汇报——虽然本次调整业务架构变动不大,但从战略角度来看是 B 站精简自研的明确信号。

公开报道显示,2018 年陈彤蓬加入米哈游后,曾担任《崩坏 3》国服产品运营负责人,《原神》全球产品运营负责人;2022 年陈彤蓬被腾讯招致麾下,在 Level Infinite 负责《幻塔》双端全球发行工作——其履历无疑暗合 B 站之于游戏人才的渴求:熟悉二次元游戏发行以及游戏全球发行,并积累了行业头部产品发型经验。

此前,B 站还将六大自研工作室(宅极电、源力星聚、Access!、传送门、轨迹、理想乡)整合为爱可赛思游戏工作室,自研项目也仅保留爱可赛思游戏工作室在研一款二次元竞速游戏 G19 及摇光工作室在研的一款(国风武侠)开放世界游戏。

不过,从财报业务表现看这一调整收效一般——尽管 2023 下半年 B 站上线 3 款自研、1 款独代游戏,但其代理的二次元头部《闪耀!优俊少女》上线一周突然下架,迟迟无法恢复上线,自研《斯路德》《摇光录:乱世公主》《千年之旅》亦未掀起水花,依旧要靠《碧蓝航线》《FGO》等老牌游戏稳住游戏板块的营收。

而且,B 站游戏 2024Q1 并无新游,Q2 也只有独代《三国:谋定天下》、《长安百万贯》预计上线,联运主要靠米哈游的《绝区零》撑想象力,整个游戏业务何时能恢复昔日荣光,不容乐观。

B站该着急了

流量商业变现掉队会卡死平台的上限,但用户盘直接决定着平台的下限。

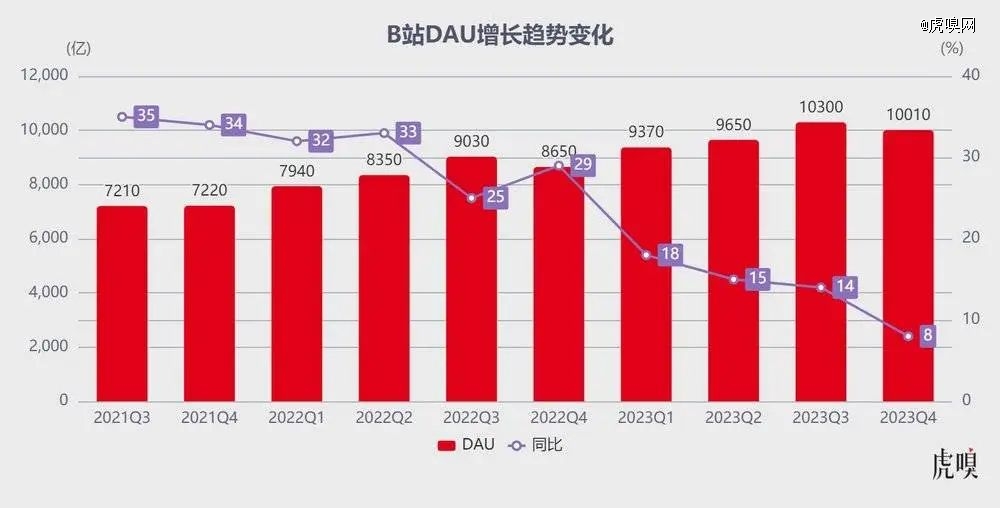

2023Q4 季度 B 站 MAU(Monthly Active User,月活跃用户)为 3.36 亿,环比流失 500 万人;DAU(Daily Active User,日活跃用户数) 震荡维持在 1 亿, 相比 2023Q3 季度的 1.03 亿,增长势头疲软;2023Q4 用户日均使用时长 95 分钟,环比 2023Q3 的 100 分钟减少 5 分钟。

受到上述用户盘的影响,B 站存量用户粘性也微降,DAU/MAU 回落到 29.8%。

在 UP 主数量方面,B 站实现正向循环的生态,创作者投稿数量、活跃创作者数量和粉丝 UP 主增长都保持健康增长——2023Q4 日均活跃 UP 主、月均投稿量同比增长分别为 16%、31%;B 站月均互动数超 140 亿次,全年日均视频播放量达 43 亿,同比增长 25%。

值得一提的是,截至 2023 年底,2.3 亿用户通过入站考试成为 B 站“正式会员”,正式会员第 12 个月留存率稳定在 80% 左右,推动 2023Q4 季度 B 站的大会员数量达到 2190 万,同比 2022 年(2140万)微增 2%。

作为一个横跨 UGC、PGC 和 PUGC 三种内容生产方式的平台,B 站*的内容生产方式来自于 PUGC,具有规模效应和网络效应,其与抖音、快手等社区平台相比,网络效应更强,并能基于特定圈层形成跨边的网络效应。

得益于此, B 站在一众平台中贴牢了“年轻”标签,不仅圈层颗粒度更高,还能涵盖更多小众领域——B 站用户平均年龄保持在 24 岁左右,其中 Z+ 世代用户覆盖率达到 65%,超过一半用户生活在二线及以上城市,男女比例接近 1:1。

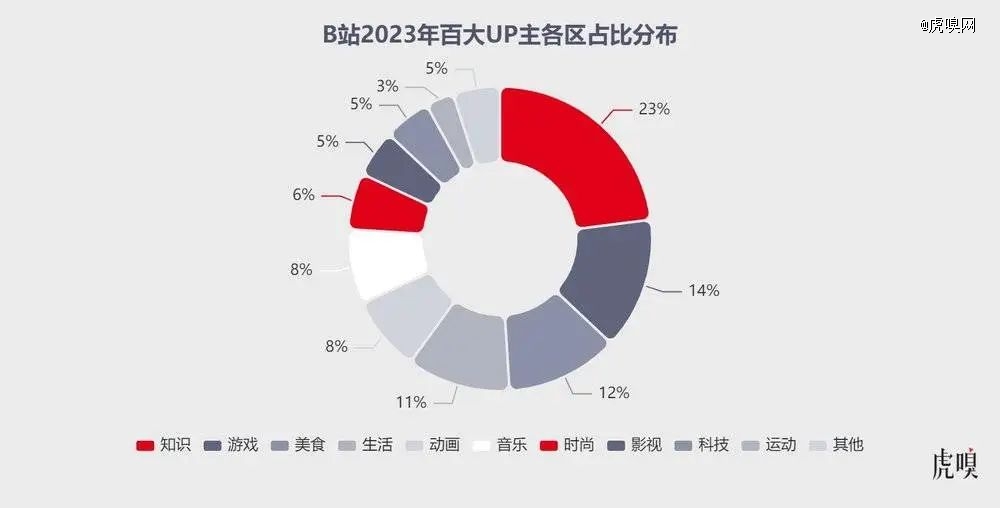

此外,B 站的弹性来自于破圈,并能通过破圈实现社区的持续扩张,这源于 B 站强调内容的精细化运营,拥有多个圈层和高颗粒度的兴趣标签,根据相关数据统计,2023 年共 23 位知识类 UP 主入选 B 站百大,内容涵盖历史、法律、国际时事、哲学、社科等诸多领域。

事实上,2018~2023 年 B 站 UP 主分成所属“收入分成成本”从 16 亿增长至 95 亿,但分成资金池扩容赶不上 UP 主增速,相比之前“蛋糕”反而更少了——财报显示,2019 年 B 站月均活跃 UP 主为 90 万人,2023 年这一数字激增至超 300 万。

不过,按照本次财报数据,虽然有 300 万 UP 主在 B 站获得收入,但通过广告获得收入的 UP 主数量同比增长 94%(B 站广告收入来源主要分品牌广告、效果广告、花火商单、视频/直播带货等),通过直播获得收入的 UP 主有 180 万——等于说,广告商单和直播还是 UP 主收入的大头,单靠充电、付费课程等方式难以支撑起 UP 主的变现。

2023 年 B 站管理层尝试通过直播提振成交,不过据虎嗅了解,B 站通过星火计划(与电商平台合作打通数据的项目)和私域分销(非 B 站商业化重点,但是部分 UP 主探索变现的模式)等方式一定程度上提升了变现能力,但在市场竞争中缺乏差异化和创新服务,对整体营收提振有限。

值得注意的是,2023 年 B 站升级充电模式,增加了 UP 主付费会员专享内容——例如,食贫道《迷失东京》上线仅 7 小时付费超 100 万;截至发稿,《迷失东京》获得超 338 万次播放,共有超 22 万人次为其付费,按照“大开大合”栏目 12 元的定价,视频收益预估超 200 万元。

即便一位创作者指出,这种由精品内容驱动的营收模式,对内容和创作者是最直给的变现激励,意义不局限于营收规模,还能巩固头部创作生态;可问题在于,这对于缓解 B 站 UP 主整体之于商业变现的焦虑,不过是杯水车薪。

犹记得,2019 年乘势而起的 B 站风头正盛,一群年轻 UP 主在贫瘠年华里怀着对未来最恳切的渴望,那时候柔软的、坚硬的情绪翻涌,觉得往后人生金色光芒闪耀;如今,席卷而过的短视频风潮一度摧毁了很多人的信心,不可否认还有人不发一言默默坚持中长视频,但很多人毅然转身拥抱了抖音、快手,去谋一个短视频赛道的替补位。

尽管爱 B 站的人依旧怀着诗人般的任性,但市场评判的底层逻辑已经发生根本转变,B 站近两年因扩张失序常被外界嘲讽与揶揄,盈利的 Flag 喊了两年——若 2024 年再难兑现,恐怕市场耐心也要耗没了。

【本文由投资界合作伙伴虎嗅网授权发布,本平台仅提供信息存储服务。】如有任何疑问,请联系(editor@zero2ipo.com.cn)投资界处理。