1620年9月16日,一艘排水量180吨的商船,离开英国的普利茅斯港,驶向大西洋彼岸的美洲大陆。当时,谁都不会知道,这艘不起眼的商船将会改变世界,它的名字是——五月花号。

2024年1月15日,一艘可装载7000辆汽车的滚装船,离开了中国的深汕小漠国际物流港,驶向了欧洲大陆。这次,它的首航引发了全球新能源车行业的关注,它的名字是——EXPLORER *(探索者一号)。

美国《外交政策》杂志专栏作家霍华德·W·弗伦奇(Howard W. French)评价EXPLORER *:“它可能开启了全球经济的新时代。”

在弗伦奇看来,这艘船的特别之处不是其653英尺(199米)的长度,也不是其LNG双燃料动力技术,甚至不是其快速滚装、滚卸货物的能力,而是其装载的货物——大约5000辆比亚迪新型电动汽车。

在此之前,中国电动汽车企业并不具备这种远洋大规模运输的能力。

不只是比亚迪,上汽、吉利、蔚来、小鹏等中国车企都计划或已经进军欧洲,但「甲子光年」发现,“中国车企的出海战事”在欧洲还远远谈不上激烈。

电动汽车出海欧洲是好事,也取得了一定成绩。尽管国内外不少媒体都给出了积极的评价,但从产业角度来说,想真正打开欧洲市场的大门,中国车企要做的还有很多。

1.不能简单地把出口数量作为评判标准

全国乘用车市场信息联席会(以下简称“乘联会”)的数据显示,2023年中国新能源汽车出口120.3万辆,同比增长77.6%。在这120.3万辆车中,出口到欧洲的占比达38%,远超其他地区。

但是在德国定居多年的佳琪(化名)的感受并没有特别明显,“基本没在德国的街头见过中国的新能源车,还是奔驰、宝马、大众的车多。”

为什么实际感受和数据统计会有出入?这源自统计上的“错觉”。

汽车出口是按照属地原则统计的,也就是说只要是从中国海关运出去的新能源车都算是“中国出口”,但具体到汽车品牌则会有很大差别,某个车企的实际销量也可能会被出口数据掩盖。

汽车工业协会常务副会长兼秘书长付炳锋也曾表示:“中国汽车出口越来越亮眼,但不能简单地把出口数量作为评判标准。”

研究机构Schmidt Automotive的数据显示,中国对欧新能源汽车出口约四成由上海超级工厂生产的特斯拉贡献。这样看来,纯中国品牌新能源汽车的出口量并没有想象中那么高,转化成实际销量也会打一个折扣。

尽管在纯电动汽车市场,中国车企的市场份额相比以前有较大提升,但是根据Schmidt Automotive 3月25日发布的统计数据,今年1-2月,中国车企在西欧乘用新车市场的份额仍然难以突破3%,而同期日本原始设备制造商(OEM)占据了总市场的13.3%,韩国则占据了7.8%。

让我们来看看销量。在国内如日中天的比亚迪,2023年在德国、英国、法国、意大利等八个欧洲市场中的总销量才15588辆,其中Atto 3(即国内的元PLUS)就卖出了12318辆,汉、唐等车型年销量共计仅3000余辆。

而这已经是中国自主汽车品牌中卖的*的了。

根据Eu-EVs数据显示,2023年上半年,蔚来在欧洲销量仅为832辆,月均约137辆,刚刚破百;小鹏的表现则要更差一些,甚至在去年出现过月销量1辆的情况。

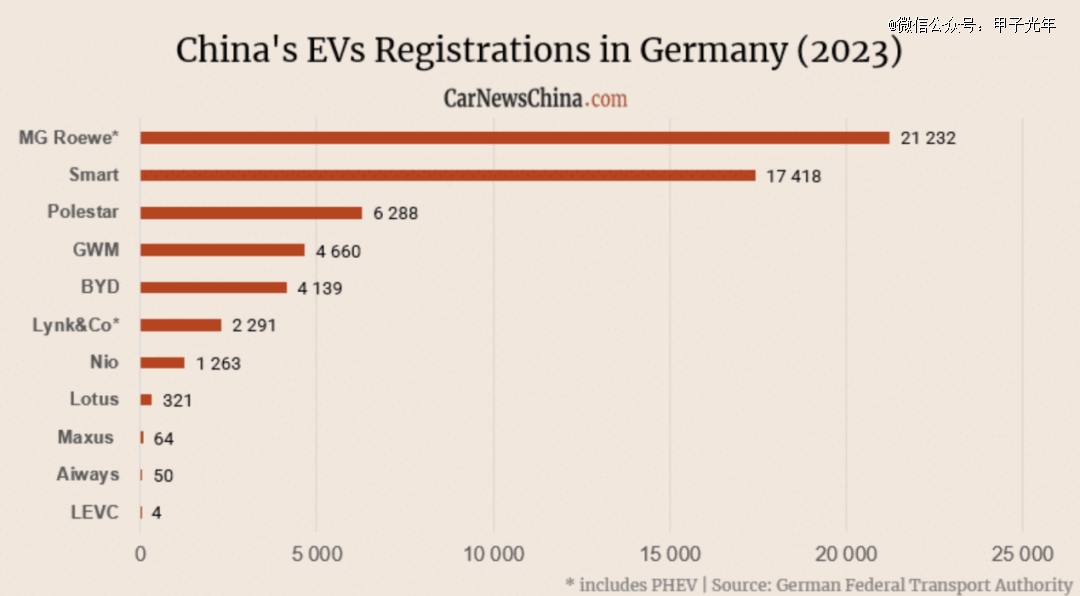

具体到国家层面的新能源汽车注册量则更能直观体现这种情况。

德国联邦交通局2023年中国品牌新能源汽车注册数据显示,在排除特斯拉后,中国新能源汽车在德累计新注册量为5.77万辆,但其中名爵、Smart和极星就贡献了超过4.4万辆,这些车型准确来说属于“合资品牌”。再将这些“合资品牌”排除后,纯中国汽车品牌销量仅为1.27万辆,对应的市占率约2.4%。

德国联邦交通局新能源汽车注册表,图片来源:CarNewsChina

欧洲市场是中国新能源车企的“兵家必争之地”,但销量数据和中国车企的雄心壮志形成了巨大反差。

2020年,小鹏就把*批车G3发往了挪威;次年,小鹏又将其大型电动轿车P7引入挪威市场;2022年,小鹏又先后在瑞典、荷兰、丹麦开设了线下体验店。

蔚来紧紧跟随小鹏的脚步,于2021年5月官宣出海欧洲,“*站”同样选在了挪威。到2022年8月,蔚来在德国首都柏林举行了NIO Berlin蔚来欧洲发布会,宣布在德国、荷兰、丹麦、瑞典四国市场提供服务。

比亚迪也在2021年在挪威市场交付了1500辆唐EV,并逐渐将市场扩大到了丹麦、瑞典、荷兰、比利时、德国等多个国家,在售车型也在增多。

但据《欧洲汽车新闻》报道,2024年初,比亚迪内部正就在欧洲市场推出旗下哪个品牌、哪款车型,乃至何种动力系统的产品展开激烈讨论,以提高产品销量。

理想是美好的,但现实是残酷的,在最近的三到四年,中国新能源车企在欧洲市场上收获寥寥。

而对新能源形式和汽车品牌的偏好,以及对成本的考量,都成为了阻挡中国新能源汽车进入欧洲的铁墙。

2.欧洲铁墙

中国新能源车企的优势,在欧洲市场没能取得大展拳脚的空间,消费习惯的差异让供需发生了错位。

欧洲市场中除了燃油车,油电混动车型(HEV,也就是所谓的“普混”)是*的,其次是纯电动车型(BEV),而插电混动车型(PHEV)是占比最少的。

欧洲汽车工业协会(ACEA)的数据显示,今年1月份,欧盟市场新增注册车辆中,纯电动汽车占比为10.9%,油电混动车型占比为28.8%,插电混动车型占比仅为7.8%。值得注意的是,这份数据里面没有增程式电动车。

由于排放、用车成本、政府补贴和车辆性能等方面的原因,欧洲市场对插电混动车型实在提不起太大的兴趣。

例如2023年初,德国就取消了对新插电式混合动力汽车5625欧元至6750欧元的购买补贴,这直接导致德国插电混动车型销量锐减。根据Dataforce(创博数据)的数据显示,因为政策影响,2023年前8个月德国插电混动车型的销量减少了近8万辆,同比下降了42%。

但中国车企最擅长的,恰恰是插电混动车型和增程式新能源汽车。

2023年比亚迪销量超过302万辆,其中插电混合车型销量143.8万辆,几乎占到了一半,且同比增长了52%;理想汽车更不必多说,利用增程式新能源车在市场中的认可,全年交付量达37.6万辆,净利润为118.1亿元,是中国最挣钱的新势力车企。

相反中国市场的油电混动车型甚至已经处于发展停滞的状态,甚至不会被列入新能源汽车的统计表。目前中国市场上的油电混动车型市场被丰田、本田、雷克萨斯等品牌填充,国产车企基本不再开发油电混动车型。

这种产品错位让中国新能源车企的优势没办法得到发挥,陷入了一种“别人要的我们没有,我们有的别人看不上”的尴尬境地。

此外,欧洲的电价普遍不便宜,即使充电比加油要划算,但也是一笔不小是支出。在德国定居的小艾(化名)向「甲子光年」表示:“德国的电价就很贵,感觉俄乌冲突结束后才能便宜点。”

P3咨询公司的一份研报,对比了在欧洲接入不同的充电网络(私人充电桩和公共充电桩)和运营商时一辆电动车的年用电成本,结果显示2023年均充电费用在1317欧元至1599欧元不等。这个数字已经比较接近一辆燃油车一年的汽油成本了。

佳琪向「甲子光年」表示:“之前为了鼓励大家购买电车,很多大商场门口的充电桩都是免费提供给大家充电的,但是随着德国能源费用的上升,这项福利也取消了。”

因此,即使在选择纯电车型时,欧洲消费者也会比较谨慎。充电花掉的钱,要在购车上省下来。这一点上欧洲本土的电动汽车更有优势,中国品牌的电动汽车并不是想象中那么便宜。

例如,目前大众ID.家族部分车型在欧洲市场的价格优惠高达7700欧元,ID.4和ID.5最新售价分别为3.26万欧和4.12万欧。

欧洲第二大车企Stellantis旗下的标致3008 SUV 电动版也在近期降价3300欧元至4.49万欧元;法国老牌车企雷诺集团旗下的畅销车型Dacia Spring在优惠1万欧元之后售价仅为1.3万欧元,这款车甚至被打上了“欧洲最实惠的电动汽车”的标签。

就连销量冠军特斯拉,也于今年一月份在欧洲市场开启了降价。特斯拉德国官网显示,目前Model Y 后驱版本售价从44890欧元降至42990欧元,Model Y 长续航版售价从54990欧元降至49990欧元。

相比之下,比亚迪汉和唐在欧洲的售价则分别为6.9万欧元和6.96万欧元;蔚来ET5在挪威,荷兰和德国的整车起售价格为6万欧元。

这个价格短期内并不会对欧洲消费者产生太大的吸引力。

MG的销量也可以从侧面证实这一点,其在欧洲销售的主要是MG4 EV,定位为紧凑型纯电动车,起售价仅为3.199万欧元。小巧的车身、MG品牌的情怀和极低的售价是这款车畅销的主要原因,英国杂志《AUTOCAR》甚至将其评为“Best Electric Car”,意为*电动汽车。

汽车品牌的偏向也对中国车企造成了无形的阻碍。佳琪向「甲子光年」表示:“德国人偏传统,需要一定时间去接受中国新能源汽车,目前人们还是选择德国三大品牌的油车居多,另外斯柯达、菲亚特和日本车在德国也很受欢迎。”

欧洲消费者虽然身处全球汽车产业最发达的地区之一,平均收入较高,社会福利大,但在买车时却进入了“地主家也没余粮”的境地,闪闪发光的中国车暂时还没能成为他们的选择。

3.收益大于痛苦

对车企而言,出海欧洲即使撞墙,收益也要比痛苦大得多。

中国的新能源汽车得益于成熟完善的产业链,成本压缩空间非常大,和欧洲本土汽车品牌形成了鲜明的差距。

2023年9月5日,瑞银证券研究部对比亚迪海豹进行了拆解并发布了研究报告,报告显示,比亚迪海豹整体成本较上海超级工厂生产的特斯拉Model 3低15%,比大众汽车在欧洲生产的相似规格车型成本低35%。

而且这种成本差距还有扩大的趋势。行业趋势分析机构JATO Dynamics的一项研究显示,2022年上半年,中国电动汽车的平均成本不到3.2万欧元,而欧洲的平均成本约为5.6万欧元。

造得便宜但卖得贵,乘联会秘书长崔东树曾表示,中国汽车出口均价从2021年的1.95万美元,提升到2023年的2.38万美元。这种情况下,只要提升销量,中国车企的海外买车收入将会非常可观,当然这也是欧洲对中国车企展开反补贴调查的重要原因之一。

「甲子光年」询问国内某造车新势力市场负责人奥森(化名)电动汽车出口利润时,对方没有直接回复,但表示:“你去查查欧洲在售车型的售价就知道了。”

除了单车利润这个“里子”,中国车企在欧洲市场也很看重“面子”,想的是有一天能“站着把钱挣了”。

欧洲是全球重要的汽车市场,大牌云集,拥有浓厚的汽车产业底蕴和文化氛围,同时有着不错的新能源汽车渗透率。多方数据显示,2023年欧洲市场的新能源汽车渗透率在24%左右且仍在提高,挪威市场的渗透率已经超过了90%。

高端的汽车工业加上不断提高的新能源汽车占比,世界上很难再找到这样的市场了,这会给中国的新能源车企带来强大的品牌背书。

奥森向「甲子光年」表示:“如果一个车企在欧洲市场得到了认可,那在其他的国家就可以更好的销售了,对这个车企来说就是真正走出去了,全球化了。”

因此很多中国车企甚至在有意识地贴近欧洲,例如蔚来身上的欧洲味道就很浓,ET5旅行版发布会就放在了德国法兰克福。蔚来欧洲业务发展负责人陈晨也曾对媒体表示:“扎扎实实扎根欧洲,把自己作为一个欧洲企业,这才是蔚来考虑的。”

即使暂时还没有在欧洲开启销售的中国车企,大多也都在欧洲设立了事业部或者研发中心,并在中东、东南亚等其他市场出口试水,计划利用多国市场的“跳板”来进军欧洲。

但欧洲市场近期对电动汽车的态度可能会让中国车企的出海更加困难。

本月初,奔驰宣布因市场对电动化需求持续低迷,其电动化目标推迟到至少2030年,并向投资者保证将继续改进其燃油车。但奔驰的股价却没有因此受到不良影响,反而出现了上涨,这说明资本市场是认同奔驰的举措的。

而在2023年11月,大众集团董事长奥博穆宣布,由于欧洲市场对电动汽车的需求“低于预期”,该公司暂时不就第四家电池工厂的选址作出决定。

欧洲试产对新能源汽车需求放缓的情况已经被摆在了台面上,在车企利润、消费者需求和本土品牌保护等多种因素的影响下,这种汽车巨头的动态可能会让更多的车企在电动化战略上摇摆不定,甚至会影响政府政策的方向。

当欧洲市场出现去电动化的趋势并开始慢慢清晰时,这对中国车企可不是什么好事。

欧洲知名车企资深经理级工程师钱伯彦近期在《财经》杂志上撰文认为:“或许只有当中国品牌们不再盲目追求出口统计数据的同时,才是汽车出海本身迎来其进一步发展的时刻。”

【本文由投资界合作伙伴微信公众号:甲子光年授权发布,本平台仅提供信息存储服务。】如有任何疑问,请联系(editor@zero2ipo.com.cn)投资界处理。