有投资人士对创投日报记者表示,“业界早在多年以前就已经认定柔宇失败了,只是程序上的倒闭晚了几年。”随着独角兽数量的下降,以及独角兽的纷纷陨落,这一概念也在投资圈重新被审视。

屡陷困境的昔日独角兽柔宇,再因被申请破产消息引发关注。

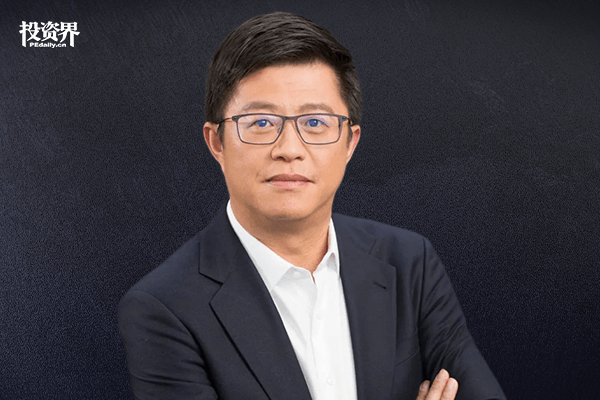

全国企业破产重整案件信息网显示,深圳市柔宇科技股份有限公司及其子公司深圳柔宇电子技术有限公司、深圳柔宇显示技术有限公司各新增一则破产审查案件。柔宇创始人刘自鸿对此回应媒体采访时称,“一切以官方消息为准”。

在此之前,柔宇已多次陷入“至暗时刻”,早在2021年,这家曾在一级市场共完成13轮融资、累计融资金额接近百亿元、估值达500亿元的明星项目,就被传陷入了资金困境。而后,裁员降薪、员工讨薪等新闻频见报端。

事实上,尽管在一级市场吸金不断,但柔宇在产业端一直备受争议,无法产业化落地,一直以来难以实现自我造血,也是柔宇最终倒下的最直接原因。

有投资人士对创投日报记者表示,“业界早在多年以前就已经认定这家公司失败了,只是程序上的倒闭晚了几年。”

另有柔宇股东机构的一名投资人士告诉创投日报记者,该机构内部基本不提柔宇这个项目,“仿佛这个项目从未存在过,亏得多的大项目都是这样,一般是项目组私下和领导汇报,不公开披露,也不复盘。复盘只限普通的小失败,大失败复盘不起。”

进退两难的资本

相比于柔性屏手机鼻祖,柔宇更受瞩目的是它的独角兽标签。

天眼查显示,自2012年成立以来,柔宇在一级市场先后完成了13轮融资,而参与的机构阵容也相当强大,包括中信资本、深创投、IDG资本、松禾资本、工银投资、中国银行、平安银行以及越秀产业资本等一系列各种属性的投资平台。

2020年末,柔宇曾对科创板上市发起冲刺,拟在二级市场募集资金144亿元。从当时其递交的招股书可以看到,中信资本是仅次于刘自鸿的第二大股东,持有柔宇6.05%的股份。

深创投为第四大股东,也是仅次于中信资本的第二大外部机构股东,持股比例为4.64%。除此之外,深创投管理的股权投资基金深圳慧港投资合伙企业(有限合伙),也位列柔宇的前十大股东,持股比例4.06%。

前十大股东中的外部投资机构,还包括松禾资本以及由深圳华盛置业控股的西藏祥盛创业投资有限公司。

值得一提的是,当年的招股书还披露,深创投、松禾资本、西藏祥盛等都曾支持采购被投项目柔宇的产品。其中,松禾资本在2019年花了16.81万元,采购柔派手机;深创投则在2020年上半年花了7.08万元购买智能会议终端和柔记产品。

尽管金额不大,但由此可以看出,机构股东对柔宇的发展倾注的投入。

有上述机构股东之一的投资人士对创投日报记者表示,“当机构意识到柔宇项目存在的问题时,沉没成本已经很高了,尤其是这个项目涉及到不少国资资金,牵扯波及面更广,因此很多相关方都不希望看到项目在自己的责任期内倒下。”

2022年4月,中央财经大学中国企业研究中心主任刘姝威曾公开呼吁“拯救柔宇”,其于2020年6月开始担任柔宇的独立董事。她在相关文章中表示,柔宇科技已经出现资金短缺,建议各级政府积极帮助柔宇科技解决资金短缺,帮助柔宇科技引进战略投资者,以便开拓我国柔性技术的应用市场。

该文还细数了柔宇的资金情况,称柔宇在2012年创立到2021年近10年间,获得股权投资约61.97亿元,债权融资约36.53亿元,公司的经营活动现金流入17.17亿元,现金流入合计116.28亿元。

有投资人士对创投日报记者表示,项目失败后投资机构或采取法律手段追回资金,“能追回多少是多少,但可能很难追回。”其进一步表示,除了资金上的损失,重大项目的投资失败,对机构声誉亦会产生负面影响,“但随着时间的推移,项目逐渐被遗忘,这种负面影响也会随之消退。

消失的独角兽

对于柔宇的失败,投资机构此前亦曾有过一些表态。

有其中一家主要参投机构的相关人士曾对创投日报记者表示,柔宇整体而言技术过关,最主要的问题在于创始人市场判断失误,导致商业化道路一直没走通,没法自我造血,最后资金乱断裂。

据媒体报道,深创投高管曾在接受采访时亦表达过反思,“柔宇对路线和模式的取舍以及在发展的时序上做了一些错误的选择。他们虽然在专业上有足够的能力,但对产业发展的模式方向,对具体的技术路线取舍,依然存在一些认识上的不足,这是核心。”

上述另一重要机构股东的投资人士则对创投日报记者表示,柔宇自身的产品存在问题。“柔宇用一个好的概念融了不少钱,但创始人并没有利用好这些资金认真做企业、做产品,习惯了大手大脚地烧钱,失败可以说是必然的。”

该投资人士表示,柔宇项目*的启示意义在于,“好企业不是拿钱堆出来的,钱多了就会挥霍,花起来就会不加思考。”

同样的反思也曾出现在硅谷知名投资人对WeWork项目的评价上。David Sacks等投资人在一档播客节目中提到,WeWork的失败很大一部分原因就在于,它从包括软银在内的一系列投资机构中融到的钱太多了,以至于创始人做出了盲目扩张等一系列错误决策,最终的结果就是项目的失败。这家市值曾一度达到470亿美元的全球独角兽企业,已在去年11月申请破产保护。

上述投资人进一步表示,从经验而言,“独角兽活得好的没几个。融了多轮的项目都有几个特点,比如账上钱多、不盈利、估值高。融资不是无止尽的,一旦融不到了就是项目最容易出事的时候,估值太高冲上市也面临见光死的局面。”

目前,随着资金环境的变化,美国已经出现了独角兽接连倒闭的情况。如40亿美元估值的物流初创公司Convoy在去年10月倒闭;紧接着次月,建筑领域的独角兽Veev也关张了,进入资产清算阶段。

独角兽公司这个概念最早由美国投资人Aileen Lee在2013年提出,用以说明短期内估值达到10亿美元以上估值企业的稀有性。而如今,随着独角兽数量的下降,以及独角兽的纷纷陨落,这一概念也在投资圈重新被审视。

上述投资人士对创投日报记者表示,“独角兽企业只能说是时代的产物,每个时代有每个时代的风口,以及被顶到风口上的项目。”

【本文由投资界合作伙伴财联社授权发布,本平台仅提供信息存储服务。】如有任何疑问,请联系(editor@zero2ipo.com.cn)投资界处理。