如无意外,5月10日极氪汽车在美挂牌上市后,曹操出行将成为李书福第十个IPO。

4月29日,曹操出行向港交所递交招股书,申请上市。

同前九个IPO不同,曹操出行的核心业务与汽车产业的距离相对较远。吉利汽车、沃尔沃、极星汽车、路特斯、汉马科技、力帆科技都属于制造业,亿咖通为汽车智能科技,曹操出行招股书则竭力将自己包装为一家背后有靠山,不同于滴滴的共享出行企业。

除滴滴外,网约车平台大多处于亏损,且已上市的平台,过往IPO之路都走得较为坎坷。

在曹操出行上市前,快狗打车与滴滴都曾登陆过交易所,上市期间快狗打车与滴滴都没能摆脱亏损,滴滴反倒在退市后的去年,首次实现了年度盈利。值得一提的是,3月嘀嗒出行与如祺出行也向港交所递交了招股书,加上曹操出行递表,三个平台密集递表,似乎意味着行业将重新迎来“春天”。

不过,无论互联网平台还是车企背景的平台,由于大的商业模式趋同,因此任何一家网约车平台融资,往往会伴随着新一轮用户补贴战。这折射出同质化竞争——司机和用户对平台没有任何忠诚度可言,价格与服务决定他们最终的选择。

相较而言,如祺出行、曹操出行、T3出行、首汽约车这类车企背景的平台在司机侧有更多可发挥空间,借助定制开发和租约,既能把车卖出去,同时也笼络了一定数量的司机。

曹操出行的招股书中,用了大量篇幅讨论了如何通过定制车降低司机成本,这似乎表明,在李书福的汽车生态之中,曹操出行扮演着特殊的角色——需要承载吉利系定制运营车的市场。这也揭开了曹操出行的核心商业模式:给司机提供低成本的车,从而间接实现更有性价比的出行选项,笼络用户。

1、用“TCO”笼络司机

去年全年,曹操出行实现收入106.7亿元,同比增长近40%。一个原因来自吉利生态为之提供了从车型定制到补能,再到车后一系列服务,这使得曹操出行在某种意义上,还为吉利消化库存。

出行服务、车辆租赁、车辆销售,以及包括广告等在内的其他收入共同组成曹操出行的收入大盘。截至去年,曹操出行的出行服务收入为103亿元,占比高达96.6%。

车辆租赁与车辆销售虽然在收入中的占比不高,但曹操出行的三款定制车(换电)面向专车的枫叶80V、面向惠选的曹操60、礼帽出行专车LEVC TX5,是其间接实现低价的重要手段。定制+换电+吉利车后服务,使得曹操出行可以向资本市场讲述一个不靠补贴实现低价的“新故事”。

招股书毫不讳言地引述第三方机构数据,指出其模式能够显著降低司机拥车成本。相较其他平台的纯电车型(BEV),曹操出行的定制车平均TCO(总体拥有成本)低了36.4%。其中枫叶80V与曹操60理论TCO分别为每公里0.53元、0.47元,TCO约降低32%-40%。

更低的成本能够对冲一部分补贴,2022年经调整司机收入及补贴占出行服务的权重由84.2%下降到去年的79.1%,司机平均每小时收入由2022年的30.9元,增长至36.1元。

光子星球了解到,曹操出行为了输出其在TCO方面的优势,还在多地投放的定制车车身上,喷上了“每天保底xxx元”的字样(不同地区数字不一),以吸引更多司机加入。事实上,换电相对于充电车型而言,相对更节约时间,按照每天500公里计算,冬季司机需要充电至少一次,理论上换电模式可以节省至少1个小时。

不少网约车司机都会采用租车方式营运,一些第三方租车平台要求指定维修点保修,由于租修结成利益同盟,导致租车司机在保修与租约到期后面临不少损失。“租约到期,第三方租车平台会要求续租,如果不续租,他们就拿着修车厂的单子说车有损坏,要扣押金。”

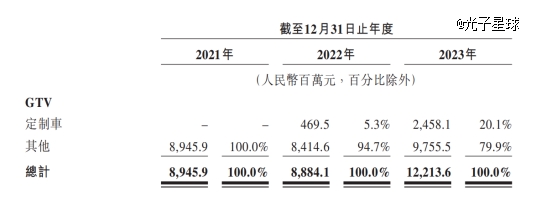

2023年,多款车型加速部署,使得定制车在GTV(总交易值)中的占比迅速扩大。

尽管曹操出行带有为吉利去库存的嫌疑,但不可否认定制车是曹操出行巩固司机池最重要的手段。前文提到,各平台竞争中,运力博弈往往只能通过补贴的方式实现,而定制车提供了一个新的方式。值得一提的是,定制车通过租售,也在一定周期内绑定司机,例如月司机留存率由2022年的68.7%提升至2023年的74.5%。

曹操出行的司机构成分为附属司机与运力合作伙伴。附属司机接近于自有车队,使用曹操出行的定制车型,并承担部分保险与维护维修费用,而运力合作伙伴多为使用曹操定制车型的司机,同时多平台接单,大致可以理解为租、购曹操定制车型的司机。

根据招股书所提供的月度活跃司机数和年度活跃司机数比值关系,可以看到两者的差异。截至2023年年末,附属司机月度、年度比例约为62%,而运力合作司机的比例仅为40%,这表明那些单纯租赁、购买曹操定制车型的运力合作司机流动性更大。

两种司机群体的GTV差异巨大,2023年全年8.1%的附属司机,完成了GTV的37.2%,而92.6%的运力合作司机所完成的GTV仅占62.8%。从某种意义上讲,附属司机是“自家人”,而合作运力司机则主要消化曹操出行的定制车型,或者相关司机服务。

司机与用户是天平两端,在司机侧,曹操出行在招股书中花费了大量篇幅聚焦于如何降低司机成本(TCO),而在用户侧,则讲了另一个故事。

2、“放弃”用户运营

如果说背靠吉利,推出定制车是借助“生态”打出的差异化,那么随大流而拥抱聚合平台便是一种现实的无奈。

曹操出行在2023年的高增长,离不开高德、美团等聚合第三方平台的助力——曹操出行来自聚合平台的订单交易总额占比从 2021 年的 43.8% 激增至 2023 年的 73.2%。

毫无疑问,曹操出行无论是在订单还是流量获取上都愈发依赖第三方平台。这意味着其丢失了入口的位置,也就难以似滴滴一般培育用户的品牌认知与粘性。在司机层面亦是如此,正如前文所述的曹操出行平台附属司机占比呈现下降趋势。

另一方面,来自第三方聚合平台的佣金成本也不断攀升。招股书披露的三年财务数据中,这部分支出分别为2.77亿元、3.22亿元和6.67亿元,占整体销售及营销开支的54.7%、50.3%和79.7%。以2023年的佣金成本看,这一数字在整体开支中不算起眼,可对比曹操出行2023年末5.8亿的账上现金,足见其持续运营的难度。

事实上,最后一笔融资停留在2021年的曹操出行早早就过上了“举债度日”的日子——招股书显示,2023年,为采购车辆,曹操出行向银行借款了三笔共计7亿元的贷款,流动负债中存在借款51.77亿元。

诚然,聚合平台带来的流量与供给侧优化让曹操出行在网约车市场日渐饱和的背景下,获取了订单量与单票收入的显著增长——据招股书中曹操出行的订单量与GTV计算,其客单价在2023年增长20.7%至23.9元,但不可否认的是,过分依赖聚合平台在长期发展视角下,与用户粘性、议价能力乃至品牌声量都呈反比。

甚至可以说,恰是聚合平台的出现让网约车平台无需过多考虑用户运营,转而在调度、TCO、佣金等维度“讨好”司机。与数年前的网约车大战截然相反,如今平台的天平开始倒向供给侧,曹操出行亦不例外。或许在经历IPO的“回血”后,其毛利率、营收等财务指标能继续爬坡,但实际上这也几近于放弃追逐更大市场份额的机会。

根据弗若斯特沙利文数据,2021年至2023年,曹操出行GTV一直是全国第三。然而这“老三”的位置却相对尴尬,招股书显示,2023年,曹操出行的GTV为122亿元,但行业老大滴滴2023年的GTV为1924亿元。

其市场份额难以取得较大突破的逻辑在于,即使低成本的车可以为用户提供性价比,但定制专车的占比过小。其3.1万辆的保有量仅在平台活跃司机中占比4.4%,更是淹没在聚合平台茫茫多款车型中,自然难以扩大其在用户侧的影响,何况定制车型还主要集中在国内二十多个大城市。

用户没有忠诚,只看价格。招股书中并未透露专车业务份额,但可想而知的是,在用户角度看来,TCO提供性价比的故事也只是毛毛雨。

3、B计划——Robotaxi

聚合平台异军突起已将网约车市场带入平台竞争阶段。缺乏流量的网约车平台不得不“去平台化”,在第三方平台的天花板下做生意。

聚合平台轻资产的特点吸引越来越多把持流量入口的巨头入局,除了我们耳熟能详高德、美团外,腾讯、华为等强手亦动作频频。可以预见的是,一众聚合平台将在不远的未来进入洗牌阶段,而赖此求生的网约车平台便只能面对议价困境。

值此背景下,第二增长曲线的挖掘被提上日程。流量相对更为集中的滴滴选择以此切入本地生活,而除滴滴之外的“其他”则不得不通过讲述一个有别于滴滴的新故事,吸引投资者。例如如祺出行花了很大篇幅讲述的“混合运营”。

随着去年大环境变化,一直停留在试点区域内的自动驾驶有了向外走的迹象。于网约车市场而言,Robotaxi的死灰复燃似乎让人看到了运力供应与平台抽成间,矛盾的解法。

3月25日,聚焦大湾区的如祺出行向港交所更新招股书,其便是通过引入自动驾驶解决方案服务商小马智行为战略股东,从而切入Robotaxi的网约车平台之一。如祺出行在招股书中将自动驾驶及Robotaxi技术称为网约车市场的颠覆性创新的机遇,港股IPO中40%的融资也将被用于相关技术的研发。

在L2辅助驾驶为*主流的当下,L4自动驾驶的商业化还未脱离起步阶段,但通过混合运营的形式以两条腿走路,不失为是一种破局思路。

2023年3月,曹操出行在发布定制车品牌曹操汽车的同时也宣布切入自动驾驶领域,招股书也提到其将与吉利集团密切合作,在未来部署前装量产的L4级自动驾驶系统的车辆。但总的来看,曹操出行的脚步相对上述同行还是慢了半拍,甚至还未进入起步阶段。

新故事还未出现,老故事的讲述业已遭遇瓶颈。定制车与Robotaxi的进一步发展都需要更多弹药的支撑,发起IPO的曹操出行也与大多网约车平台一般困于资产负债率之中。营收、订单、毛利不过是随聚合平台大盘增长的数字,怎么让故事变得可信才是急于IPO的网约车平台的关键一战。

【本文由投资界合作伙伴光子星球授权发布,本平台仅提供信息存储服务。】如有任何疑问,请联系(editor@zero2ipo.com.cn)投资界处理。