五一假期前夕,马斯克的私人飞机湾流G550降落在北京首都机场。作为马斯克的四大座驾之一,湾流G550去年飞行了275次,这次是中国首飞。

马斯克落地当晚,中国汽车工业协会发布《关于汽车数据处理4项安全要求检测情况的通报(*批)》,共计76款车型符合数据安全4项合规要求,特斯拉Model 3/Y赫然在列,是名单中唯二的外资车型。

熟悉中国文化语境的人,自然不会把它当作一份普通文件看待,特斯拉FSD(完全自动驾驶)有望落地中国的传言不胫而走。

FSD可以理解为特斯拉的增值服务包,定价64000人民币,只不过在中国市场处于“可以购买不能使用”的状态。马斯克在北京“快闪”24小时,连北京车展都没去,被市场解读为帮FSD叩开全球*大新能源车市场的大门。

与马斯克的急切相对应,特斯拉面临一系列的麻烦,包括但不限于产能爬坡缓慢、环保恐怖分子闹市、交付量不及预期等等。

湾流G550载着马斯克回到美国不久,特斯拉新的裁员计划在凌晨如期而至。Supercharger团队几乎解散;新车(大概率是Model 2)项目主管被裁,据说马斯克在飞机上拟定了方案,高效程度让人几乎忘记了他在诸多大饼上久治不愈的拖延症。

FSD从V11到V12的重大改进,让人们开始期待自动驾驶临界点的到来。但即便是特斯拉最忠实的拥趸,也正在迟迟无法兑现的人工智能叙事里,试探着耐心的阈值。

1、木头姐帮马斯克讲故事

2018年8月,马斯克从产能地狱中解放,开始放飞自我。一系列骚操作中,最令人无语的是宣布私有化特斯拉。

彼时正值特斯拉爆发前夜,早期投资者们刚松了一口气,随即被马总的天马行空吓得魂飞魄散。反应最为激烈的,是方舟基金创始人“木头姐”Cathie Wood。

方舟基金是最早鼓吹特斯拉的旗手之一,木头姐本人则是马斯克最虔诚的信徒。最近特斯拉交付数据不及预期,高盛大摩等亲密战友纷纷叛变的情况下,木头姐依然在为特斯拉摇旗呐喊。

2018年马斯克宣布私有化当月,木头姐就在方舟基金官网发表公开信,劝马斯克悬崖勒马,表示特斯拉股票未来五年还能翻10倍,并且是“保守估计”。

木头姐也给出了自己的估值逻辑:特斯拉会从一家汽车制造商变成一家“移动即服务(MaaS) 公司”。

Maas服务,即特斯拉围绕自动驾驶算法构建的软件业务,包括FSD的订阅、Robotaxi(自动驾驶出租车)业务等等。木头姐也给马斯克明确了业绩KPI:

“我们相信这项业务将有80%的毛利率[2]。”

木头姐发完公开信,马斯克乐得骑驴下坡,收回私有化决定。之后,特斯拉股价原地起飞,木头姐进阶“女版巴菲特”,将无数特斯拉空头摁在地上反复摩擦。

但时至今日,木头姐为特斯拉估值建立的关键假设,却一直没能实现。

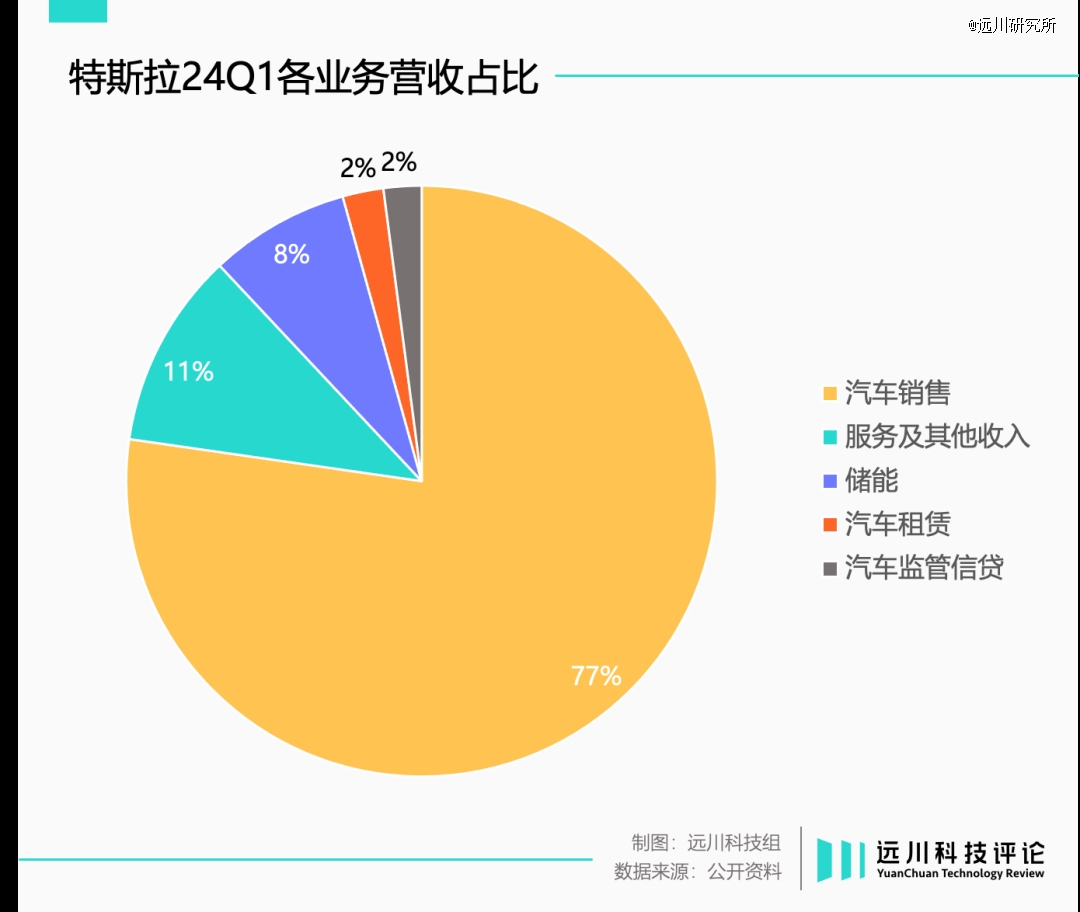

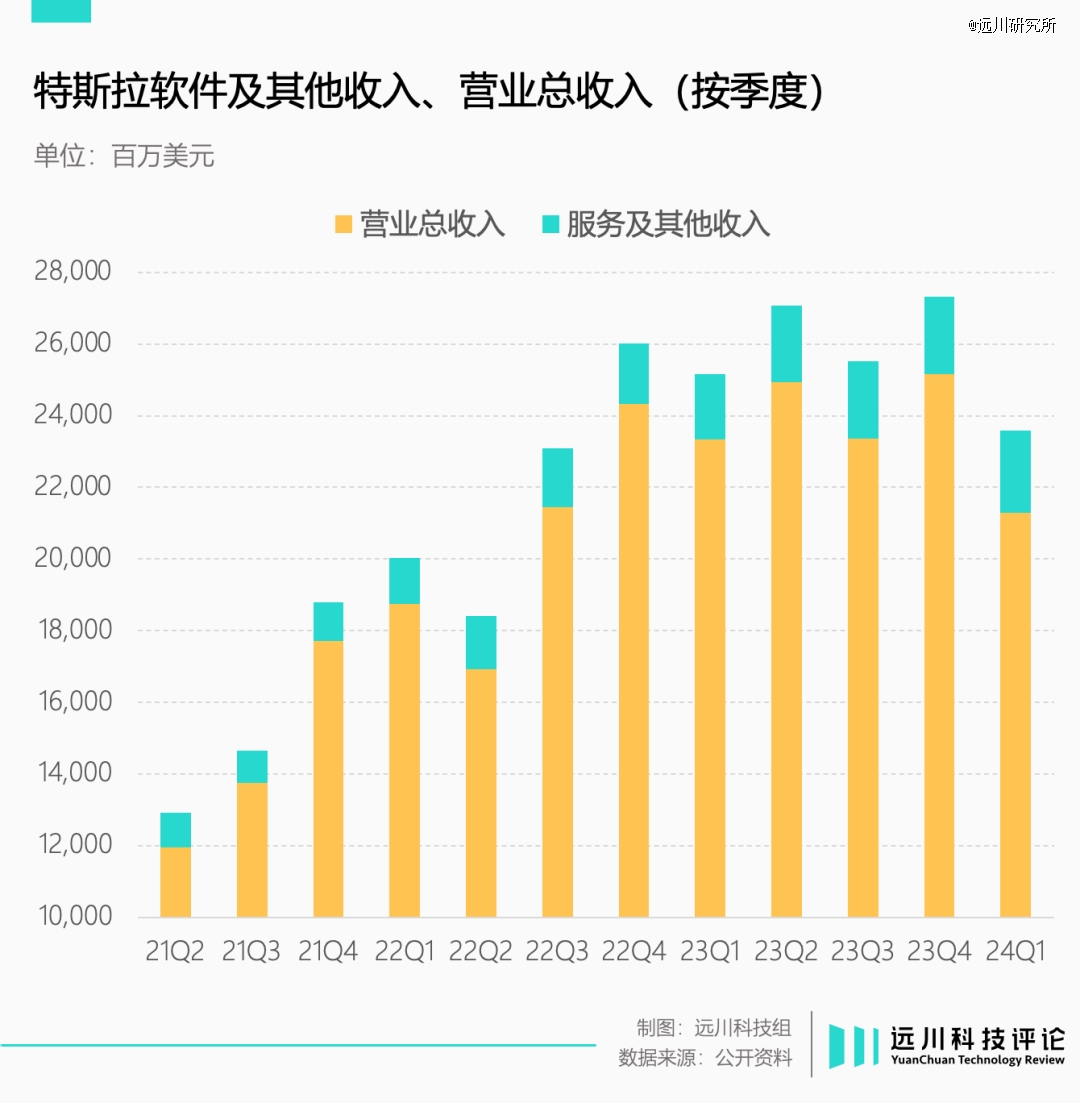

在刚刚过去的*季度,特斯拉交出了比去年更差的成绩单。而大头汽车业务同比下降13%的前提下,FSD订阅所属“服务和其他收入”,在营收中的占比也只勉强达到了两位数。

FSD的落地已经成为科技圈的“狼来了”故事,同时,FSD迟迟无法进入中国市场,也是马斯克的心病。

按机构的保守预估,特斯拉在中国有160万车主,即使只有1%的车主订阅FSD,以99美元的月费计算,一年也能贡献2000多万美元的利润[10]。

中国是全球*的新能源车市场,FSD难以落地,木头姐勾勒的宏伟蓝图就始终缺少一块关键拼图。

而在“S3XY”四款车型悉数就位的情况下,特斯拉神秘的廉价车型Model 2/Q面临难产。在15-20万这个价格区间里,中国车企的各路“中国版Model 2/Q”已经满大街跑了。

伴随中国消费者对特斯拉降价逐渐产生耐药性,特斯拉的增长势头开始放缓。

*季度,特斯拉交付量录得2020年以来首次下滑,利润率较去年同期直接腰斩降至5.5%,甚至还不如汽车行业去年第三季度的平均水平(8.9%)[3]。

面对资本市场对特斯拉的信仰开始欠费,FSD的落地是一剂见效最快的解药。

2、梦想太远,业绩太近

这两年,特斯拉逐渐成为各大车展“消失的它”。原因不难理解:特斯拉无新车可展。

最近三年,每年在中国市场首发的车型超过170款,几乎每两天就有一款新车发布[5]。与此同时,马斯克的大饼一个接着一个,构成了特斯拉在资本市场的核心矛盾:马斯克兑现大饼的速度,远远跟不上投资机构兑现估值的速度。

首当其冲的是深陷产能地狱的Cybertruck。

Cybertruck在2019年首次亮相,直到去年年底才正式发售。但由于Cybertruck上应用的新技术太多,导致产能迟迟无法提升。

最典型的例子是4680电池的生产。

“4680”是指电池直径46mm、高度80mm,理论能量密度是特斯拉目前最常用的2170电池的5倍[6],是特斯拉下一阶段降低电池成本的关键。

特斯拉并没有改变电池的技术原理,但大刀阔斧的改变了电池的生产方式。在马斯克看来,现有的电池生产效率实在太低,比如极耳这个电池结构,不仅电阻大、产热多,实际生产时还总得让系统“开小灶”,是破坏流水线作业的罪魁祸首[7]。

马斯克大手一挥——不要了,让整个电池底部和外壳充当极耳。虽然名为“无极耳”,但其实整个盖子都是极耳。

但电池结构和生产流程的改变,意味着生产设备、机台、生产线也得重新设计,这又是另外的成本。

举例来说,就像会计花一下午就能算好的账,马斯克用一个月编写一套程序,可以把后面的算账时间压缩到一分钟。但编写程序的这一个月,非常考验资本市场的耐心。

截至今年3月,4680电池的年产能也只够搭配6万辆Cybertruck,想想在手的200万辆订单,作业写不完,真写不完。

去年第三季度的电话会议上,马斯克称想要Cybertruck贡献正向现金流,至少还需要一年到一年半的时间。

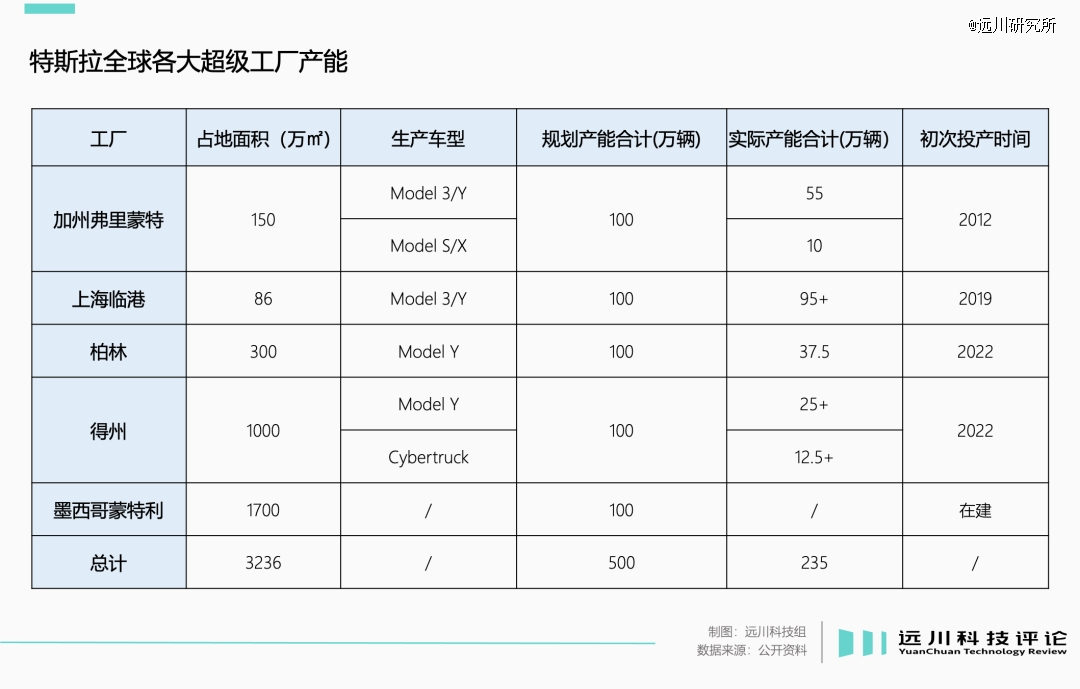

不仅Cybertruck的交付进展缓慢,特斯拉其余超级工厂的产能爬坡速度也慢的可怕。目前,能够达到规划产能的,只有上海临港超级工厂。估计马斯克也纳闷:为什么只有中国人加班啊?

面对一系列麻烦,马斯克的应对方式是再画几张饼,比如被工作人员抬到舞台中央,炫酷中透露着一丝尴尬的Tesla Bot;推特首发的Robotaxi;Supercharger超级充电桩等等。

CNBC看完也忍不住吐槽:“马斯克老是做出一些要么为时过早、要么根本无法兑现的承诺。”

面对电动车市场迅速成长的竞争对手,马斯克的策略是把特斯拉的核心能力从汽车生产向人工智能转移,并将特斯拉包装成一家人工智能公司。在一季报的电话会上,马斯克非常露骨的表示:

如果你把特斯拉只看作一家汽车公司,那么你对特斯拉的理解就是片面的。如果有人不相信特斯拉能解决自动驾驶问题,他们就不应该投资特斯拉。

但事实是,投资机构恰恰把特斯拉当做了人工智能公司,正如Spear Invest的首席投资官Ivana Delevska所说[11]:

“特斯拉一直未能兑现完全自动驾驶和人工智能的承诺,而这些已经蕴含在特斯拉的估值中。仅仅作为另一家汽车制造商是无法获得7500亿美元估值的。”

面对资本市场长久的等待,FSD似乎是一个最容易兑现的答案。

3、“认识你自己”

2016年,估值专家阿斯沃斯·达摩达兰在公开的投资笔记中写道:“投资特斯拉就是投资马斯克”。

达摩达兰表示,如果相信马斯克是一位有远见的天才,那特斯拉是个不错的选择,但如果相信他是现代版PT Barnum,那*连夜清仓[8]。

PT Barnum是《马戏*》中“狼叔”休·杰克曼扮演的主角原型,是美国19世纪的著名骗子,利用大众的猎奇心理,在其博物馆中展示虚假的怪人怪物骗取票价敛财,最著名的“展品”包括宣称已经161岁的乔治·华盛顿的奶妈(实际80岁)。

达摩达兰自己的判断是后者,他是最早唱空特斯拉的分析师之一。2013年9月*次给特斯拉估值,他将特斯拉定性为“需要大量现金注入,以达到稳定经营状态的豪华车厂”[8]。

自2013年上市起,围绕在特斯拉身上的*争议就是“特斯拉到底是科技股还是汽车股”。科技公司和汽车公司在不同的估值语境下,一直泾渭分明,直到特斯拉这个奇特物种出现。

空头的观点如香橼创始人安德鲁·莱福特:“要是奔驰里装了60个车载电脑,能变成一个科技公司吗?”多头的代表则是ARK分析师Tasha Keeney:特斯拉将很快实现完全自动驾驶,并组建自动驾驶出租车队。

在漫长的交锋中,特斯拉靠着飞涨的股价埋葬了一排华尔街空头,包括对瑞幸动过手的浑水,绿光资本的大卫·埃因霍温,揭露过安然财务造假的吉米·查诺斯。

但2020年后,特斯拉偏离了科技公司的轨道,反而向汽车公司靠拢。

从市销率(P/S=市值/营收)看,特斯拉已经从2020年底的24.23下降到8.95,最差的时候甚至是2.65。

即便对创造了无数奇迹的马斯克来说,他手上的大饼都有点太大了。在迅速兑现成业绩这个语境下,FSD几乎是*的解,中国则是打开它的钥匙。

美国银行甚至已经根据特斯拉在中国的销量,帮马斯克算好了收入:到2030年,中国的FSD订阅将为特斯拉带来23亿美元的收益[10]。

马斯克飞往中国前,分析师们因为*季度财报对特斯拉失望*,木头姐却说:“现在不是逃跑的时候。”

木头姐没有逃跑。从今年1月开始,方舟基金就陆续买回了去年抛投的特斯拉股票,如今已经重回第二重仓股。

而对马斯克来说,临港的超级工厂是特斯拉鏖战空头的幕后功臣,如今,他无比需要老朋友再帮他一次。

【本文由投资界合作伙伴远川研究所授权发布,本平台仅提供信息存储服务。】如有任何疑问,请联系(editor@zero2ipo.com.cn)投资界处理。