本土AI圈陷入路线纷争已久。

分歧的根源在于:是依靠消费者赚钱,或是从企业客户处拿订单(To C or To B)。

细看OpenAI的蛛丝马迹,似乎能从中找出答案。但也有本土AI公司认为,在中国“复刻OpenAI”是不可能的。

6月13日,据外媒The Information报道,OpenAI首席执行官山姆·奥特曼告诉员工,在过去六个月左右的时间里,OpenAI的年化收入增长了一倍多,达到34亿美元。这一数字在2023年底为16亿美元。

在外界看来,OpenAI一年赚34亿美元并不意外,大家比较关心的是它靠什么赚钱?是ChatGPT Plus已经打通了AI To C之门,还是仍在走3年前的ToB老路?

流量监测平台SimilarWeb和Sensor Tower的数据显示,2024年5月,ChatGPT的桌面和移动端访问占比分别为64.81%和35.19%,其在iOS端营收1700万美元,Android端为400万美元。

由此推算,假设桌面和移动端用户的付费比率相同,那么5月ChatGPT Plus订阅的总收入可能在6000万美元左右,整个ChatGPT Plus会员费年化收益逾7.2亿美元,在34亿美元总收入中,只占1/5。OpenAI赚钱的大头很可能来自API,而为API付费的多数是B端的企业客户。

7.2亿美元会员费的推测,在数量级上与ChatGPT曝出过的200万付费用户数比较接近。虎嗅就此猜测向一些AI大模型业内人士征询了看法,多数人对“OpenAI在To B上的收入远大于To C”这一判断表示认可。

对于时刻观察OpenAI,甚至亦步亦趋,试图仿效它的国内公司而言,OpenAI的变现模式,值得参考吗?AI大模型在B端的商业模式已经先于C端跑通了吗?

其实国内的To B vs. To C路线之争,在AI圈已经发酵了一年有余。站队To C一派的大佬中就有创新工场的创始人李开复。

“我觉得在中国To C短期更有机会,国外两者(To B和To C)都有机会。”6月14日,在北京智源人工智能研究院主办的2024北京智源大会上,李开复明确表达了对于AI 大模型在To C更快找到场景的看好。

站在李开复这一边的还有国内AI大模型“五虎”中的几位创始人(智谱AI、百川智能、零一万物、月之暗面、Minimax)。比如,月之暗面CEO杨植麟和百川智能创始人王小川,两人都曾多次公开表示只看好To C业务。

而与之形成鲜明对比的是阿里云、百度智能云、腾讯云等关注AI大模型的云厂商。自AI大模型的爆发给云厂商提供了“新卖点”,在原本的IaaS、PaaS、SaaS三层中间,又加上了一层MaaS(Model as a Service,模型即服务)。百度智能云和阿里云,在发布自家大模型后各自推出了相关的To B业务平台千帆和百炼。

腾讯云更是在混元大模型尚未发布时,就开始高喊“大模型落地,产业先行”的口号。腾讯集团高级执行副总裁、云与智慧产业事业群CEO汤道生在北大光华管理学院的某次活动上,曾提出“人工智能对世界的改变,一定是通过与产业融合实现的,大模型只是起点,未来应用落地的产业变革才是更大的图景。”

从AI大模型目前的能力来看,To C市场的增长潜力很可能远超ToB市场,但当下的市场尤其是商业化方面,To B还是比To C更有盼头。

到底哪条道路更适合AI大模型公司,To B or not To B,在今天仍然是个问题。

AI新贵有些“傲娇”?

月之暗面是最看好AI大模型To C的国内AI公司,创始人兼CEO杨植麟曾多次在公开场合表示,只看好To C,因为公司的目标是AGI,而AGI在To C的前景远超To B。(虎嗅注:AGI,Artificial General Intelligence通用人工智能)

AGI的论调也给杨植麟招来了一些争议,很多人认为他的想法太过“理想主义”。

2月5日月之暗面在其官微宣布Moonshot AI开放平台启动公测。开发者可以登录开放平台创建自己的API Key,将Kimi智能助手背后的同款Moonshot模型能力(包括长文本处理能力和*的指令遵循能力等)接入到自己的产品中。Moonshot AI开放平台的API还与OpenAI兼容,开发者可以 “平滑迁移”。

月之暗面似乎尤其重视非企业的API调用,也就是对贴近C端用户的开发者倾注大量心血。

其在开放API接口的公告中提到了7个开发者案例,其中只有一个“帮你做企业法律问题尽调的案牍 AutoDocs”。虎嗅接触到的几位调用过Moonshot AI平台API的个人开发者均表示,与月之暗面接触感受很好,还得到了“慷慨”的算力支持。

值得注意的是,圈内共识:在实际的API调用中,企业的使用频率和规模肯定是远远超过个人开发者的。

一方面企业具有明确的商业需求,应用场景多样化,如客服、营销、销售和数据分析等,且通常涉及大规模用户和数据处理,导致API调用频率极高。此外,企业的资金和技术资源也更充足,能够在多个业务部门和广泛的用户群体中频繁使用API。相较之下,开发者主要在创新、实验和个人项目中使用API,规模较小且调用频率较低。

也就是说,从目前圈内的闭环逻辑看,To B是走通商业化的关键,但月之暗面却反其道行之。随之而来的问题是,To C能撑起杨植麟的AGI之梦吗?

月之暗面API调用的价格

实际上,月之暗面在To B端的吸引力并不弱。

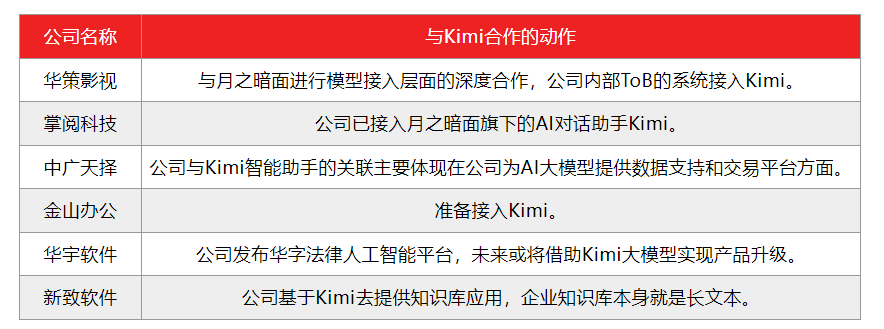

月之暗面开放API接口后一个月,多家上市公司都宣布已与月之暗面展开接触或正在积极测试,其中包括:盛天网络、华策影视、万兴科技、掌阅科技等。

不过这些合作中,似乎都是客户“一厢情愿”。月之暗面没有像传统To B公司那样,通过官方渠道大肆宣传这些合作,而是对这些“蹭热度”的公司保持高冷。

甚至在面对一些“不请自来”的B端客户时,月之暗面表现得有些“傲娇”。

一位有意在企业内部系统中落地AI大模型的行业客户,近期对虎嗅讲述了他们与月之暗面及另一家国内AI公司接触的经历。

2024年3月初,这家企业负责数字化转型工作的领导提出要在业务中试点落地AI产品,当时看好两家公司AI公司,一家是获得了很多国央企大单的Z公司,另一家就是靠Kimi挣得了好口碑的月之暗面。

这家应用企业在与Z公司和月之暗面分别进行过一轮接触后发现,Z公司初次接触后,就一直积极主动联系,并开展了后续的多轮项目讨论,还安排了技术团队的专场分享。如今2个月左右的时间,Z公司的模型在这个行业客户的业务中已经落地了。

然而与Kimi的沟通过程就没有这么顺畅了。“我们和Kimi(月之暗面)也联系了,当时和Kimi的一位同事对接过一次。但他表示Kimi主要是做C端的,不做B端。”这家企业客户的大模型负责人认为,月之暗面似乎对垂直领域的B端客户兴趣不大,所以在接触一次后就没什么联系了。

另一位客户也有相似经历。

5月底,另一位要在公司内部落地AI SaaS产品的潜在客户与Kimi接触之后,表示“感受不好,他们对B端业务明显兴趣不大,沟通过程中只是机械地问答”,这位潜在客户对月之暗面的联系人评价不高,甚至感觉“他们有些傲慢”。

在沟通过程中,虎嗅分别向这两位潜在客户确认了他们与月之暗面联系的并非同一人。虽然两位潜在To B客户并没在与月之暗面的接触中获得足够的信息,也没有达成合作。不过在与虎嗅的沟通过程中,这两位也表达了理解,“毕竟,杨植麟一直在说自己不做To B,只做To C。”

不To B其实是To不起B?

事实上,OpenAI的To B逻辑与传统的企业服务有很大差别。API调用通常是开放了接口就撒手不管了,做的怎么样全看企业自己。目前,国内AI大模型公司多数都已经开展了这样的业务模式,然而中国企业客户对AI的需求不是你开放个API接口就完事儿,还需要AI公司“扶上马,送一程”。

在To B业务方面,“月之暗面”们并非不想学OpenAI,更多的可能是“学不起”。

首先,也是最重要的,当下的资本喜欢To C。众所周知,AI大模型是烧钱游戏,要想在这场游戏中玩得长久,首先就要有资本的支持。

To C市场潜在用户数量庞大,资本市场对To C项目的未来预期也更高。中国快速成长的互联网产业就是*的例子,基于互联网公司的To C市场成功的公司通常能够获得更高的估值和更多的投资机会。以月之暗面为例,在短时间内获得10亿美元的融资并估值30亿美元,也正是因为其To C战略符合资本市场对高增长、高回报的预期。

互联网公司、AI大模型公司为什么融资快、估值高?因为他们的市场潜力大,增长空间大。

“互联网产业的增长率动不动就是几倍、甚至几十倍,投资人自然就看不上那些增长率稳定在20%的To B业务了。”某关注AI To B业务的投资人告诉虎嗅,AI在ToC行业明显更符合消费互联网的增长规律,自然也更受资本青睐。

与此同时,对很多公司而言To B市场很难做起来。To C或是开发者的API调用,都是标准化的产品和服务,一次开发大量复用。然而To B市场中很多客户,尤其是中国客户对定制化服务要求高,需求分散,难以形成标准化产品,产品和服务的开发周期长。AI公司虽然拿了不少融资,但初创团队人员规模普遍有限,很难分散精力针对大量不同场景开发产品。

另一个挑战是,公司业务推不动。To B业务在落地过程中还要面对很多传统数字化转型障碍,比如数据基础差,数据质量参差不齐,数据治理能力不足,存在大量数据孤岛;企业内部转型动力弱,从CEO到部门主管,再到业务执行难以达成共识;业务转型过程中潜藏着安全、合规等诸多风险等。这些都是初创企业或行业技术沉淀不足的公司在转型过程中难以切实推动的阻力。

以及,政企客户很难拿下。虽然To B市场技术需求旺盛,但能否成单还要参考客户关系和服务能力,这方面在多数国内AI初创公司中,都很难形成核心优势。

相比之下,C端业务不仅好做,还更容易形成壁垒。

To B市场的壁垒几乎只来自于技术,不仅自身的技术要好,还需要纵深行业,对客户的技术也要懂行。而To C市场中,基础产品的成功就能够迅速积累用户口碑,形成品牌效应。然后再依托产品和品牌,打开更多细分领域。

“在To C方面,我不相信技术可以**,事实上技术带来的*窗口非常短暂”,李开复认为,一旦巨头看到你验证了PMF,他们会有很多方法超越你。最终胜出的ToC应用不只是需要有技术优势,还需要在时间窗口内打造持续优势,比如品牌优势,比如社交链、用户数据,让用户不能离开你这个平台。

不过,在中国的To B市场上,AI大模型的头部公司其实已经在赚钱了。

百度于5月16日发布的2024年*季度财报中提到,本季度智能云业务营收47亿元,生成式AI贡献比例为6.9%,也就是百度智能云的AI ToB业务单个季度营收达到了3.24亿元。

百度智能云事业群总裁沈抖表示,收入加速增长主要因素有二:一是生成式AI和基础模型直接产生的增量收入;二是它们为百度的传统云业务所带来的新机遇。

百度的AI大模型赚钱,更多是因为有智能云业务作基础,而白手起家的AI初创公司要赚钱,就没这么容易了。

目前AI大模型五虎里,宣传To B业务最高调的莫过于智谱AI。2024年初智谱AI曾公布,目前已有2000+生态合作伙伴、1000+大模型规模化应用,并与200+企业开展了深度共创。然而用户多不代表营收高,2023年智谱AI的整体签单额刚刚过亿,尚不及百度单季度营收的一半。

智谱AI公布的最新数据显示,目前智谱AI MaaS开放平台已有30万企业客户和开发者,日均调用量为400亿Tokens,过去6个月API每日消费量增长了50倍以上。

API调用量快速上涨,但API价格却在大幅下滑。这也导致了用户量扩张,对智谱AI的收入贡献可能并没有那么大。

智谱AI的API调用价格

按照智谱AI最新公布的V3级客户API调用价格,400亿Tokens的日均调用量,一年下来最高收费8.76亿元,*却仅为87.6万元。

“现在有许多大模型公司在竞标时越竞越低,到最后做一单赔一单。”李开复认为,AI 1.0时代曾见过这个现象,在如今的AI 2.0时代又重现了,一些国内公司在AI落地过程中只愿支付很低的价格,AI公司也只能给出折中的方案,所以达到惊艳效果的寥寥无几。

李开复并没有指明AI 2.0时代做一单赔一单的大模型公司到底是谁,但他口中的1.0时代公司,却似乎“横扫”了整个行业。不过,创新工场在AI 1.0时代也成功孵化了一家AI To B公司创新奇智,目前这家公司已经在港股上市。

无独有偶,坚持AGI和To C的杨植麟,在AI 1.0时代也是一个ToB的技术人,他的上个创业公司循环智能就是一家重度To B公司,核心业务围绕企业的客服、对话系统等场景。

如今AI 2.0时代的杨植麟,在新公司背景下,已经不太看好AI 1.0时代的老模式了。

【本文由投资界合作伙伴虎嗅网授权发布,本平台仅提供信息存储服务。】如有任何疑问,请联系(editor@zero2ipo.com.cn)投资界处理。