被中国新能源车企集体押注的墨西哥市场正在发生变化。

从事中国-墨西哥段物流供应工作的Anitata告诉36氪,“最近,国内的企业计划发配件来墨西哥组装,但由于产能严重低下拖慢进度,都变成发了半组装件进墨西哥。也有些会选择直接在本地加急采购来满足交期,可成本也会上涨很多。”

整车零部件众多,供应链效率对车企生产显得尤为重要。出于保障供应、降低物流及关税成本和库存风险等因素的考量,零部件厂商往往选择跟随主机厂就近建厂。

然而,在墨西哥,不少车企却面临着因供应链问题导致的产能困扰。

据路透社此前报道,由于当地劳动力短缺导致供应商产量下降,丰田汽车位于墨西哥蒂华纳的工厂在2月和3月期间共停产19天。

丰田在4月末的一封信函中对其北美供应商坦承了当前供应链所面临的严峻考验,并表达了对“频繁停产”所造成的“不便与忧虑”。信中指出,供应商端的员工流动性增强不仅导致了技能水平的下滑,还因人力、设备及原材料供应的瓶颈,使得整体生产能力遭受减损。

Anitata表示:“墨西哥本地人比较散漫,技术上不熟练以及物流段不稳定性等各方面因素都导致了当地工厂产能不足。”

去年以来,墨西哥成为地缘政治背景下新能源整车厂出口美国市场的供应链中转站,同时也是中国自有品牌的出海重地。

根据墨西哥联邦经济部的数据,2023年时中国还没有跻身墨西哥十大投资国之列,但从今年1月1日至3月15日,中国已升至墨西哥第四大外国直接投资(FDI)来源国。

墨西哥市场当然也存在阻力,中国车企和工厂为了寻求新增量扎堆建厂一年半后,挑战和问题接踵而来。

01

抢占墨西哥

一位在蒂华纳工作的人员告诉36氪:“基础劳动力需求短缺是墨西哥工厂普遍都会遇到的问题。当地工厂招工分两类,一类是从南部批量招工,但这些工人往往难管理;另一类是找劳务外包,不过流动性非常强,脑子活泛的工人往往会选择去美国打工,这样能拿到更高的工资。”

但这挡不住中国车企赶来的脚步。

上月中旬,比亚迪旗下新能源皮卡品牌“BYD SHARK”在墨西哥正式上市,成为比亚迪*在海外首发车型。与此同时,比亚迪也在为墨西哥进行建厂选址考察。

比亚迪美洲区总裁 Stella Li(李柯)曾对彭博社表示,比亚迪正在墨西哥寻找地点设立工厂,旨在提高该公司在当地市场的份额。公司预计将在年底前选址建设该工厂,该工厂的产能将达到年产15万辆汽车。

比亚迪方面告诉36氪,比亚迪在墨西哥推出了一系列新能源车型,已布局轿车、SUV等车型,涵盖纯电动和混合动力。在墨西哥,比亚迪坚持纯电动和插电混动两条腿走路,插电混动是新能源汽车重点技术路线,实现从燃油车到纯电动车的平稳过渡。

事实上,对墨西哥市场看好的中国车企不只是比亚迪。英国《金融时报》此前报道称,上汽名爵(MG)和奇瑞汽车去年都在与墨西哥官员商谈工厂选址事宜。

一名熟悉谈判情况的消息人士说,其中MG正在筹建的工厂投资总额将达15亿-20亿美元。此外,还有一家中国公司计划斥资120亿美元在墨建设电池厂。

墨西哥国家统计局的数据显示,截至2023年12月,已有12家中国车企、39个品牌入驻墨西哥市场;2023年墨西哥新车总销量136.1万辆,其中超五分之一源自中国进口。

蜂拥而至的不仅是车企,还有不少汽车零部件厂商。

2023年3月,特斯拉宣布计划在墨西哥建设一座超级工厂,该工厂可能发展为特斯拉*的工厂,不仅将生产汽车、电池和半导体,还将开发软件。为承接特斯拉产能,一众中国零部件厂商闻风而动。

据报道,特斯拉工厂的规划已促使新莱昂州加速成为电动汽车产业聚集地,特斯拉正鼓励其供应链伙伴迁移至此。目前,该地区已吸引了约30家特斯拉供应商落户。

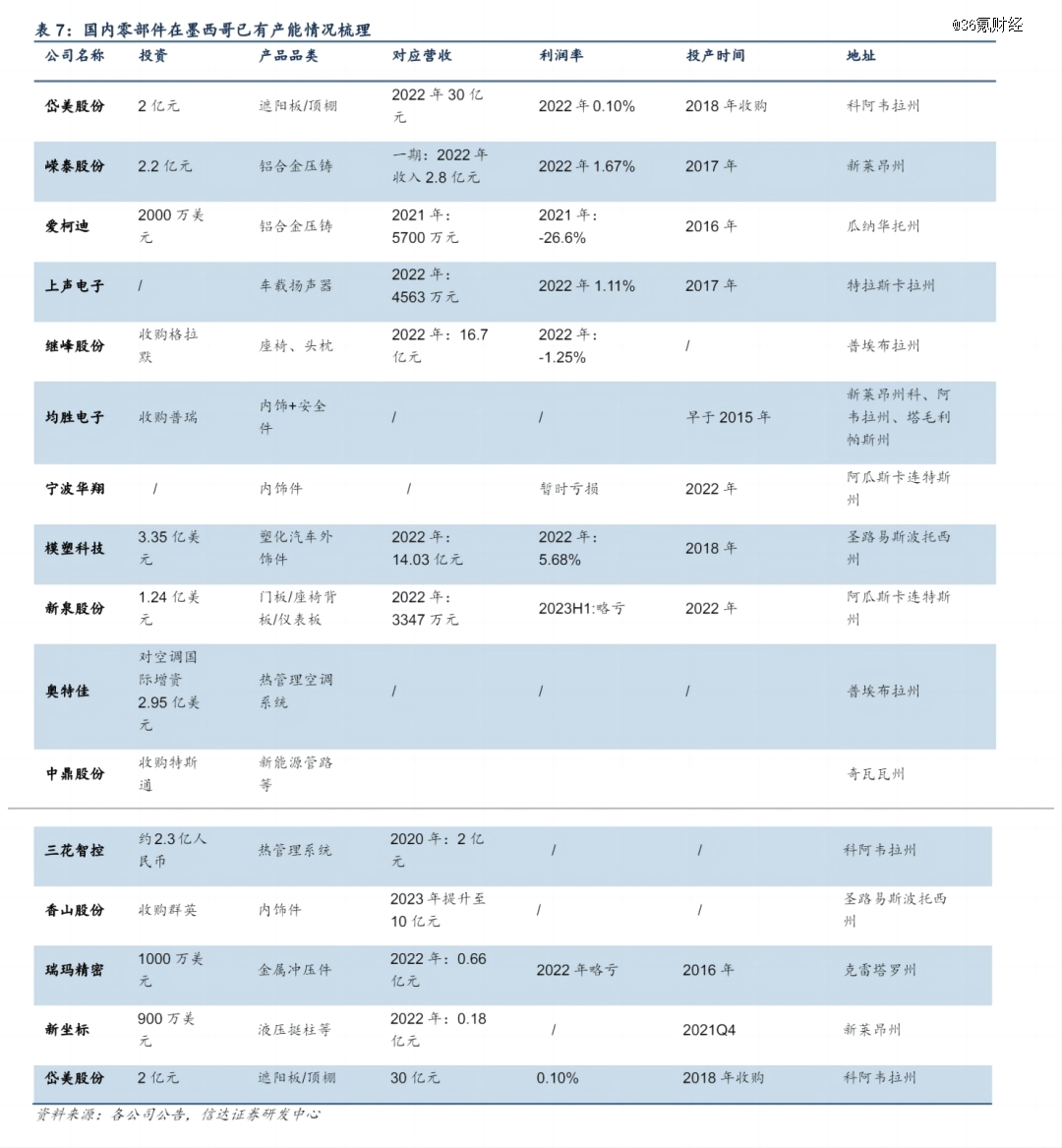

根据公开信息,岱美股份、均胜电子、新泉股份、三花智控等均已在墨西哥布局产能。

图:国内零部件企业在墨西哥已有产能情况

图源:信达证券

不过,特斯拉墨西哥超级工厂官宣已经超过一年,但该工厂目前仍未正式开工建设。2023年第三季度财报会上,马斯克表示,出于对全球经济的担忧,特斯拉正在暂停墨西哥工厂的建设。

据腾讯科技此前报道,一家中国供应商表示,在得知特斯拉的计划慢于预期之后,他们和其他几家中国公司可能会推迟在尚未建成的特斯拉工厂附近开展业务的计划。

02

墨西哥还是*汽车生产基地吗?

作为全球第七大汽车生产国、第四大汽车零部件生产国,墨西哥已经形成相当程度的汽车产业集群,被誉为“南部底特律”。辐射北美以及拉美的天然地理位置,多项自由贸易协定的加持,让墨西哥成为*的汽车生产基地。

长期以来,墨西哥一直被视作北美汽车工业的天堂,成功让包括日产、宝马、大众、马自达等在内的多家国际汽车制造商在其境内设立生产基地。

正因如此,中国车企想要在墨西哥汽车产业中分一杯羹,首先要面对的就是激烈的市场竞争,不论是本地汽车市场还是出口至美国的市场份额。

“中国车企现在一窝蜂全部来墨西哥了,但是并没有考虑好本地的实际情况。”Anitata对此评价。

一方面,墨西哥本地汽车市场主要由欧美日韩等品牌主导,市场份额基本由日产、通用、大众、丰田等占据。

据方正证券研报,随着中国车企出口发力墨西哥市场,2023年,中国车企在墨西哥销量13万辆,市场份额10%,主要参与者为上汽、奇瑞、江淮、长安、吉利等。

从各品牌销售情况来看,墨国家统计局(INEGI)数据显示,今年5月,日产和通用仍占据墨市场*、第二名的位置。具体而言,日产售出20825辆,通用售出16562辆。而在墨西哥销量*的中国品牌名爵只卖出了3853辆。

另一方面,为了绕开向美国出口汽车的关税壁垒,墨西哥正成为中国汽车出口的中转站。据经济观察报,有数据显示,2023年中国出口到墨西哥的汽车为41.5万辆,其中在墨西哥国内的销量为13.2万,差额为28.3万辆。即每年出口到墨西哥的中国汽车约有68%转道去了北美其他国家。

但容易被忽略的一个数据是,在美墨加协定中,美国给墨西哥设定了每年的260万辆的汽车免税出口配额。这意味着,关税红利被设定了天花板,中国车企要同一众在墨西哥深耕多年的头部车企分割这块此消彼长的蛋糕。

按上述数据计算,中国汽车仅拿到出口配额的一成左右。

值得注意的是,“中国汽车”,指的是在中国生产的汽车,而非是中国品牌,中国汽车出口数量中,还有部分是外资车企贡献的,例如特斯拉。

在墨西哥,卖得好的往往是低档的小型轿车、紧凑型SUV以及小型皮卡等A级车。据Marklines数据测算,墨西哥新能源汽车渗透率仅为1%左右。这让墨西哥成为新能源汽车的一大潜力市场。墨西哥也在推进电动汽车的普及,目标是到2030年将电动汽车的销量占比提高到50%,到2035年达到100%。

车企们瞅准了机会。中金研报称,2022年以来,Stellantis、福特、日产等车企宣布扩建墨西哥工厂,通用、大众马自达等车企也调整产线用于生产电动车车型。

但墨西哥并不能承载如此多关于新能源汽车的想象。“墨西哥人还是更喜欢性价比高又抗造的油车。”Anitata说。

Anitata解释称,墨西哥的电车十分贵,这是大部分墨西哥人承担不起的。此外,墨西哥本地的基建落后,就算买得起电车,充电桩、电费以及后续电池保养都是一大笔开支。

更重要的是,墨西哥并不能称得上是传统意义上的“成本洼地”,其水、电、气价格都要高于国内。EqualOcean分析师李嘉祺表示,墨西哥如今的人力成本和深圳不相上下,且当地人的工作效率不高,无形中拉高了成本。

曾经的政策优势也在美国施压下有了收缩迹象。据新华社报道,墨西哥政府正被迫与中国车企保持距离、暂停接触,还将取消此前在土地供应和税收减免等方面的优惠措施。

03

中国车企为何而来?

福特CEO吉姆·法利曾提到,“墨西哥市场销售的所有汽车中,有25%来自中国”。

虽然从很多角度看,墨西哥已称不上是*的汽车生产基地,但为何还有越来越多的中国车企和供应链厂商依然漂洋过海来到这里?

“墨西哥算是一个比较优质的市场,这几年,墨西哥的政治、货币都很稳定,这对于出海企业而言很重要。”外派到墨西哥工作的Juan表示。

更重要的是,它们眼光所瞄向的,从不单是墨西哥市场本身。国内汽车市场内卷日益加剧,价格越打越低,利润越来越薄,车企和供应链厂商们亟需出海,寻找新的市场。

去年,中国一共卖掉了3009万辆汽车,其中有491万辆被卖到海外。如果算上二手车,海外的数字还要多出31万。但值得注意的是,中国电动汽车出口国家主要集中在欧洲、中东以及东南亚,去年美国市场出口量占比低于0.5%。

“毕竟美国是世界上*的消费市场,”Juan说,“这对任何一个企业来说都是非常具有吸引力的。”

EqualOcean分析师李嘉祺告诉36氪,因为中国和美国贸易的关系,一些企业会将墨西哥作为进入美国市场的跳板。

5月22日,美国贸易代表办公室发布公告,宣布将于8月1日起对包括电动汽车和锂电池在内的一批中国进口商品大幅加征关税,其中,针对电动汽车的关税将由25%提升至100%。

但利用“美加墨协定”的政策红利,中国汽车产业链在墨西哥建厂不仅可以获得关税优惠,并在地理上更贴近客户,弱化中国车企直接出口北美市场高成本、高关税等不利影响,开拓北美市场。此外,2022年美国出台的《通胀削减法案》规定,在北美生产的清洁能源汽车可享7500美元的税收抵免。

与此同时,在国内新能源汽车价格战的背景下,车企在国内的利润被一再挤压,相比之下,海外市场盈利能力显然更强。以长城汽车为例,去年其国内业务的毛利率为15.5%,而国外业务的毛利率则达到了26%。

可以推测,短期内中国汽车出海的热潮不会冷却。

不过去年以来,二级市场对一众企业在墨西哥建厂的举措反应冷淡。

2023年6月20日,三花智控发布公告,拟发行GDR募资不超过50亿元,用于公司在墨西哥年产800万套智能化热管理部件项目等投资。此后三花智控股价接连下挫,近一年股价跌去30%。

2023年3月28日,旭升集团公告称,公司拟通过分别成立子公司、孙公司最终投资建设墨西哥生产基地。当年5月24日,其正式启动位于墨西哥萨尔蒂约市的投资项目。自公告至今,其股价已经跌去超55%。

【本文由投资界合作伙伴36氪财经授权发布,本平台仅提供信息存储服务。】如有任何疑问,请联系(editor@zero2ipo.com.cn)投资界处理。