如果说腾讯手撕安卓渠道,是内容方面对产业链各方的利益博弈。那么当上游内容方同室操戈,比拼的就是对用户需求的理解,对产业趋势的判断,以及研运一体的硬实力。

自从2022年版号恢复审批,今年才是真正意义上走出疫情扰动的*个正常暑假(无封锁、线下文旅报复性消费放缓)。经过两年的版号储备和研发测试,这个暑假也成为各家都瞄准的推新窗口和契机。是百花齐放,也是一场恶战。

在版号有限的情况下,“少而精”早就成为中大厂们的主要战略。产品之间质量差距的缩小,也加大了市场、甚至行业内部人士去预判游戏流水表现的难度。二季度独领风骚的DnF手游,还能继续帮腾讯赢下这场暑期鏖战吗?

海豚君通过发现近几年用户需求的演变趋势,尝试对暑期中大厂们的热门项目做了一些预判,同时结合估值,更新了我们对部分上市游戏公司目前投资逻辑的变化。但由于今年的优质供给较多,竞争激烈,流水表现的预判难度较大,欢迎大家后台留言讨论。

一、为什么说今年暑假是一场恶战?

暑假临近,这一向是游戏厂商们重点推新的时间。随着各大小游戏厂商相继披露自己今年后续的pipeline,海豚君发现,今年的暑期游戏,可谓是卷上加卷!

1. 供给撞车避无可避

说到国内文娱产业,少不了要提及老生常谈的供给问题。规游戏品类上,休闲游戏在疫情之后的需求持续性比预想中更高。

在游戏综述上篇《手握新“*”,腾讯又跟渠道干上了》中,海豚君提及,后疫情时代的2022、2023年市场规模增长放缓,量价关系上,人均付费其实并没有跟随大环境而同步降低,问题出在“量”上。

这不仅仅是体现在常玩用户数(月活)增长放缓,还包括平均每名玩家每月游戏时长的减少。海豚君认为,除了线上宅经济红利消退、版号停发、未成年限玩政策影响,成年玩家自身的需求也在偏向更快、更简单的游戏体验。

比如,结合手游用户的结构分布、休闲版号数量占比以及近两年成功“卷”出来的游戏,一个趋势是比较清晰的——用户需求出现了从硬核向轻度的转变。

(1)从app游戏到小程序游戏

2022年到2023年上半年手游行业用户规模保持增长,只是增速放缓。但细分来看,手游APP月活下滑,反之小程序游戏用户在增长。

这其中自然有版号停发,厂商被迫退而求其次的因素影响(版号停发,但以应用内广告来变现的小程序游戏只需备案即可),但若与玩家需求不一致,小程序游戏也不会发展起来。

不过小程序由于其本身内容加载量受限以及使用便利性,一般以画面普通、交互简单、主打创意的休闲游戏为主,用户单次体验时长较短,变现方式也主要是应用内广告,与主打付费的手游APP相比,能够带给整体市场规模的增量比较有限。

根据调研,2023年小游戏广告+付费整体市场规模大约200亿元的规模,占手游app市场的1/10,行业乐观预期未来有望爬到500亿。海豚君认为,小程序游戏由于其自身的技术限制,大部分运营的都是氪金不重的休闲游戏。从小程序和app买量成本相差10倍也能看出,小程序游戏用户的付费力往往偏低,甚至是纯看广告的白嫖党。

(2)放置类等休闲游戏风靡

游戏品类上,休闲游戏在疫情之后的需求持续性比预想中更高。

疫情期间,游戏吸纳了很多普通用户成为玩家,但这部分玩家并不具备核心玩家消费习惯——3A、美术高质量、硬核玩法等,而是偏好低门槛、玩法简单的休闲游戏,甚至是三消类(三个相同图案消除)、放置类(挂机也有收益)的超休闲游戏。这一点不仅体现在国内市场,全球市场都有这样的疫情红利下的用户消费趋势。

但反之,按理说疫后线下文娱复苏,普通玩家自然性的减少玩游戏后,休闲游戏应该也很快偃旗息鼓,但实际上休闲游戏仍然活跃在前列。

一方面,休闲游戏的新阵地——小程序游戏用户规模不断扩张;另一方面,多个放置类手游冲上下载、畅销TOP榜,更不用说,三消头部《开心消消乐》,纵使新游来来去去,但它常年占据TOP10中的一个位置。

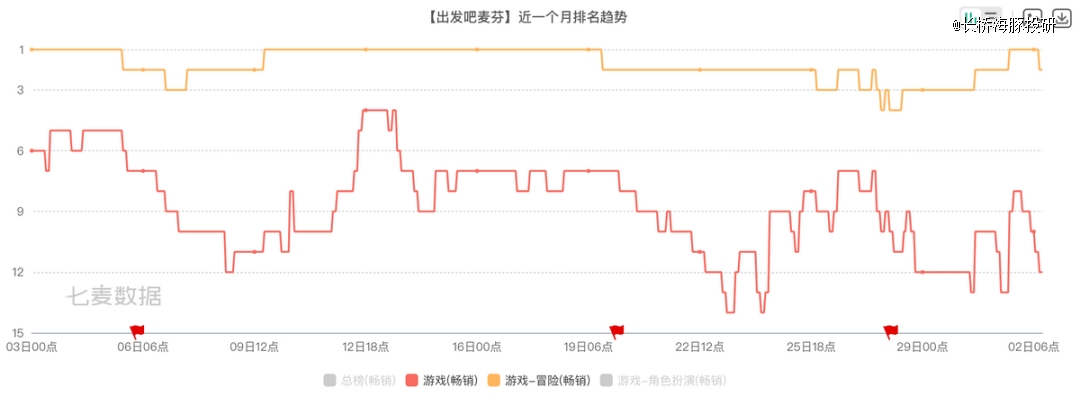

而今年,心动的《出发吧麦芬》实际上也是一个放置类手游,玩法并不复杂,但因为美术设计不错,画风有特色,以及超休闲游戏最关键的内容更新速度较快,因此成为了今年的休闲游戏黑马,大有早两年《放置奇兵》、《剑与远征》、《一念逍遥》等放置类龙头刚上线时候的气势。

普通用户的流失,与休闲游戏爆款频出两个现象结合来看,背后反映的或许是常玩用户也存在从硬核向轻量化的转移趋势。

(3)制胜新法宝——降肝减氪

常玩用户的轻量化需求,更直接证据则是非休闲游戏自身存在“降肝减氪”的趋势。

比如去年的《逆水寒》手游,作为一款经典MMO,刚上线就搬出了赛季制、不卖数值、6元时装等贴合玩家“轻量低氪”的开局操作,这与MMO动辄几百上千的道具单价画风并不相符。结果《逆水寒》的佛系不逼氪反而创下了去年MMO流水最高,反倒是去年初主打公平的MOBA类游戏《*荣耀》相继推出高价传说皮肤,引发玩家吐槽,比如1000元的妲己青丘九尾狐皮肤(*获取,按概率计算出的价格)、3800元的芈月宝格丽联名皮肤(后因宝格丽方面原因取消上架)。

虽然高价皮肤短期冲高了流水(2023年春节期间《*荣耀》流水创历史新高),但得罪玩家后的反噬也很快到来,随后的二季度《*荣耀》流水环比下滑程度超出了季节性变化惯例,这个如果还能勉强解释为用户在一季度消费多了,二季度自然回落。那么用户活跃下滑则真正说明运营出现问题了,对于依赖多人PVP的MOBA游戏来说,DAU出现快速或长期单边下滑是非常致命的。

另一个降肝降氪的正面例子就是B站最近上线的《三国谋定天下》,这款游戏目前的流水战况也是相当可观(vs上线前预期),截至7月1日,七麦数据显示,《三谋》iOS端流水2680万美元,如果按照iOS:安卓=1:2的比例,那么预计全渠道流水接近6亿人民币,平均每天0.3亿。按照这个趋势,到7月13日的首月预计可以达到7亿元流水。

虽然这个首月规模和《DnF Mobile》的50亿,《逆水寒手游》的30亿不能比,但前两者毕竟属于用户体量较大的RPG游戏领域(国内1亿左右用户规模),而《三谋》所处的SLG游戏领域,玩家数量连RPG的1/10都不到,也就是几百万的玩家规模,只是人均氪金水平较高。

如果《三谋》争气一点,后续内容更新、活动运营能够持续给力的话,首年的年化流水有望达到30亿元,这样的成绩放在三国SLG游戏中几乎可以跻身*梯队了。

网易的《率土之滨》(30亿)和阿里的《三国志战略版》(60亿)几乎双龙头称霸,其次还有腰部产品《鸿图之下》(16亿)以及其他非三国IP但风格类似的竞品,比如腾讯《乱世*》,《重返帝国》。

但玩家也就那么几百万的玩家,这类题材要想破圈并不容易。那么《三谋》能够在僧多粥少的市场中杀出一条血路,靠的就是逆向打差异化——在重肝重氪的SLG市场,走降肝降氪的小清新风:

(1)相比同行,抽卡降价50%-70%;

(2)降低玩家的开荒强度,增加更多的系统自动功能,比如自动铺路、自动练兵、自动攻城等。

《三谋》的这种改变类似于去年的《逆水寒手游》,也是打着降氪的主基调,在更卷的MMO赛道吸了波粉。当然后续的留存还是离不开产品本身的质量。《三谋》的产品质量同样不落后(比如画面精良,增加多职业玩法等创意玩法),研发团队东风工作室带有网易+SLG玩家背景,主要制作人聆风曾任职网易《逆水寒》端游主策划,其他成员本身也是一个SLG游戏公会的玩家,以网易逆水寒的研发高标准+玩家真实需求驱动的产品设计,才得以打造出这么一款黑马。

总而言之,虽然全年整体来看,用户没有明显降低的游戏氪金规模,但并不是说宏观大环境的风气并未影响到游戏消费。对于单个游戏来说,“低氪、轻量化、不做数值”等标签能够更容易的吸引到玩家青睐,尤其是游离在边缘的普通玩家。

但另一面值得思考的是,当重度游戏带着优质的UI、美术和创新玩法,走下神坛,自降逼格,以减轻玩家的游戏开荒门槛,那对原先靠低门槛、轻量化优势胜出的休闲游戏是否会产生降维打击?

二、最终赢家胜在持续性,拼的还是自研自发的硬实力

今年暑期的乱战,不仅体现在参战游戏的数量上,还在于这些游戏类型众多,并不存在完全雷同的同一类型+同一题材,各有各的特色,很难说有*的“此起彼伏”关联。

这种情况下,去年《逆水寒》一骑绝尘的情况也不容易再出现,而更可能的情况是出现“多头格局”,一个细分赛道一个头部。但与同行的潜在用户相似度越低,所处细分赛道新游越少,以及越容易破圈走量的游戏,可能最后能够*跑出来的概率越高。

再加上前文所说的休闲游戏被降维打击的风险,海豚君对今年暑期乱战结果的预期也逐渐清晰了——相对来看,暑期新品中,动作吃鸡的竞技类手游《永劫无间》流水跑到*的可能性较大。

一方面今年暑期没什么MOBA新游大作,只有常青游戏做较大的内容更新,以及腾讯在《*荣耀》IP上做的《星之破晓》。虽然《星之破晓》和《永劫无间手游》的品类类似,但从前期的内测反馈来看,海豚君对《永劫》的信心更高一些;

另一方面,MOBA游戏更易破圈走量,更不用说,《永劫无间手游》有端游IP引流打底。

其他新游上,腾讯的《*飞车》同样具备大DAU潜力的游戏,但因为自身是竞速类的休闲游戏且去年网易出了一款表现尚可的《*时速》,因此我们对其的流水预期弱于《永劫》。

米哈游的《绝区零》和游戏科学的《黑神话悟空》,海豚君认为这两款会成为垂类赛道比较成功的游戏代表。而莉莉丝的《剑与远征:启程》是放置类新作,但同样因为超休闲会被降维打击的担忧,海豚君预期相对谨慎。

但一款游戏「短期流水」的好与差,能够影响短期估值,但并不能决定公司长期估值。除非出现了一款类似《*荣耀》、《原神》这样的流水规模庞大且生命周期超长的常青游戏。大部分情况下,决定游戏长期估值的,取决于其内在的研发能力,以及在渠道变革下,是否具备自有发行的硬实力,这样才能有底气跨过传统渠道,降低渠道瓜分的流水受益。

下面来单独聊一聊海豚君终点跟踪的游戏上市公司,腾讯、网易、心动、b站在游戏上的进展和竞争优劣势,以及当前的投资逻辑。

1. 腾讯:DnF手游提升研运信心,非游戏业务平滑单品扑街风险

说今年是新品小周期,实际上去年腾讯发的新品也并不少,但包含《黎明觉醒》、《重返帝国》等上线前预期并不低的游戏,大多扑得很快。这里的“扑”是相对而言,要知道腾讯目前1800亿的游戏收入,如果仅仅是几十亿的新品收入,带来的增幅非常小。但这几十亿对于别的厂商来说,则是非常不错的成绩了。

今年的新品周期信心更多的来自于《DnF手游》。海豚君在上篇说,当下市场上存在一些对首年12个月过于乐观的流水预期,实际上《DnF手游》韩服消减还是挺快的,上线次月流水就下降了50%。当然,韩国市场对于DnF的IP比较感兴趣的用户群体也不高。对比中国市场,持续性大概率会好一些,但正如上篇分析,要想持续性和MOBA对标,难度有点大。

因此,海豚君认为,就算是乐观预估年化200亿流水,假设今年运营半年可以收获120亿收入,Nexon分掉30%,渠道分掉20%,腾讯内部费用占用10%,也就是48亿利润,相当于我们原先24年利润预期增加1.5%(海豚君之前预期今年《DnF手游》收入50亿),但显然单独一款《DNF手游》给腾讯带来的估值增量有限。DnF手游对腾讯的意义,在于重新证明了内部研运实力,更多的是游戏信心转圜带来的估值倍数提高。

海豚君认为,真正能够给中长期业务带来可预期的高eps成长的,一方面是游戏渠道改革,通过提高毛利率来优化盈利规模。另一方面则是非游戏业务的高增长潜力,比如视频号电商广告、金科信贷业务(分付分期)。在产品矩阵稀释,越来越关注单个精品游戏的成功概率时,腾讯的这些非游戏业务,能够帮助弥补爆款意外翻车的风险。

年初腾讯借着千亿回购,以及近期接着DnF表现,市场抬高了对腾讯的风险偏好(Forward P/Non-IFRS NP 从13x提高到16x),但目前估值仍然不高。

2. 网易:负面影响打入估值,重在边际变化

网易的问题主要来源于《梦幻西游》端游的内容调整对流水以及游戏生命周期的影响。

(1)《梦幻西游》调整了什么?

运营了20年的《梦幻西游》端游,实际上每3年就会调整一次。一方面调高点卡价格(对应现实世界中物价走高),另一方面是压低仙玉(游戏内基础材料)价格,避免游戏内通胀。

此轮梦幻PC 的调整,分为两次:

一次是3月的调整,就类似上述两个动作,本质上是自然提高公司收入(点卡价格合理调整)、打击专门的打金工作室(靠人力刷仙玉、账号等级,然后在藏宝阁售出的小机构)以平衡游戏内用户,尤其是付费用户的游戏体验。

但因为上述操作也误伤了普通玩家(尤其是也依赖在梦幻中打金来赚取现实RMB的玩家),因此在打金工作室的煽动下,4月初负面舆论到达顶峰。

另一次是4月对藏宝阁的交易规则调整,整体上提高了玩家之间交易门槛和交易成本。由于调整的方向与去年12月网游新规中针对游戏交易平台的一些规定,因此引发了市场一些恐慌,认为监管有卷土重来的趋势。不过后来内部调研交流下来,发现是误会偏多,实际上监管并不存在明显的收紧,整体还是属于常态化的管理。

(2)调整影响多大?

后面4月公司对监管强度的误判下执行的过度调整,目前有一部分已经被改回去了。公司内部已经将除《梦幻》之外的端游藏宝阁调整公告删除,也就主要是《逆水寒端游》、《大话西游选优》。但前面3月的调整,在当时就产生了不小的影响——周频DAU下滑20%,流水预计下滑5-10%。流失的主要是打金工作室的“打手”玩家。

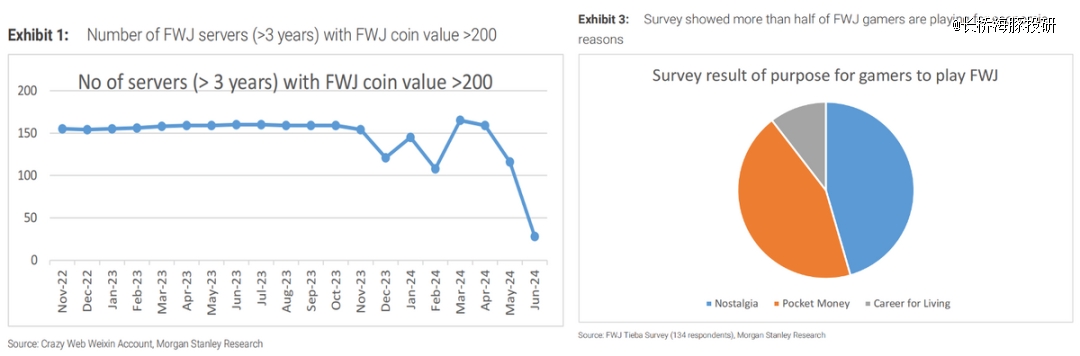

至于会影响多久?公司此前交流的口径是会影响Q2、Q3,预计Q4恢复。但上个月底大摩的一篇关于《梦幻》游戏币贬值的点评,又给市场带回了对梦幻的担忧。此外MS还在梦幻西游贴吧里面做了份调查问卷,显示玩家中有超过一半的人玩梦幻的目的是为了赚钱,也就是看重《梦幻西游》的“经济性”。

我们不否认梦幻的经济属性对整个游戏生命周期的重要性,但就目前而言,海豚君认为,梦幻对利润端的直接影响基本已经priced in股价。

《梦幻西游》已经运营超20年,本身的生态系统也已经进化得比较复杂。《梦幻》端游的变现方式主要是三种:

a. 卖点卡,每小时消耗6点(3月调整为8点),1点=0.1元人民币。(定期提高,与现实世界中的RMB物价变动趋势一致)

b. 游戏内卖道具(1P)

c. 藏宝阁交易流水分成,按照2%收取。(3P)

根据调研信息,目前梦幻PC一年流水50-80亿的收入,占端游总收入的40%,占总营收的6%。其中点卡销售和1P道具销售是主要收入来源,藏宝阁的交易费收入占比并不高。

但利润的影响程度不同,由于“端游无渠道分成+常青游戏”,因此梦幻的利润率非常高。我们假设80%的利润率水平,如果按照70亿收入,也就是55亿利润,达到是2023年网易整体经营利润的1/5。因此如果梦幻收入损失10%,意味着整体经营利润同步要下降2%。

不过,从中长期视角,3、4月调整背后的用意,网易实际上遵循了一个核心方向:维护“真实玩家”与“打金俱乐部/中介商人”的规模平衡。

一款具有良性生态的游戏,即需要提供零氪/低氪玩家的升级通道,同时也需要安抚好高氪/大R玩家的游戏体验,也就是靠大R玩家赚钱,靠白嫖玩家活跃生态。上文提到的打金工作室一般是雇佣一堆打手,通过肝时长来练号,或者是低价从普通玩家手中大量收号,再加价卖给大R玩家。

适度数量的打金工作室存在,有助于充实生态,但过多的打金工作室留存在游戏中,一方面会哄抬账号/装备的交易价格,提高大R玩家的成本;另一方面也会卷高低氪玩家的游戏难度,长久以往,游戏中的真实玩家不断流失,也会降低大R玩家的游戏体验,进而造成大R玩家的流失,直接影响平台收入。

因此从延长游戏寿命的角度,当下因调整带来的影响是为了未来更持久的流水贡献。海豚君认为,对网易提及的Q4影响结束的预期,可以提高信心。我们预计,2Q24端游收入还有双位数下滑,但下半年随着《燕云十六声》新游、《魔兽世界》回归以及《梦幻西游》的影响减弱,将恢复高个位数的有力增长。

手游同样也存在边际变化向好,海豚君比较看好《永劫》手游,此外质量也不低的《七日世界》,以及大胆预测Q4《燕云》手游能够上线(1Q24电话会:管理层预期《燕云十六声》手游不会与端游上线时间间隔太远),共同贡献一部分增量。

不过去年Q3因为有《逆水寒》太亮眼,使得基数比较高,今年的同比增速不够炸裂。另外今年暑期游戏扎堆,买量成本可能会被推高,从而影响今年的利润率水平。但并不妨碍网易当前估值弱于历史中枢,股价向上概率比向下概率更大。

3. B站&心动:相比偶然的爆款,渠道变革的受益更有吸引力

今年的B站和心动其实有点类似,都是沉寂颓废了两年,突然靠着一个爆款,股价开始强有力的反弹。

虽然今年爆款拉高了收入和eps预期,但海豚君认为这两家并不能轻易拉高游戏部分的估值倍数:

(1)一方面,爆款自身的持续性仍需观察

B站的《三国》需要看后续运营,以及是否能有效应对老大《三战》和老二《率土》的竞争反击。尤其是后者网易的《率土之滨》,虽然游戏已经5、6年,但研发团队有魄力去做玩法的大改来重新促活游戏,比如去年下半年推出的新版本后,活跃用户规模开始反弹,4Q23、1Q24财报中均提到了《率土之滨》的回春。

而心动的《出发吧麦芬》,是海豚君前期误判的一款游戏,相比较《麦芬》,我们之前更关注《铃兰之剑》,但没想到《铃兰》有点扑街,《麦芬》却频上畅销榜,截至目前国服上线1个半月,iOS流水2.4亿元,假设iOS:安卓=1:2,那么合计流水已经超过7亿。这对于心动2023年的收入拉动是非明显的,究其原因,主要源于海豚君对放置类游戏自带“偏见”,造成了主观忽视。

通过了解体验后,海豚君对放置类游戏的玩法契合的用户需求有了一定理解。但我们也发现,这类超休闲游戏的持续性,需要内容补充及时,频繁运营活动,且需要不断投入买量唤醒用户(因为挂机也有收益,较难自主触动佛系用户打开游戏应用)

(2)Pipeline匮乏,下一款爆款相还未出现

B站和心动,目前的pipeline中,Q3两家都有游戏。相较来看,心动的《心动小镇》潜力更高一点。但由于目前的《心动小镇》与当初立项时的版本有一些差异,从ROI角度阉割了一些内容,因此海豚君也留个心眼关注下实际上线的游戏版本体验如何。

B站就相对弱一些:目前基本没有自研项目,主要是独代一些外部开发商的游戏。三季度计划发布的《炽焰天穹》,前期测试反馈一般般。因此今年增量还是要靠《三谋》,以及7周年庆的《FGO》等常青游戏。

综合<1-2>,当下的爆款虽然能够刺激短期股价,但从持续性来看,也不能轻易给高估值倍数,中长期下公司合理价值仍然需要持续性的收入/盈利增长预期。

不过,游戏业务之外,海豚君更关注上篇提到的游戏渠道变革——从传统应用商到新兴渠道投流后引导到官服下载,对这两家的有利推动可能更偏中长期逻辑。

简单而言,对于游戏厂商来说,如果传统渠道的用户生命周期价值LTV并不比新兴渠道高的话,那研发商可以将原来30%/50%渠道分成的预算,转移到新兴渠道买量上(抖音吃肉,TapTap顺带喝汤)。再加上今年暑期游戏扎堆太拥挤,新兴渠道平台自然受益。

除此之外,两家都处于盈利拐点,短期资金也会相对认可此类叙事逻辑,因此当下B站和心动潜在利空主要是当前爆款流水表现提前走弱,在目前估值并不算低的情况下,对投资者持续跟踪流水的要求较高。

【本文由投资界合作伙伴长桥海豚投研授权发布,本平台仅提供信息存储服务。】如有任何疑问,请联系(editor@zero2ipo.com.cn)投资界处理。