为何市场不买创新药的账?

这两天市场回暖,创新药也跟着反弹,但是近期出台的政策却未能满足市场预期。

7月5日,国务院常务会议审议通过《全链条支持创新药发展实施方案》(下称“方案”)。

会议指出发展创新药关系医药产业发展,关系人民健康福祉。要全链条强化政策保障,统筹用好价格管理、医保支付、商业保险、药品配备使用、投融资等政策,优化审评审批和医疗机构考核机制,合力助推创新药突破发展。要调动各方面科技创新资源,强化新药创制基础研究,夯实我国创新药发展根基。

虽然目前《方案》全文还未公布,但由于是首次从中央高度对创新药发展予以多维度支持,预计对市场信心有较大的提振作用。所以,周末(7月6日、7日)市场对上述方案关注度较高。

但显然资本市场并不买账,创新药板块连续3天走弱。

接下来,对创新药利好政策与资本市场表现出现背离的原因,以及短期看创新药板块是否还有反弹机会进行讨论。

#01政策创新标准又提高了,聚焦“源头创新”

2015年以来,国内对创新药行业的政策鼓励虽然大方向是一致的,优先审评审批成为常态,有条件上市范围扩大,突破性疗法通道开通等等。

但不同的是,政策支持新药研发创新的标准是在提高的。

此次方案更是直指“源头创新”。这个怎么理解呢?

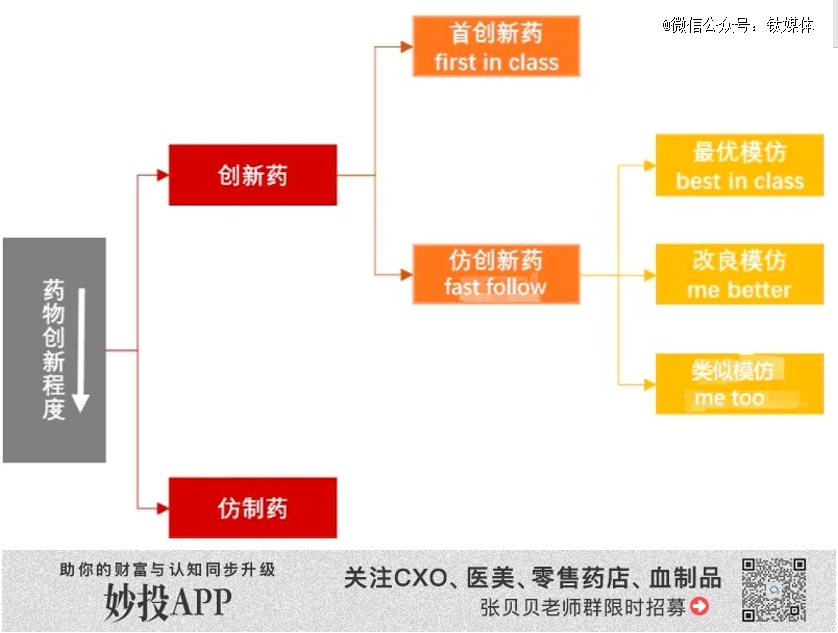

一般来说,创新药可以分为两大类:

一种是First in Class,简称FIC,也就是首创药,国内称为原研药,是指针对临床需求开发的新靶点或新机制、新结构、新技术等,属于实打实的创新。“源头创新”指的就是这类,难度大且失败率高,但临床价值大。

另一种是Fast Follow,也就是快速追踪新药模式,国内称为改良型新药。在不涉及侵犯专利的情况下,根据原研药已有的靶点和机理基础,进行分子结构改造或修饰,寻找作用机制相同或相似,具有新治疗效果的新药物。

对于国内大多数从仿制药转型过来的药企来说,本身没有太高的研发能力,找新靶点难度是相当大的。而跟着别人验证过的靶点,成功率高,快速推进新药上市贡献业绩,无疑是很“吃香”的选择。

这也是国内新药靶点扎堆布局且内卷严重的重要原因,如PD-1靶点,在BMS的纳武单抗和默沙东的帕博丽珠单抗(俗称K药)上市获批且销售较好的情况下,国内企业也快速追随,目前获批上市的PD(L)-1单抗也达到了15款之多,最盛时曾有百余家企业入局。

但药企同质化仿创新药扎堆布局的“半躺平”行为,显然偏离了创新药行业的“创新为主”大方向。所以可以看到,在鼓励创新的大方向不变的情况下,近几年内政策对新药创新的标准在提高,也是某种意义上的方向“纠偏”。

2021年7月,CDE发布了《以临床价值为导向的抗肿瘤药物临床研发指导原则》,强调创新药的临床价值,减少低水平、同质化的“伪创新”,可以说是新药研发供给侧的创新“去伪存真”改革,me-too类药物的生存空间缩小,尤其是竞争激烈的,基本无利可图。

而此次全链条支持创新药发展政策,虽然全文尚未发布,但参照3月份市场流传的征求意见稿,以及北京、广州和珠海等地发布全链条支持创新药的新政或征求意见稿看,大概率聚焦的是新药“源头创新”。

且广州和珠海不仅有政策支持,还有财政支持,对符合要求的补贴/资助金额从30万到1亿元不等。如珠海支持生物医药领域企业引育掌握关键核心技术、具有产业转化潜力的高水平创新创业团队,给予最高1亿元资助……

则,虽然“全链条支持创新药发展”政策对于创新药行业是利好,但在政策从“鼓励大规模创新”到“鼓励高质量创新”的跨越下,实质创新标准提高了,未来具有“源头创新”的FIC新药是新的发展趋势。

但新药研发实现源头创新并非易事,且需要高资金投入和长时间等待,短期参与企业更多的是“纯资金投入”,拖累业绩增长。

除此之外,国内医保控费下的价格压制,以及产品“出海”的潜在风险提高,使得创新药上市后面临的销售端增长压制仍在,这或许是市场对于此次政策反应冷淡的重要原因。

#02自主定价改革未提及

此次政策中,关于销售端提及了价格管理、医保支付和商业保险等,但市场一直关注并期待的“国内外新药上市定价差距大,国内新药首发上市后自主定价改革”问题,并未提及。

为什么自主定价权问题这么受到关注呢?

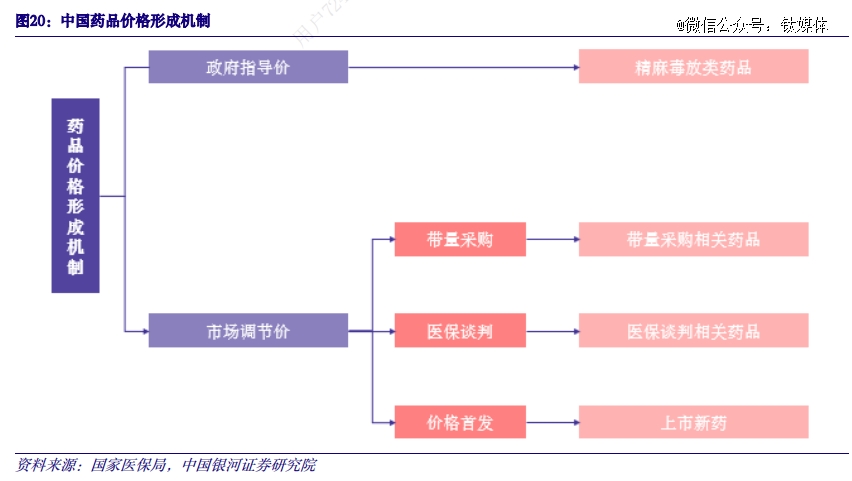

一是产品定价会直接影响上市后的销售额;二是,医保控费大背景下,药企新药上市后若进行医保谈判、政府指导甚至集采的情况下,产品价格会受到较大压制。所以,若药企能拥有一定期间的自主定价权,则新药研发投入的回报率或能有提升。

可能有朋友会说,今年2月份国家医保局发布的《关于建立新上市化学药品首发价格形成机制,鼓励高质量创新的通知》征求意见稿,对于首发价格的自主定价权是有提及的,后续可能也会从化药扩大至生物药、中药创新药等。所以此次政策提到或不提到,关系不会很大吧。

实质上并不是。

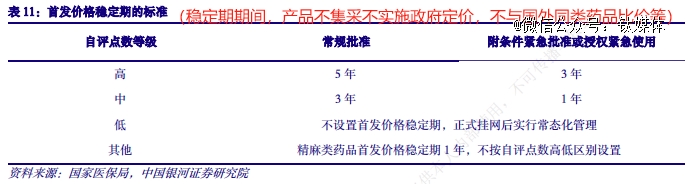

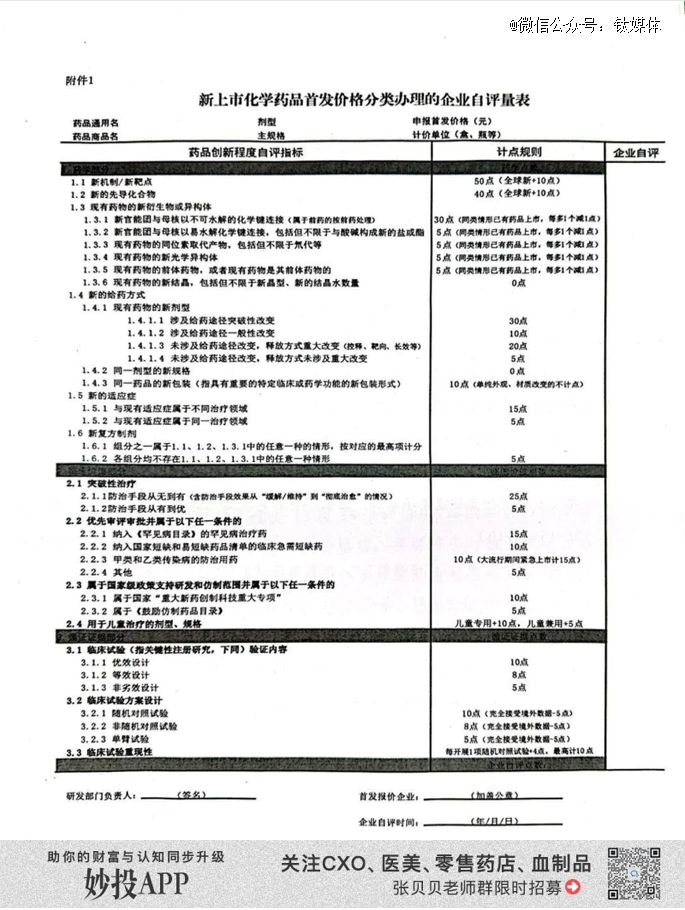

据征求意见稿,化药创新药定价的定量自评标准共分为3块:药学部分(按最高项不重复不累计)、临床价值部分(分为4组加总,但组内按最高项不重复不累计)、循证证据部分(分为3组加总,但组内按最高项不重复不累计)。

自评结果分为三档:1)点数在90-150之间,属于“自评点数高”,定价最宽松,部分企业可能获得完全自主定价权;2)点数在50-90之间,属于“自评点数居中”,定价会受到一定调整,需要与对照药品做费用比较,并提交价格的具体构成(生产制造成本+期间费用+销售利润+税费+流通环节差价);3)点数在0-50之间,属于“自评点数低”,需要降低价格预期。

那么标准有多严苛呢?

百济神州的泽布替尼(抗癌药),是中国创新药首次在头对头试验中打败欧美跨国公司药物的产品,是国内的代表性创新药物了,但若按其获批时候情况套用上述标准,也只得75分。

其中,泽布替尼找到了新的先导化合物,药学部分可得50分;临床价值部分符合防治手段从有到优,以及优先审评审批(2.2.4),且属于国家“重大新药创制科技重大专项”产品,可得20分;循证证据部分作为以单臂试验作为关键性临床,可得5分,加总才75分。

则,可看到,今年发布的化药首发定价征求意见稿的标准严苛,目前药企的大多数产品首发价格或会受到调节,且产品首发价格持续稳定期较短,之后可能在医保谈判或集采下降价。所以此次政策未明确提及的情况下,药企未来上市的新药销售端增长压力仍会很大。

说到底,就是国内政策利好更多在新药研发端,销售端挣钱受到压制的情况下,药企业绩增长承压或会继续,资本市场的逐利特性使之对此次政策利好不买账,也正常。

至于市场追捧的创新药“出海”,确实是提高国内药企新药销售额天花板的一条路,但地缘政治摩擦不断下,也有被堵的风险。

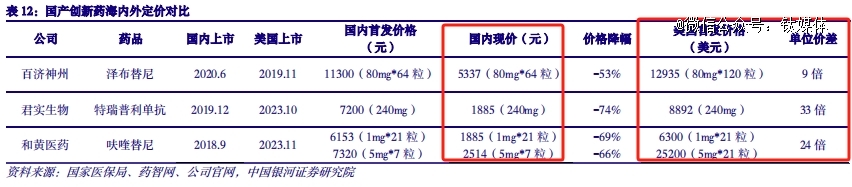

#03“出海”之路谨防被堵

国内像百济神州的泽布替尼、君实生物的特瑞普利单抗(于复发或转移性鼻咽癌含铂治疗后的二线及以上治疗)等,除国内销售外,还在美国上市,且美国产品单价分别是国内销售价格的9倍和33倍,所以产品出海,确实可缓解国内药企产品销售端的业绩增长压力。

但不可忽视的是,近期出海或并没有之前那么顺利了。

今年6月6日,韩国总统办公室宣布,由韩国、美国、日本、印度和欧盟组成的“生物制药联盟”在美国圣地亚哥正式成立。韩国总统室方面表示,各方将研讨多种制度改善方案,在确保医药品安全性的同时加强供应链的稳定性。

要知道,当前全球生物制药市场以美国为主导,2022年占销售额的61%;欧洲主要国家(德国、法国、意大利、英国、西班牙)合计占有17%的份额,而日本(5%)和中国(3%)等亚洲国家在市场份额中位列前五。

作为全球前五的生物制药市场,中国却被排除在加强医药供应链稳定性的生物制药联盟之外。而这还是在美国《生物安全法案》事件,以及美国宣布将提高国内注射器和针头、口罩、部分呼吸器在内的个人防护品,以及橡胶手套的关税后,则,确实要谨防中国的创新药供应链被逐步排外的情况。

而韩国三星生物今年以来陆续签订大订单,可能也是美国《生物安全法案》或者生物制药联盟事件下,带来全球医药供应链重塑中的“红利”。地缘政治摩擦不断下,跨国药企或在避开中国药企,中国创新药的未来出海也可能有受到限制的较大风险。

1)2024年6月,三星生物扩大了与Baxter Healthcare的合作,获得了2.08亿美元的额外资金,用于生产药品。

2)2024年5月,三星生物表示已修改了与礼来的原始合同,将协议延长到2029年底,礼来额外支付2.1亿美元。原始合同价值2.69亿美元,修订后的订单合同价值达4.79亿美元。

3)2024年4月,默沙东和三星生物也修改了3月12日达成的7100万美元的供应协议,修订的合同使其订单总额达到1.88亿美元,并将于2032年底结束。

总结看,虽然中长期看“全链条支持创新药发展”的政策对行业持续发展是利好,但短期看国内药企无论在研发端,还是在销售端仍面临较多问题,且短期难以解决。再加上,市场最为关注的创新药自主定价权改革未有明确提及,市场新药研发投入回报率低预期的情况仍在的情况下,资本市场对此次政策反应冷淡。

但要注意的是,市场短期也是有反弹机会的。可着重关注以下几个指标:

1)创新药部分企业业绩预告大增,或下半年有业绩改善预期;

2)医药一级投融资数据回暖持续。要知道,国内药企大多数是中小Biotech企业,其新药研发的现金流主要来源于一级市场融资,所以未来投融资数据好转的情况下,中小Biotech企业才有“粮草”进行新药研发。而资本逐利的特性,也可侧面判断医药创新药行业景气度的回升,届时资本市场或许会有反弹机会。

3)全链条支持创新药发展下,若后续有关于创新药企的投融资政策更多细则落地,如除上市IPO融资支持政策外,有创新药项目专项基金成立,或创新药企贷款有更多扶持政策落地的情况下,市场也有反弹机会。

4)市场较为关注的新药首发上市自主定价权改革政策有落地的情况下,市场情绪有望得到提振,并带来资本市场的活跃。

*以上分析讨论仅供参考,不构成任何投资建议。

【本文由投资界合作伙伴虎嗅网授权发布,本平台仅提供信息存储服务。】如有任何疑问,请联系(editor@zero2ipo.com.cn)投资界处理。

看了这篇文章的用户还看了

兴证资本在日照设立医药健康基金

2024/07/11$tags$创新药研发企业「达石药业」完成新一轮融资

2024/07/11$tags$创新药企开始「造壳」融资

2024/07/11$tags$创新药出海「局中局」

2024/07/11$tags$创新药企,为他人做嫁衣?

2024/07/09$tags$医药一哥,发现一条出海新路数

2024/07/05$tags$

旗下微信矩阵:

旗下微信矩阵: