德国的汽车产业似乎正在经历自疫情后的最艰难时刻,最主要的表现不是BBA销量的下滑,而是其汽车零部件供应商中出现了前所未有的破产潮。

据咨询公司Falkensteg的数据显示,已有20家年收入超过1000万欧元的汽车零部件供应商申请破产,数量同比激增60%。

更早之前,裁员潮已经在德国头部汽车零部件供应商之中蔓延。今年初,博世集团、采埃孚都宣布了在德国减员的计划,未来数年内被削减的工作岗位有上万个。

需求疲软,被视作是德国汽车零部件供应商所处困境的根源。但如果把这件事和BBA近期抱团退出中国汽车市场价格战的消息结合起来看,就不难发现,曾经由德国企业所统治的中高端汽车市场的旧秩序正在崩塌。

中国企业的竞争也许近在眼前,但更隐秘的危机源自德国和欧盟内部。

三十年前,德国汽车产业依靠全球化浪潮——特别是以中国为代表的发展中国家市场崛起,实现了前所未有的繁荣。以汽车为支柱产业,整个德国也完成了经济的复兴和社会福利的提升。

但当德国和欧洲开始频繁炮制各种反倾销、反补贴法案,以各种方式限制中国企业发展,限制中国商品入境的时候,难道就不曾设想过,自己也最终要承担这些逆全球化措施所带来的果报吗。

后退

逆全球化下德国经济衰退压力较大。

2023年,德国经济体量在世界经济排名中反超日本,成为世界第三大经济体。但当年德国的国内生产总值(GDP)实际上是出现了下降的:同比2022年减少0.5%,工业生产指数下降约1.2%,失业率从2.9%上升到3.1%。

虽然国际货币基金组织和德国政府在预测今年其经济走势时,都表现出了足够的乐观,但随着上半年各项经济指标的公布,德国经济增长的动力问题已无法忽视。

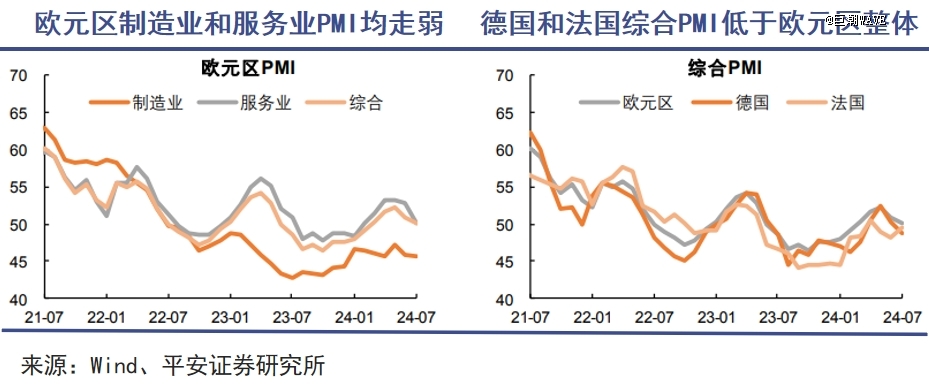

一方面,整个欧元区经济复苏的程度都不及预期。7月24 日,S&P Global与汉堡商业银行公布的数据显示,欧元区7月综合PMI初值从50.9降至 50.1,是今年2月以来*读数,低于预期的51.1。

另一方面,德国经济还要落后于欧元区整体表现。最新的德国综合PMI从前一个月的50.4陡降至48.7,而制造业PMI只有42.6,回到了疫情期间的低点附近,德国的产出也出现了四个月以来首次下降。

从结构来看,无论是德国还是欧元区,经济部门表现分化明显,服务业持续走强,但制造业持续承压,服务业的订单上升幅度尚且无法弥补制造业订单的降幅。

这种制造业订单量低迷的情况,与德国对第三国出口额的下降也是相符合的。根据Trading Economics的数据,德国在今年4月的出口月增长率为1.6%,但5月份就出现了-3.6%的下降。到了6月份,德国对第三国(非欧盟国家)的出口继续下降,出口额环比下降2.6%,同比甚至下降近9%。

在贸易保护主义和逆全球化抬头的当下,德国已经无法再指望像过去一样,依靠对外出口来刺激经济增长。而德国经济体的对外依存度一直很高,甚至可以说德国的整个“商业模式”就是建立在全球自由贸易基础上的。

对德国来说,近代史上的东欧剧变、苏联解体、欧盟成立等等重要历史节点,对其工业和经济的发展几乎全都是有利的——这些因素给德国带来了大量的新市场,以及足够多的廉价资源和劳动力。

更何况,那时候的美国还没有把货币收割的镰刀挥向欧洲。

现在的德国,不仅失去了北溪管道运送来的廉价能源、国内工厂因电力问题遭遇生产困难,还要眼看着本国资本大量流出。

2023年,德国企业宣布对美国项目的资本承诺达到创纪录的157亿美元,相比前一年的82亿美元几乎翻倍,对应的在美投资建设项目有185个,其中73个为制造业项目。

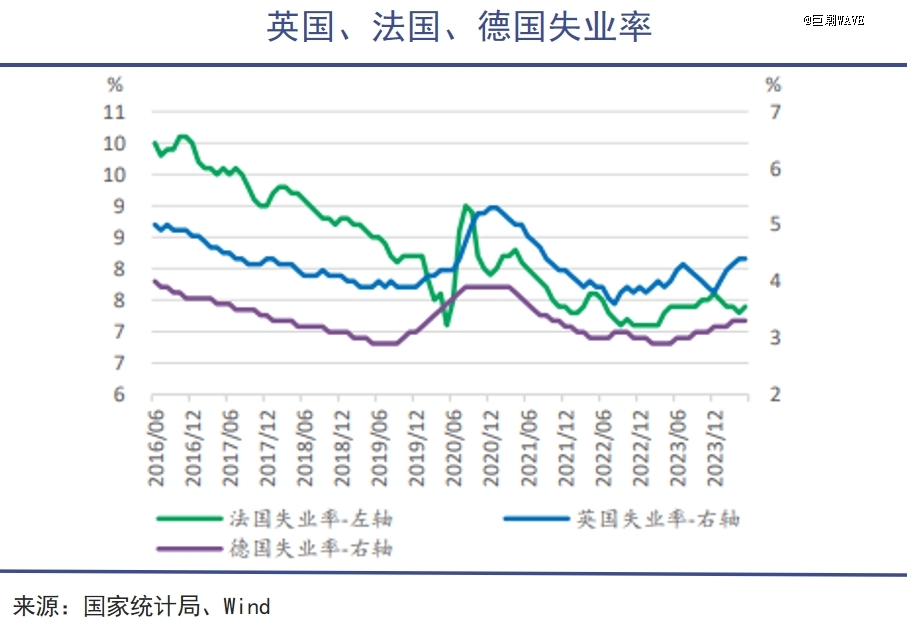

资本从哪里流出,工作岗位就会从哪里减少,难怪德国的劳动力市场前景不够明朗了。不过看德国和欧盟在这一轮逆全球化中的所作所为,也谈不上无辜。

以中国电动汽车为例,欧盟计划在7月4日起对比亚迪、吉利和上汽集团分别征收17.4%、20%和38.1%的单独关税,其他配合调查的企业将被征收21%的加权平均关税,未配合调查的企业将被征收38.1%的剩余关税。

但是贸易保护主义和民粹主义就像是潘多拉的魔盒,开启魔盒的人往往无法保证自己会受到怎样的影响,也无从得知何时何地才能将其再次关上。

地位

没有定价权的产业将不再是优势产业。

其实有“自信”率先搞贸易保护主义的国家,依仗的应该是本国市场需求够大,以及别国对本国商品的需求够硬。但当竞争格局和行业秩序发生变化的时候,这种“自信”就容易变成“普信”。

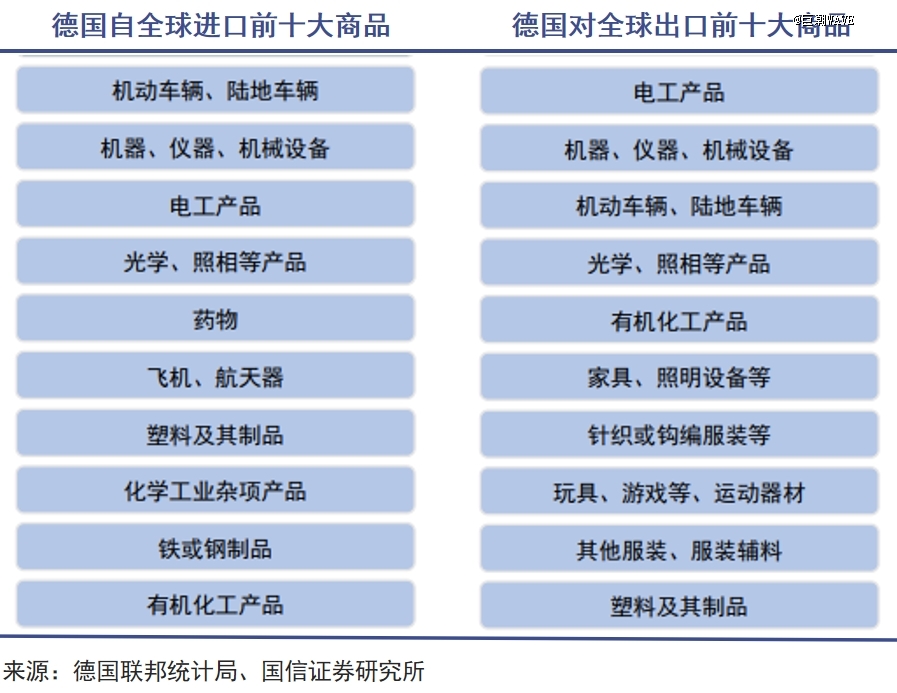

过去,汽车及零部件、机械设备、电工产品一直是德国对外贸易中的优势品类,而在背后支持着这些产业的是强势的德系汽车品牌。奔驰、宝马、奥迪、保时捷、大众在海外攫取市场份额时,他们优先选用的德国供应商自然也很有底气。

美国汽车媒体Automotive News发布的2020年全球汽车零部件供应商*榜单中,德国五大零部件巨头全部位列榜单前二十,充分彰显了德国汽车配件工业在全球的*地位。

2024年全球汽车零部件供应商*榜中,德国企业的表现虽然没有拉胯,但是中国企业的进步却更为亮眼。中国上榜企业总数15家,创下历史新高,且上榜中企无一排名倒退。

德赛西威、宁波拓普进步较大,分别前进15个、13个名次,宁德时代则稳坐榜单前五,反映出中国汽车零件供应商的全球市场竞争力正在稳步提升,也反映出电气化时代下汽车供应链的快速变化,新旧势力的比拼已愈发激烈。

更引人注目的新旧势力交替发生在整车领域。BBA先是被来势汹汹的中国汽车自主品牌裹挟着参与了价格战,发现降价并不能保量后,又寄希望于涨价来保护品牌形象和利润空间,最后反而引起了很多消费者的不满。

商业竞争之中从来都是不进则退,更何况在电动汽车强势崛起之前,德国没能抓住信息化产业发展这件事,就已经为如今的汽车汽零行业埋下了隐患。

德国光纤网络在2022年接入覆盖的家庭单位仅有26%(首都柏林的数据甚至只有10%),德国IT人才缺口在2023年则达到了149,000人,70%的企业表示存在IT人才严重短缺问题。

通过这些表象,大家也不难理解为何德国没有诞生知名的互联网科技公司,又为何在数字化、智能化的历史进程中反应如此缓慢了。这种从IT浪潮时代就开始的产业缺位,也直接造成了德系车智能化的落后,尤其是在智能语音系统、人机交互体验上,已不太能满足中国消费者的需求。

虽然欧美消费者对智能化的关注度和紧缺性不如中国消费者,但很难想象等到L3-L4级别的自动驾驶大范围普及后,智能化缓慢的BBA在技术含量和驾驶体验还能否算得上高端。

德国的汽零巨头们对此已有所警觉,博世成立智能驾驶与控制系统事业部,对汽车与智能交通技术业务进行调整和重组,大陆集团将重组其智慧出行业务领域,就连半导体供应商英飞凌也将聚焦于汽车领域的数字化,好带来新的利润增长。

巨头们尚有余力进行调整、重组,谋图转型,那些只会制造单一传统机械部件的中小汽零厂商们,就只能面对更加残酷的淘汰赛了。

启示

强势产业的背后需要多个产业链的协同。

一个国家想要培育出一个强势产业,就不能只有这一个产业强势。

在燃油车独霸天下的时代,德国既有世界闻名的整车制造商,又有众多优秀的零部件供应商、原材料供应商、研发服务提供商,还有一流的工程技术教育体系,形成了一个高度协同的产业生态,其他国家望尘莫及。

德系汽车在全世界热销的时候,也是德国汽车、汽零、机械、电工企业成体系的在海外进行扩张的时候。

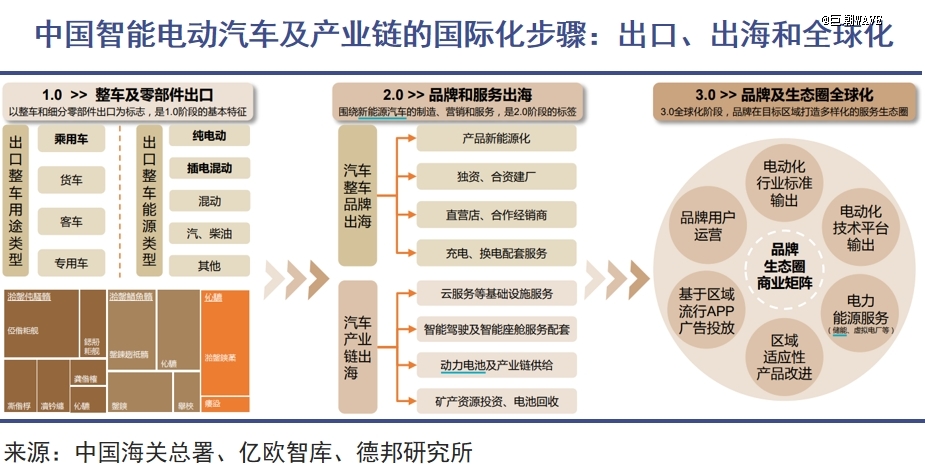

现在,中国汽车产业已经基本完成了整体的本土化大规模生产。在此基础上,中国完全可以像德国当年一样,实现整个汽车产业链上下游从生产到销售的国际化。

这个过程可以分为三个阶段,出口是*步,主要是国内制造的整车、零部件的部分出口,产品类型以低端市场为主。

出海则是第二步,对外输出的是更具性价比和竞争优势的智能电动车品牌,以及配套的销售渠道、售后服务、充换电等配套运营设施,在部分需求旺盛的地区开始建设海外产能。

从出口到出海,为的是在世界各地自由贸易存在不确定性的情况下,尽量、尽快在海外形成新能源产业链,然后凭借自主新能源汽车的技术能力降维打击,加速抢夺全球市场份额。

毕竟汽车的价格战不能永无止境的打下去,当价格战进入相对稳定的状态,对市场份额的争夺就会更加依托于资本运作和产业链协同。像福耀玻璃这样的出海老玩家,其经验教训就很值得其他中企参考。

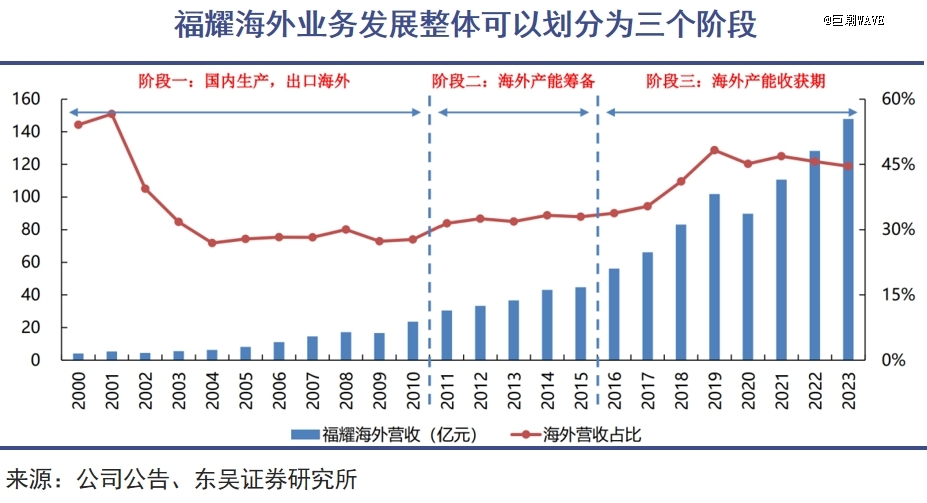

纵观全球汽玻市场,主要的参与者均处于低扩张意愿的状态,只有福耀玻璃的资本开支当前处于较高的水平,公司正进入到第三轮资本开支周期中,扩产积极性高。这已经成为全球汽车产业链格局演变的一个代表。

福耀玻璃目前是全球汽玻企业中,*一家市占率保持稳定提升的玩家,全球份额也随之从2001年的2.6%持续提升至2023年的30.1%。随着后续美国扩产项目等产能的陆续释放,公司全球份额有望实现进一步提升。

虽然福耀玻璃在美国建厂之初遭遇了种种不顺,但如今福耀美国工厂正在持续贡献收入和利润增量。即便是疫情肆虐的2021年也很快重回收入增长状态,2023年该工厂实现营收55.70亿元,同比增长21.83%,净利率也稳步上升到8.87%。

资本市场一度对其美国公司的遭遇有所恐慌,福耀也试图给市场吃上一颗定心丸。

同一天,福耀玻璃发布业绩快报,2024年上半年度公司合并实现营业收入183.4亿元,同比增长22.01%,实现归母净利润34.99亿元,同比增长23.35%。

可以看出,福耀玻璃给中国汽车产业链企业打了个样,后期其他中国汽车零部件企业都有机会以类似的方式实现更大的规模优势,以及产品在全球的竞争优势。

等到像福耀美国这样的海外生产基地由点连线,形成一个覆盖原材料、零部件、整车制造和软件服务的全产业链出海军团时,中国的投资者们就不会再因为一个“上门调查”被吓破胆子。

到那时候,也会有更多德国和日本的汽车零部件企业退出历史舞台。这并非是因为他们的产品不够好,而是像爱马仕的马具一样,即便做得再精美,也已经与汽车无关了。

【本文由投资界合作伙伴巨潮WAVE授权发布,本平台仅提供信息存储服务。】如有任何疑问,请联系(editor@zero2ipo.com.cn)投资界处理。