2022年10月,在拉扯了6个月之后,马斯克的440亿美元终于到账,完成了对推特的收购。毕竟大手笔,付钱慢一点很正常。

但在高通与英特尔之间的收购传闻之中,消息传出*天,英特尔股东就“收到了钱” :9月20日收购消息传出后,英特尔股价上涨,高通股价下跌。9月23日开盘后英特尔继续上涨,高通继续下跌。截至北京时间9月23日22点,英特尔市值这轮总计上涨了约55亿美元。与此同时,高通股价下跌了约55亿美元,两个数字非常接近。

高通股价的下跌,大概在于市场并不认为这笔收购能够为高通带来最稀缺的东西。眼下,高通并没有和英伟达、AMD一样充分抓住AI时代数据中心的红利。在迫切需要AI船票的情况下,通过收购优质资产实现业务转向十分合理。但很遗憾,英特尔那里更没有这张船票。

因此有分析师用奇怪来形容两者的搭配,知名苹果分析师郭明錤更是用灾难来形容这场收购。

如果说英伟达和AMD代表的是先进的智能手机,那么高通代表的则是上个时代的小灵通,而英特尔就是更上一个时代的BB机了。小灵通厂商想造智能手机没有问题,但能通过收购BB机厂商完成这一目标吗?

而在“预支”数十亿美元给英特尔后,高通会继续坚持并且成功实现这笔还在传闻之中的收购吗?

01 小灵通收购BB机,打智能机?

2012年,高通市值达到1148亿美元,首次超过了英特尔,标志着芯片的王座,由PC端交棒至移动端。此时的高通拥有着芯片行业的*想象空间,而彼时的英伟达刚刚经历了股价大跌,市值还不到高通的十分之一。

如果说当时的英特尔正在过气,那么高通就是一位当打之年的明星。

不过现在,高通也不再“年轻”。

CPU是人类芯片皇冠上的明珠,但AI大模型并不青睐这种奢侈的算力。在AMD和英伟达的数据中心业务高歌猛进的同时,高通却仍然依赖手机芯片和专利费用两大主要收入。2018年7月,媒体披露,高通将放弃了数据中心芯片业务,尽管今年有报道称高通在开发一款服务器级别的芯片, 但截至目前,高通还没有吃到大模型带来的数据中心红利。

而比起庞大的AI训练需求,智能手机芯片的增长显得有些乏力。2019财年,高通收入为243亿美元,英伟达只有117亿美元。而到了今年二季度,高通的收入为94亿美元,英伟达已经达到了300亿美元。

从英伟达的“不止一倍”到“不到一半”,高通只用了不到五年。眼下,就连AMD市值都超过2500亿美元,已经接近英特尔的三倍,也超过了高通这一手机芯片时代的老大。

在这样的背景下,高通渴望通过收购企业寻求变化十分正常。但可惜的是,英特尔在AI和数据中心领域很难说比高通强多少。

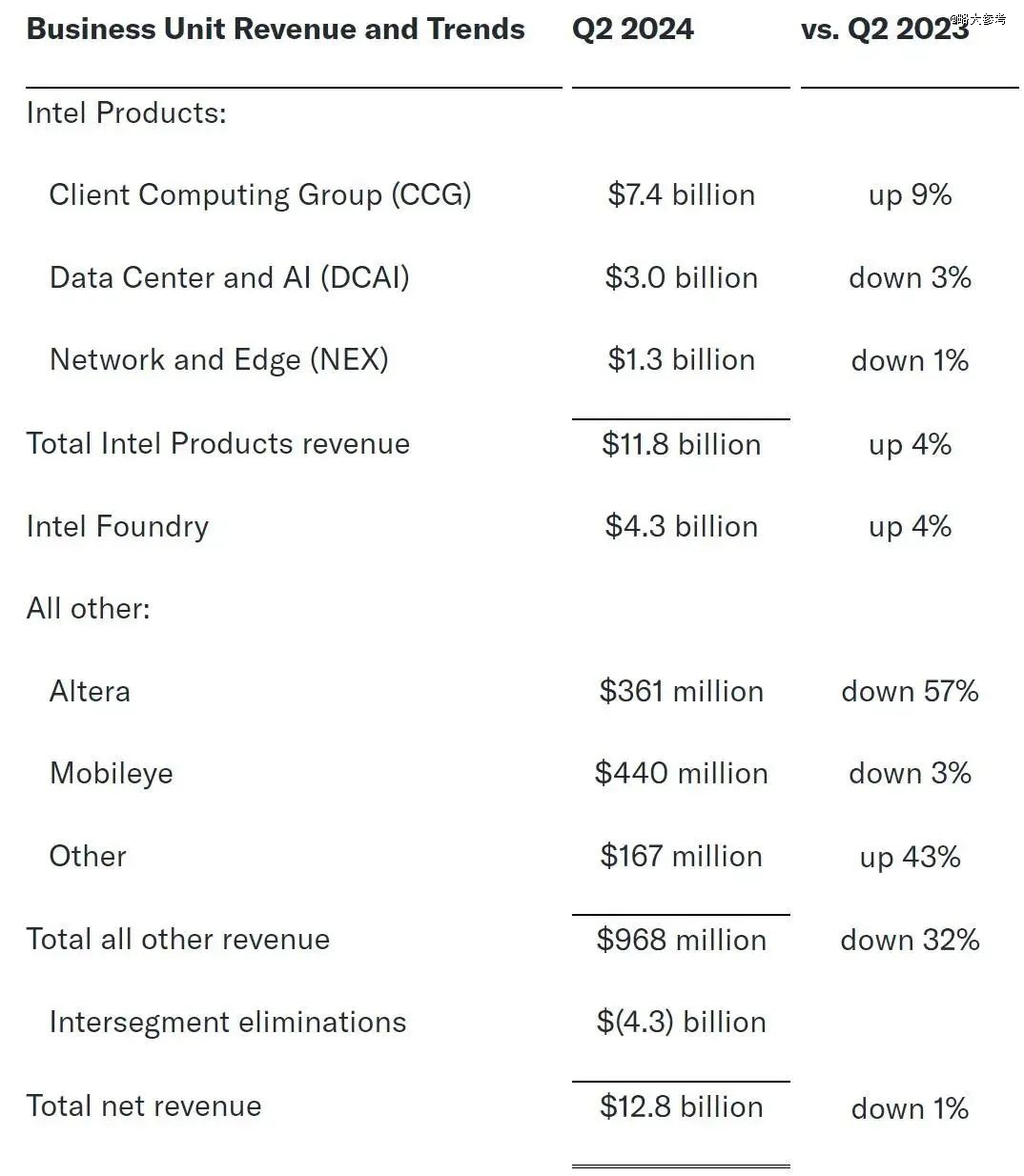

二季度,英特尔控制了全球约76%的数据中心CPU出货量——但没用,大模型时代里,吃香的是GPU。在二季度财报里,英特尔DCAI(数据中心和人工智能事业部)收入为30.5亿美元,同比下滑3.5%。在GPU统治人工智能世界的时代,这一数据普遍被解读为英特尔增长前景充满悲观。

并且,在AMD的竞争压力下,英特尔的DCAI部门利润非常微薄:过去一年,在总收入超过140亿的情况下,营业利润刚过9亿。英特尔CEO帕特·基辛格直言:公司没有从AI浪潮中充分受益。

在AI的时代,去买一家没有AI船票的企业,高通的行为的确令人捉摸不透。

诸多分析师也看不懂这一操作。Semianalysis首席分析师Dylan Patel表示,高通和英特尔是一种“奇怪”的匹配,“这将导致大量重复的知识产权,因此需要大幅削减成本。同时,高通没有能力扭转数据中心业务,而这又是最重要的业务。”

简而言之,英特尔有的,高通很多也有。高通没有的,英特尔也没有。

知名分析师郭明錤说得更加直白,他直言此并购案若发生,对高通可说是灾难一场。原因是英特尔的业务仅对高通的AI PC晶片业务有帮助,而高通在PC市场的成长是早晚问题。此外,他认为英特尔会严重拖垮高通的财务数据。

02 就为了AIPC?

尽管这是“智能手机”的时代,但古老的“BB机“仍然有着和AI融合的可能性。

去年10月,高通进入PC领域,发布了骁龙X系列平台和产品“骁龙X Elite”。但高通此举不是为了PC,而是为了AI。随着大模型下放到本地的浪潮,以及自身对数据中心红利的错过,高通试图通过AIPC来完成自己在AI层面的布局。

这是一个看起来广阔的市场,第三方数据显示,二季度,AIPC渗透率已经达到14%左右,且处在极高的增长速度之中,预计2028年全球AIPC达到2.9亿台,渗透率超过70%。

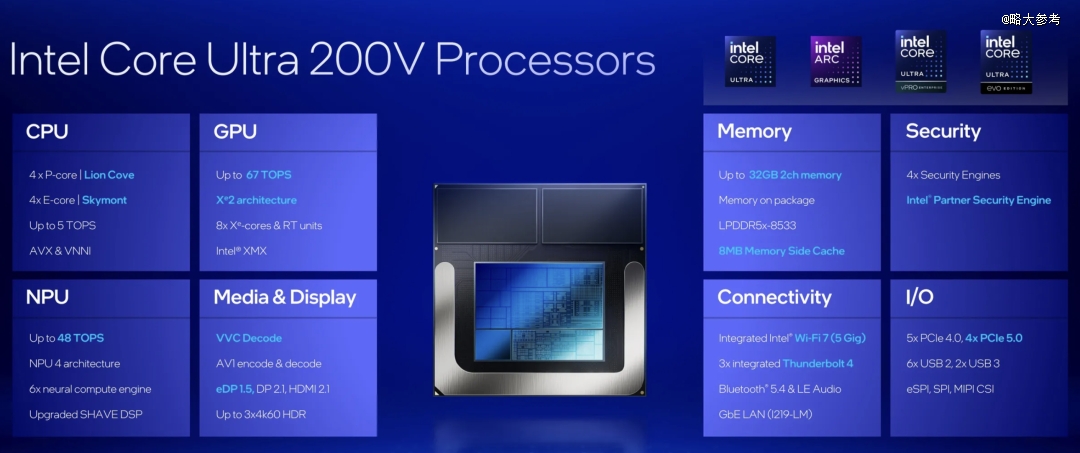

骁龙X系列主打的也正是AI,高通获得了微软windows 11AIPC的*支持,推出了搭载骁龙X芯片的Surface产品,该产品在断网的情况下也能使用Copilot。微软为何选择高通?答案可能是性能,高通X Elite NPU的算力为45TOPS,是目前已上市中*秀的。

除了微软这个最重要的合作伙伴之外,高通还参与打造了二十多款笔记本电脑,比如联想YOGA Air 14S、宏碁非凡Go pro AI PC。

既然高通想通过造电脑的方式拿到AI船票,那英特尔的CCG业务自然就是高通最想要的部分。

背靠windows,英特尔的x86架构仍然统治着PC市场,其与英伟达等其他厂商构建的生态壁垒,是刚刚进入PC领域的骁龙X所不能比拟的。事实的确如此,据不完全统计,目前京东在售的几款高通AIPC,哪怕是超过1万的产品,搭载的都还是低端机才普遍使用的核显——没有独立显卡,玩游戏、图像工作的缺陷就太多了。

不过CCG虽好,但高通却未必能消化。有消息称,为了规避监管,高通可能会以拆分的形式部分收购英特尔。目前,CCG是英特尔手里最值钱的板块。在英特尔整体利润表现不佳的同时,该板块仍然维持着强劲的盈利能力。这意味着即便把CCG单独拆分,这个业务资产的价格也不会便宜。

而目前,高通账上的现金在百亿美元附近徘徊,英特尔的市值高达900亿美元。即便不考虑监管问题,如此大规模的资金,高通解决起来并不容易。

03 卖掉CCG,英特尔对抗三星台积电?

英特尔的业务虽然繁杂,但大致可以分为芯片设计和代工。这也是英特尔日前宣布业务重组的大致方向,即剥离芯片代工业务,将公司分为Inter Product和Intel Foundry两部分。

在前者传出被高通收购的同时,后者的好消息频频。

9月16日,有消息称英特尔已经签下了亚马逊云服务部门的合同,为后者制造定制的AI芯片。消息放出后,英特尔股价一度大涨10%。作为全球云服务的老大,亚马逊所能提供的收入将相当可观,将为常年亏损的Intel Foundry提供一个强力的盟友。

亚马逊的选择,也是整个美国芯片行业的大趋势。

9月15日,美国商务部长吉娜・雷蒙多牵头举办了一场闭门投资者会议,推荐英伟达和苹果使用英特尔代工。而在此之前,依据《芯片法案》,英特尔已经拿到了85亿美元的支持,还有可能再拿到110亿美元贷款。

芯片行业*的客户也已经表态,9月11日,在高盛的一场活动中,黄仁勋表示:台积电的能力难以置信,但如果有必要,我们也可以启用其他供应商。

这段发言的背景是AI芯片的供不应求。由于英伟达、微软、Meta、特斯拉等科技巨头对芯片的庞大需求,台积电的产能已经显得不足,按照黄仁勋的说法:“芯片需求是如此之大,每个人都想*个拿到芯片,每个人都想拿到最多的芯片。”

目前,英特尔代工业务的亏损严重。二季度财报显示,Intel Foundry亏损持续扩大至28亿美元,营业利润率持续下跌至-65.5%。而与此同时,英特尔还在扩张全球的晶圆厂产能,在爱尔兰、马来西亚、以及美国国内的四个州进行投资。但由于严重的亏损问题,英特尔已经宣布暂停在波兰和德国的项目两年。

如果能将CCG卖给高通,英特尔就能够收获百亿级别的资金,足够支撑Foundry业务的长期发展。

此外,一家代工厂若持有自己的芯片业务,很容易招致客户担忧。如果能彻底剥离CCG业务,AMD等与英特尔有直接竞争关系的厂商,就能够更无负担地选择Intel Foundry。

当然,英特尔想真正收到高通的钱,还有一个巨大的阻碍:监管。但郭明錤在9月22日发布的报告中指出耐人寻味的一点:

“我的调查与理解是,高通在内部讨论中,对并购英特尔也抱着消极态度。这样一来,我听到的一种传言就可能是对的,即高通是因为某‘外力不可抗拒因素’的压力,才去谨慎并被动评估并购英特尔的可行性。”

“外力不可抗拒因素”是什么暂时还不得而知,但毫无疑问它的能量是巨大的,巨大到有可能推动这场看起来不可能实现的收购——否则的话,英特尔所获得的东西,将仅限于这几天高通“给”的一点股价上涨。

【本文由投资界合作伙伴略大参考授权发布,本平台仅提供信息存储服务。】如有任何疑问,请联系(editor@zero2ipo.com.cn)投资界处理。