继艾加莫德之后,再鼎医药又一个重磅产品迎来破局。

10月15日晚,再鼎合作伙伴Novocure宣布FDA批准其肿瘤电场疗法Optune Lua(TTFields)与PD-1/PD-L1或多西他赛用于治疗铂类化疗耐药进展后的转移性非小细胞肺癌(NSCLC)。

消息发布后,Novocure股价大涨10.71%,盘后大涨24.02%。

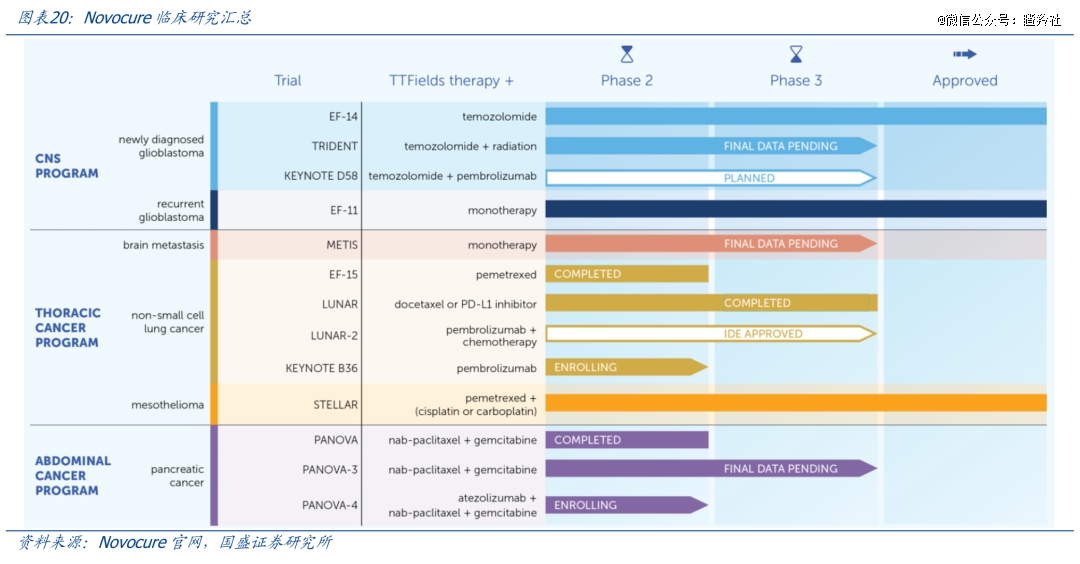

Novocure急需一个新的市场增长点,公司收入连续3年收入停滞在5亿美元的量级,主要原因在于TTFields先后获批一线治疗胶质母细胞瘤、一线治疗局部晚期或转移性恶性胸膜间皮瘤两个适应症,由于适应症市场较小及本地市场渗透率趋近饱和,TTFields销售额增长乏力。

本次获批的铂类化疗耐药进展后的转移性非小细胞肺癌为TTFields第三个适应症,将成为Novocure营收进一步增长的强大催化剂。

同样的困境也适用于再鼎医药,爱普盾2020年5月国内上市,2022-2023年爱普盾停留在约4700万美元量级,增长也出现疲态。

这一次Optune Lua的审批事件,不仅释放了Novocure、再鼎医药两家Biotech的远期业绩增长空间,并且TTFields还有一个更大的“王炸”尚未落地,那便是针对一线治疗胰腺癌的海外三期临床数据读出,预计将在年内落地。

01

大适应症顺利上岸

铂类化疗耐药进展后的转移性NSCLC并不是一个小适应症。据估计,在美国每年约有3万名4期NSCLC患者在接受铂类治疗期间或之后出现疾病进展,并积极寻求治疗。TTFields上市这么久以来才让Novocure收入达到5亿美元的量级,而新获批的肺癌适应症,则有海外机构拍出了了大于5亿美元的销售峰值。

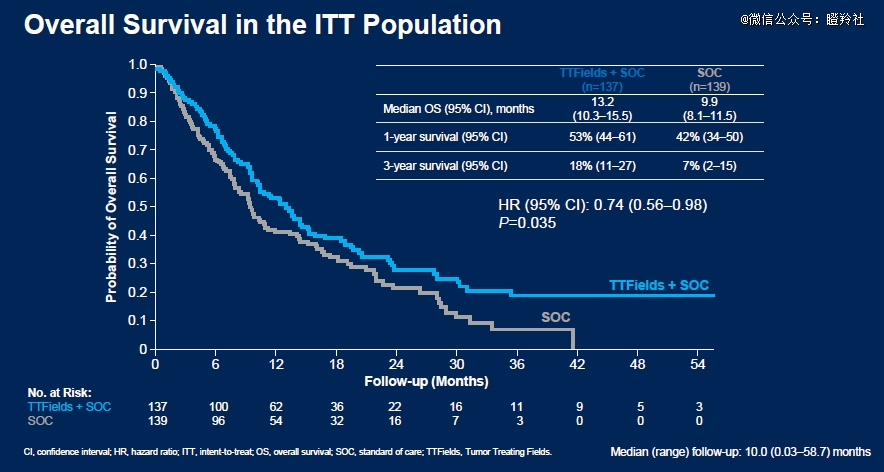

本次审批的主要依据是TTFields的三期LUNAR研究,研究数据显示:TTFields+标准治疗(免疫检查点抑制剂或多西他赛)延长了总生存期(OS),中位OS分别为13.2个月(95% CI: 10.3~15.5)和9.9个月(95% CI: 8.1~11.5)(HR=0.74;95%CI: 0.56~0.98;P=0.035),OS实现了3.3个月的延长。

尤其在免疫检查点抑制剂(ICI)亚组中,证明TTFields对OS产生的巨大获益。接受TTFields和ICI的66位患者的中位OS为18.5个月,仅接受ICI治疗的68位患者中位OS为10.8个月 (HR=0.63;P=0.03)。在TTFields联合多西他赛对比单独使用

多西他赛的亚组中,OS延长2.2个月,该OS次要终点未达到统计学意义,但具备积极趋势。

LUNAR研究国内PI张力教授也指出,鉴于过往晚期复发NSCLC患者治疗面临的困境和多项研究挑战的失败,TTFields有望成为提升晚期复发NSCLC患者生存期的全新手段。

值得注意的是,TTFields更富具差异化市场潜力的肺癌适应症还在后头,2024年3月TTFields用于非小细胞肺癌脑转移的METIS三期临床研究达到主要终点,有望在未来获得FDA的批准。

大约25%的非小细胞肺癌患者在确诊时就有脑转移,且大约50%的非小细胞肺癌患者在疾病过程中的某个时刻会发展出脑转移,该群体规模较大但异质性同样较大,据第三方机构保守估计美国每年有1.6万名患者肺癌脑转移患者寻求治疗机会。

任何一种癌症出现脑转移情况,患者预后和生存期均较差。据《Neurosurgery》杂志刊登文章指出,历史上看非小细胞肺癌脑转移患者的诊断给予总体生存期(OS)不超过4至9个月,并被认为是约15%患者的死亡原因。当然,现代的靶向治疗在不断提升该类患者的总生存期(有数据显示12-18个月以上),不过不适用于靶向治疗的亚组患者接受手术或放疗的中位生存期可达到6-12个月以上。

Novocure/再鼎医药的三期METIS研究纳入298例患有1-10处脑转移病灶的成年NSCLC患者(排除已知肿瘤突变且可用靶向药物治疗的患者),接受立体定向放射外科治疗(SRS)后分别接受TTFields疗法联合支持治疗或单独支持治疗,数据显示:接受TTFields治疗及支持治疗的患者出现颅内进展的中位时间为21.9个月,而接受单独支持治疗的患者中位时间为11.3个月(n=298,HR= 0.67,P=0.016)。

尽管部分次要终点未显示出统计学意义,但OS获益显然是NSCLC治疗最主要的目标,尤其对生存期较短的非小细胞肺癌脑转移患者意义重大。

02

突破一线癌王的重磅数据即将读出

2024Q4,TTFields局部晚期胰腺癌3期PANOVA-3研究主要数据即将读出。

投资者对于PANOVA-3研究抱有不小的期待,主要基于两个层面:1)胰腺癌恶性程度高,细胞增殖活跃、生长迅速,电场疗法作为干扰有丝分裂中的“强手”,在一线治疗胰腺癌存在一定的机理优势;2)TTFields在过往二期临床研究中的优异数据。

2022年全球胰腺癌发病人数约超过50万,胰腺癌的发病率和死亡率呈逐年上升趋势。同时,胰腺癌的治疗手段非常有限(主要以化疗为主),缺乏有效的靶向或免疫疗法。Revolution Medicines公司最新材料指出,美国每年有6万新发胰腺癌病例。

目前,胰腺癌的一线化疗方案有三种,分别是AG方案(白蛋白结合紫杉醇 + 吉西他滨)、FOLFIRINOX方案(奥沙利铂 + 伊立替康 + 亚叶酸钙 + 5-氟尿嘧啶)、GS方案(吉西他滨),以其中FOLFIRINOX方案为例,其过往研究中位OS、中位PFS分别为11.9个月和7.4个月。

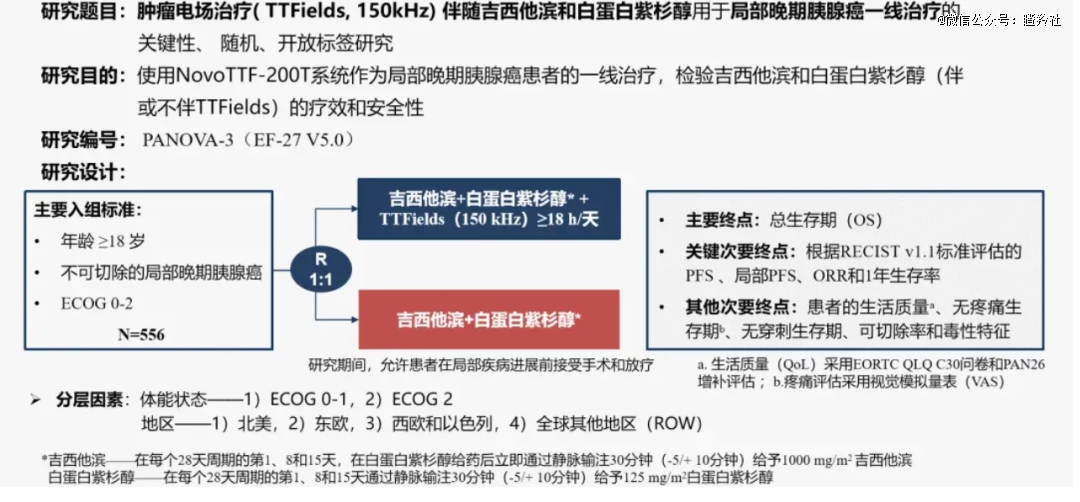

(PANOVA-3研究设计)

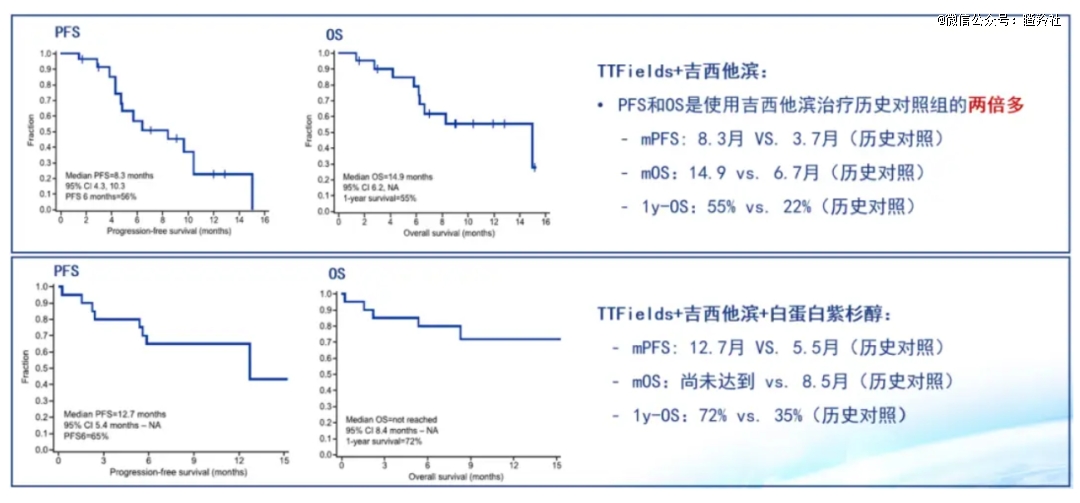

而在TTFields的Ⅱ期PANOVA研究中,TTFields联合化疗在转移性、局部晚期胰腺癌中显示出优异的安全性和初步疗效,TTFields+吉西他滨的中位PFS和中位OS分别为8.3个月、14.9个月,TTFields+白蛋白紫杉醇+吉西他滨的中位PFS长达12.7个月,中位OS尚未达到,1年OS率为72%,初步数据显示出前所未有的生存获益。

尽管PANOVA研究是前瞻性的单臂研究缺乏同基线对照,但在单独吉西他滨历史对照组数据显示,中位PFS、中位OS分别为3.7个月、6.7个月;而吉西他滨+白蛋白紫杉醇历史对照组中位PFS、中位OS分别为5.5个月、8.5个月。

(图源:肿瘤资讯)

尽管是非头对头数据比较,但PANOVA研究的前瞻性单臂研究所展现出的两组中位OS和中位PFS数据强度,使其有望冲击现有胰腺癌的一线疗法。若TTFields的PANOVA-3研究能顺利达到主要终点,那么显然会掀翻其销售峰值的天花板。

03

再鼎的映射

爱普盾在国内销售再过去两年遇到瓶颈,使得很多投资者放低了再鼎医药这款核心产品的预期。

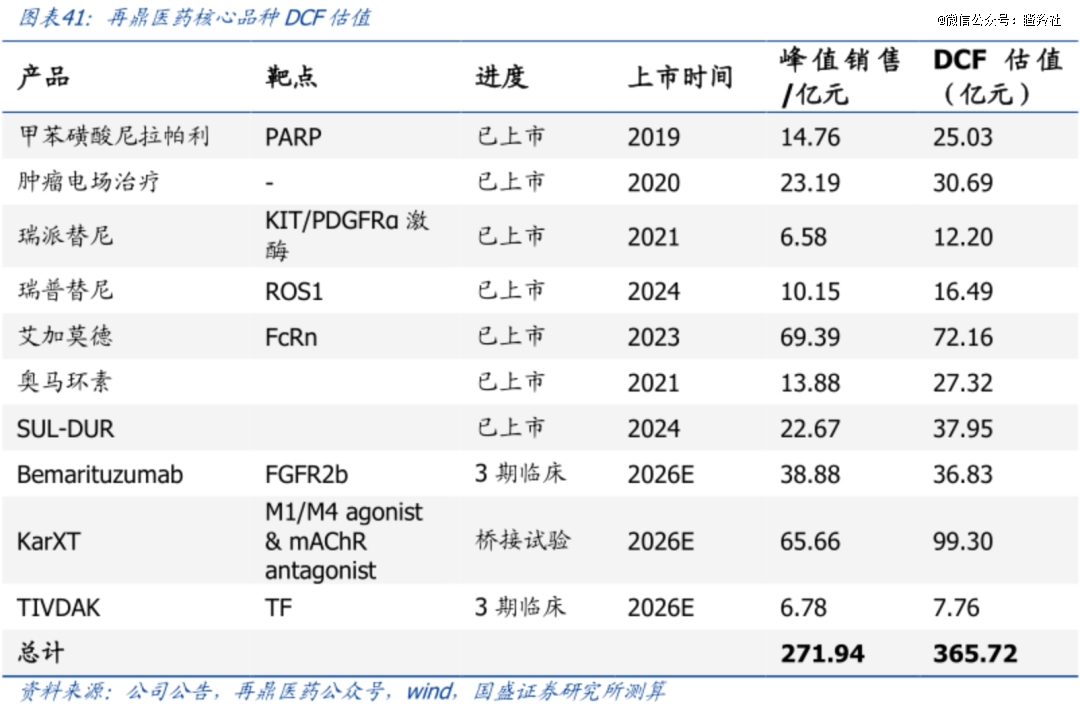

从国盛证券的DCF估值测算来看,再鼎医药的非肿瘤板块凭借着艾加莫德和KarXT两款重磅药物稳稳压过肿瘤板块一头,这也给了再鼎医药肿瘤核心产品爱普盾、Bemarituzumab等品种超预期的空间。

早在2018年,再鼎医药以“1500万美元预付款+开发、注册及销售相关的里程碑付款+销售分成”获得TTFields的大中华区权益,如果从现有国内累积的销售额来看,尽管买的价格不高和*前瞻性,但显然是没有达到预期的,而TTFields未来若在肺癌、胰腺癌、胃癌等领域顺利兑现,那么不仅现有的国内销售峰值有数倍成长空间,同时这笔交易也得到升华。

过去几年,大家对于Lisence in模式的Biotech有诸多诟病,除了想象空间不足外,更多的在于以再鼎医药为首的Biotech龙头们,虽然买的管线具备差异化,可国内商业化和自身盈亏平衡迟迟未能兑现。

如今,一切似乎在往好的方向进发。

结合2024年已公布的业绩层面,再鼎医药已经实现连续两个季度营收的环比增长,同时公司也在有意控费,2024Q1公司净亏损也出现大幅缩减的情况。

再鼎医药的更多催化也正在路上,除了TTFields的里程碑外,KarXT国内注册临床也在8月完成入组(预计在2025年上半年及之前读出数据并提交精神分裂症NDA)、TIVDAK有望在2025年及之前提交上市申请、艾加莫德持续放量(皮下剂型CIDP已提交sBLA)等;在多个产品商业化放量步入正轨的背景下,公司有望加速走向盈亏平衡。

结语:未来,海外Biotech映射可能将成为对国内药企的关键催化,License-in模式虽然缺失了α出海收益,但也不妨碍一些买到好货的公司借此“母凭子贵”,当然前提是要在国内兑现商业化。

【本文由投资界合作伙伴微信公众号:瞪羚社授权发布,本平台仅提供信息存储服务。】如有任何疑问,请联系(editor@zero2ipo.com.cn)投资界处理。