“中国一定会诞生自己的奢侈品牌。”

几年前,很多投资人都说过类似的话。这代表一种情绪,大部分投资人、消费品牌都相信消费升级的逻辑。

信仰指引,大部分消费品都走了一条高端化路线。就连瓶装水也几乎全体走进2元时代,以前随处可见的1元水几乎绝迹。

但最近一段时间以来,消失的1元水又回来了。景甜、怡宝、绿瓶农夫山泉在商超的促销后价格都在1元左右。

瓶装水重回1元时代,预示着行业逻辑的改变,消费正掉进低价竞争的泥潭。

本文持有以下观点:

1、农夫山泉市占率意外下滑是导火索。受舆论和友商攻势的影响,农夫山泉天然水在整个瓶装水的份额从一季度的39.7%一度下降至25%~27%的。为挽回份额,农夫山泉打响价格战,其它品牌跟进。

2、瓶装水门口的“野蛮人”越来越多。消费企业主业大多遇到增长瓶颈后,水作为高毛利、长生命周期的的品类,被多个消费巨头布局,供给品牌变多。但蛋糕有限,又赶上消费下行的当口,也一定程度使瓶装水重回1元时代。

3、消费行业进入低价竞争的泥潭。消费环境疲软后,拼多多、蜜雪冰城证明了性价比才能赢市场。整个消费行业被被迫走进低价竞争的泥潭。抛开瓶装水,奶制品、保健品、食用油等大部分消费品也都面临价减的问题。

01 瓶装水重回1元时代

两年前,《谁杀死了1元水?》在社交媒体刷屏。

在那时,市场占有率排前六的厂商中,只有冰露一家还维持着1元/瓶的零售价。其它,品牌的一元水已经难觅踪影。

杀死1元水主要是供给端的一系列变化。

包装是瓶装水的成本大头,占到了60%。22年前几个月,塑料瓶原材料PET的价格比2021年增加了30%-40%。

成本增加了这么多,品牌围绕价格搞文章,纷纷推高价位的矿泉水,强调水源地、水质纯净度等卖点,寄希望用户消费的升级。

但现在看来,瓶装水打错了算盘。告别1元时代不到两年,价格就又集体降回去了。

按自媒体“每日人物”的报道,线下商超中,景田饮用天然泉水560ml*12瓶一包,会员价只要10.8元,折合每瓶0.9元。

怡宝纯净水555ml*12瓶一包10.5元,折合每瓶0.83元。

550ml*12瓶一包的农夫山泉饮用天然水只要11.9元,折合每瓶只需0.99元。550ml*12瓶一包的农夫山泉饮用纯净水甚至卖到9.9元,折合每瓶只需0.83元。

线上瓶装水也基本退回了1元时代,农夫山泉官方旗舰店里,拿下两大包共计24瓶的550ml饮用纯净水只需要21.65元,单瓶价格1.1元。

农夫山泉客服表示,暂时没有接到促销活动何时截止的通知。换句话说,未来一段时间,1元左右的均价或许将成为该品牌瓶装纯净水的常态。

重回1元时代,也体现在上市公司的业绩中。上半年,农夫山泉毛利率罕见下滑了1.4个百分点。公司表示主要影响因素就是纯净水的上市促销。

前两年还在高调进入2元时代的瓶装饮用水市场,怎么又集体悄悄回到了1元时代?

02 一场关乎市场份额的攻防战

二季度,农夫山泉创始人钟睒睒在公司内部要求整个包装水部门立下“军令状”:

“如果不能通过红瓶天然水和新上市的绿瓶纯净水抢回市场份额,整个包装水部门都要下课。”

这条军令状就是瓶装水重回1元时代的导火索。

军令装发出的背景是,受到一季度舆情影响以及友商的攻势,农夫山泉最为关键的基本盘业务“红瓶天然水”市场份额出现下滑。

根据虎嗅报道,1月初,农夫山泉红瓶天然水在整个瓶装水市场的份额达到39.7%以上。一季度*时段,市场份额一度在50%以上。

但到3月中旬市场份额(红瓶天然水为主)一度下降至25%~27%的区间。

于是,农夫山泉主动发起了价格战,为了挽回丢掉的份额,农夫山泉饮用纯净水(绿标)售550ml*12一包的售价一度达到8.9元,折合约0.74元/瓶。

其它品牌为了守护份额,也只能应战。

娃哈哈纯净水596ml*12一包只要11.99元,折合不到1元一瓶;甚至连平时零售价3元的百岁山也把价格降到了1.8元。

农夫山泉意外丢掉的份额,只是加速了1元水的回归进程。长期看,竞争格局的变化也让1元水回归的大势所趋。

近一两年来,市场上新出现的瓶装饮用水品牌层出不穷。

传统消费企业蜜雪冰城、青岛啤酒、元气森林陆续上线纯净水、矿泉水新品,跨界玩家有东方甄选、胖东来纷纷推出瓶装矿泉水产品,甚至连“酱油一哥”海天品牌也跨界入场。

这么多玩家做“水”,也不难理解,在几乎所有消费企业的主业都遇到增长瓶颈后,水是*的新业务。

卖水这门生意太好了:*的刚需属性、几乎无穷的生命周期、超高毛利的成本结构。就拿毛利说,农夫山泉毛利率在60%左右,秒杀绝不部分消费企业。

但蛋糕就那么大,短期内这么多企业入局,而且还是处在消费下行的当口,“价格战”爆发也是早晚的事情。

03 消费陷入低价竞争的泥潭

消费环境的变化,往往对企业发展更具有决定性。

过去20年,消费环境欣欣向荣,为消费企业提供了消费升级的量增价升空间,高端化成为企业*的发展红利,白酒行业的就是代表性案例。

但如今,消费环境疲软正在发生,在居民收入增幅下降的情况下,自2023年下半年开始,我国CPI连续多月负增长或同比微增,一定程度上说明居民购买力下行。

相关调研报告也能体现出用户消费的疲软。

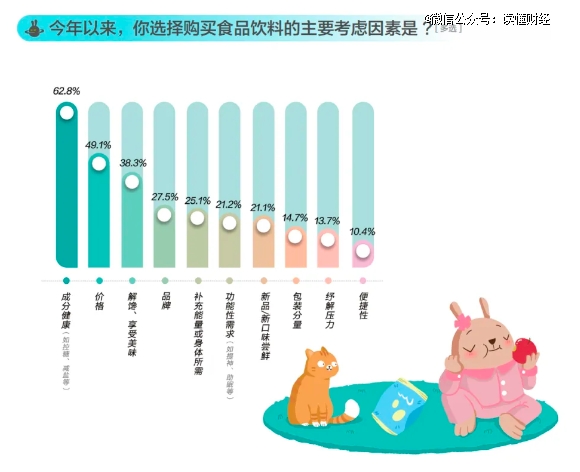

据《2024有意思生活方式报告》统计,今年以来,消费者选择购买食品饮料的主要考虑因素中,价格因素以49.1%占据第二位,仅次于成分健康(如控糖、减盐等)。

消费下行的环境,也深刻改变了企业的发展逻辑,走差异化、消费升级路线的企业发展都不乐观,典型如奈雪、飞鹤,营收、利润或出现下降,或出现停滞。

性价比几乎成为了近两年消费企业*的增长路径。

典型如拼多多、蜜雪冰城、瑞幸等具有强性价比标签的企业,均在疲软的消费环境下,实现逆势增长。

大宗消费也不例外。比亚迪凭着“增配减价”的杀手锏,直逼年销300万辆的目标,把蔚小理甩的越来越远。

高端只能赢虚名,性价比才能获增长的逻辑摆在这里,整个消费行业被被迫走进低价竞争的泥潭。

这也是瓶装水重回1元时代的底层逻辑。实际上,抛开瓶装水,奶制品、保健品、食用油等大部分消费品也都面临价减的问题。

典型如具备刚需属性的金龙鱼,受消费疲软、竞争、上游原材料回落等影响,产品价格出现了下滑,上半年金龙鱼每吨价格同比下降10.6%。

毫无疑问,低价不是企业发展的*逻辑,但环境摆在这里,消费企业需要先靠同质化的低价竞争活下去。

【本文由投资界合作伙伴微信公众号:读懂财经授权发布,本平台仅提供信息存储服务。】如有任何疑问,请联系(editor@zero2ipo.com.cn)投资界处理。