广州车展如火如荼,从比亚迪“包馆”,到雷军再次上演“顶流”场面,再到上汽奥迪携手郑钦文发布豪华电动品牌AUDI,线上线下所有的闪光灯几乎都给了新能源车。

同一时间,小米集团三季报的披露又让“小米汽车卖一辆亏3万”冲上热搜。

诚然这是将小米造车业务前期投入与短期交付规模“粗暴”分摊得出的结论。不过对于“电动爹”这个名号,广大新能源车主或许更有感触。

目前,在各大社交平台搜索新能源汽车保险相关话题,保费高、续保贵、成本高过燃油车仍是十分常见的抱怨。

“不到14万的车,新车首保6200,简直就是抢钱”

“我50万的油车保费比这便宜”

“多交几年保险都能买台新车了”

“都没出过险,今年又涨了两千”

“我一年的保险和油费也没这么多”

……

在一众车主吐槽新能源车险定价高的同时,财产险公司保费收入尽管一路上涨,但多数却仍挣扎在盈亏线上。对于车险占主力的产险领域,这或一定程度上意味着新能源车也快成了保险公司赔不起的“电动爹”。

01

30万小米保费赶超40万BBA

今年4月,定居深圳的杨琦喜提人生*辆汽车,小米SU7创始版,落地价约30万元。因为是首次购置汽车,为求稳妥杨琦选择在小米汽车APP内直接购买保险。

他对36氪回忆说,当时APP内共有中国人保、平安保险、太平洋保险三家可选,报价相同,分别为基础版约9500元,尊享版约9900元,仅权益上有细微差别。一番比对后,杨琦选定了中国人保。

“9900的保费,可能相当于一台40万的宝马奥迪了。”谈到首次投保,杨琦这样说。结合购车时所做的功课,他表示深圳一地车险报价本身就比全国大部分城市高,而新能源车的保费也更高。

数据统计印证了杨琦的个体感受。根据中国银行保险信息技术管理有限公司发布的《新能源汽车保险市场分析报告》,新能源车的平均保费比燃油车高约21%。

盘古智库高级研究员江瀚也提到,其最近新购置的一辆理想新能源,车价低于此前驾驶的燃油车,但首次投保保费达到7000多元,比之前的车贵出约1倍。并且在这之前他的新车还被平安保险拒保。

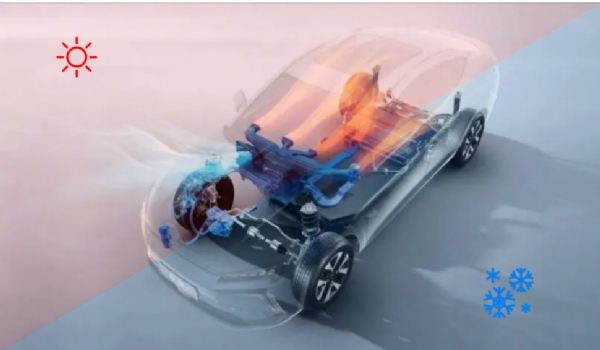

对于新能源车险保费偏高的原因,江瀚对36氪分析称,首先,新能源车的技术更新迅速,车辆价值评估较为复杂,保险公司需要投入更多资源进行风险评估和定价,这增加了运营成本。

其次,新能源车的电池、电机等核心部件成本较高,且一旦损坏维修费用昂贵,这直接导致了赔付成本的上升。保险公司为覆盖潜在风险,不得不提高保费。

再者,江瀚认为,新能源车市场仍在快速发展阶段,相关数据积累不足,使得保险公司难以准确预测风险,部分保险公司因此采取谨慎态度,对续保条件设置较为严格。

除此之外,小米车主杨琦从其个体经历出发也补充了两个原因。一是基于小米等车型的定价区间和品牌形象,新能源车主中首次购车的年轻群体占据很大比例,新手司机事故率往往较高;二是其购置的车型马力较大,车主想要操控自如需要更长的磨合周期。

“燃油车要达到小米的马力性能参数可能得要100多万甚至上百万,小米的车主在这之前其实很少有百万级别的汽车驾驶经验,所以新手确实容易出事。电车加速就是要比油车快很多。”杨琦说。

同时,一位汽车工程师也从专业角度对36氪做了进一步解释。“新能源车的特点就是电机驱动,驱动扭矩大,提速快,加速线性,同时安静性好,因为没有发动机噪声和振动。”

反映到事故发生率上,东吴证券研报显示,新能源车出险率约为传统燃油车的2.5倍。申万宏源研报针对车损险所做的统计也显示,新能源车中占比最高的家用车出险率高达30%,显著高于燃油车的19%。

02

保险公司,挣扎在盈亏线

东吴证券分析,新能源车出险率高,叠加营运车占比高、年轻客户占比高、使用强度大和维修难度大等因素,共同推高了新能源车险的赔付率。

此前据申万宏源研报,新能源车险的赔付率平均接近85%。

而较高赔付率也直接推高了财险公司的综合成本率,进而增加了其承保压力。

观察最新数据,据慧保天下结合84家财险公司2024年前三季度偿付能力报告做出的统计,虽有49家险企综合成本率有所下降,但仍有52家超过100%。换句话说,仍有超半数财险公司面临经营亏损风险。

众所周知,保险公司产险业务中车险占据主力,而伴随近年新能源车渗透率不断提升,新能源车险保费规模增速已*碾压车险平均保费,如2023年前者增速为80%,后者平均仅2%。

东吴证券预测,至2025年,新能源车险保费规模达1947亿元,占车险总保费比例约为20.1%;至2030年保费规模将达4821亿元,占车险总保费比例约为37.1%。

这意味着,新能源车险未来对财险公司盈利能力的影响将日益加深。

回到当前,新能源车险的表现对于险企则仍是拖累。如中国人保副总裁、人保财险总裁于泽在2023年业绩发布会上就提到,新能源车险综合成本率较高,“公司新能源车险的商业险部分的综合成本率高于整体车险综合成本率大概7个百分点。”

又如今年4月刚进入车险市场的“新势力”比亚迪财险,也还未突破增收不增利的局面。其最新的偿付能力报告显示,公司前三季度实现保险业务收入5.46亿元,其中三季度单季度收入4.78亿元。同时其前三季度累计亏损8780.97万元,单三季度亏损1.06亿元。

那么伴随新能源汽车渗透率继续提升,未来新能源车险会否继续拖累财险公司利润水平?

对此江瀚分析这确实可能对财险公司的产险表现构成一定压力,但这也促使险企不断优化定价模型,提升风险管理能力,以应对市场变化。东吴证券也提到新能源汽车和无人驾驶车辆的出现,对财险业提出了全新的发展逻辑,保险业必须重塑车险发展模式。

谈及后续新能源车保费是否还有下降空间,江瀚认为这取决于多个因素。一方面,随着新能源车技术的成熟和市场的扩大,规模效应有望降低运营成本;另一方面,险企在风险管理上的改进也能促进保费合理化。但同时,赔付成本的变化、政策调整等因素也可能对保费产生影响。

【本文由投资界合作伙伴36氪Pro授权发布,本平台仅提供信息存储服务。】如有任何疑问,请联系(editor@zero2ipo.com.cn)投资界处理。