古茗上次被热议,还是今年9月因为玩梗翻车。

近日,古茗更新了招股书,继续赴港向“新茶饮第三股”冲刺,再次引发关注。

从已经上市的茶百道、奈雪的茶上市首日的表现来看,资本市场对新茶饮的热情并不高。

茶百道的上市首日股价暴跌,发行价17.5港元一度跌去38%,最终收盘跌幅超过30%,市值从230亿港元缩水至150亿港元,截至异观财经发稿,茶百道股价为10.74港元,总市值158.7亿港元,较230亿港元缩水31%。

2021年6月,奈雪的茶上市首日股价从19港元跌至14.6港元,跌幅23%。截至异观财经发稿,股价仅为1.48港元,总市值25.23亿港元,远低于上市时的269亿港元,市值缩水91%。

事实上,在激进扩张之下,茶咖企业之间“混战”早已上演,古茗除了与茶百道、奈雪的茶等新茶饮之间的竞争之外,还面临瑞幸等咖啡品牌的竞争。

如今,冲击新茶饮第三股的古茗,会重蹈茶百道、奈雪的茶覆辙吗?

茶百道和奈雪的茶,在IPO之前,都交出了不错的成绩单,这次的古茗亦然。从2024年前九个月披露的数据看,古茗的表现要好于茶百道和奈雪的茶。

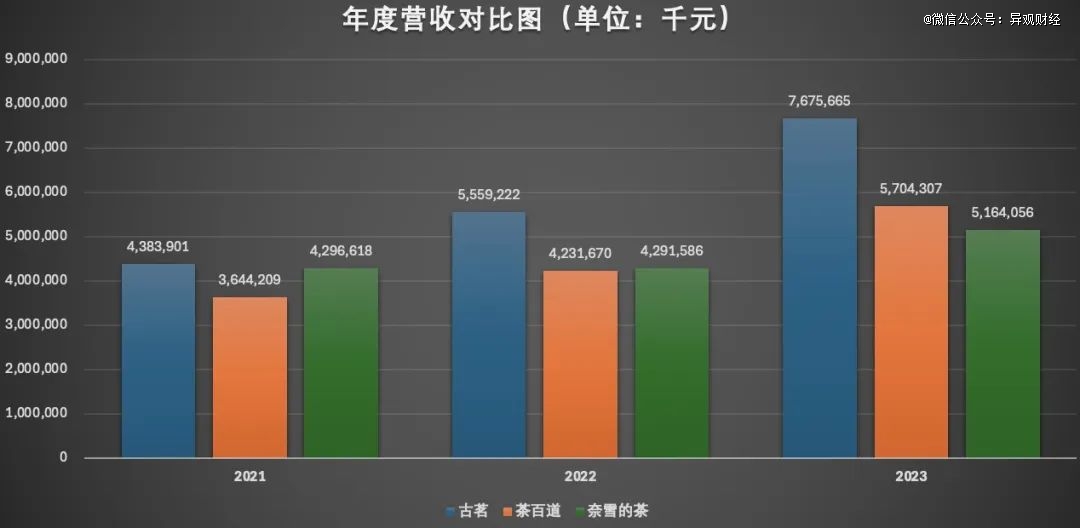

1、从营收增速看,三家当中,古茗营收是*保持正增长的新茶饮。

古茗最新招股书披露,今年前九个月,古茗总收入64.4亿元,同比增长15.6%。相比之下,今年上半年,茶百道总收入24亿元,同比减少10%;奈雪的茶收入25亿元,同比减少1.9%。

从2023年全年营收规模来看,古茗的收入规模*,约77亿元,茶百道次之,实现57亿元收入,奈雪的茶收入三者中*,实现52亿元的营收。2024年上半年,奈雪的茶实现25亿元的营收。

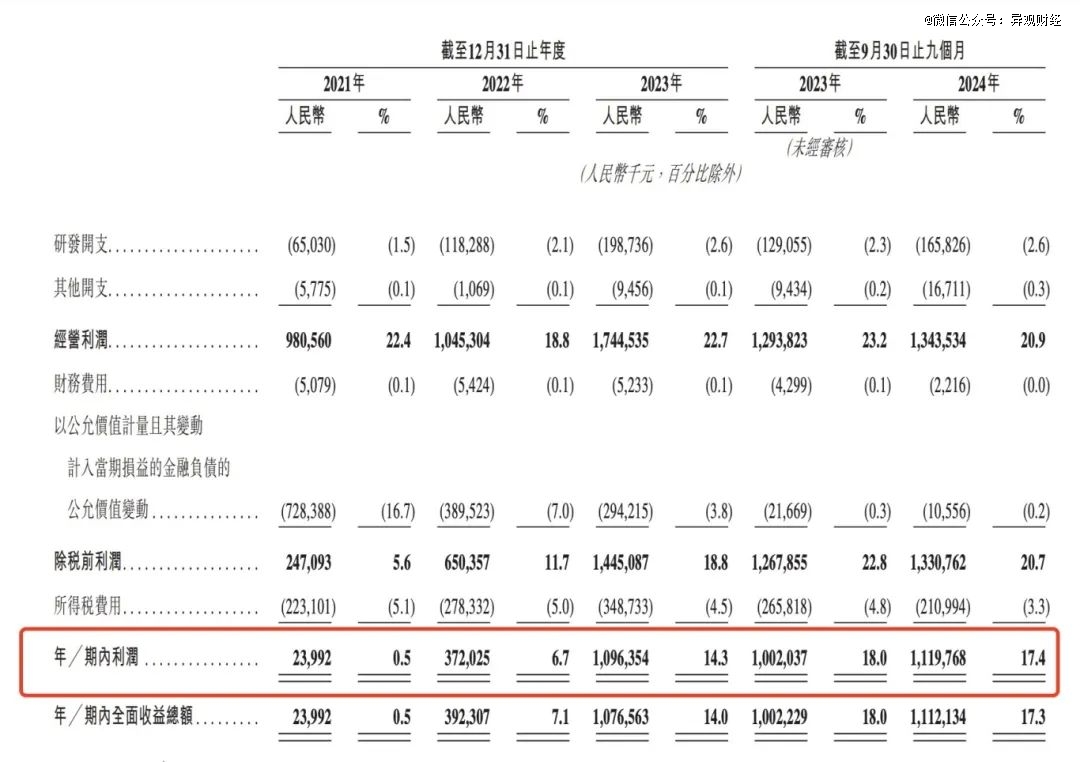

2、从净利润来看,古茗净利润保持增长,茶百道骤降六成,奈雪的茶由盈转亏。

今年前九个月,古茗期内利润同比增长12%至11亿元。

今年上半年,茶百道期内净利润骤降60%至2.4亿元;奈雪的茶则是由盈转亏,今年上半年经调整净亏损录得4.4亿元,而上年同期经调整净利润为7020万元。

三者对比下来,古茗确实比其他两家更能赚钱。古茗和茶百道的净利润比奈雪的茶要高出很多,主要是这两家公司是轻资产运营,收入主要来源加盟店,古茗和茶百道两家的收入中,99%以上的收入来自加盟商。相比较之下,奈雪的茶则是重资产运营,其百分之八九十的收入是直营门店贡献的。

3、从门店扩张来看,奈雪的茶在收缩直营门店,发力加盟业务;古茗和茶百道持续扩张,但门店增速放缓。

比起直营模式来,加盟模式有低成本、快速扩张的优势。

今年三季度,奈雪的茶关闭了89家直营门店,新增家门店56家。截至2024年9月30日,奈雪的茶共经营1531间直营门店,另有353间茶咖加盟店。前三季度加盟店净增272家。

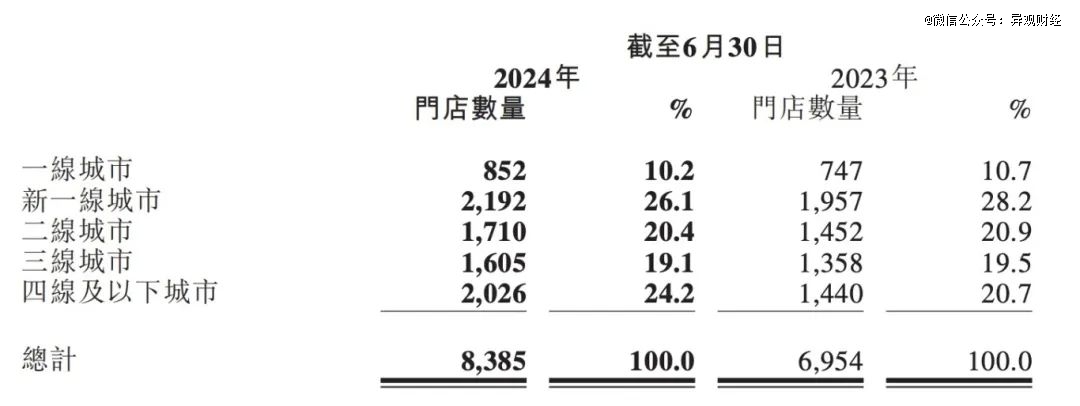

数据显示,截至6月30日,茶百道门店总数达到8385家,同比增长20%。截至2024年9月30日,古茗门店总数达9778家,前三季度净增777家。古茗的门店数目在增加,但增速明显放缓。

4、同为中端价位的茶百道,赚钱能力怎么就比不上古茗?

茶饮市场头部玩家在价格带上是泾渭分明:奈雪的茶代表高端阵营——价格在20元以上、以古茗、茶百道等为代表的中端阵营——价格在10-20元。为何二者净利润会差距如此之大?

根据古茗招股书披露,该公司遵循地域加密策略,目前覆盖17个省,主要聚焦二线及以下城市。截至2023年12月31日,古茗在二线及以下城市的门店数量占总门店数量的79%,并于截至2024年9月30日略增至80%。截至2023年12月31日,有38%的门店位于远离城市中心的乡、镇,该比例于2024年9月30日增至40%。

茶百道门店主要在一线城市、新一线城市、二线城市、三线城市、四线及以下城市。

今年上半年,新一线城市门店数量达2192家,在总门店数中的占比为26.1%;其次是四线及以下城市,2026家门店,总门店数中的占比为20.7%;二线城市门店数1710家,占比20.4%;三线城市门店数1605家,占比19.1%;一线城市门店数最少852家,占比10.2%。

古茗和茶百道均是靠加盟实现扩张,双方的门店重点覆盖下沉市场。为何古茗赚钱比茶百道多?

对品牌商来说,加盟模式和直营模式的差异决定收入和利润来源的差异,采取加盟模式的茶饮连锁品牌若要做大做强,必须让加盟商赚到钱。

加盟模式的茶饮品牌其盈利模式,需要形成一个正向循环:品牌通过低价、爆品吸引更多顾客,让潜在加盟商意识到加盟该品牌是一门不错的生意,加入该品牌,门店数量扩大,品牌收入增长、成本摊薄,在新品研发、销售价格上保持强劲竞争力,吸引更多顾客。

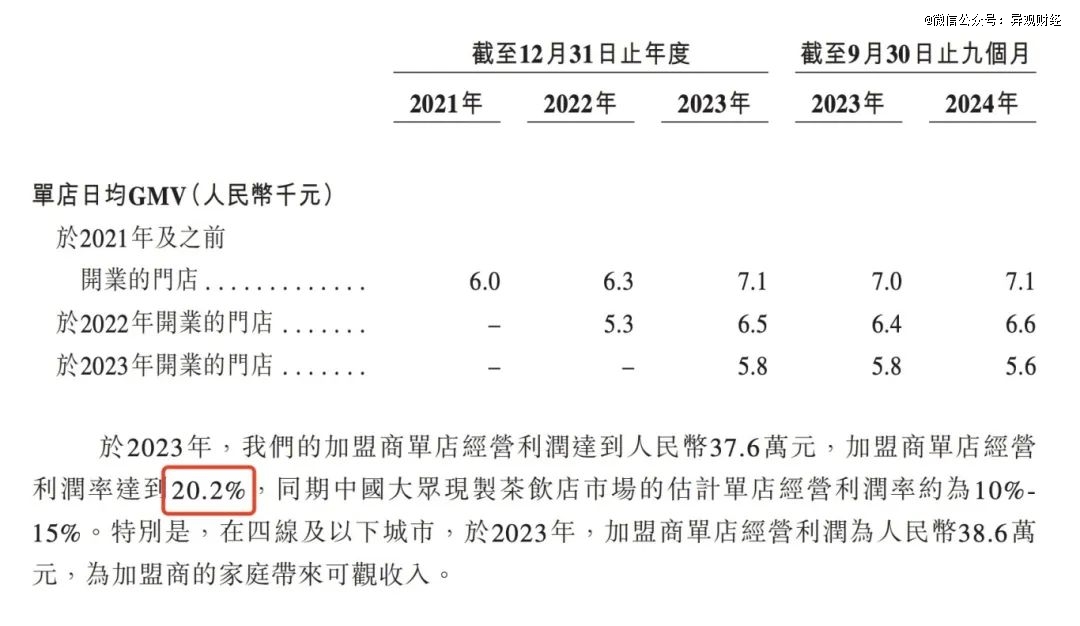

招股书显示,2023年,古茗平均单店收入为250万元人民币,加盟商单店经营利润是37.6万元人民币,利润率20.2%,远高于行业平均的10%-15%。

餐饮行业一般认为“二店率”能够衡量一个加盟品牌的运营、管理能力。因为加盟商只有赚钱了、相信这个品牌值得投入才愿意开第二家。根据古茗招股书披露,截至2024年9月30日,在开始古茗门店超过两年的加盟商中,平均每个加盟商经营2.9家门店,71%的加盟商经营两家及以上加盟店。

在注重性价比的市场里,连锁品牌靠的是薄利多销,因此需要凭借稳定且标准化的供应链体系控制成本。而为触达新区域,保证在不同城市饮品口感稳定,就对企业从原材料采购、仓储保存、物流配送、门店管理到最后出杯,全链路的管理提出了更高的要求。

这就意味着,供应链及管理能力决定了茶饮连锁品牌能否走得更长远。

完整的供应链包括前端原材料供应、仓储运输,中游的产品研发生产和下游的销售运营。在原材料环节,无非就是糖、奶、茶、咖、果、粮、料(业内俗称“七件套”)。

招股书介绍,古茗的仓储基础设施由21个仓库组成,总建筑面积超过20万平方米,拥有4万立方米冷库,支持采购、生产、研发及品质控制等环节,成为其扩张的核心竞争力。

采取自建供应链的方式来提升自身供应链效率,以打造品牌核心竞争力,这种后端看不见的投入,资金需求大、见效慢,但对未来发展影响重大。头部品牌都采取自建,进一步拉高了行业门槛,在供应链建设实力弱的品牌,受其影响,议价能力将进一步削弱,抬高了企业经营成本,在竞争中处于不利位置。

总的来说,茶饮品牌现在市场达到一定程度的饱和,蜜雪冰城、奈雪的茶、茶百道、喜茶、甜啦啦和霸王茶姬等均在海外市场布局扩张,寻求新增长。

茶百道已在韩国、泰国、澳大利亚等地开设门店;蜜雪冰城,海外门店已近5000家;霸王茶姬马来西亚目前门店总数已突破130家。相比之下,古茗此前曾向媒体表示,暂时没有出海计划。

聚焦国内下沉市场的古茗,上市后能否获得投资者的青睐呢?

【本文由投资界合作伙伴微信公众号:异观财经授权发布,本平台仅提供信息存储服务。】如有任何疑问,请联系(editor@zero2ipo.com.cn)投资界处理。