2024年12月20日,小菜园国际控股有限公司(以下简称“小菜园”)在港交所主板挂牌上市,发售价每股8.50港元,发行约1.01亿股股票,筹资8.6亿港元。截至发稿,小菜园市值约为103.89亿港元。

2019年12月—2024年12月,5年的时间一闪而过,中国餐饮人等待的“复苏”似乎是本就不会响起的“集结号”,消费分层来势汹汹,餐饮企业也不再合乎资本市场的胃口。

融资寥寥无几,敲钟声渐渐远去。当“A股餐饮企业越来越少”成为心照不宣的话题,一批连锁餐企开始争抢港股的船票。2021年以来,绿茶、捞王、七欣天、乡村基、杨国福等纷纷递交招股书,但均未能敲开港交所的大门。

直到今天,连锁餐饮才重新迎来一个久违的IPO。而排队多时,多次失效又重启的绿茶们,也终于看到了希望的曙光。

01 开店,开店,再开店

小菜园在招股书中援引弗若斯特沙利文的数据来自证身份:按2023年门店收入计,小菜园在中国大众便民中式餐饮市场的所有品牌中*。

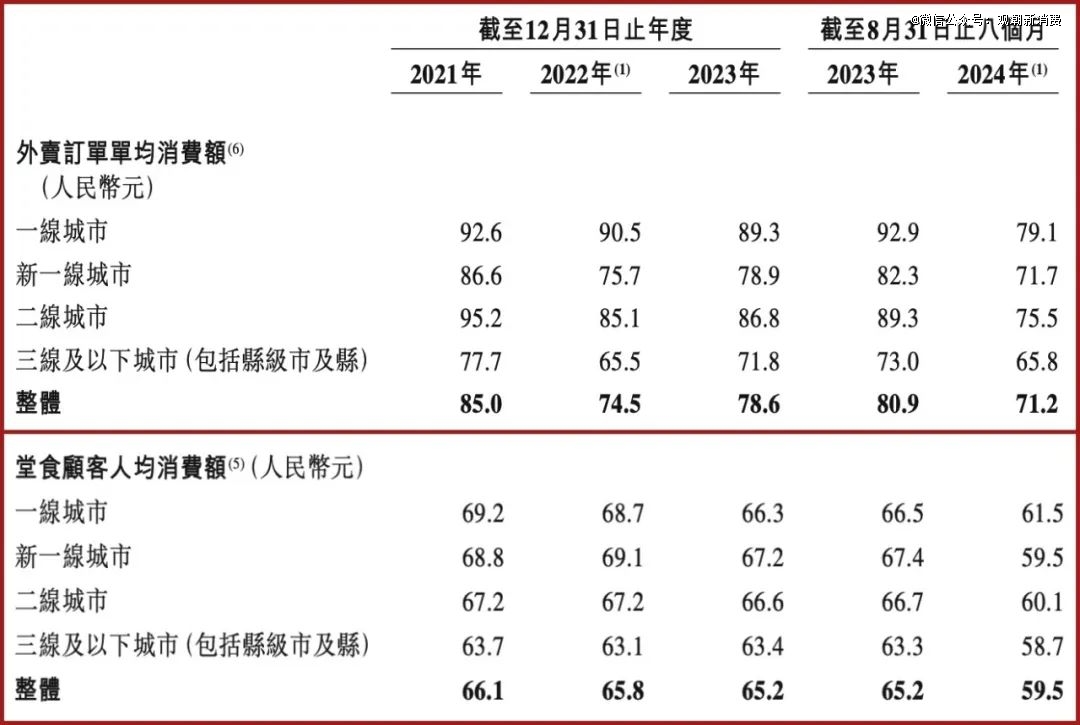

小菜园定位于大众便民中餐市场,是由客单价决定的。2021年至2023年、以及2024年前8个月(以下简称“报告期”),小菜园门店堂食顾客人均消费额分别为66.1元、65.8元、65.2元、59.5元。

不过,2023年,客单价介于50元-100元之间的大众便民中式餐饮市场规模为22529亿元,约占整体中式餐饮市场的55.2%,而小菜园的市场占比为0.2%。

50元-100元的价格带覆盖了最多人群的就餐刚需,也正在迎来更多“消费降级”的食客与品牌。当市场结构微变、中间带规模扩张,规模就成了最关键的竞争要素。

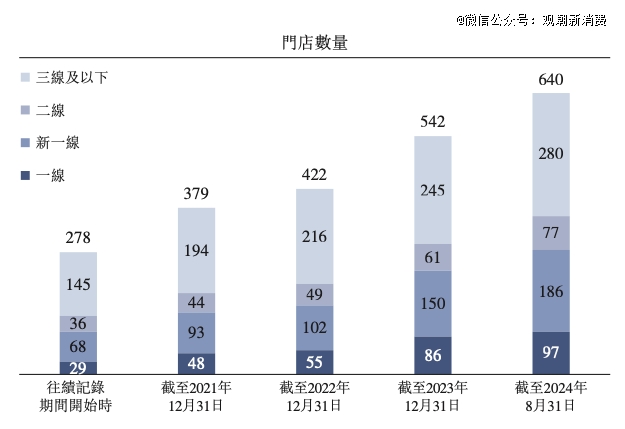

截至2024年11月26日,小菜园在中国14个省的146座城市/县拥有663家直营门店,按照小菜园公布的规划,其将于2025年和2026年分别开设约160家和180家小菜园新门店,至2026年底,预计小菜园门店数量将达到1000家。

从2013年开出首店,小菜园用11年的时间开出600余家门店,而未来的两年就要新开300余家,小菜园扩张的步伐将在上市后进一步加快。

报告期内,小菜园的营收分别为26.46亿元、31.13亿元、45.49亿元和35.44亿元,2022年和2023年的同比增幅分别为21.5%和41.6%,今年前8个月营收同比增幅为15.44%。

同期,小菜园的净利润分别为2.27亿元、2.38亿元、5.32亿元和4.01亿元,2022年和2023年的同比增幅分别为4.6%和124.0%,今年前8个月的净利润同比增幅为1.5%。

小菜园在保持增长,但2024年以来的增速明显放缓。

不过,报告期内,小菜园的毛利率分别为65.5%、66.1%、68.5%以及67.8%,净利润率分别为8.6%、7.4%、11.7%以及11.3%。根据弗若斯特沙利文的资料,小菜园的净利润率在大众便民中式餐饮市场中居于*水平。

小菜园解释称,2024年盈利能力有所下滑,主要因为2023年基数太高,另外受到了今年餐饮业普遍消费降级的影响。

一边快速开店,一边降价以应对价格战,对小菜园造成了两方面的影响,一是同店销售额的下降,二是门店层面经营利润率的下降。

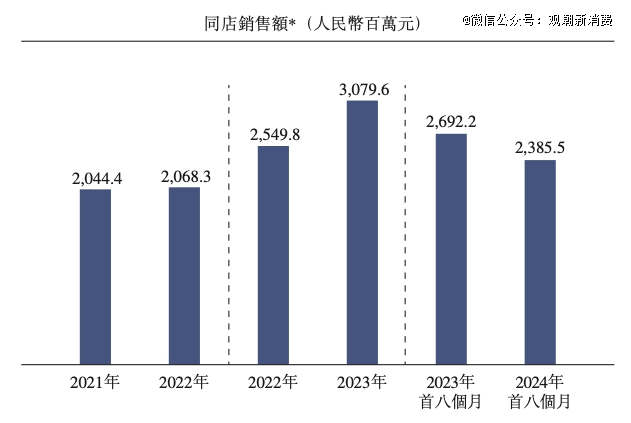

同店销售额方面,小菜园在2022年和2023年分别实现了1.2%、20.8%的增长,但2024年前8个月同比减少了11.4%。同时,小菜园的门店层面经营利润率也从2023年的19.7%降至2024年前8个月的17.8%。

(来源:小菜园招股书)

在快速开店的过程中,新增门店需要一定的时间以渡过爬坡期,也持续吸引着新的客流。报告期内,小菜园的堂食顾客总数分别为3329万、3265万、4632万和3698万,根据弗若斯特沙利文的资料,表现优于同业。

此外,小菜园在拓店的同时稳住了翻台率,报告期内的翻台率分别为3.3次/天、2.8次/天、3.2次/天和3.1次/天。作为对比,2024年半年报显示,海底捞整体翻台率为4.2次/天,太二酸菜鱼为3.8次/天,呷哺呷哺为2.3次/天。

小菜园外卖业务的收入占比也在逐步提升,报告期内分别为15.5%、32.0%、32.8%和37.0%;同期,小菜园门店外卖订单单均消费额分别为85.0元、74.5元、78.6元以及71.2元,均高于同期堂食顾客的人均销售额。

(来源:小菜园招股书)

值得一提的是,小菜园在低线城市与高线城市的价格带上并没有明显分野。尤其是在堂食人均销售额方面,一线、新一线、二线、三线及以下城市的堂食人均消费额与平均额的差距大部分在3元以内。

伴随着外卖业务的增长,小菜园启动了新零售业务,依托门店网络、标准化管理体系、供应链管理能力和信息技术应用,售卖优质健康食材产品。2023年10月前后,小菜园还针对社区餐饮业务推出了“菜手”品牌,力求发挥小菜园门店成功营运累积的经验,特别是营运及已建立的供应链体系,快速建立社区餐饮门店业务版图,并优化商业模式。

2023年12月,加华资本*投资小菜园超5亿元,这是近年来大众便民餐饮市场*的一笔融资。早在同年3月,加华资本就曾*投资小菜园数千万美元。因此,加华资本也是小菜园IPO前*外部投资方,IPO前持有小菜园7.01%的股份,其余92.99%由小菜园实控人汪书高通过七个持股平台持有。

02 新徽人,新徽菜

餐饮界有个“安徽帮”,观潮新消费(ID:TideSight)曾在《》一文中有过详述。

即便只是个小餐馆或者路边摊,安徽人也做到了遍地开花:打着“安徽料理”名头的小摊挤在城市的街角;淮南牛肉汤在全国开出了3万多家店;“安徽牛肉板面”甚至成了河北特产。

夫妻店不是安徽餐饮人的全部,巴比馒头、老乡鸡、小菜园、甜啦啦、南城香等品牌均是安徽人的手笔。从早餐到晚餐,再到周末聚餐,乃至下午茶,在这条围绕中国人味蕾的赛道中,站满了地道的安徽餐饮人。

在消费升级的时代,朴素的安徽餐饮甚少被注意到,如今平价消费回归,安徽餐饮帮也逐渐被更多人发掘。

2013年才创立小菜园的汪书高算是安徽餐饮人的后起之秀,但相同的是低调不张扬、艰苦耐劳的安徽精神。

在创立小菜园之前,汪书高是一名厨师。他出生于安徽铜陵的普通农家,因家境贫寒早早停止了学业,18岁外出打工,做过很多苦活累活。在别人的后厨打了几年工后,汪书高在铜陵开了一家90平米的饭店,以夫妻店为起点,逐渐发展成商务型连锁酒店——和谐大酒店。随着生意做大,和谐大酒店的门店数量曾达到10家。

以铜陵为支点,汪书高曾想把生意向外拓展,但他在江苏投资的一家商务酒店连续6个月都在亏本,出省*战以投资失败告终。

2013年,汪书高回归老本行,中式休闲餐饮小菜园应运而生,主打新徽菜。

早年打工的经历为汪书高带来很多创业灵感,他下决心提高普通店员的地位,由此,汪书高建立了小菜园独有的门店合伙人制。

在合伙制体系中,小菜园的店长往往从厨师长中选拔而来,对于店长小菜园会给予0.5%-0.7%的股份,以及晋升为区域总经理的机会。

小菜园的扩张并非借助外界加盟,而是通过“师徒传承制”实现内部裂变,老厨师长带出新人后,可以带走一半的股份开新店,还可以享受旧店的分红;另一半股份则留给徒弟,即老人拓新店,新人守旧店。

这种内部裂变的模式既解决了加盟模式下品牌商与加盟商在经营上的协调问题,同时将员工利益与公司利益实现深度捆绑,解决团队的向心力问题。

汪书高曾明确表示,小菜园不会做加盟模式,“我们求慢热型发展,不打广告、不做营销,以口碑取胜,(口碑)取决于厨师等一线员工。”

随着团队和店型打磨趋于成熟,小菜园的扩张开始提速。

从安徽的*家小菜园,汪书高终于找到了创出去的思路,拓展至江苏、上海、浙江、北京、湖北、天津、广东、河北、河南、山东、陕西、江西等地区,如前文所述,目前已在中国14个省的146座城市/县拥有直营门店。

2021年,绿茶提交招股书时曾将小菜园列为对手:“一创立于2013年、总部位于安徽省铜陵市的餐厅品牌,拥有283家门店”,这家品牌正是小菜园。2021年底,绿茶的门店数量为236家。

截至2024年6月11日,绿茶餐厅数量为382家,而小菜园的门店数量已超过660家。

(来源:小菜园招股书)

报告期内,小菜园分别新开107家、48家、132家以及109家门店,同期的关店数量仅有6、5、12、5家,这得益于成熟的店型和门店合伙人制形成的向心力。

03 困守中端赌明天

继续拓店,是小菜园当前的核心战略。

小菜园在招股书中表示,小菜园预计将此次IPO所募资金约40.0%或3.14亿港元用作持续扩大门店网络。在达成“千店目标”之前,小菜园预计将长期处在投入期。

根据历史金额,公司预计开设每家新“小菜园”门店的投资成本为130万元至170万元。公司预期新“小菜园”门店的预测收入、首次收支平衡期(通常约为一至两个月)及投资回收期(平均约为13.6个月)将大体上与公司现有“小菜园”门店于往绩记录期间的过往表现一致。

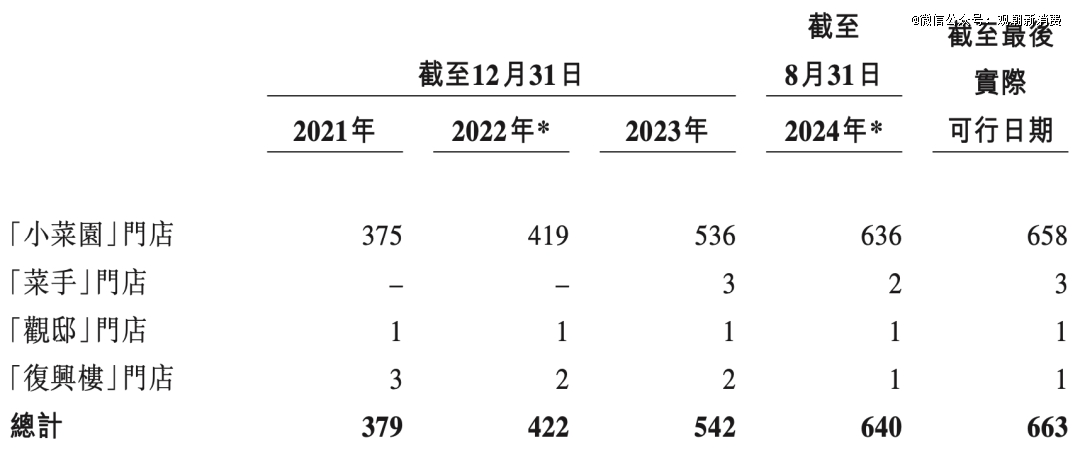

品牌化方面,除“小菜园”外,还打造了“观邸”“复兴楼”“菜手”等品牌,但小菜园663家门店中,“小菜园”品牌门店数达到658家。“复兴楼”的门店数量最高时也仅有3家,如今仅存1家,其他门店先后被改造为“小菜园”;“观邸”同样只有1家门店。

高端化路线走得不顺利,小菜园于2023年10月推出“菜手”品牌,继续下沉。“菜手”主打社区餐饮,服务周边3公里居民,菜品定价在5-30元,客单价预计在20-40元,并计划2024—2026年扩张至200-400家门店,但目前只有3家。

此外,小菜园也曾谋划出海,提出在2025年、2026年分别于海外新市场开设1家、3家“小菜园”门店,但海外首店尚未亮相。

(来源:小菜园招股书)

报告期内,来自“小菜园”门店的收入占公司总收入的98.7%、98.8%、99.1%、99.0%。

因此,小菜园所聚焦的大众便民餐饮市场,从某种程度上说将决定小菜园未来的发展上限。稳住基本盘,在舒适区内尽可能扩大规模,才能为“菜手”等子品牌的下一步拓店铺路。

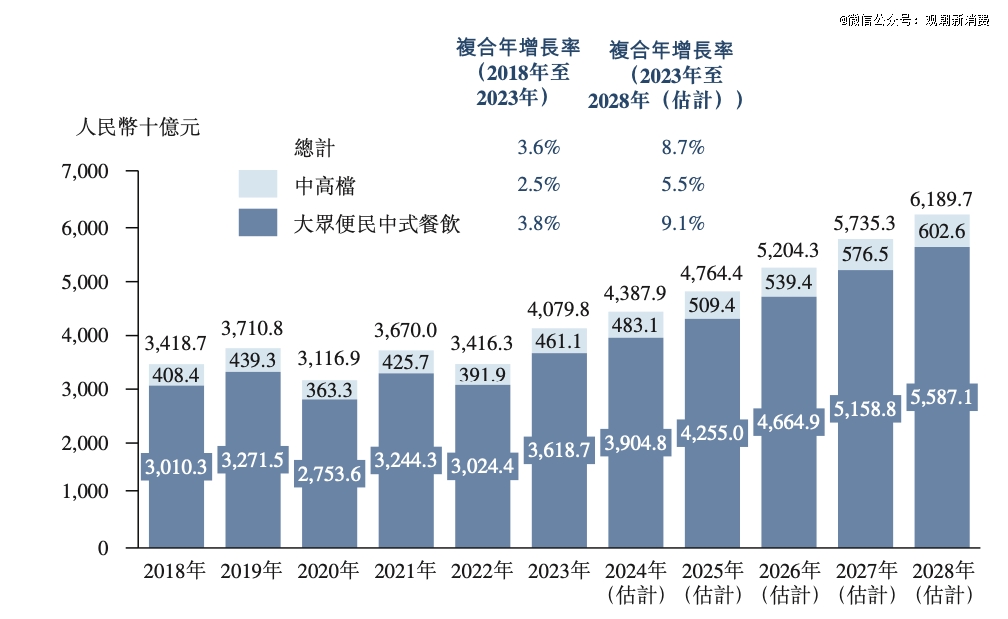

小菜园在招股书中提到,预计中餐市场规模于2028年达到6.19万亿元,2023年—2028年的年复合增长率约为8.7%;其中大众便民中式餐饮市场规模于2028年达到5.59万亿元,2023年—2028年的年复合增长率约为9.1%。

(来源:小菜园招股书)

对于餐饮市场的行业预测总是与消费者的体感不符,或许是6万亿的市场规模与60元的客单价之间有太多的变数,但“越来越便宜”已是当前的餐饮行业*确定性的趋势。

要么蹲着跑,要么站着倒。

有的直接降价,比如和府捞面,在2023年整体降价30%后,和府捞面多款产品在2024年接连降价至30元以下;有的推出低价子品牌,比如海底捞的“嗨捞”,以剥离服务的形式降低客单价;更多的则是推出“穷鬼套餐”,比如3元自助早餐、19.9元小火锅以及11元吃堡的塔斯汀。

不过,“低价”不是一门好做的生意,它意味着供应链与服务侧利润的重新分配,也意味着在某一个阶段中勒紧裤腰带重新拓市场。

陈香贵兰州牛肉面品牌CMO李杨曾提到,餐饮价格战让陈香贵一度想过要不要加入9.9元价格战,“但经过冷静思考后发现,这不算一个明智的决定。”在她看来,品牌需要重视的是同等价格带的竞争,而不是不断地做价格的下探。在同等价格带的竞争将倒逼品牌进行供应链升级。

在餐饮降价潮中,本就定位平价市场的安徽餐饮帮从一开始就等在了这里。如果说高客单价餐饮品牌需要“屈尊降贵”,他们需要做的则是迎头赶上。

或许这也是小菜园在凛冽的寒冬中率先敲开大门的关键因素。

当然,IPO并不是一家企业竞争之路的终点站,市场竞争并不会因为上市公司的身份而放松,反而会带来更高的烈度,小菜园所选定的扩张之路也并非没有隐患。

坚持直营、师徒传承的拓店模式,在加大力度之后可能会遇到管理能力无法匹配规模增长的瓶颈期,也就是在“学徒-厨师-店长-区域总”的合伙人晋升链条中,技术型人才批量转换为管理型人才的难题,因为徒弟可能不够用。

不过,习惯了赚辛苦钱的安徽餐饮人对于企业经营的理解肯定更加透彻,在决定不做加盟时,或许汪书高就已想明白了这个问题,又或许让徽菜走出安徽的时代使命感足以帮他克服一切困难。毕竟他曾说过,“我个人对钱没什么追求,如果只想赚钱,我在安徽铜陵开开店,一年赚个2000万不难。”

但三年累计4.73亿元的分红,为这个*的创业故事带来了细微的瑕疵。

【本文由投资界合作伙伴微信公众号:观潮新消费授权发布,本平台仅提供信息存储服务。】如有任何疑问,请联系(editor@zero2ipo.com.cn)投资界处理。