黄金是财富的象征,也是投资者配置资产的重要工具。然而,伴随着数字货币的兴起,纸币逐渐被电子支付所取代,黄金似乎正在被人们所遗忘。

殊不知,中国、俄罗斯等国央行大规模增持黄金储备,再度引爆市场对黄金的热度。

事实上,黄金从未离开各国央行投手们的视野。

俄罗斯央行黄金储备10年增长4倍

从全球范围来看,各国央行一直是黄金的主要买家之一。

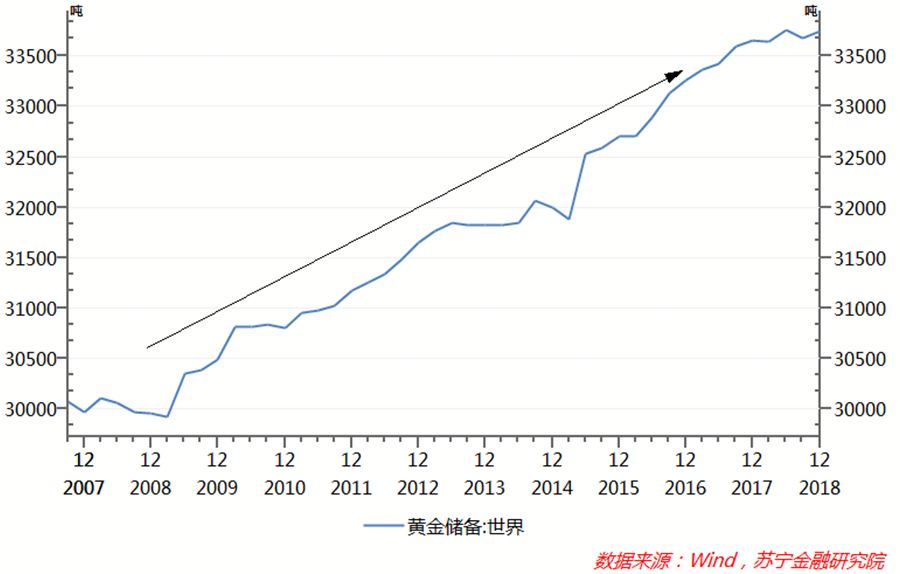

截至2018年末,全球央行持有的黄金储备规模达到33742吨,十年内的增加额超过了3800吨(参见下图)。

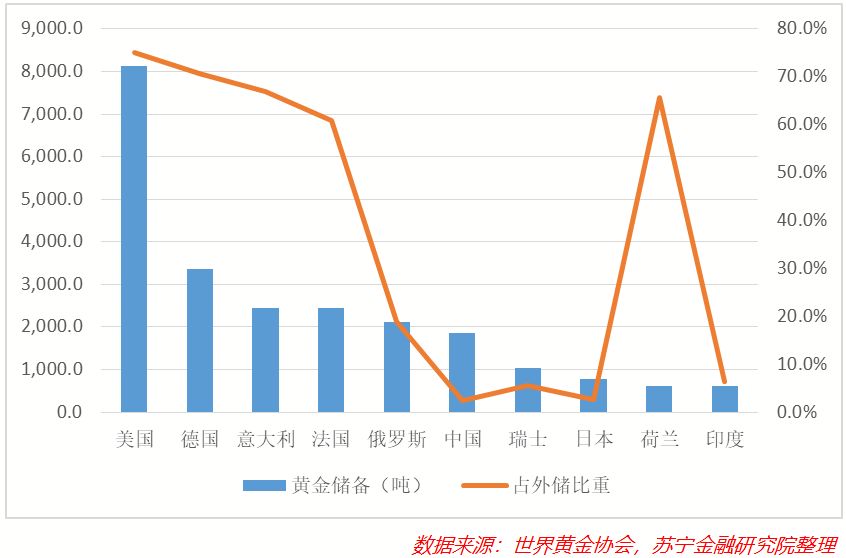

在全球十大黄金储备国中,美国和欧元区国家由于具有储备货币发行国的优势,黄金储备规模远在中国和日本之上。

其中,美国官方外储中的黄金储备达到8133吨,占美国总外储比重在75%以上,德国、意大利、法国三大欧元区核心国家黄金储备占比也在60%-70%高位,中国、日本作为全球前两位的外汇储备国,黄金储备占比都仅为2.5%(参见下图)。

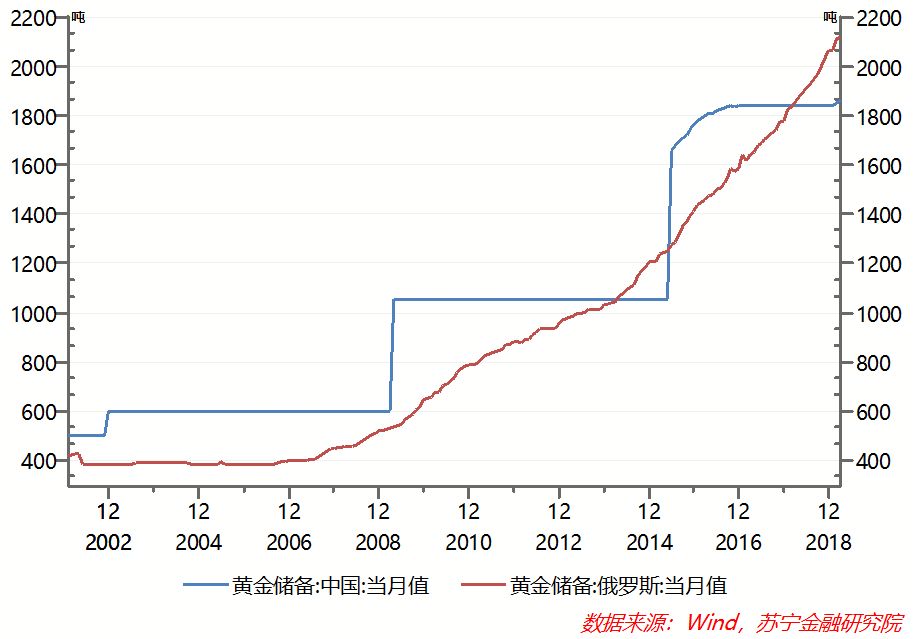

从增长情况看,俄罗斯央行一直是全球黄金市场的主要买家。过去十年内,俄罗斯央行的黄金储备规模从400吨上升到2120吨,增长了4倍以上,而且无论是黄金价格上涨或是下跌,俄罗斯央行增持黄金的节奏从未间断。

在此期间,中国央行的黄金储备规模也从600吨上升到1864吨,增长了两倍以上(参见下图)。特别是最近三个月的连续增持,引起了国际社会的广泛关注。

值得注意的是,与俄罗斯关系较为密切的哈萨克斯坦、吉尔吉斯斯坦、乌克兰等国央行也都在大量增持黄金储备,土耳其、印度、阿根廷、巴西等国央行也是国际黄金市场的重要买家。

各国央行掀起黄金储备潮为哪般?

最近一段时间,各国央行重新掀起了储备黄金的热情,其背后原因或动机有以下三个方面:

一是黄金的天然强势地位从未消失。全球央行购买黄金的热潮,与2017 年全球热炒比特币有异曲同工之处。黄金和数字货币的兴起,都是基于信用货币无节制扩张的质疑,上一次各国央行集体性买入黄金,还要追溯到布雷顿森林体系解体之前。

在该体系中,在美国财政和经常项目双赤字压力之下,美联储大放水使得美元面临持续贬值压力,1965年法国率先向美联储以35 美元/盎司价格将15 亿美元换成黄金,此后德国、荷兰等贸易顺差国纷纷效仿法国,两年之内美联储黄金储备减少了3000 吨。1971年美国政府放弃承诺,宣布美元不再与黄金挂钩,布雷顿森林体系瓦解。

为何美国为了保住自身的黄金储备,宁愿让自己倾力打造的战后国际金融秩序瓦解,其*原因在于黄金相对于信用货币的天然强势地位。

二是美元强势地位正在消失。黄金强势地位的另一方面,是美元强势地位正在消失,这会提升黄金在各国央行外储中的地位。

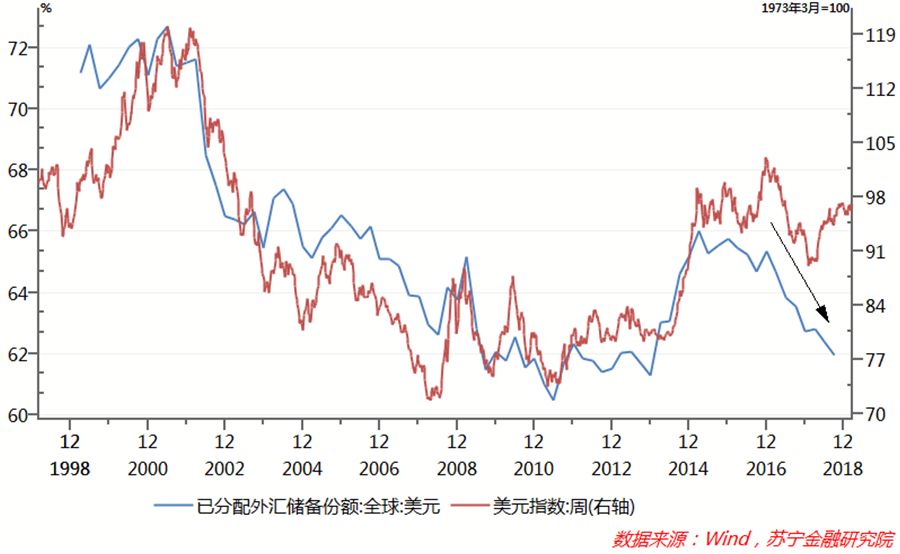

一方面,美元走低将削弱美元资产在全球外储资产中的份额。从数据上看,美元资产在全球储备资产中的份额与美元指数高度相关,当美元汇率走强时,各国央行增持美元资产,享受美元升值带来的红利。相反,当美元走低时,各国央行抛售美元国债等资产(参见下图),转向储备黄金、欧元等其他货币资产。

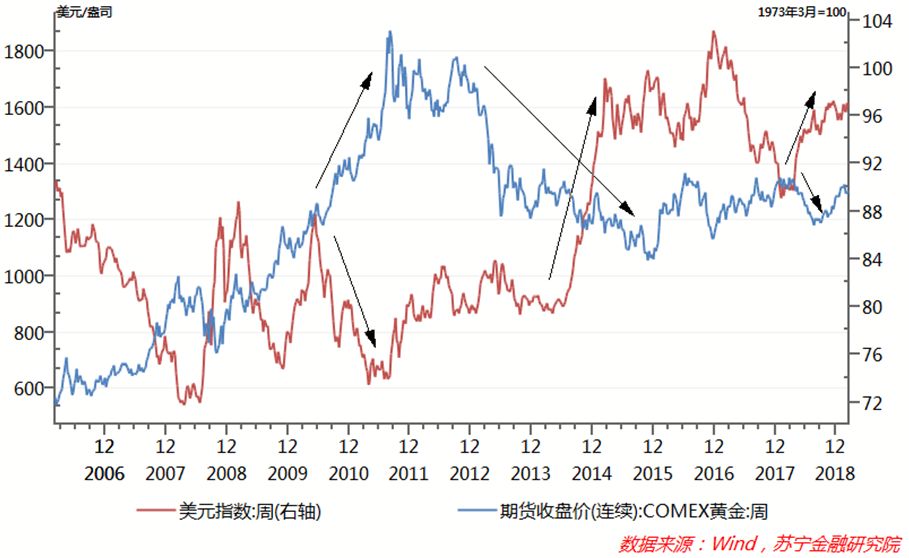

另一方面,美元走低将提振黄金价格,增强黄金储备对各国央行吸引力。从历史上看,美元指数与黄金价格高度负相关,其背后的逻辑可能是:美元指数走弱将使得国际资本流出美元资产市场,进入到黄金市场,推高黄金价格,黄金价格的上涨预期又将进一步吸引各国央行增持黄金储备,从而形成“国际资本增持黄金——黄金价格上涨——国际资本进一步增持黄金”这样的正循环。

三是地缘政治等非经济因素不容忽视。2008年之后,俄罗斯之所以大规模增持黄金储备,与俄美关系持续紧张不无关系。“抛售美国国债、大规模储备黄金”已成为俄罗斯长期的国家战略。与此同时,大规模增持黄金储备的中亚、东欧国家,往往都是与俄罗斯贸易和政治关系较为密切的国家。例如,土耳其在2018年以来突然大规模增持黄金储备,与土美关系急剧恶化不无关联。

普通投资者有无必要配置黄金资产?

对于普通投资者而言,基于稳健理财的需要,跟随各国央行适当配置一些黄金资产,不失为一种理性的投资决策。

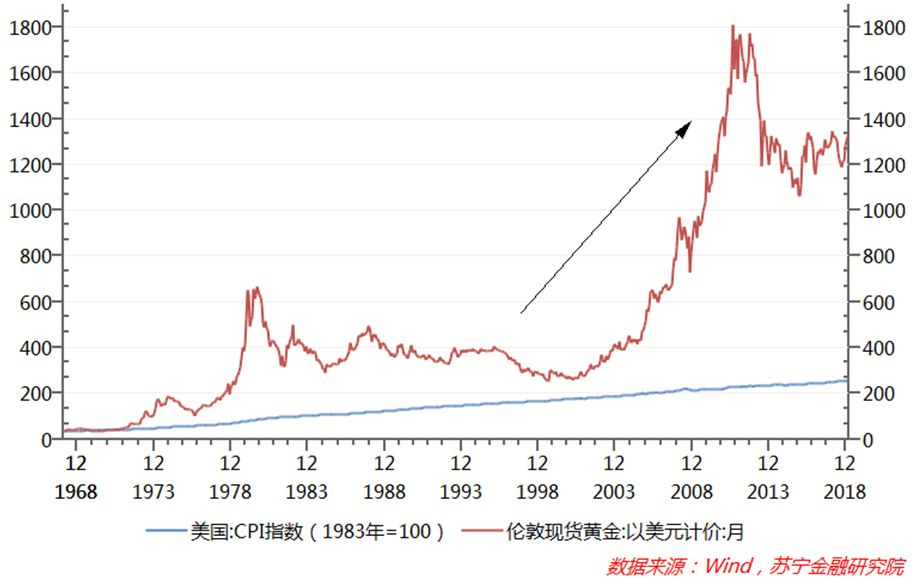

从超长周期来看,半个世纪前的1968年,黄金价格是35美元/盎司,而美国的CPI价格指数为34点,两者的*水平基本相当,至2019年2月,黄金价格为1320美元/盎司,涨幅为35.7倍,而同期美国CPI指数仅上涨到253点,涨幅仅为5.4倍(参见下图)。因此,从长周期看,黄金作为普通投资者的一种资产配置工具,完全能够实现跑赢通胀的目标。

当然,黄金的价格是激烈波动的,短期炒作黄金是专业投资者的行为,但对于普通老百姓而言,黄金仍是一种可以传承的财富。当科技进步、人们习惯了虚拟财富之后,黄金作为实物财富或许更能带来一种踏实感。

【本文由投资界合作伙伴微信公众号:苏宁财富资讯授权发布,本平台仅提供信息存储服务。】如有任何疑问,请联系(editor@zero2ipo.com.cn)投资界处理。