对于VC/PE来说,今年上半年过得喜忧参半。截至2019上半年,中国股权投资市场管理基金总规模已超过10万亿元,但募资持续下滑。据清科研究中心统计,新募基金数为1190支,同比下降47.2%,共募集5729.56亿元人民币,同比下降19.4%。

国资与外资正成为股权投资市场的主要金主,而以往的重要“水源”——银行资金,又将如何流向VC/PE圈?由清科研究中心发布的《2019上半年中国股权投资市场回顾和展望》报告显示,理财新规以及理财子公司管理办法的发布,将让更多银行理财资金以合法、规范形式参与股权投资。

8月8日,农业银行全资设立的理财子公司“农银理财”正式对外亮相。至此,五大国有行理财子公司集齐。此外,目前仍有近30家银行正在申请设立理财子公司。最新的消息显示,各家银行理财子公司高管团队正陆续到位,其中招行、平安、光大等银行的高管团队基本落定,而理财子公司组织架构和管理、激励制度也正在设计中。

银行理财子公司能否缓解“募资难?不少VC/PE机构正翘首以盼,抱着极大的希望,但也有IR提醒:根据目前的信息,银行理财子公司产品应该仍以固定收益类为主。就配置比例来看,股权投资可能排在比较靠后的位置,也就是说最后流向股权投资市场的资金未必很多。

银行理财子公司来了:

让银行资金规范参与股权投资

即便是VC/PE圈,不少人仍对银行理财子公司有些陌生。

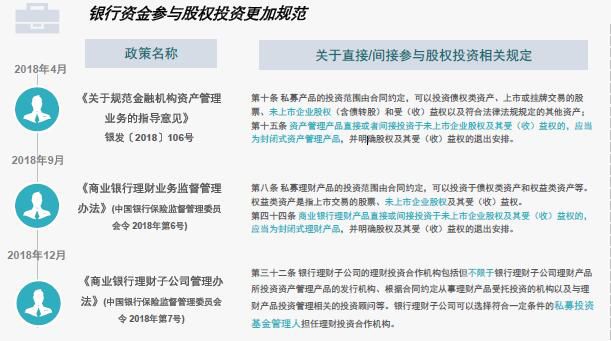

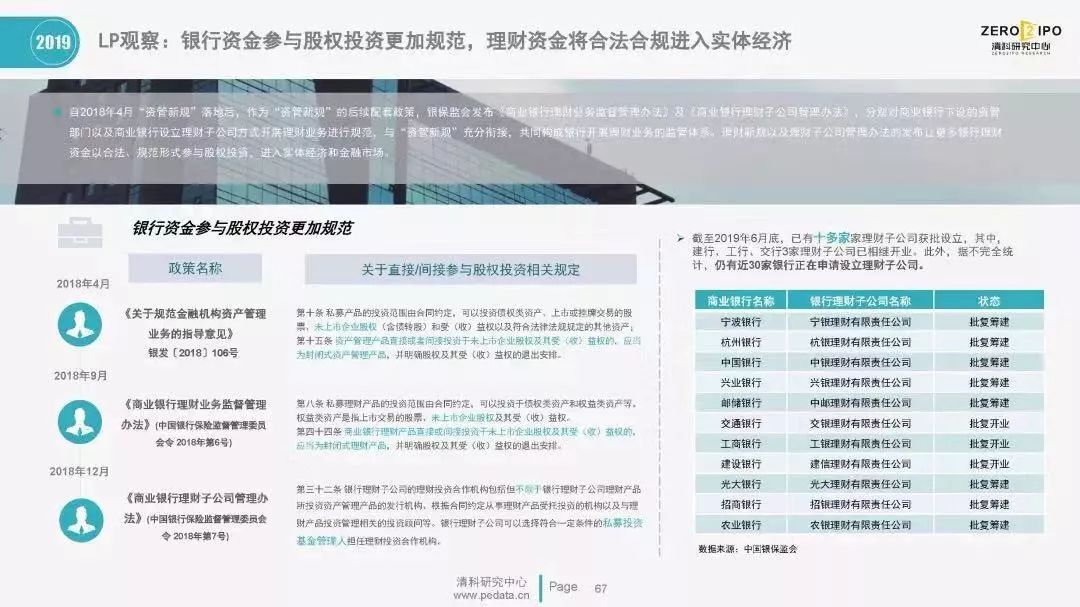

自2018年4月“资管新规”落地后,作为“资管新规”的后续配套政策,银保监会发布《商业银行理财业务监督管理办法》及《商业银行理财子公司管理办法》,分别对商业银行下设的资管部门以及商业银行设立理财子公司方式开展理财业务进行规范,与“资管新规”充分衔接,共同构成银行开展理财业务的监管体系。理财新规以及理财子公司管理办法的发布让更多银行理财资金以合法、规范形式参与股权投资,进入实体经济和金融市场。

从2002年我国商业银行发行第一款理财产品至今,银行理财在国内有近20年的发展,而2018年资管新规的出台也为其带来巨大变化。资管新规出台前,银行可以理财资金投资私募股权基金,理财资金通过通道认购结构化私募基金的优先级,但新规之后,银行理财资金进入私募的渠道相对来说收紧。

随后,相关政策提及,商业银行理财产品可以直接或间接投资于未上市企业股权,并规定应当为封闭式理财产品,明确股权及其受(收)益权的退出安排。此外,银保监会《商业银行理财子公司管理办法》中规定,银行理财子公司可以选择符合一定条件的私募投资基金管理人担任理财投资合作机构,但并未明确规定银行理财资金是否可以投资私募股权基金。

截至2019年6月底,已有十多家银行理财子公司获批设立。8月8日,农业银行全资设立的理财子公司“农银理财”正式对外亮相,这意味着五大国有行理财子公司集齐。此外,据清科研究中心不完全统计,目前仍有近30家银行正在申请设立理财子公司。

能否缓解“募资难?

VC/PE机构IR:等待细则出炉

今年6月,国内规模最大的银行系理财子公司“工银理财”亮相。

在获得银保监会批准开业后,工商银的全资子公司工银理财,一口气发布了六款新规产品,并透露其符合资管新规要求的产品已超3700亿。工银理财的注册资本为人民币160亿元,值得注意的是,“特色私募股权”为其三大重要产品系列之一。

例如,工银理财的权益类产品“博股通利”,即科创主题的私募股权产品。它将选取具有发展潜力的科技创新企业,在企业成长过程中直接投资未上市的股权,后续主要通过科创板上市退出。此外,工银理财还同高瓴资本、君联资本等进行合作。

按目前规定,银行自有资金不可以进行股权投资,因此银行系下子公司不断开展各类股权投资业务。例如建设银行也通过建银国际、建信信托和建信股权三个平台来开展PE基金业务和直接股权投资;邮政储蓄银行此前也明确表示,理财子公司成立后,将参与未上市企业的股权投资,如Pre-IPO阶段、PE阶段。

在起步阶段,银行理财子公司倾向于与私募等机构进行合作,进行优势互补。因此,有私募股权投资人认为:“银行理财子公司与VC/PE间的合作将大于竞争。”

银行理财子公司能否缓解“募资难?不少VC/PE机构正翘首以盼,抱着极大的希望,但也有IR提醒:根据目前的信息,银行理财子公司产品应该仍以固定收益类为主。就配置比例来看,股权投资可能排在比较靠后的位置,也就是说最后其流向股权投资市场的资金未必很多。另外,银行理财子公司多以直投的方式参与到一级市场,对于“银行理财+资管计划+私募基金LP”的投资路径,不少人还在观望当中。

VC/PE圈还在等待更多的相关细则出炉。最新消息显示,各家银行理财子公司高管团队正陆续到位。据21世纪经济报道称,招商银行方面,行长助理兼资产管理部总经理刘辉或将担任招银理财董事长,招行原零售信贷部总经理汪涛或将担任招银理财总经理。

平安银行方面,中国平安联席CEO、平安银行董事长谢永林或将担任平银资产董事长,平安银行首席资金执行官王伟负责平银资产的相关筹备,平银资产的具体管理或由平安证券副总经理张东操盘。

光大银行方面,度小满金融原副总裁张旭阳重回光大,拟出任光大银行理财子公司董事长。光大银行资产管理部总经理潘东拟出任该行理财子公司总经理。不过,上述任命仍需监管批准。

18家银行出资350亿,

除了理财子公司,还有国家融资担保基金

除了通过理财子公司参与到股权投资中,于2018年7月底正式成立的国家融资担保基金,也引得银行纷纷出资表态。

国家融资担保基金初期注册资本661亿元,除了财政部所持45.39%股份,其余还有20家银行、保险等机构入股。其中,目前共有18家银行出资350亿元,五大国有银行、九家大型股份制银行、两家政策性银行和一家开发性银行、邮储银行悉数到位,且多数银行自2018年起分4年实缴到位。

早在2015年,国务院就决定设立国家融资担保基金,至2017年8月,国务院公布《融资担保公司监督管理条例》,要求“建立政府性融资担保体系,发展政府支持的融资担保公司。各级人民政府财政部门通过资本金投入、建立风险分担机制等方式,对主要为小微企业和农业、农村、农民服务的融资担保公司提供财政支持。”

隔年,国务院在北京主持召开常务会议,决定由中央财政发起、联合有意愿的金融机构共同设立国家融资担保基金。2018年7月26日,就在国务院指出要加快国家融资担保基金出资到位的三天后,工商银行、农业银行和中国银行相继公告,将各出资30亿元参与投资国家融资担保基金,在此之前华夏银行、浦发银行、招商银行和兴业银行也已明确参与该基金,并分别出资10亿元、20亿元、20亿元和20亿元,分四年实缴到位。

在创投圈看来,“钱荒”的背景下,国家融资担保基金能够通过担保小企业债券的形式,大大增加创业投资资本的供给,撬动民间资本和银行资金支持创新创业企业,同时分散创新失败的损失,解决小企业创新融资难的问题。

彼时,深创投还向投资界(ID:pedaily2012)表示,国家融资担保基金的设立不仅有效分散担保机构的风险,也充实了各担保机构的资本,提升了他们的担保能力。“而担保机构担保能力的提升有助于担保机构为更多中小微企业开展担保业务,支持中小微企业的发展,从而为VC/PE行业培育了更多潜在的可投资标的,特别是中早期项目”。

商业银行是国家融资担保基金里,不容忽视的出资力量。那是因为商业银行是服务小微企业、“三农”客户和创业创新公司的主要参与者,并且在业务实践中,已有担保公司和商业银行建立风险分担机制的成功案例。另一个层面上,这也代表着银行资本进入股权投资市场的路进一步宽阔。

更多报告,请持续关注清科研究中心

了解清科研究服务详情,请垂询:

热线:400-600-9460

邮箱:research@zero2ipo.com.cn

网站:www.pedata.cn

媒体垂询:

电话:+010-64158500-6638

邮箱:arthurzhao@zero2ipo.com.cn

如欲购买报告,请点击链接

本文来源投资界,作者:杨继云,原文:https://news.pedaily.cn/201908/445435.shtml

看了这篇文章的用户还看了

清科独家解读《2019上半年中国股权投资市场回顾与展望》

2019/08/06$tags$清科季报:2019年第二季度中国私募股权市场募资额小幅波动,投资持续放缓

2019/08/05$tags$2019 上半年中国股权投资市场企业融资总规模前十大案例

2019/08/02$tags$投资界24h|第二季度VC市场募资投资均大幅下降;字节跳动入局全网搜索;小镇青年创业实录

2019/08/02$tags$清科季报:2019年第二季度VC市场募资金额同比下降62.2%,投资金额同比下降51.9%

2019/08/02$tags$投资界24h|2019中国股权投资市场半年报出炉;上海出台最强创投新政;暴风披露冯鑫被拘留的原因

2019/08/01$tags$

旗下微信矩阵:

旗下微信矩阵: