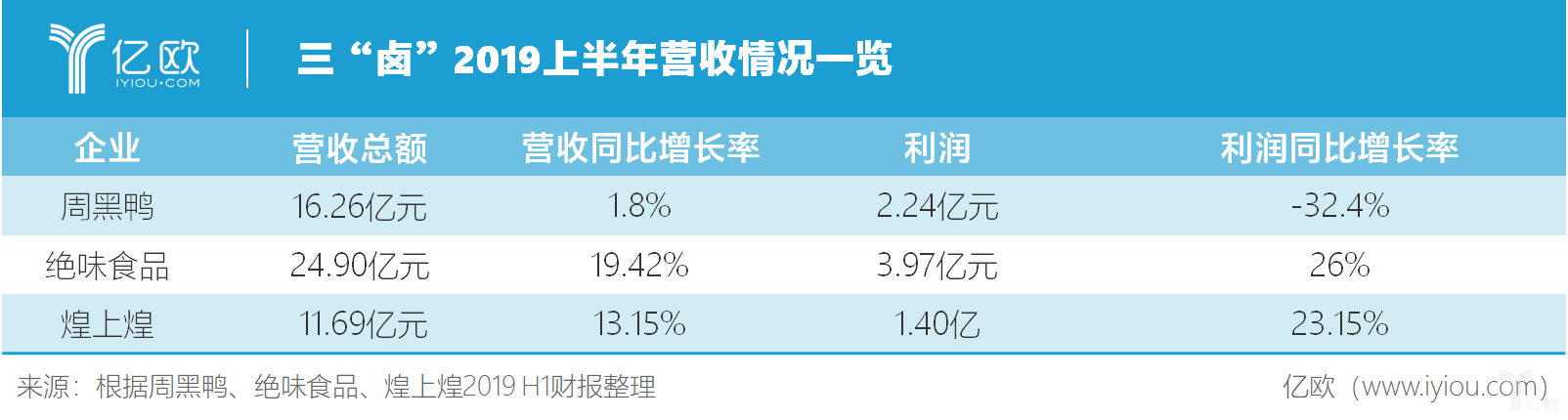

8月27日晚间,周黑鸭和绝味食品陆续发布2019上半年财报。加上此前煌上煌发布的半年报,通过三方对比,我们得以一览中国三大卤味食品公司的发展近况。

总体来看,三家企业2019上半年营收总额均已超过10亿元,其中绝味食品营收、利润均为三家最高,绝味食品2019上半年营收24.90亿元,同比增长19.2%,上半年利润3.97亿元,同比增长26%。煌上煌2019上半年营收11.69亿元,同比增长13.15%,上半年利润1.40亿元,同比增长23.15%。

其中值得注意的是,周黑鸭上半年营收16.26亿元,同比增长1.8%,利润2.24亿元,同比下降32.4%,周黑鸭利润有较大下滑,主要原因为经营开支及成本持续增长。

三家门店数量对比:加盟品牌仍遥遥*

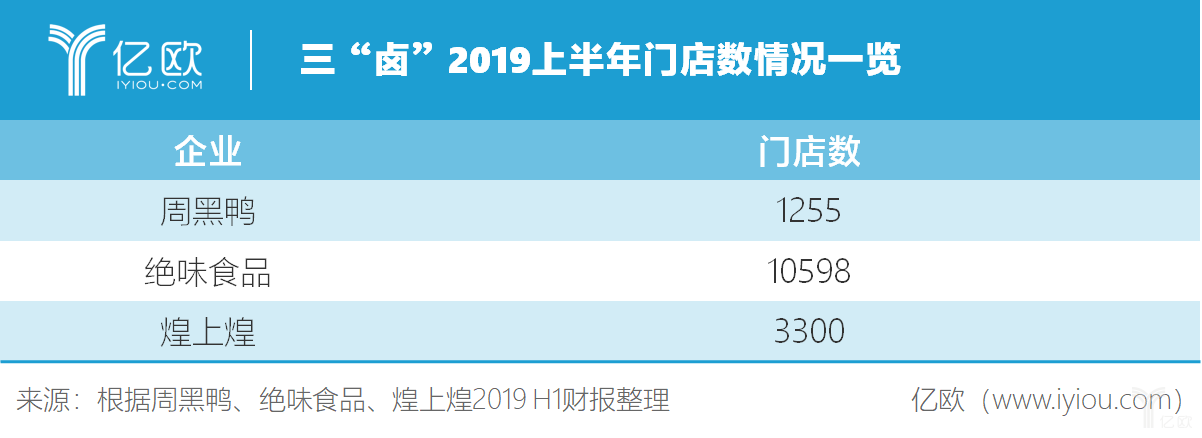

门店数量方面,绝味食品遥遥*,财报显示,截至2019年6月底,绝味食品在中国大陆共开店10598家,较去年增加683家,绝味食品采用的是“以直营连锁为引导、加盟连锁为主体”的销售模式,其总营收的90%以上来自于加盟渠道。

煌上煌主要经营模式为直营连锁、特许经营连锁和经销售商三种。报告期内,煌上煌加大门店拓展,尤其加快了机场、高铁、商超综合体等高势能门店的开发。煌上煌今年上半年新增436家门店,总计3300家门店,预计2019年底扩张到4000家门店。

周黑鸭门店总计1255家,覆盖中国17个省份及直辖市内96个城市。2019年上半年新开门店84家,较去年同期新增59家,调整关闭门店117家,较去年年底减少33家。虽然周黑鸭门店数较少,但其门店大多为直营店,周黑鸭上半年自营门店营收14.03亿元,占比营收总额的86.3%。

选择自营门店的周黑鸭,注定要比连锁加盟的规模化扩张要慢一些。不过,直营店相比连锁加盟来说,其经营完全在总公司的掌握之中,便于操作管理,也能及时准确地执行公司的营销理念、方针政策。

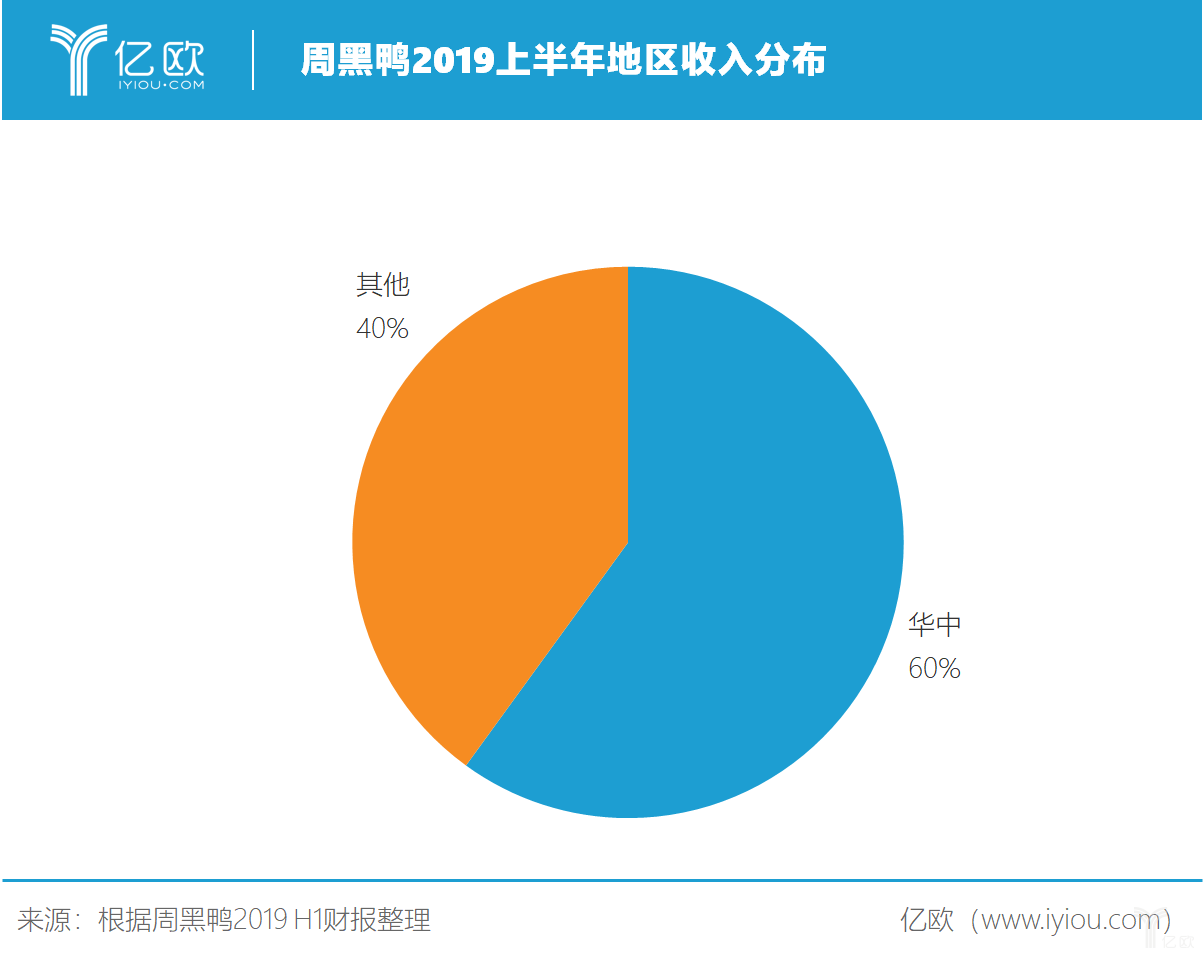

经营区域:三者均集中在华中、华东

经营区域上,三家较为重合,大多集中竞争激烈的华东、华中地区。

财报显示,华中地区仍为周黑鸭主要市场,来自这一地区的收入占总体门店收入的60%。其华南地区收益也增长明显,同比增长28.8%。

煌上煌作为江西本土企业,在江西(华东)地区营收占比41.24%。

对于绝味鸭脖来说,华中、华东地区仍为其销售重点。2019年上半年,绝味鸭脖华中地区实现营收6.51亿元,占总营收比重26.74%,华东地区实现营收6.19亿元,占总营收比重25.42%,其次,华南地区实现营收4.43亿元,占总营收比重18.17%,西南地区实现营收3.59亿元,占总营收比重14.73%。

结语:

从财报上看,周黑鸭的营收可能并不如绝味食品和煌上煌那么亮眼。周黑鸭也表示,接下来将利用特许经营模式,进一步渗透现有市场并策略性扩展至新地区。

绝味食品虽是三家中表现较好的一家,但财报也显示,绝味食品的营业成本较去年同期增长了21.72%,这源于上游养殖成本增加等因素,绝味食品的原材料供应量和价格也出现一定波动。如果企业不能将原材料成本变动影响及时转移或消化,可能对公司经营产生不利影响。

除了原材料成本的变动之外,三家卤味食品公司还面临整体形势的变化。

周黑鸭在财报中表示,2019年上半年,消费趋势回暖,但是消费者已经习惯快速转变和消费升级带来的影响,导致卤制品行业竞争*剧烈。如何把握90后、00后的新消费习惯或许是任何一家卤味公司都要面临的新问题,因为他们的选择更加多元化、个性化。

而对于暂时落后的周黑鸭来说,除了需要权衡自营或加盟的抉择外,探索便利店这样更多元的分销渠道,加强产品创新,拓展现有品类也是当务之急。

总体来看,一方面卤味市场竞争已进入白热化阶段,对于三家卤味食品公司,接下来的竞争可能还会更加激烈;而另一方面,随着国家政策对小规模食品生产业的管理加强,不断推动休闲卤制品的消费场景从传统家庭作坊式的小商铺向卤制品连锁品牌、便利店、商超等渠道转移,也为休闲制品行业带来了新的挑战与机会。

【本文由投资界合作伙伴亿欧网授权发布,本平台仅提供信息存储服务。】如有任何疑问,请联系(editor@zero2ipo.com.cn)投资界处理。