一进入2020年,A股*颗雷就爆了。

汤臣倍健因计提商誉减值10亿元、无形资产减值5.4亿元、长期股权投资资产减值8481万元,2019年全年预计亏损3.65亿元-3.70亿元,较2018年10.02亿元的净利润大幅下滑。

就算没有这超过15亿元的减值,公司2019年净利润10-11亿元,相较于2018年,也是几无增长,公司此前多年的狂飙突进,戛然而止。

问题出在哪?除了行业环境的变化和对外投资失利,公司主营业务策略选择的弊端开始显现,长期“重广告轻研发”,并在膳食营养补充剂行业打响多品牌、广领域的“全面战争”,导致汤臣倍健危机缠身。

收购标的业绩大变脸

2019年12月31日,汤臣倍健(300146.SZ)披露2019年业绩预告,公司归母净利润亏损3.65亿元-3.70亿元,而上年为10.02亿元。

巨额亏损的原因是,旗下公司LSG业绩未达预期,经初步减值测试,预计计提商誉减值10亿元-10.5亿元,计提无形资产减值5.4亿元-5.9亿元,另外,对部分参股企业长期股权投资计提资产减值8481万元。计提前,公司归母净利润为10-11亿元。

通过公司对深交所问询函的回复,我们可以了解此次减值的部分情况。

2018年8月,汤臣倍健发行股份收购澳大利亚益生菌企业LSG,对价35.14亿元,交易溢价34倍。2018年底,公司商誉21.66亿元,无形资产15.63亿元,绝大部分拜收购LSG所赐。

2019年,LSG营业收入约为4亿元,较2018年下降42.6%,毛利率下降且费用率上升,导致盈利大幅下滑。

为何收购第二年就业绩大变脸?公司解释称,2019年1月1日《电子商务法》开始实施,打压了中国代购。

另外,公司参股企业上海凡迪、赐百年、臻鼎3家公司,收入下滑、亏损扩大、现金流短缺,经营业绩持续不达预期,公司拟对长期股权投资计提资产减值8481万元,占所持上述3家公司长期股权投资账面价值的三分之二。

此前多年,公司业务顺风顺水,盈利颇丰,便大举投资及收购。仅2018年就收购了拜耳旗下的儿童营养补充剂品牌“Penta-vite”业务资产、澳大利亚益生菌企业LSG,另外,投资金额2.88亿元,主要是联合几家投资公司成立投资基金。

值得一提的是,2019年的大减值,并非汤臣倍健首次投资失利。2018年,公司间接持股60%的合资公司健之宝进入清算程序,当年已确认完大部分资产减值损失。

健之宝负责“自然之宝”和“美瑞克斯”两大品牌在中国的经营以及跨境电商业务。2018年,该公司营业收入2364.91万元,净利润-9826.05万元。

高速增长戛然而止

即便没有商誉减值,汤臣倍健2019年的业绩,也给自身敲响了警钟。

业绩预告显示,公司未计提商誉和无形资产减值的归母净利润为10-11亿元,与上年比几乎停滞不前。

实际上,从2019年Q1开始,公司的业绩风险就已经开始预警。当期,公司经营性现金流下降94.06%至724.52万元。

2019年上半年,公司业绩增速下滑,经营性现金流下降。

2019年前三季度,公司归母净利润增速下降至10%左右,经营性现金流下降接近20%;其中,2019年Q3公司净利润下降8.30%。

汤臣倍健创立于1995年,2002年开始进入中国膳食营养补充剂市场,2010年登陆深交所创业板,成为膳食补充剂*股。

截至2019年6月底,公司拥有144项营养素补充剂和保健食品批准证书,89项保健食品备案凭证,2019年上半年获得2项新的备案凭证。

2018年,中国膳食补充剂市场中,汤臣倍健市场份额8%,仅次于无限极(11%),成为中国大陆*的膳食补充剂企业。

凭借广告轰炸、对渠道的掌控,以及接近70%的毛利率,公司此前多年业绩迅猛增长,盈利丰厚。

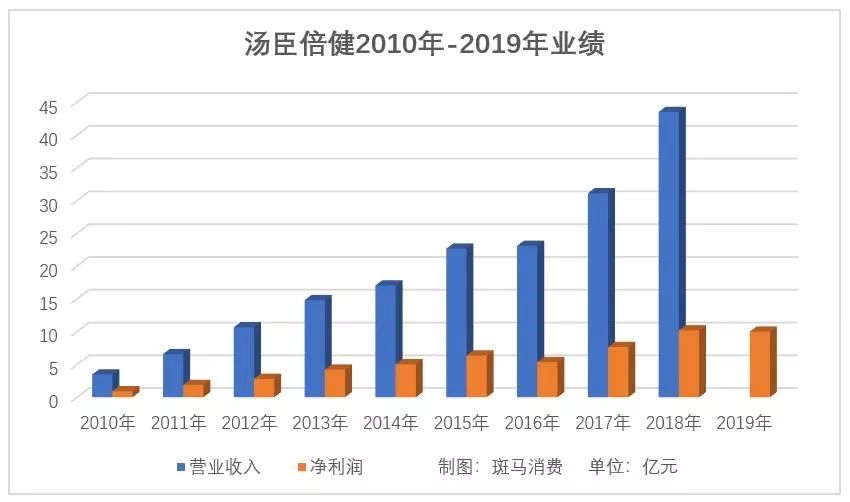

2016年-2018年,公司营业收入分别为23.09亿元、31.11亿元、43.51亿元,归母净利润分别为5.35亿元、7.66亿元、10.02亿元,营收、净利的复合增长率均超过36%。

近几年,公司分红丰厚,股价也一路上扬,市值近300亿,稳居保健品上市公司榜首。

虽然保健品市场以及其中的膳食补充剂市场容量不断扩大,但是,随着行业监管趋严,国际保健品巨头、大型药企和食品企业争相入局导致的竞争环境恶化,公司在2019年栽了个大跟头,好日子还能持续吗?

“全面战争”能否奏效?

除了行业环境的变化,以及对外投资失利,汤臣倍健策略上的“重广告轻研发”,开始慢慢暴露其短处。

2016年-2018年这一波业绩大爆发背后,正是公司彻底贯彻这一策略,疯狂收割行业关注度的结果。

2017年,公司广告费和市场推广费合计5.21亿元,较上年增长84.10%,占营业收入的16.75%;同期,公司研发投入为8332.47万元,较上年减少18.44%,占营业收入的2.68%。

2018年,公司广告费和市场推广费继续增加至6.75亿元,研发投入回升至1亿元。

2019年上半年,公司广告费和市场推广费4.42亿元,同比增长105.58%,同期研发投入4856.86万元。

在行业竞争日趋激烈的背景下,公司整体上加大了研发投入,但是,与海外保健品巨头在技术和产品等方面的差距,仍有待追赶。

汤臣倍健坚持一路向“C”战略,在国内膳食补充剂市场取得领导地位后,发起了一场“全面战争”。

品类上,除了膳食补充剂,公司积极拓展关节护理、益生菌、儿童营养、运动营养等细分领域;品牌上,除了“汤臣倍健”,公司还大力扶持“健力多”、“健视佳”、“健乐多”、“天然博士”等,通过收购先后获得儿童营养补充剂品牌“Pentavite”、澳大利亚益生菌品牌“Life-Space”等;渠道上,除了核心渠道药店,公司近年在KA、母婴、电商等渠道上发力……

汤臣倍健*的子公司汤臣倍健药业有限公司,主要业务除了“汤臣倍健”品牌的管理和运营,还管理“健力多”和“健视佳”品牌的销售渠道。2018年,该公司营业收入29.38亿元,净利润-3862.73万元。

另外两家分子公司,负责“健乐多”品牌的广东佰悦网络科技有限公司,负责“自然之宝”和“美瑞克斯”两大品牌的健之宝(香港)有限公司,净利润分别为-2956.47万元和-9826.05万元。

从账面上来看,“全面战争”仍然处于“投入期”。

再举个最近的例子:汤臣倍健收购LSG,本就是为了补齐益生菌品类的短板,但最终,不仅没能用澳大利亚品牌征服中国市场,反而成了公司业绩的拖累。

【本文由投资界合作伙伴微信公众号:斑马消费授权发布,本平台仅提供信息存储服务。】如有任何疑问,请联系(editor@zero2ipo.com.cn)投资界处理。