产业互联网的*声枪响,响彻了服装纺织供应链的上空。

自2018年11月,纺织互联网平台「百布」公布由老虎环球基金领投的C2轮融资,淘金者纷至沓来。

「智布互联」、「一手网」、「批批网」、「时谛智能」、 「凌笛科技」、「秒优科技」、「快衣制造」、「衣脉合成」等均完成至少一笔融资,多笔交易金额过亿。在2019年即将结束之时,百布又获得了DST Global、中金资本3亿美元加持。

一场以互联网技术为底层的行业革命,正在服装纺织行业摁下快进键。

36氪经过长达一年对该领域明星创业公司的追踪观察,我们试图为你解答以下问题:

服装纺织供应链何以成了产业互联网的宠儿?

当下服装纺织互联网企业有哪些主流模式?

服装纺织互联网企业处于何种阶段?

服装纺织互联网商业模式的争议焦点在哪?

服装纺织互联网企业是好的投资机会吗?

服装纺织供应链何以成了产业互联网的宠儿?

据不完全统计,从百布完成C2轮融资至发稿时,万亿规模的服装纺织领域至少发生了10笔融资事件,且不乏金额过亿的大额融资。

在产业互联网化的过程中,几个万亿级规模的市场,自然是首批要被攻占的堡垒。其中之一,就是2019年市场规模已经突破2万亿的服装纺织行业。

同时,服装纺织行业对供应链转型升级的需求是最迫切,基础条件也是最成熟的。变革的推动力主要来源于下游服装企业的生存困境和新式需求,而科技公司改造这一行业现有的两种解题思路又各自有瓶颈。

行业急需新的解决方案。

1、销量下滑、库存如山,传统服装企业求变

服装行业苦库存问题久已。据艾瑞咨询的一项抽样调查,A股上市公司2016年-2018年存货周转天数,已平均达到了205天。更权威的数据显示,2018年1-4月,超出我国供给侧工业产成品库存率平均水平的行业中,服装行业排行第7,高于平均值3.1个百分点。仅为了解决库存问题,就出现了包括「爱库存」在内的超百家库存电商公司。

近年来服装品牌企业销量下滑进一步拉长存货周转天数——2019年上半年,A股和港股45家服饰上市集团中共14家出现负增长,库存问题进一步加剧。

2、电商渠道和电商品牌催生"小单快反"的新需求

但"先大规模生产后层层分销"的传统供应链模式,带来的问题不仅是慢响应、高库存,随着服装电商的渗透率渠道从2011年的14%提升至2016年的37%,这一模式已无法满足服装品牌的新需求。

有竞争力的服装企业必须能够实现"更多款式、更快周转、更优质量、更低价格"。这就导致不仅服装品牌给工厂的订单被拆解成更小单元,产品的上新周期和销售周期也变得更短——一旦A网店上新的爆款隔天补不上货,消费者立马会流向有同款的B网店,或者价格更低的C网店,而长期不上新的店铺又有谁会关注呢。

落实到供应链上,无论是传统服装品牌还是新兴的电商品牌,都希望拥有能够快速推陈出新,实现小批量、多款式、多批次生产的柔性供应链(即"小单快反"),且要质优价廉。

但这样的供应链,在市场上寥寥无几。与服装品牌行业一样,其上游的纺织制造和成衣制造企业,同样是中小企业为主,市值最高的申洲国际2018年营收209.5亿元,同样市场占有率不足1%。市场上占据主体的中小生产企业,仍旧以流水线式生产为主,数字化程度较低,灵活性也不足。而与柔性沾边的"私人定制"小型作坊,又往往质量参差不齐,交货期难以保障,且由于规模小无法给服装品牌提供成本优势,也匹配不了中大型服装企业的生产规模。

3、现有两种解题思路的困境

服装行业的问题冰冻三尺非一日之寒,过去十余年,互联网科技公司在服装纺织行业里没少花力气,他们最让人耳熟能详的Slogan就是"推动行业数字化转型",推动者则主要可以分为两类:一类是垂直行业的软件厂商,一类是纺织面料、成衣流通的交易平台。

软件厂商主要为大中型服装企业和制造企业内部做数字化,产品包括设计、MES系统、ERP系统等信息化软件,形态既有本地化软件也有SaaS,主要以项目制交付为主。

交易平台,则主要通过连接供需双方,提高双方的匹配效率和精确度,来解决跨企业之间的采购和销售问题,即我们熟知的B2B交易平台,部分平台也会有一定比例的自营业务,他们可以看作是服装行业的互联网原住民。

但这两类玩家,都面临着一些局限。

先说软件厂商,用项目制服务大客户这个商业逻辑本身没有什么问题,软件行业毛利高,也能活得尚可。但服装行业极度分散,"大客户"数目有限,僧多粥少,企业营收规模往往卡在小几千万元难以突破。如果要找新的业务增长点,就要去服务中小型客户,可服装行业平均毛利低于10%,要年营收仅几千万规模的企业一年投入200-300万进信息化系统,这并不现实,更何况他们最关心的是增加收入,而不是"有限的压缩成本"。

而交易平台的缺陷,则是缺少数字化根基。B2B平台主要都是服务于中小企业客户,买卖双方的供需关系不稳定时,平台的连接价值才能有所体现。这本是咬住了服装行业里的主流群体,但上下游中小企业的数字化程度并不高,仅通过产业链中流通这一个环节的在线化,效率提升实在有限,想要彻底打通整条产业链,这还远远不够。

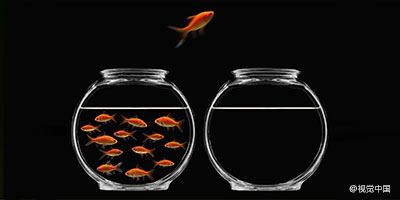

一端是面临生死大考又迫切需要新式供应链的服装企业,一端是分散的落后产能,却要实现全产业链的高效连接与调度,而现有的解题思路并未完全解决问题——服装纺织互联网企业,就此粉墨登场。

服装纺织互联网企业如何完成价值实现?

1、服装纺织互联网企业的主流模式有哪几类?

产业互联网企业并非凭空产生,大多是由软件厂商和交易平台转型或演进而来。既然现有的解决方案各自遇到瓶颈,那如果两者融合一下呢?

的确,产业互联网企业就是这么干的。

如果我们把互联网化拆解成数字化、在线化和智能化三个维度,这样来看,原来的两类玩家,要么只做了数字化,要么只做了在线化,常常是企业内部各业务部门之间的系统和数据都无法打通互联,更不要提跨企业之间协同,数据割据的状态自然也无法深层挖掘数据之间的关系并反哺企业,也就无法实现真正的智能化。

互联网通过连接创造价值,产业互联网企业也不例外,这样我们就很好理解,产业互联网企业的宏大愿景——既要实现企业内部的数字化、在线化,也要实现企业与企业之间的协同互联,形成一张全产业链的协同网络,并最终通过数据关系的挖掘实现智能化,推动整个产业链的效率提升。

最成功的案例要数以淘宝为核心节点的阿里。(除了一端是C端消费者,阿里重塑时尚品类零售供应链的路径与产业互联网的发展逻辑大致相同,在产业互联网领域还未出现更深入人心的案例之前,请允许我们这样类比以便于读者理解)。但这条路,阿里走了十七年,才逐步衍生出支付宝、菜鸟网络、阿里妈妈、阿里云这一庞大体系来支撑阿里的零售帝国。产业互联网企业要实现这样的愿景,不亚于万里长征。

但这批勇者,已经各自从不同的起点出征。根据调研结果,我们将产业互联网企业最初的业务切入点归纳为三类:设计(研)、云工厂(产)、交易(销),又根据主营品类分为纺织面料、成衣制造、鞋履,并挑选出了部分代表性企业,制成下表:

注:36氪根据公开资料整理制作

以设计和云工厂为*落脚点的产业互联网企业,前身多是软件厂商,如秒优科技和飞榴科技。其中,云工厂模式为了掌控工厂产能,完成排单生产,也会投入智能硬件,进而与工业互联网这一概念产生交叉。而这类产业互联网企业提供的软件产品,基本都被SaaS化和标准化,目的是为了降低中小服装企业和制造企业使用数字化产品的门槛,从而组成多角色能够实时互动的协同办公网络。

交易平台型企业的演进则可以看作是进攻式防守,主要战术是技术服务输出,这一方面是寄希望提升行业的信息化程度,深入产业链的上下游,进而更好地服务于交易业务本身,另一方面也是在保护现有疆土,抵御技术型玩家的潜在渗透。

但无论身处研产销的哪一位置,经营同一品类的产业互联网企业,必然的趋势是互相渗透,因为对于产业互联网企业而言,建立起一张打通产业链的实时协同网络,是宏伟蓝图里的必经之路。(其中,纺织原料和成衣制造互为上下游关系,存在产业链进一步整合的可能性。)一旦原本只解决单点问题的软件厂商和交易平台,踏出向上下游延伸的*步,他们便踏出了产业互联网化的*步。

相比之下,业务的切入点反而没有那么重要,这取决于创业团队自身的原始积累,但产业互联网企业最终目的可谓殊途同归,都是拉起一整贯穿全产业链的高效网络。

投资人对这种相互渗透的认可度也跃然纸上。飞榴科技最初只是提供生产流程管理的软件厂商,在其转型为工厂导入生产订单后,立刻吸引得投资人又回头去Update最新进展。甚至有投资人在谈及同类软件厂商时,对36氪直言不讳:"如果还是只做SaaS,那就没有什么看头。"

2、服装纺织互联网企业如何完成价值实现?

资本买单行业的同时,服装纺织互联网企业也纷纷交出成绩单。百布在融资新闻中对外公布2019年全年销售额近百亿元,而智布互联月均销售额也已十分可观,并已实现规模化盈利。

这种营收规模的根基,建立在服装纺织互联网企业帮助其客户降本增效之上:面向服装品牌时,降低原料采购成本,缩短交付周期,提高管理供应链的客户体验;面向制造企业时,增加订单,提高内部经营管理效率。

据公开新闻报道,智布互联主要通过云工厂来整合多家纱线厂、织布厂、印染厂的产能,用自营模式为中大型服装品牌、制衣厂提供纺织面料,可以为目标客户降低5%-10%采购成本,交付周期可缩短30%(约2-3周),且交付时间更加精准可控。

秒优科技通过对专业化成衣制造工厂的信息化改造,初步搭建了一个具有柔性快反特征的成衣制造云工厂,从设计、打版到出厂,整个周期可控制在"7天"甚至5-6天,而行业内的*水平在"21天"。

主打3D在线设计和协同办公系统的凌笛科技,将原来平均需要4个循环的设计沟通,平均缩短了1.5个循环,数字化的3D设计图也避免了打版、修改最后被摒弃的浪费。

产业互联网企业如何能做到这一切?

对于所有产业互联网企业而言,他们都有价值实现的两大法器:协同网络和数据智能。

A、协同网络

传统服装行业的低效主要体现在角色沟通和资源配置两个方面:

一方面,服装行业从设计、打版、生产、物流到销售,其间涉及几个部门、十几个环节的内外部沟通,而在传统的办公软件和工作流程中,各角色之间无法形成实时互动,沟通路径和业务动线也并非最短*。

另一方面,行业中间环节众多,而未数字化的闲置产能与市场需求无法在全社会范围内的高效匹配。更致命的是,部分企业从组织结构到业务范畴,已不再适配新的供应链生态,属于产业链中缺乏价值的落后产能,理应淘汰。

而产业互联网企业正是通过数字化产品,搭建一个由不同角色组成的协同网络,实现实时互动和协同办公,并基于全产业链视角,进行资源调度和流程优化,从而提高企业内部的运作效率和外部连接效率,最终实现全产业链效率的提升。

这也是为何在产业互联网企业中,需要强调"场景大于技术",因为企业必须充分了解产业链的各个环节,才能够从组织架构和业务流程层面优化企业内外部的效率,并将其技术积累转化成产品。因而,关注产业互联网领域的投资机构,会极其重视团队的产业和技术双背景。

B、数据智能

想要让这个协同网络高效运转,并实现在全产业链范围内进行资源连接与调配,数据、算法、算力就显得尤为重要。无论是凌笛科技的3D设计数据库,抑或是智布互联和秒优科技的生产排单系统,都是基于数据智能,才能实现为设计师提供设计工具,将众多的订单拆分、合并分配给不同的工厂。

这一步既实现智能化的核心一步,也是衡量一家产业互联网企业科技含金量的标尺。它决定了企业的增长来自于人,还是来自于科技。

服装纺织互联网企业,能让投资人赚钱吗?

对于投资者来说,值得投资的企业,不仅要能创造产业价值,还要有效率、可规模化、可持续性地创造价值,而且估值要合理,要能带来高回报。那服装纺织互联网企业可以吗?围绕这个话题,投资人之间争论不休。

1、模式之争:"新物种"or数字版"来料加工联盟"

众多模式中,最受关注便是云工厂模式。

一部分原因是智布互联带来的连锁反应,"知名基金的加持+已实现规模化盈利"双管齐下,怎么都值得看一看。但更重要的是,产能控制是实现柔性供应链的核心,而这一模式在提升生产效率、降低原料成本方面,也确有成效。

交易平台起家的百布,也已在2018年春节后落地云工厂模式——「全布」,并宣称截止2019年12月,其AIoT设备已铺设了超过10万台织机,系统化覆盖全行业约8%的织机产能。

云工厂又可以分为自营模式和撮合模式。阿里淘工厂就是典型的撮合模式,2013年底上线,为淘宝卖家与生产厂家之间进行供需匹配,但淘工厂主要为阿里生态服务,几乎不涉足生产企业的内部流程变革,淘工厂能依托于淘宝的全网流量来运作,创业公司可以依靠什么呢?

搭建云工厂的创业公司大多采用了自营模式,智布互联、长胜科技、秒优科技都是如此,长胜科技甚至选择了控股成立合资工厂来搭建供应链,这个模式下营收大头是收入面料、成衣的销售额,毛利率也与行业平均水平相当。

部分外场投资人对这一营收结构心生忧虑,疑惑这究竟是"新物种"还是数字版"来料加工联盟",两者带来的投资回报将天壤之别。

最典型的参考案例就是「申洲国际」与「晶苑国际」。

申洲国际是纺织制造行业里的龙头企业,因其在功能性面料的专利技术和高比例的科技、自动化设备投入,2018年全年营收209.5亿元,毛利率则可比肩腾讯达到了31.6%,人均产量和人均营收仍逐年提升。在今年美股熔断之前,市值约稳定在1200亿人民币。而来料加工型的成衣制造商「晶苑国际」2018年全年营收约175亿元,毛利率约7%,同期市值只有约50亿元。

但这批科技公司与来料加工厂在收入结构、成本结构与增长动力上都有着本质区别。

收入结构上,除了面料、成衣的销售收入,企业还有技术服务收入,平台型企业往往还会有仓储物流、金融、营销服务等营收增长点。成本结构上,云工厂模式的技术投入、生产原料占主导地位,而来料加工厂则以土地厂房、生产原料、人员劳务费为主。

最关键的区别在于增长动力,来料加工厂主要通过不断投入资金和人员来扩大再生产,从而获得线性增长,对产业效率和毛利率的提升不会有本质改变。而产业互联网企业在科技方面的投入与使用,随着协同网络的扩张和数据智能的强化,网络效应和智能化将为企业收入带来指数级增长,产业效率攀升、规模壁垒也会随之显现。

入场的投资机构之所以为此买单,除了看中服装行业不可逆转的浪潮,还重视产业互联网企业长远的增长性与打通全产业链的潜力。

2、数据驱动的故事能不能自圆其说?

这进而引出了另一个悬而未决的争论——数据驱动的故事能不能自圆其说,这很大程度决定了增长性和潜力的上限。

但想要实现数据驱动并不容易,既需要数字化产品作为基础,也要有订单来激活这个系统。

翊翎资本合伙人李栋(智布互联早期投资方)告诉36氪,订单是*个难关,为此在早期冷启动阶段,智布互联聚焦有限SKU,尽力整合更多的订单,便于平台的原始数据积累和算法模型搭建。

数据量还只是*步,通过算法模型,真正通过自动化决策完成资源调度,才能称之为数据智能,撬动企业的增长飞轮。智布互联CEO傅俊超曾告诉36氪,简单、基础、持续的大订单对早期智布互联搭建算法模型有重要意义,这样的订单极大的降低了系统分拆订单和进行生产排单的难度,下一步才会去触碰更复杂的面料。

但这条经验对成衣制造环节的产业互联网企业难有借鉴意义。首先,交易平台的下游客户主要是中小服装企业,基础、持续的大订单并不是主流,其次,成衣制造的流程复杂度远高于纺织面料。为了能够将成衣制造的操作标准化,秒优科技将成衣制造的所有动作划分为118个动作,不同品类的生产过程则是118个动作的组合,然后再合并同类项分配给不同的专业化工厂。整个过程中,不仅材料、动作、资源全部要标签化,还需要巨大的计算量,才能让订单与产能之间高度适配。

跳出纷争不休的舆论场来看,无论是创业公司的融资轮次还是产品成熟度,行业目前仍处于非常早期阶段,前景尚未清晰可辨。产业互联网企业想要自圆其说数据驱动这个故事,还面临着以下难点——技术派玩家往往有技术数据缺少交易数据,交易平台则是有交易数据缺少技术数据,成衣制造的数字技术难度又难于纺织制造。

在当下下注的投资人看来,技术数据和交易数据积累,二者有其一,就已经值得下注了,技术难度越大,必然技术壁垒也会越高。由于制造业线下环节多、资产重,即使通过互联网平台加以整合打通全产业链,万亿级别的分散市场至少能容下数个百亿级的变革者。

参考文献:

《中国库存电商行业研究报告》,艾瑞咨询

《2018年中国服装电商行业零售规模及渗透率分析》,中国报告网

《成衣制造巨头的非凡之路》,广发证券

《36氪*|百布完成3亿元D轮,智能云工厂已初具规模》,36氪

《36氪*|腾讯、红杉领投1亿美元,买单智布互联工业大脑》,36氪

【本文由投资界合作伙伴微信公众号:36氪授权发布,本平台仅提供信息存储服务。】如有任何疑问,请联系(editor@zero2ipo.com.cn)投资界处理。