短短1个多月间,拼多多、网易、京东等多家中概股传来拟赴港IPO的消息。

与2015年前后的中概股回归潮相比,这次回归的公司在体量和回归地点上有着很大不同。2015年前后回归的中概股,以中小盘公司为主,其中知名度较高的三六零、*世界、巨人网络、暴风科技等退市时市值均不足百亿美元,且多数选择回到A股。而网易、京东等均为国内头部企业,是中概股市值排名中的*阵列公司。

新经济领域明星公司、密集的回归时点,都让这次中概股“归家潮”显得与众不同。2020年,港交所似乎成为中概股回归主场。

新经济领域公司中,巨头青睐港交所,中小玩家“却步”

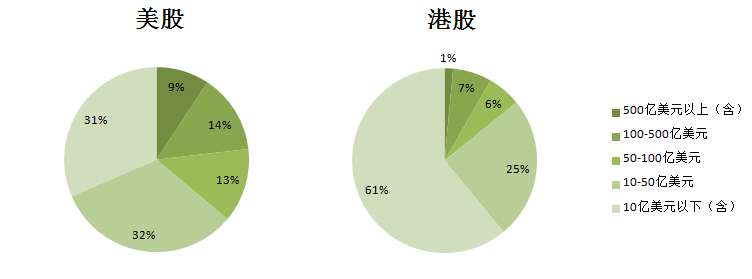

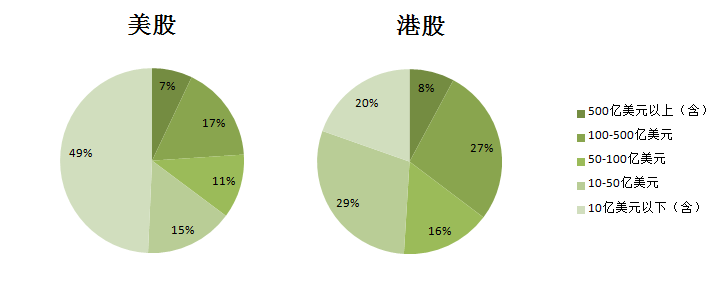

36氪不完全梳理了美股、港股市值1亿美元以上的中国企业。其中,美股上市的中概股为108家,港股则有1279家。总体而言,美股挂牌的大公司数量更多,美股市值超50亿美元的公司占比达36%,比港股高22个百分点。

两市中概股市值分布图

数据来源:富途;制图:36氪

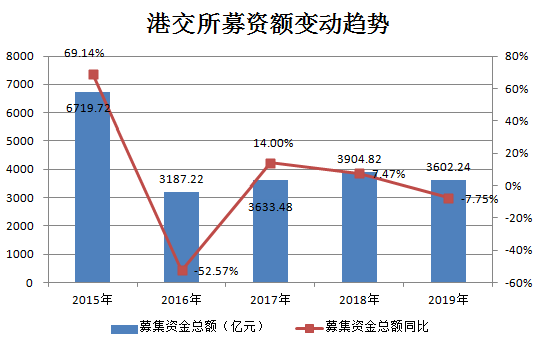

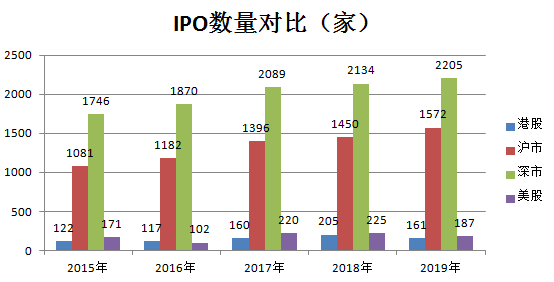

2015-2019年近5年中,港交所IPO数量在沪深两市、美股市场中有4年垫底。

数据来源:同花顺;制图:36氪

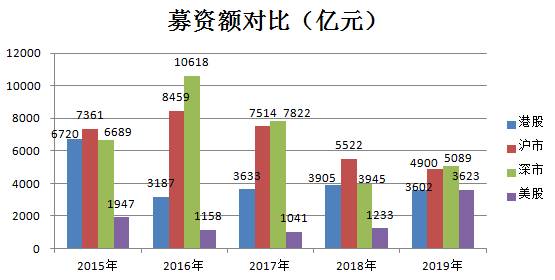

数据来源:同花顺;制图:36氪

数据来源:同花顺;制图:36氪

而新经济领域的大公司或更青睐港交所。

36氪关注的122家新经济领域的中概股(市值1亿美元以上)中,美股上市的公司占比过半,达58%。港股市值超50亿美元的公司占比较美股高16个百分点,不足10亿美元的公司在港股占比仅20%,而美股市场这一占比近一半。

两市新经济领域中概股市值分布图

数据来源:公开资料;制图:36氪

另外,港交所挂牌的公司相对遍低,尤其是中小盘企业。

截至发稿,标普500指数、恒生指数、沪深300的滚动市盈率中位数分别为23.30倍、11.79倍、23.93倍,代表港股的恒生指数市盈率*。

具体而到中小企业,以游戏行业举例,腾讯控股市值在港股游戏公司总市值中占比逾九成。目前,金山软件、网龙、心动公司为市值次于腾讯控股的前三家公司,现市值在100-360亿港元间(约合人民币92-329亿元),A股游戏公司中,剔除市值最高的三六零,其后三家分别为世纪华通、三七互娱、*世界,现市值在580-850亿元间。

不过,港交所这一局面或在慢慢改变。

据IT桔子,2015年,在美股、港股上市的中国互联网公司分别为3家、2家。2016年,国内TMT上市公司中,16%选择了港股,20%选择了美股。但在2019年,国内新经济企业有57家选择在香港上市,24家选择在美国上市。

网易、京东为何此时回归港交所?

这或与港交所近年的改革措施有关。

之前因港交所拒绝"同股不同权"的股权结构,阿里巴巴谋求香港上市失败,最终选择了纽交所。美股上市到港交所公布允许同股不同权的政策期间,阿里巴巴的股价拉涨近一倍,市值与港股*腾讯控股相当。

为了不再重演历史,港交所在2017年底开启改革。

在2018年的上市条例中,港交所明确提出为拟赴港上市的中国企业设立新的、便利的第二上市渠道,以大中华区为业务重心的公司可保留现行VIE结构及同股不同权架构。同时,有条件纳入未盈利的生物科技公司。而直到今年年初,A股才通过科创板首现“同股不同权”企业和连续亏损企业,拆VIE架构则仍然棘手。

不过,从筹资额和IPO数量上看,港交所表现并不亮眼。近两年其筹资额同比增速下降,筹资总额远不及沪深两市。

这一情形或推动其加速改革进程。

港交所目前对二次上市提供的便利还包括企业上市申报时可以直接采用美国会计准则编制的财务报表、可申请豁免披露部分财务信息、可采用秘密申请程序。

与此同时,港交所正采取措施缩短未来IPO时长,包括改革香港新股发行T+5机制、重提缩短IPO结算周期、推动IPO全面无纸化等。此次网易赴港二次上市从被报道到确立上市时间,仅耗时4个多月。而*家主动转换资本结构回A股上市的互联网公司暴风科技从拆VIE到上市花了4年。

另外,香港早已出台“A+H”股同步上市及中国预托证券(CDR)规则,“A+H”股、“CDR+红筹股”等上市模式逐渐被采纳无疑增强了港股的流动性。在此前提下,新经济领域头部公司入驻将带来总资金量的增加,港股估值较低的情况或将改善。

值得注意的是,对于赴港二次上市的新经济公司不能被纳入港股通,港交所行政总裁李小加在今年年初表示,这只是时间问题。恒生指数公司也在近日发文称,将从8月的季检开始将同股不同权公司及第二上市公司纳入恒指选股范畴,市场预期阿里巴巴、美团点评及小米集团有机会上榜。

*“赢家”港交所

2019年11月,阿里巴巴赴港二次上市,公司股价当天收涨11.6%。截至发稿,其股价较港交所上市首日涨逾8 %,市值约4.29万亿港元,高于腾讯控股,为港股*。

除了利于扩大融资、提升公司股价和估值,中概股回归后,或受益于本土效应获得更多国内投资者的关注。选择多市场上市的企业,将进一步减少中概股在美股市场面临的地缘性风险。

阿里在前,网易、京东也将承载着投资人的期许。而无论中概股回归后表现如何,港交所都是赢家。

去年,港交所再次登上首次公开招股市场集资额全球首位,集资额达3142亿港元,阿里巴巴一家集资额占比约28%。可以预见,网易、京东等公司挂牌港交所将继续提高港交所在同行中的竞争力。

明星公司接连赴港二次上市也将提高港股的流动性。这从阿里巴巴上市当日的表现可见一斑。阿里巴巴IPO首日,在香港公开发售超购41.44倍,投资者参与数量达19.57万户,阿里巴巴港股上市后,与阿里巴巴股份相关的众多衍生工具也将进一步刺激市场活跃度。

投资者积极认购叠加明星公司的示范作用或将带动其他港股科技股股价,进而提升港股对科技公司的吸引力。网易启动启动IPO的消息发布后,香港恒指收涨3.4%,为2个月以来*单日涨幅,其中腾讯控股涨4.53%,阿里巴巴涨4.37%,小米集团涨1%;美团点评涨2.25%,报150港元,股价创新高。

此前,李小加宣布明年10月将离任,他在任的十余年里,多项改革措施出台,包括“沪港通”、“沪港通”、上市规则“新政”等,后者直接促进了新经济公司上市到港股IPO。当年,小米、美团、海底捞、平安好医生、药明康德等公司纷纷上市。

中概股如今选择港交所或是这一老牌证券交易市场改革成果的体现之一,也是它的新机遇。

【本文由投资界合作伙伴36氪授权发布,本平台仅提供信息存储服务。】如有任何疑问,请联系(editor@zero2ipo.com.cn)投资界处理。