上篇中主要和大家探讨新时代下财富管理行业的定位,以及当下经济中存在的尾部风险是如何撼动财富管理之锚的。本篇中将进一步和大家探讨:新时代下财富管理之锚如何塑造?当下财富管理行业清晰的发展路径又是什么?

再造财富管理之锚:标化资产

一方面是财富管理之锚已被非标类固收的尾部风险所撼动,另一方面是路径依赖已经形成。投资人偏好这种过程中没有波动的目标回报(预期收益)型产品,但等待的是集中度风险和流动性风险;各类财富管理机构、融资类资管机构也围绕非标类固收业务设计了一整套内部管理机制、业务流程,启动改革需要壮士断腕的魄力。

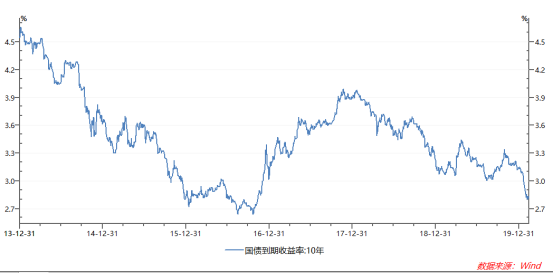

但非标类固收已不再适合作为投资人目标回报的实现路径,因为量价两个维度的基础均已不再具备。量即规模,间接融资在全社会融资中的占比过高,且在稳杠杆的大背景下,发展直接融资、权益融资是大势所趋。价即成本,如果整个经济体的新增产值低于社会融资的债务成本支出,就会迎来明斯基时刻,所以低利率必然也是常态。

图:十年期国债到期收益率

监管层已规划了新航道。作为资管新规的执行细则之一,2019年10月12日,为规范金融机构资产管理产品投资,强化投资者保护,促进直接融资健康发展,有效防控金融风险,央行会同银保监会、证监会、外汇局起草了《标准化债权类资产认定规则(征求意见稿)》,拟明确标准化债权类资产与非标准化债权类资产的界限、认定标准及监管安排,引导市场规范发展。

锚依然在那里,投资人对目标回报的需求一直存在,但实现的方式已发生巨变,财富管理行业价值链重构。用标准化资产打造目标回报,对于投资者而言,*的挑战在于要接受波动。基于此,我们要回归如下常识:

*,风险无法消除,但可以分散;

第二,在分散的同时,保持各类资产及策略工具之间的低相关性;

第三,保持适度的流动性,但过高的流动性会损耗收益性,这就好比老母鸡孵小鸡,如果你经常把在孵化中的鸡蛋拿出来看,最后可能孵不出小鸡来;

第四,鼓励长期持有,克制交易冲动,减少行为者周期的影响,所谓行为者周期是见涨则喜、见跌则忧,要相信好的投资往往是反人性的;

第五,坚持再平衡,不要因为部分资产在某些阶段的快速上涨,而放弃整体投资组合的安全边际,实践证明,纪律性的再平衡会提升投资组合收益,并降低波动风险;

第六,相信基本面驱动,记住格雷厄姆的话——市场短期看是投票器,长期看是称重机;

第七,相信专业主义,如耶鲁大学捐赠基金首席投资官David F. Swensen说过,作为投资者,如果不能够随时随地接触到超高水准的专业投资人士,应当选择百分之百放权——这是针对所有个人投资者以及大部分机构投资者的建议。

在标准化资产的赛场,财富管理行业的投资人和从业者发现,如果要实现长期稳健的*回报,真的需要一顿操作猛如虎,而且是全天候作战,不同风险预算下目标回报的实现路径基本包括:

一是债券增强策略,其追求的目标回报可以拿债券指数为基准;以截至2020年一季度的数据看,中证全债、中证德邦消费+供应链ABS指数、中证转债的近3年平均收益分别为5.56%、5.40%和8.20%,通过组合投资,大概率可以实现一个相对稳健的回报。

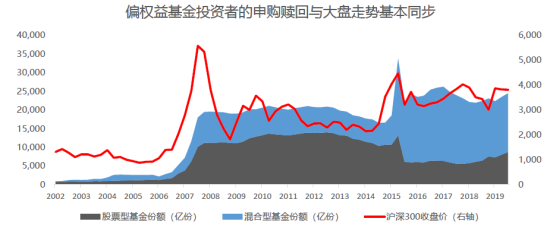

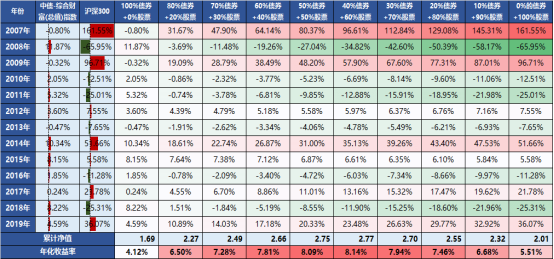

二是股债混合+另类对冲组合策略,其追求的目标回报可以拿债券和股票的拟合指数为基准,比如选择2007-2019年期间的中债综合财富指数和沪深300指数,80%的债券+20%的股票拟合指数,在12年期间可以实现6.5%的年化收益率;如果股票占到60%,则可以实现8.14%/年的收益率;而加入动态再平衡和对冲策略(如CTA、宏观对冲、套利等*回报特征策略)后,在降低波动率的同时,还可以进一步提升收益水平。

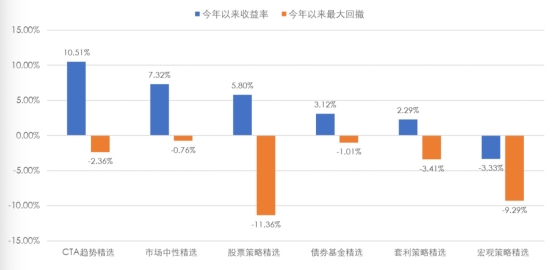

三是股票多策略组合,以歌斐股票多策略组合为例,主要涵盖股票做多(私募+公募+场内外指数)+市场中性(多因子+高频+套利)+其他(宏观对冲+债券+CTA+择时对冲)等,追求适度的组合升值,但投资人需承受小幅度的资本净值波动;截至2020年一季度,Barclayhedge排行榜“ 新兴市场母基金”过去3年收益率全球*名的水平为11.95%/年,夏普比率高达1.5。

图:今年私募各策略指数表现

数据来源:朝阳永续,截至2020年5月8日

淬炼财富管理之锚:三低一高

目标回报策略,知易行难。以2007年到2019年的实际表现来看,单纯的债券投资和股票投资,效果都不甚理想,前者年化收益率仅为4.12%,后者承担了巨大波动风险,却只录得5.51%/年的回报率(沪深300指数);单纯的静态组合,在某些年份也会出现负收益。

来源:中国信托业协会

而与过去12年相比,2020年的考验是有过之而无不及。整体市场环境可以用“三低一高”来概括——主要经济体的低增长,货币宽松下的低利率(欧美国家负利率债券占比提升),投资的低回报率(无风险收益率走低),市场的高波动(A股、美股均出现了高于往年的波动)。连一向温顺的债市,5月份也出现了一定的回撤,当月中债-综合财富(1-3年)指数下跌0.51%、中证全债指数下跌1.09%。

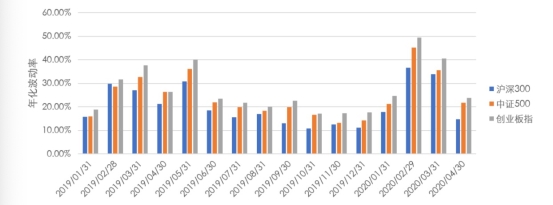

图:A股波动率

数据来源:歌斐资产、Wind资讯

作为国内大型私募投资管理人之一,歌斐资产以其成熟的资产配置体系和灵活的策略工具组合,三大目标回报策略在“三低一高”(低增长、低利率、低回报、高波动)市场环境下均表现相对稳健。

*,如何穿越5月债市回调?歌斐债券投资团队认为,虽然利率曲线变化是常态,但可以做的是持续捕捉信用债以及可转债的配置机会,同时降低组合的波动率及回撤。

第二,在股债混合策略方面,歌斐不仅持续优化股债轮动模型,更好的利用传统股票和债券的跷跷板效应,同时引入与市场周期呈弱相关性的另类投资策略,打造出胜率更高的稳健投资解决方案。

第三,在股票多策略组合投资方面,歌斐的整体策略是以“资产配置”为理念, 以“深度研究”为驱动,利用自上而下的市场前瞻和多策略配置,自下而上精选优质管理人,并以MOM为主要表达形式。

在标准化资产时代,目标回报定制化需求必将大幅增加。在诺亚控股董事局主席兼CEO汪静波看来,疫情过后,客户资产配置及风险管理意识增强,财富管理观念将会从单纯对类固收稳定回报的追求,转变为满足流动性前提下的综合收益解决方案的要求,对财富管理业务的需求从“产品需求”转向“定制化资产配置需求”。

“我们认为定制化需求会大幅上升,特别是超高净值客户,他们会希望通过专户的方式与财富管理和资产管理机构合作,制定一个目标回报预期,明确可以接受的波动风险,交给基金经理团队管理。”汪静波如是说,因为是标准化资产,定制需求的达成路径和存续服务品质都更有品质,客户满意度更高。

在歌斐内部,执行目标回报定制策略的公开市场投资团队,历经7年打磨,已在交易效率、风险管理、管理人评估方面积累了丰富的经验;构建了资产配置体系、组合构建体系、再平衡体系、管理人评估体系、风险管理体系、ODD体系等6大核心子体系,并形成三大量化模型等辅助决策体系;整个体系严密扎实且被市场反复验证,策略容量大,可适应多种复杂环境。

1990年,橡树资本创始人、董事长霍华德.马科斯在一份备忘录中谈到,想要通过连续多年均取得*表现来实现优异的长线回报,成功的机会比较渺茫。但如果努力让每一年都跑赢平均线,秉持严谨的投资方式,在低迷的市况下也能取得相对较佳的回报,这才是致胜之道。这样才能:不让投资业绩大起大落,尽量不产生无法挽回的巨额损失,而且更重要的是,成功的几率更高(毕竟我们只是凡人)。

如果投资人想给自己找一个目标回报之锚,上面的话非常适合。

本文仅供合格投资人参考,不作为任何宣传材料或投资建议。

文/歌斐资产合伙人 陈昆才